Индивидуальные предприниматели отличаются от организаций тем, что не сдают бухгалтерские отчеты. В этой статье мы подробно расскажем о том, какие обязанности есть у ИП перед контролирующими органами и какие виды отчетов существуют для них.

Смело открывайте ИП и регистрируйтесь в нашем сервисе. С нами вы всё будете делать правильно.

Попробовать бесплатноОсновные виды отчётности ИП

От обязательного ведения бухгалтерской отчётности индивидуальные предприниматели освобождены. Им нужно сдавать:

- Налоговую отчётность. Для ИП на УСН, ОСНО или ЕСХН.

- Статистическую отчётность. По решению Росстата.

- Отчётность по страхованию работников. Если у ИП есть работники.

Теперь подробнее, какую отчётность сдают ИП.

Налоговая отчётность ИП

Объём налоговой отчётности для ИП зависит от применяемой системы налогообложения. Отчитываться обязательно нужно только на трёх системах. Рассмотрим их в таблице.

Таблица 1

Таблица 1

Ближайшие сроки подачи декларации по НДС:

- За четвёртый квартал 2022 года — до 25 января 2023 года.

- За первый квартал 2023 года — 25 апреля 2023 года.

- За второй квартал — до 25 июля.

- За третий квартал — до 25 октября

- За четвёртый квартал — до 25 января 2024 года.

Предприниматели, применяющие ПСН или АУСН, освобождены от плановой сдачи налоговой отчётности. Но если ИП выставит счёт-фактуру по просьбе контрагента или выступит налоговым агентом, то придётся подать декларацию по НДС.

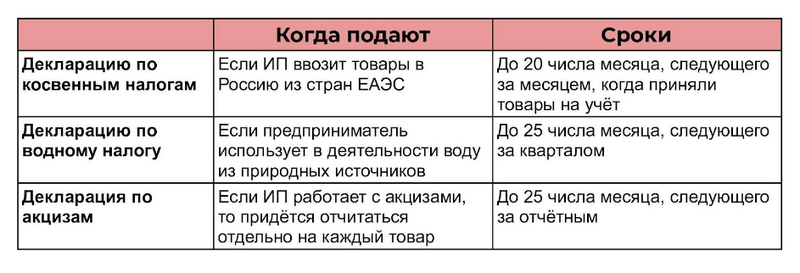

Дополнительная отчётность

В таблице рассмотрим, какую дополнительную отчётность предоставляют ИП.

Дополнительная отчётность ИП

Дополнительная отчётность ИП

Также если ИП ввёз товары в Россию из утверждённого перечня после 8 июля 2021 года, то обо всех своих дальнейших действиях с ними ему следует отчитываться.

Для этого нужно подавать отчёт об операциях с товарами, подлежащими прослеживаемости. Сроки — до 25 числа месяца, следующего за кварталом, в котором были операции с товарами.

Книга учёта доходов и расходов

Дополнительно ИП нужно вести книгу учёта доходов и расходов (КУДиР), чтобы фиксировать хозяйственные операции, определять результат деятельности и считать налог к уплате.

Обязанность по ведению КУДиР у ИП есть на следующих системах налогообложения:

- УСН «Доходы» — записывают в КУДиР только доходы.

- УСН «Доходы – расходы» — доходы и расходы.

- ПСН — только доходы.

- ОСНО — доходы и расходы. КУДиР необходима для исчисления НДФЛ.

- ЕСХН — доходы и расходы.

Отметим, что учитываемые в книге расходы должны быть документально подтверждены и финансово обоснованы. К учёту принимаются только расходы, которые направлены на получение ИП будущей прибыли.

В налоговую инспекцию сдавать КУДиР не нужно, но вносить в неё записи о хозяйственных операциях ИП должен в хронологическом порядке.

Статистическая отчётность ИП

С периодичностью раз в пять лет Росстат проводит сплошное наблюдение, и тогда статистическую отчётность сдают все ИП. Последний раз это было по итогам 2020 года — сдать отчёт требовалось в течение 2021 года.

Следующее сплошное наблюдение будет по итогам 2025 года. Отчёт нужно будет сдать в 2026 году.

Несмотря на это, Росстат может дополнительно просить предпринимателей предоставлять статистическую отчётность в любой год. ИП приходит письменное уведомление, что именно нужно предоставить.

Также узнать о необходимости подачи можно через онлайн-сервис Росстата.

ИП-работодатель

Если ИП является работодателем, то в налоговую ещё нужно подавать отчёты РСВ и 6-НДФЛ. Сроки подачи у них почти одинаковые — ежеквартально до 25 числа месяца, следующего за отчётным периодом. Единственное различие:

- РСВ за 2022 год — до 25 января 2023 года. За 2023 год — до 25 января 2024 года.

- 6-НДФЛ за 2022 год — до 27 февраля 2023 года. За 2023 год — до 26 февраля 2024 года.

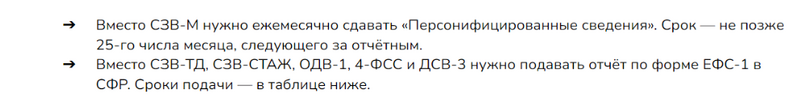

Помимо этого, с 2023 года ИП должны подавать новую отчётность:

Новая отчётность

Новая отчётность

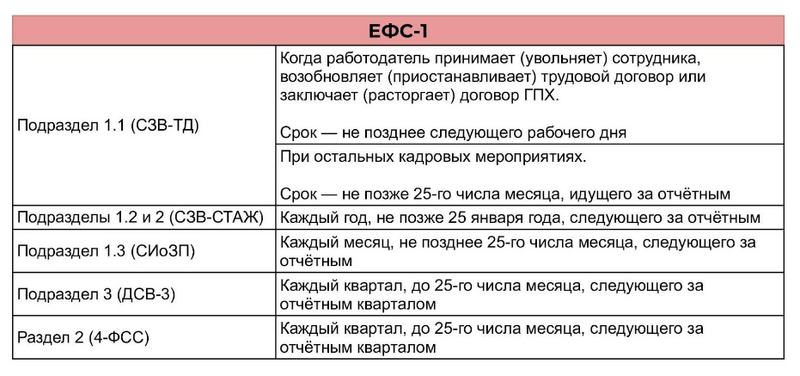

ЕФС-1

ЕФС-1

Может возникнуть вопрос, как сдавать данную отчётность ИП. Отчёт ЕФС-1 можно подавать по разделам. Но сведения, которые нужно сдать в одну дату, необходимо отправить в СФР вместе.

Например, у ИП-работодателя были кадровые изменения в январе. До 27 февраля он вместе подаст подраздел 1.1 (СЗВ-ТД) и подраздел 1.3 (СИоЗП) формы ЕФС-1 в СФР.

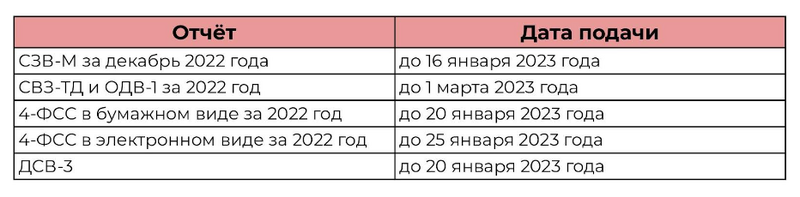

Кроме того, об отчётности за прошлый год ИП забывать нельзя. Она подаётся по прежним правилам:

Отчётность ИП за прошлый год

Отчётность ИП за прошлый год

Отчётность ИП при отсутствии деятельности

Даже если ИП приостановил деятельность, то ему всё равно периодически нужно отчитываться перед контрольно-надзорными органами.

| Куда | Отчёты |

|---|---|

| В налоговую | 3-НДФЛ — на ОСНО.

Вместо «нулёвки» по УСН, НДС и ЕСХН — единую упрощённую декларацию (ЕУД). Подать нужно за каждый период, за который подавалась бы соответствующая декларация. Если ИП ведёт деятельность, совмещая ПСН и УСН, но на упрощёнке операций за отчётный период не было, то всё равно нужно подать нулевую годовую декларацию. Если «Доходы – расходы», то можно ещё указать суммы страховых взносов за себя и торгового сбора (при наличии), чтобы сформировать убыток и в будущем иметь возможность снизить налог на УСН. Использовать убыток можно в течение следующих десяти лет. Ещё нужно подавать 6-НДФЛ и РСВ до конца года, если в его начале выплаты сотрудникам были, но, например, в мае все работники были уволены. |

| В СФР | СЗВ-СТАЖ (за 2022 год) или подразделы 1.2 и 2 формы ЕФС-1 (за 2023 год) нужно сдать в СФР по итогам года, в течение которого были уволены сотрудники.

Раздел 2 формы ЕФС-1 нужно подавать постоянно, даже если не было выплат по обязательному страхованию от несчастных случаев на производстве и профзаболеваний. |

Штрафы за нарушения подачи отчётности

Если индивидуальный предприниматель будет игнорировать сроки подачи отчётности, то получит ряд штрафов.

| Нарушение | Штраф |

|---|---|

| Декларация 3-НДФЛ, по НДС, по УСН, по ЕСХН и РСВ | Минимум — 1000 рублей.

За каждый месяц просрочки штраф — 5% от неоплаченной суммы налога, но не больше 30% и не меньше 1000 рублей. Когда налог уплачен, но декларация не сдана, то штраф будет 1000 рублей. Если ИП будет задерживать сдачу отчётов на 20 дней и более, то ему могут заблокировать все операции по счетам, кроме обязательных. Однако для этого у предпринимателя должна быть задолженность не меньше 3000 рублей. Если подать вовремя, но с ошибками, то штрафа можно избежать |

| 6-НДФЛ | За каждый месяц просрочки — 1 000 рублей.

Если задерживать сдачу декларации на 20 дней и более, то у ИП могут заблокировать все операции по счетам, кроме обязательных. Однако для этого у предпринимателя должна быть задолженность не меньше 3000 рублей. За ошибки — 500 рублей за каждый отчёт. |

| Статистической отчётности | Несвоевременное предоставление или предоставление недостоверных первичных статистических данных влечёт штраф — от 10 000 до 20 000 рублей. |

| КУДИР | За каждую непредоставленную книгу — 200 рублей. Также будут учитываться нарушения и штрафы, которые указаны в статье 120 НК РФ. Минимальный размер за неверное ведение книги — 10 000 рублей. Если нарушения привели к тому, что был неправильно рассчитан налог, то штраф будет уже 20% от неуплаченного налога, но не меньше 40 000 рублей. |

| ЕФС-1. Подразделы 1.2, 2 и 3 раздела 1. Прошлые отчёты — СЗВ-СТАЖ, ОДВ-1, ДСВ-3 |

Нарушение срока сдачи и (или) ошибки при заполнении. По каждому застрахованному лицу — 500 рублей. |

| ЕФС-1. Подраздел 1.1 раздела 1. Прошлые отчёты — СЗВ-ТД |

Нарушение срока сдачи и (или) ошибки при заполнении. Штраф — 1000-5000 рублей |

| ЕФС-1. Раздел 2. Прошлые отчёты — 4-ФСС |

Нарушение срока подачи 5% от начисленной за последние три месяца суммы, но не более 30% и не менее 1000 рублей. Если были допущены ошибки, из-за которых сумма взносов к уплате оказалась меньше, то штраф — от 20 до 40% причитающейся к уплате суммы взносов |

В 2023 году можно избежать штрафов за ошибки в заполнении формы ЕФС-1, если в течение пяти дней после получения соответствующего уведомления подать уточнённые сведения. Либо подать заранее уточнённые сведения в СФР, до того как обнаружится ошибка при проверке.

Отметим, что если уплатить штрафы в СФР в течение 10 дней после получения требования, то будет действовать скидка в размере 50%.

Бесплатно проконсультируем в выборе наиболее подходящей для вашего бизнеса и покажем как сдавать отчётность в системе «Моё дело».

Узнать подробнее