За последние годы правила формирования и выдачи бланков строгой отчётности при расчётах с покупателями или клиентами сильно изменились. В статье расскажем, как в 2023 году ведётся учёт бланков строгой отчётности, когда и кому их можно выдавать, а также рассмотри штрафы за нарушения.

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

ПодробнееСовременные бланки строгой отчётности

Раньше организациям для печати бланков строгой отчётности приходилось обращаться в типографии. Во время продажи товаров или услуг БСО заполняли и выдавали покупателю. Документ приравнивался к кассовому чеку.

Несколько лет назад в законодательстве по поводу бланков строгой отчётности произошли изменения. Теперь БСО формируются только в электронной форме и отправляются клиенту на его адрес электронной почты или распечатываются в момент расчёта с помощью специальных ККТ. Как и сведения кассового чека, сведения БСО отправляются электронно в налоговую.

В 2023 году БСО из типографии юридической значимости не имеют. Поэтому если продавец захочет их выдать, то обязан приложить кассовый чек из ККТ. Однако есть исключения, рассмотрим их в конце.

Сразу отметим, что бланк строгой отчётности по-прежнему является первичным учётным документом, который приравнен к кассовому чеку.

Поскольку теперь для БСО необходимо тоже использовать специальную ККТ, то большинство предпринимателей и организаций при расчёте с покупателем выдают только кассовый чек.

Выдача БСО

Выдавать бланки строгой отчётности можно только покупателям — физлицам. Список услуг установлен в справочнике ОКВЭД2 и ОКПД2.

Предприниматель и организация может выдавать кассовый чек или бланк строгой отчётности. Оба должны быть сформированы через ККТ, которая входит в перечень разрешённых к применению.

Отметим, что формировать БСО нельзя, если речь идёт о товаре или предоставлении услуг другой компании.

Разновидности БСО в 2023 году

Утверждённые формы БСО теперь применяются только в некоторых сферах. В таблице рассмотрим, когда они могут выдаваться:

| Реализация транспортных билетов в сферах железнодорожного, авиационного и общественного транспорта | Оформление залоговых билетов и сохранных квитанций при обращении в ломбард |

| Путёвки в туристической и экскурсионной деятельности | Оформление абонементов и квитанций при оплате ветеринарных услуг |

| Билеты в кино и музеи | Квитанции за услуги парковки |

Во всех случаях дополнительно обязательно выдаётся кассовый чек. БСО нужны не для подтверждения расчёта, а для указания других сведений. Например, если это билет на самолет, то в нём как минимум будут города вылета и прилета, дата и время, место и рейс, ФИО пассажира и класс.

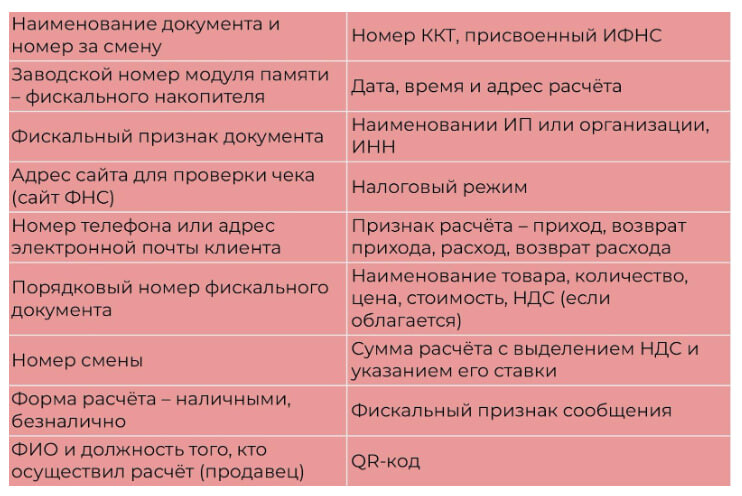

Если бланк строгой отчётности не утверждён нормативными актами для какой-либо сферы, то предприниматели и организации могут разработать свой, на котором обязательно должны быть указаны следующие реквизиты:

Реквизиты

Реквизиты

Отметим, что перечисленные реквизиты должны быть указаны не только на БСО, но и на кассовом чеке. Об этом сказано в статье 4.7 закона № 54-ФЗ.

Учёт БСО

В 2023 году специальная ККТ одновременно изготавливает и соблюдает порядок учёта бланков строгой отчётности.

Устройство запоминает сведения о каждом напечатанном БСО и отправляет данные в налоговую. Теперь нет необходимости вести книгу учёта бланков строгой отчётности и хранить документы в определённых условиях.

Кому ещё можно выдавать БСО из типографии

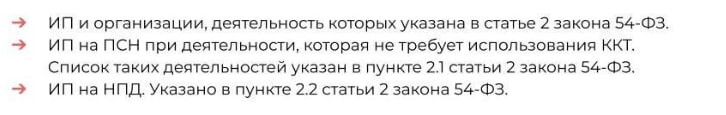

В 2023 году выдавать бумажные БСО, напечатанные в типографии, могут:

Кто может выдавать БСО

Кто может выдавать БСО

Отметим, типографские БСО могут выдавать и остальные предприниматели или организации. Главное, чтобы он был дополнением к кассовому чеку.

Ответственность за неправильное использование БСО

Напомним, что предприниматели и организации при расчёте с физическими лицами должны выдавать напечатанный на ККТ бланк строгой отчётности или кассовый чек.

Если этого не произойдёт, то можно получить штраф:

- Должностные лица (ИП) — в размере от 25 до 50% от суммы расчёта без ККТ, но не менее десяти тысяч рублей.

- Организации — в размере от 75 до 100% от суммы расчёта без ККТ, но не меньше 30 тыс. рублей.

При повторном нарушении, если сумма расчётов с физлицами без ККТ составила уже более одного млн руб., штрафы следующие:

- Должностные лица — дисквалификация на один-два года.

- Приостановление деятельности на срок до 90 суток.

Если предприниматели или организации используют ККТ, которая не соответствует требованиям, нарушен порядок её регистрации или применения, то можно получить предупреждение или штраф:

- Должностные лица (ИП) — от полутора до трёх тысяч рублей.

- Организации — от пяти до десяти тысяч рублей.

Если предприниматель или организация нарушит срок предоставления сведений о применении ККТ в налоговую, то получит предупреждение или штраф:

- Должностные лица (ИП) — от полутора до трёх тысяч рублей.

- Организации — от пяти до десяти тысяч рублей.

Если предприниматель или организация проигнорирует требование покупателя (клиента) о выдаче кассового чека или БСО, то получит предупреждение или штраф:

- Должностные лица (ИП) — в размере двух тысяч рублей.

- Организации — в размере десяти тысяч рублей.

Отметим, что при неправильном формировании кассового чека можно сделать корректировку. Главное — точно идентифицировать конкретный расчёт. При своевременном исправлении ошибки можно избежать штрафов.

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Получить доступ