Учет в сервисе на Патенте

Кто имеет право применять патентную систему налогообложения?

Индивидуальные предприниматели, которые ведут деятельность самостоятельно или с привлечением наемных работников (в т. ч. по договорам гражданско-правового характера), средняя численность которых за налоговый период (период действия патента) не превышает 15 человек по всем видам предпринимательской деятельности ИП, по которым применяется именно ПСН (п. 5 ст. 346.43, п. 6 ст. 346.45 Налогового кодекса РФ).

- Реквизиты. Как добавить новый патент

- Реквизиты. Как изменить или удалить патент

- Реквизиты. Как остановить вид деятельности, переведенной на патент

- Календарь. Как оплатить стоимость патента.

- Раздел Деньги. Как отражать операции и скачать КУДиР

- Раздел Зарплата. Как отразить что сотрудник занят в деятельности на патенте

Реквизиты. Как добавить новый патент

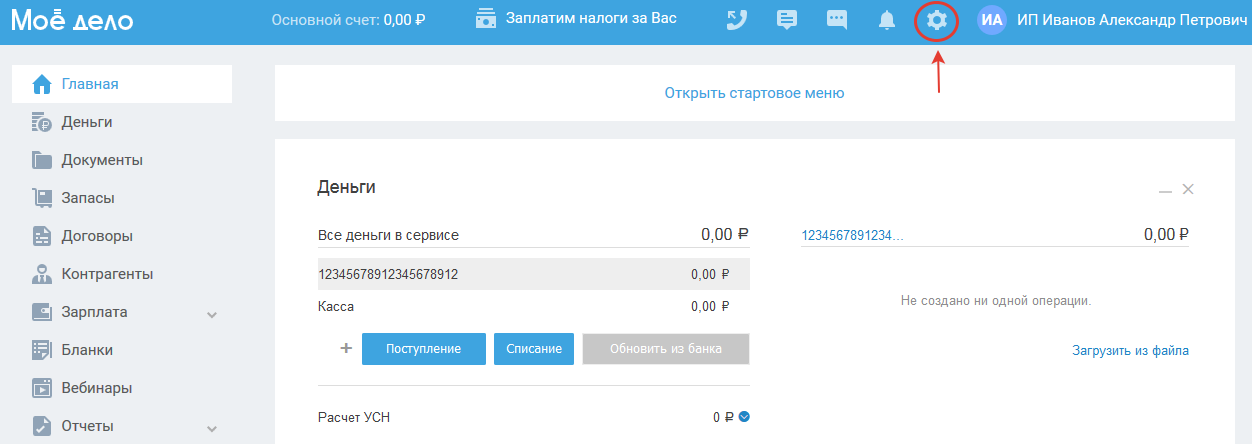

Сведения о патентах укажите в реквизитах. Для перехода в этот раздел нажмите на значок в виде шестеренки в правом верхнем углу сервиса.

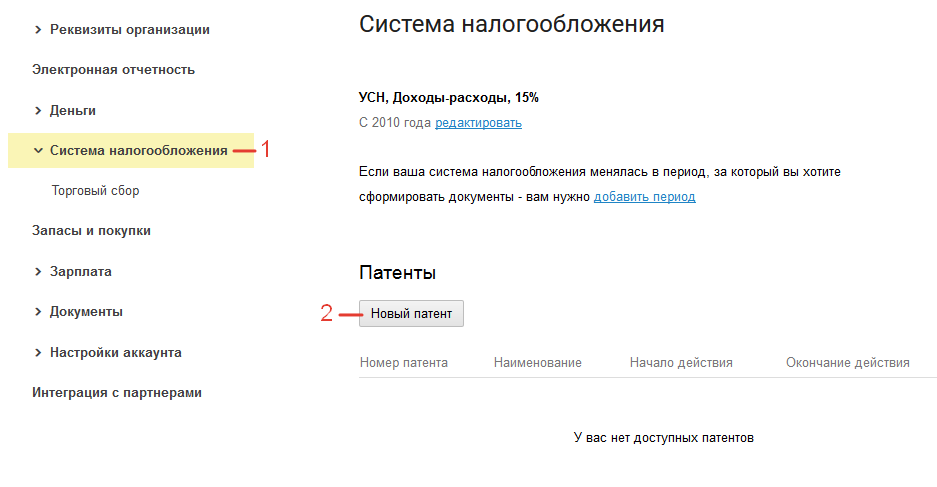

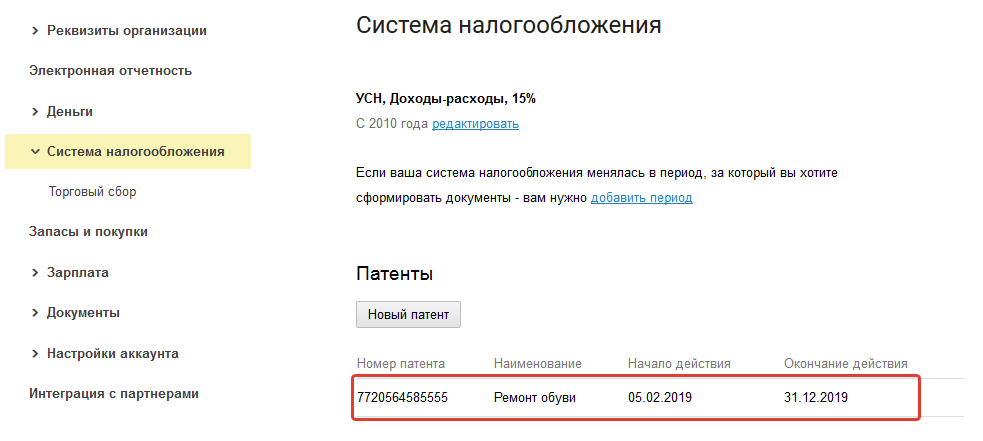

Затем перейдите на вкладку "Система налогообложения" и нажмите на кнопку "Новый патент" .

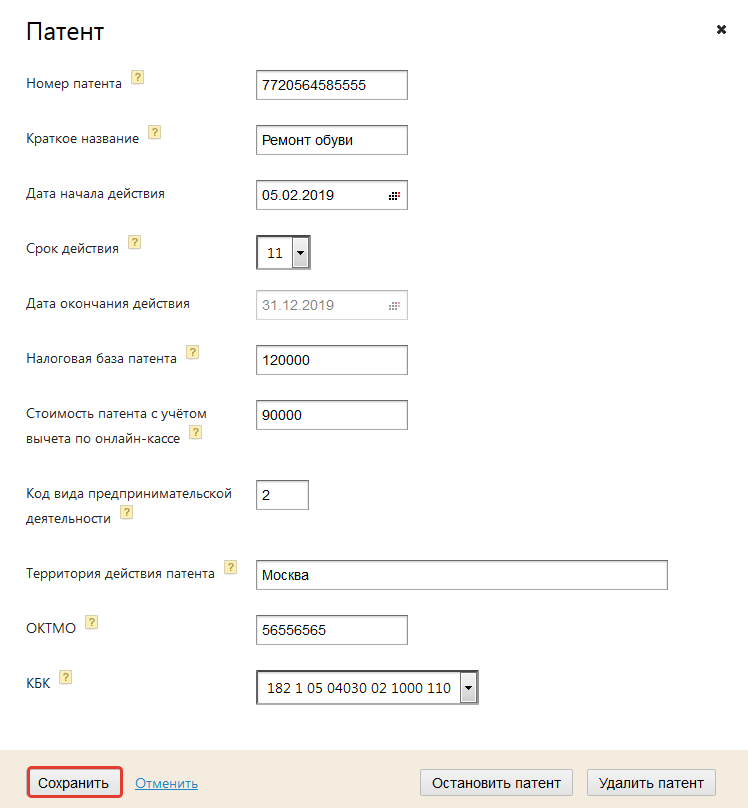

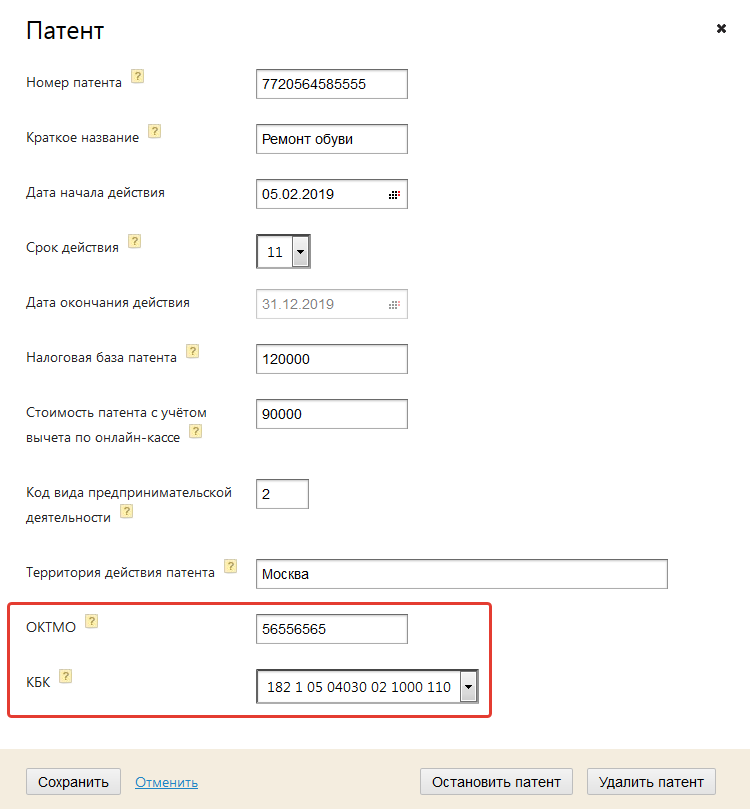

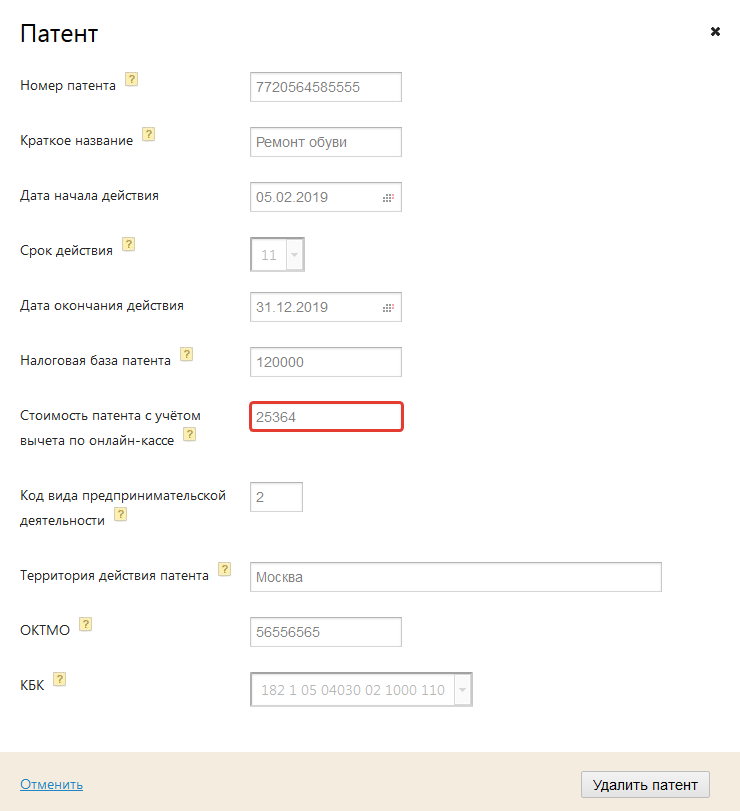

На основании патента и образцов платежных документов, которые вы получили от налоговой инспекции, заполните все поля в открывшейся карточке. Порядок следующий:

- номер патента - укажите 13-значный номер патента. На бланке патента он указан сверху;

- краткое название - придумайте название этого патента для себя (максимальная длина 15 символов). Это название будет использоваться только в сервисе;

- дата начала действия - укажите дату начала действия патента.

- срок действия - укажите количество месяцев, на которое вы просили налоговую выдать вам патент (указано в заявлении на получение патента по форме №26.5-1 и на второй странице патента по строке 020 "налоговый период");

- налоговая база патента - размер налоговой базы указан на второй странице патента по строке 010 "налоговая база";

- стоимость патента с учётом вычета по онлайн-кассе - заполните поле на основании информации из патента с учетом уменьшения на вычет. Когда и как можно уменьшить патент на вычет см. в справке;

- код вида предпринимательской деятельности - двузначный код на первой странице патента;

- территория действия патента - она указана на перовой странице патента;

- ОКТМО - укажите код по ОКТМО территории на которой действует патент. Он указывался в заявлении на получение патента по форме №26.5-1 и содержится образце платежного документа по оплате патента, который как правило выдает налоговая инспекция вместе с самим патентом.

- КБК - укажите код бюджетной классификации для оплаты патента. Как правило он указан в образце платежного документа по оплате стоимости патента, который выдает налоговая инспекция вместе с самим патентом.

После заполнения полей нажмите "Сохранить" .

Реквизиты. Как изменить или удалить патент

Если данные о патенте были отражены в сервисе не правильно, то их (кроме номера патента) можно отредактировать. Для этого нужно повторно зайти в карточку патента и внести нужные изменения.

Внимание! Для редактирования номера патента создайте новую карточку с правильным номером. Старую карточку удалите.

Если с патентом в разделе "Деньги" имеются связанные документы или операции (например, по оплате его стоимости), то редактировать в карточке патента можно только ОКТМО и КБК. Чтобы внести изменения в остальные графы, связанные документы предварительно нужно удалить.

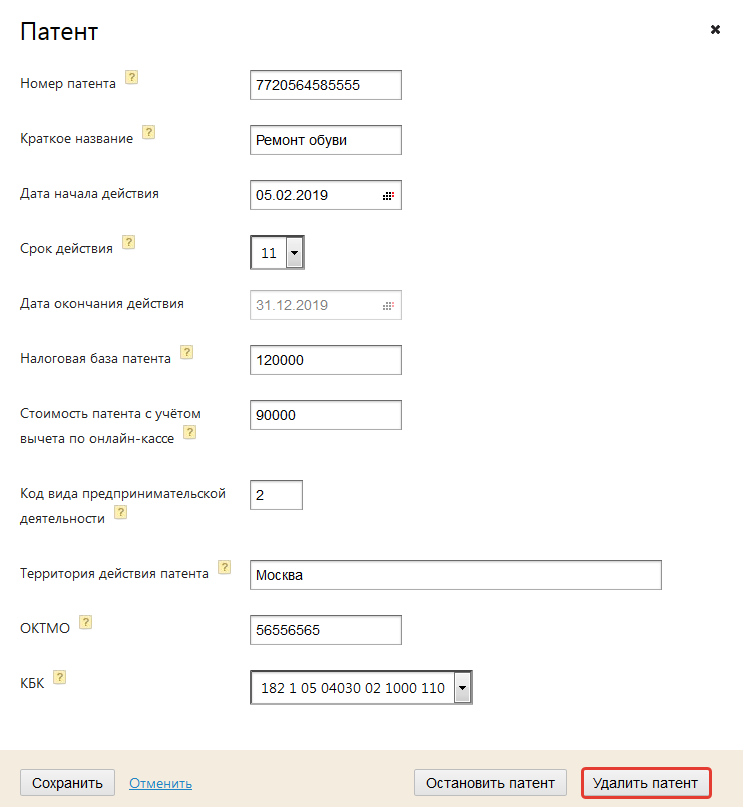

Удалить патент можно только в том случае, если с ним не связана ни одна операция в сервисе. После удаления всех связанных операций кнопка "Удалить патент" появится или станет активной.

Реквизиты. Как остановить вид деятельности, переведенной на патент

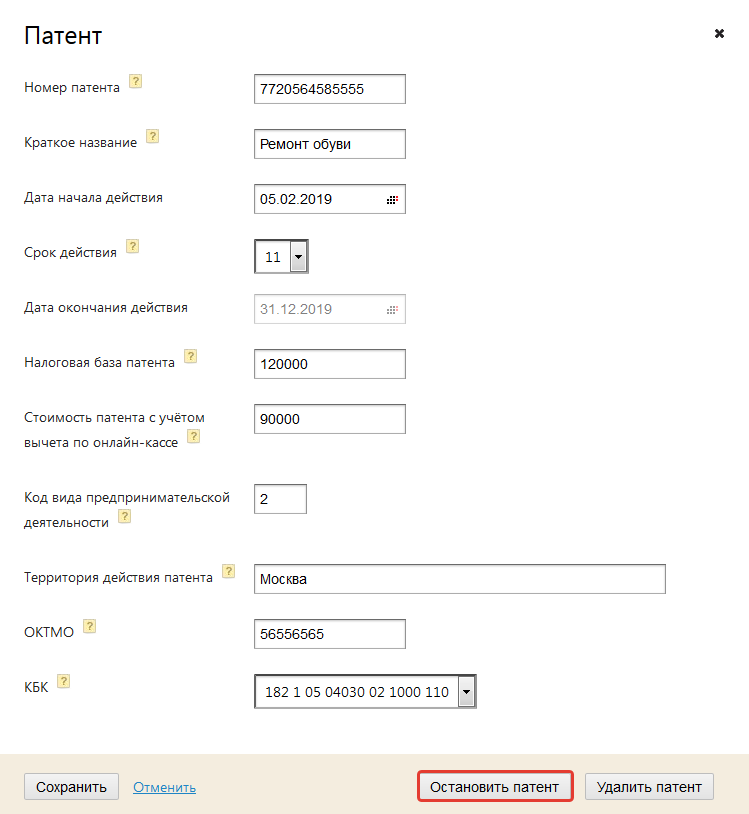

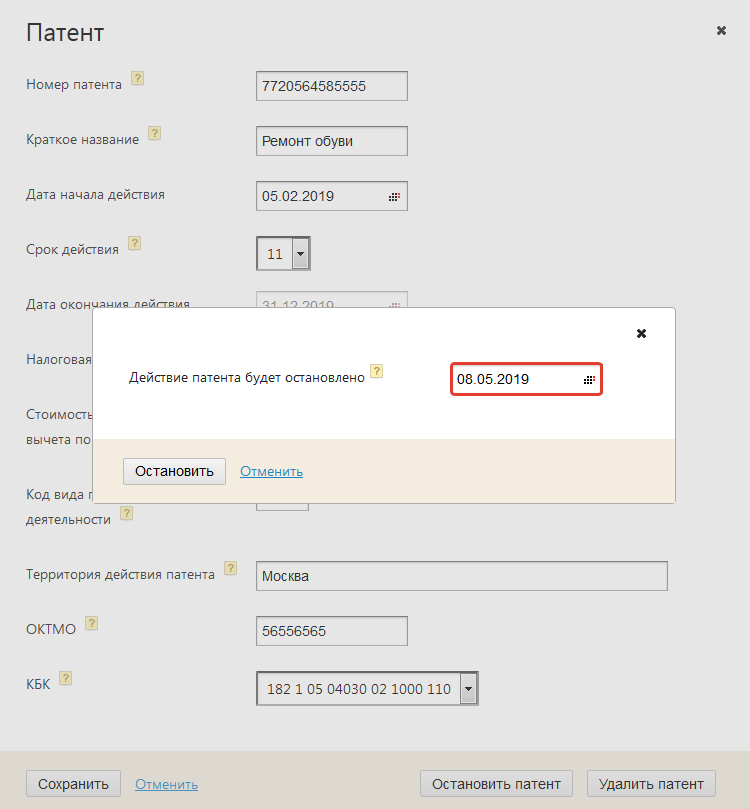

Добровольный отказ от патентной системы налогообложения законодательно не предусмотрен. Вместе с тем деятельность, в отношении которой применяется этот спецрежим, можно прекратить. Для изменения обязательств перед бюджетом в этом случае в карточке патента нужно нажать на кнопку "Остановить патент".

Внимание! Отменить остановку патента, если, например, Вы сделали это по неосторожности, в сервисе невозможно. Такой патент можно только удалить, если с ним не связана ни одна операция. Поэтому для редактирования патента в этом случае его нужно создать заново (старый удалите).

В появившемся окне нужно указать дату последнего дня, когда велась деятельность на патенте (то есть день, предшествующей дате из заявления по форме №26.5-4).

Стоимость патента после его остановки будет пересчитана в сервисе автоматически (исходя их фактического срока его действия).

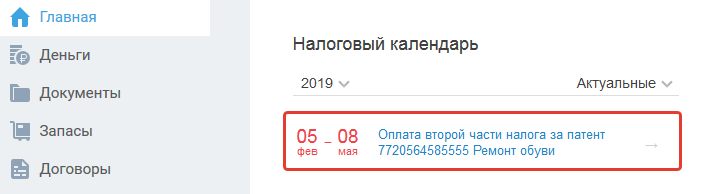

При этом в календаре на главной странице сервиса по этому патенту появятся новые события, которые помогут правильно и вовремя доплатить оставшуюся по патенту сумму.

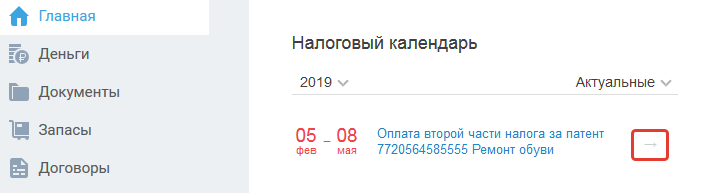

Календарь. Как оплатить стоимость патента

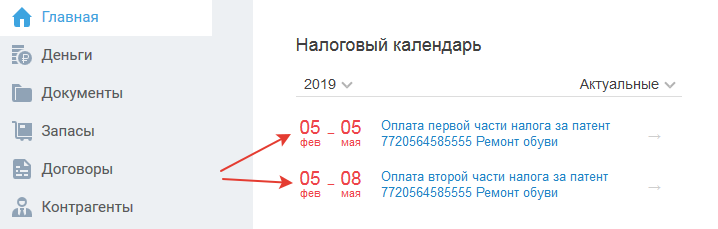

После добавления патента в реквизитах в календаре на главной странице сервиса появятся события, которые помогут оплатить стоимость патента вовремя. Количество таких действий зависит от срока его действия.

Так, если патент получен на срок до 6 месяцев (т.е. на срок от одного до пяти месяцев включительно), патент оплачивается одним платежом не позднее срока окончания его действия.

Если патент выдан на срок от 6 до 12 месяцев, то он оплачиваются двумя частями:

- первый платеж в размере 1/3 стоимости – в течение 90 календарных дней после начала действия патента;

- второй платеж на оставшуюся сумму – не позднее срока окончания действия патента.

Внимание! Неуплата налога по патенту не лишит ИП права на применение ПСН, поскольку в п. 6 ст. 346.45 Налогового кодекса РФ неуплата налога не поименована в качестве причины для утраты ПСН. Вместе с тем при неоплате (несвоевременной оплате) патента в сроки, установленные п. 2 ст. 346.51 Налогового кодекса РФ, налоговая инспекция направит ИП требование об уплате налога, пеней и (или) штрафа (с учетом особенностей) (п. 2.1 ст. 346.51 Налогового кодекса РФ).

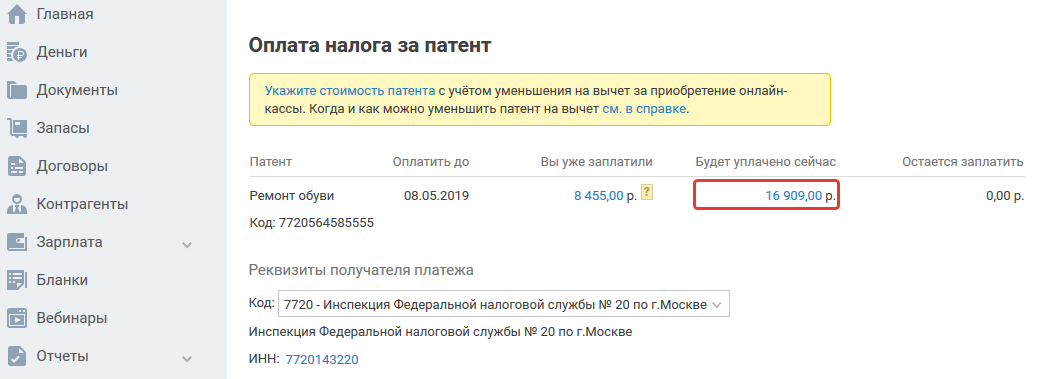

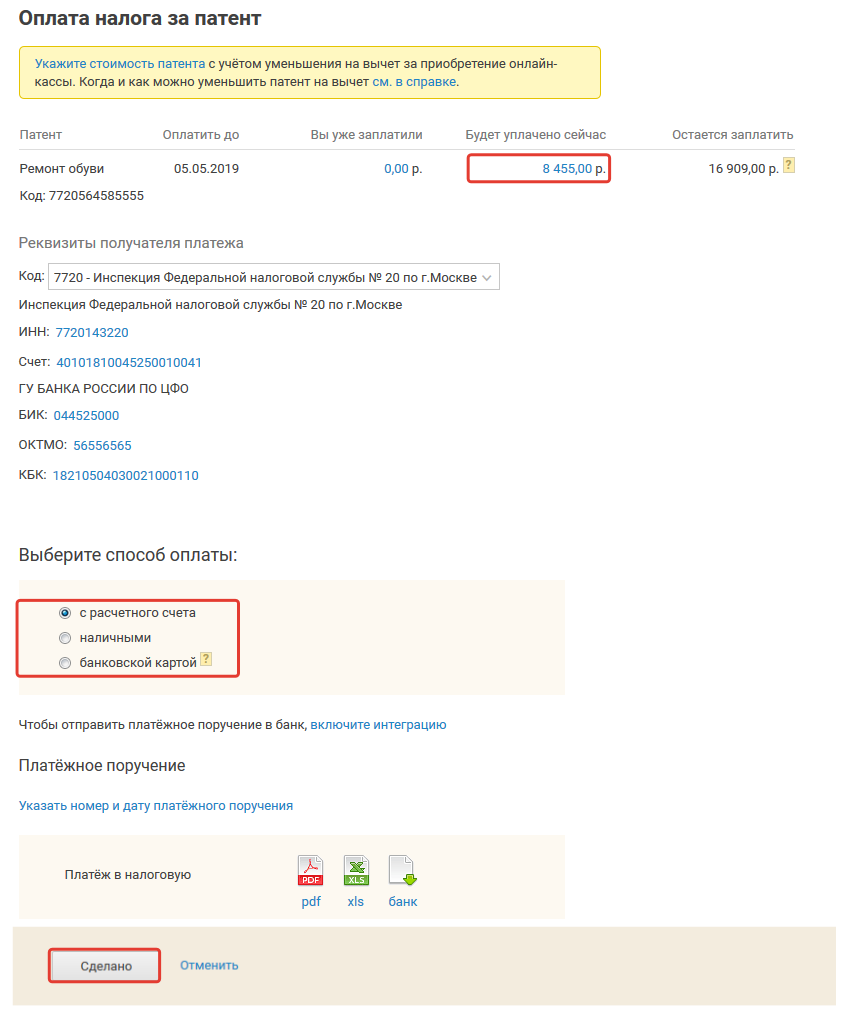

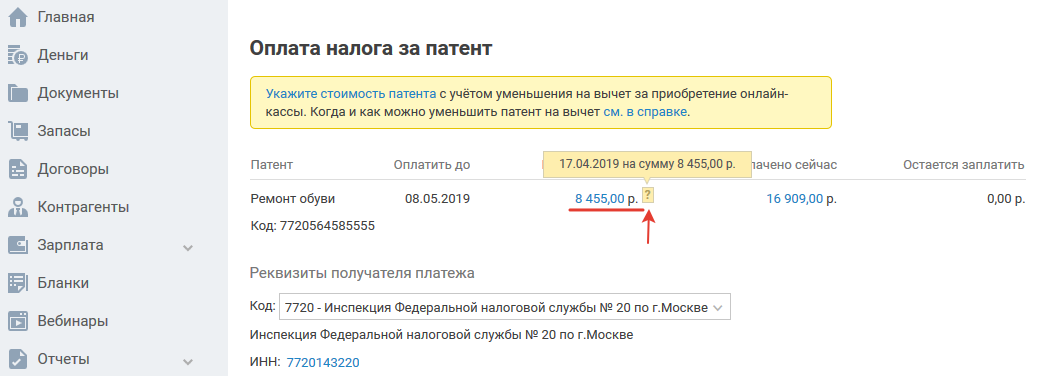

Чтобы оплатить патент, перейдите в соответствующее событие календаря, выберите способ оплаты патента и нажмите "Сделано". Сумму в графе "Будет уплачено сейчас" при необходимости можно отредактировать вручную.

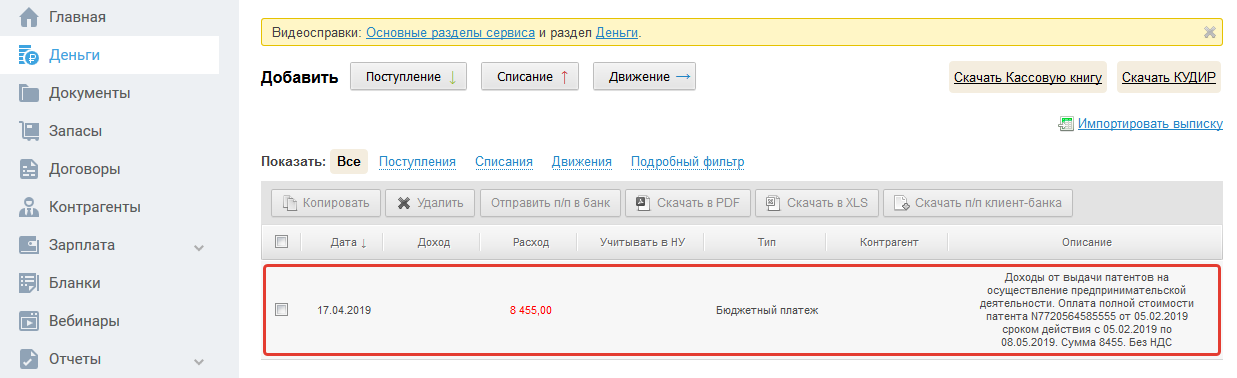

Списание с типом "Бюджетный платеж" будет создано в разделе "Деньги" автоматически.

Если это не первый платеж по данному патенту, то предварительно нужно убедиться, что все предшествующие оплаты отражены в графе "Вы уже заплатили" , так как это значение влияет на сумму из графы "Будет уплачено сейчас" .

Если автоматическое создание операции по оплате патента не требуется (например, потому что первую часть стоимости патента вы уже оплатили), соответствующее событие в календаре нужно пометить как завершенное. Для этого нажмите на серую стрелку справа от события.

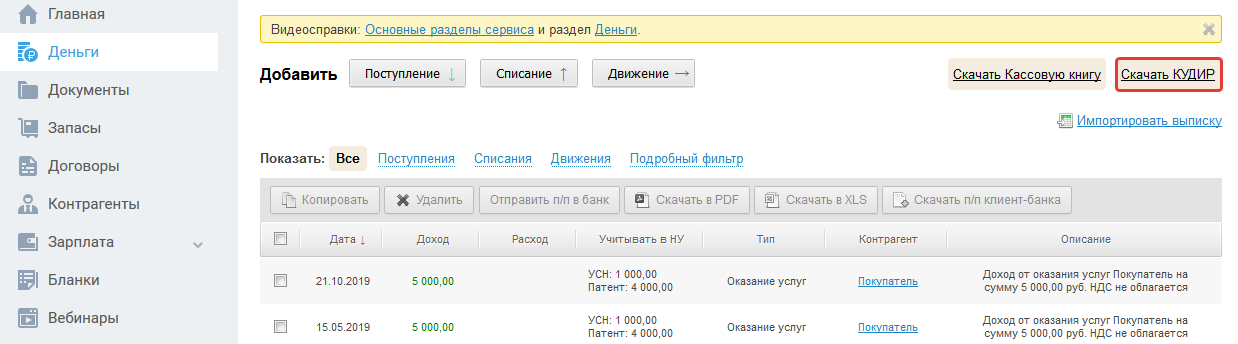

Раздел Деньги. Как отражать операции и скачать КУДиР

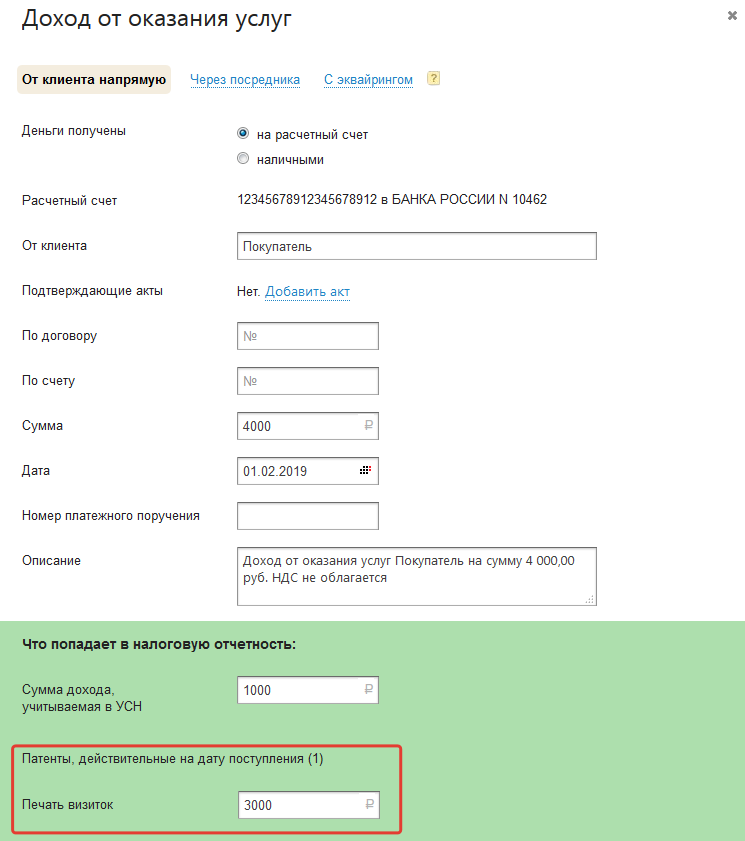

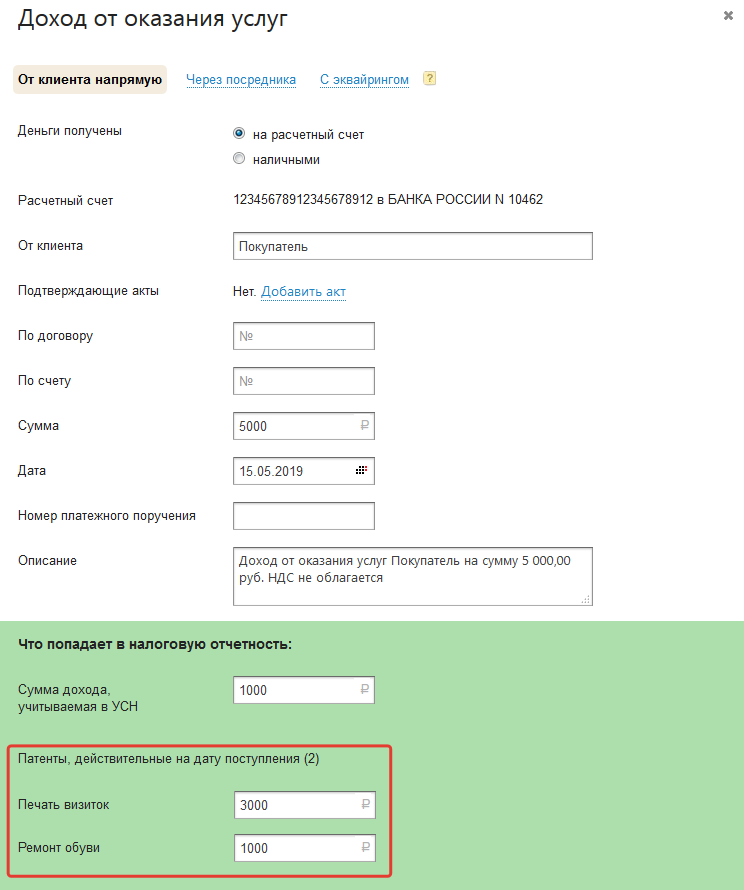

После добавления в реквизитах первого патента, в операциях из раздела "Деньги" появится возможность отнести суммы поступлений и списаний (если применяется УСН-15%) к новой системе налогообложения.

Внимание! Для реализации этой возможности патент на дату операции должен быть действующим. Особенно важно это учитывать в тех случаях, когда нужно поправить что-то задним числом.

Если патентов несколько, то они будут отражаться отдельными строками в поступлениях и единой строкой в списаниях.

Отнести доходы к деятельности на патенте можно только в следующих поступлениях из раздела "Деньги":

- "Продажа товара" - от клиента напрямую;

- "Оказание услуг" - от клиента напрямую;

- "Выручка по кассе или БСО";

- "Доход на личный счет или электронными деньгами";

- "Прочие поступления".

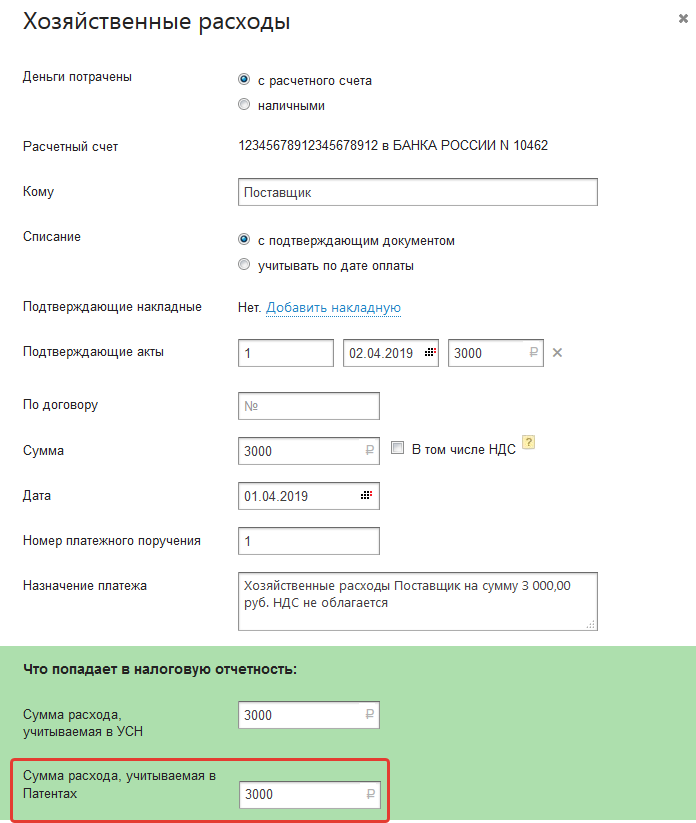

Если применяется УСН-15%, то отнести расходы к деятельности на патенте можно только в следующих списаниях из раздела "Деньги", если режим запасов не включен:

- "По основному виду деятельности";

- "Хозяйственные расходы";

- "Выплаты подотчетным лицам";

- "Выплаты физлицам";

- "Погашение займов";

- "Возврат денег клиенту";

- "Комиссия банка";

- "Электронные деньги или специальные счета";

- "Прочие списания" с типом операции "прочее" и "курсовая разница".

И в следующих операциях, если режим запасов включен:

- "По основному виду деятельности" - если выбрано "учитывать по дате оплаты";

- "Хозяйственные расходы" - если выбрано "учитывать по дате оплаты";

- "Выплаты подотчетным лицам" - ;

- "Выплаты физлицам";

- "Погашение займов";

- "Возврат денег клиенту";

- "Комиссия банка";

- "Электронные деньги или специальные счета";

- "Прочие списания" с типом операции "прочее" (если указан подтверждающий акт или "учитывать по дате оплаты") и "курсовая разница".

Отраженные таким образом суммы не будут учтены в рамках иных систем налогообложения и войдут в отдельную КУДиР, которая ведется для каждого патента. В сервисе такие КУДиР ведутся автоматически. Их можно скачать в разделе "Деньги", нажав на кнопку "Скачать КУДИР".

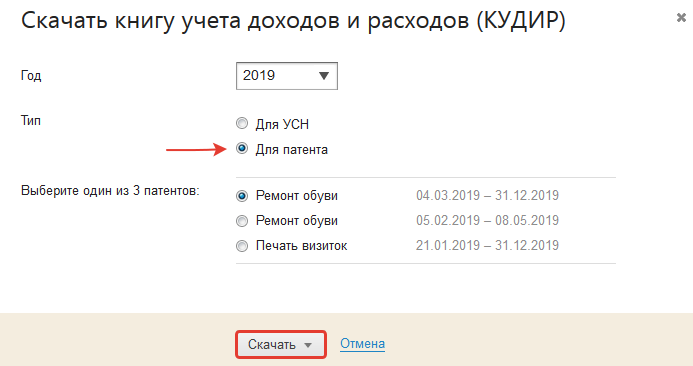

В появившемся окне укажите, что Вы собираетесь скачать КУДиР именно "Для патента" и нажмите "Скачать".

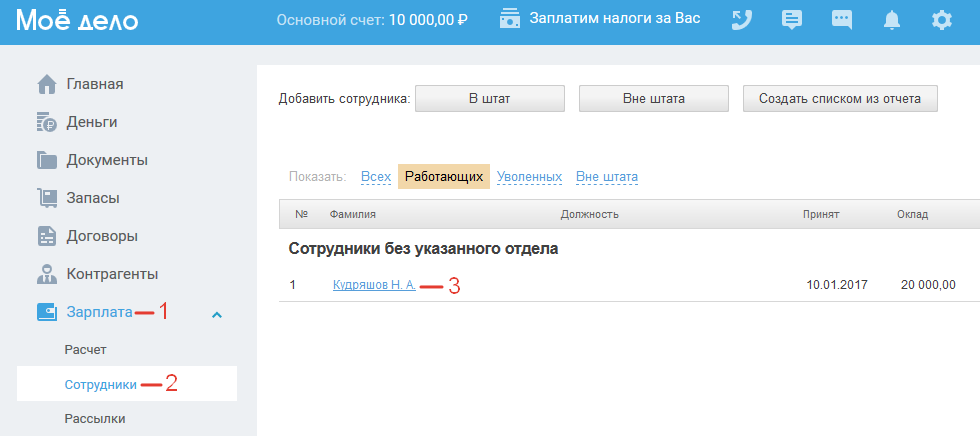

Раздел Зарплата. Как отразить, что сотрудник занят в деятельности на патенте

Для раздельного учета зарплаты, страховых взносов и применения пониженных тарифов по работникам занятым в деятельности на патенте, в личных данных сотрудника нужно указать периоды времени, в течении которых он был занят в деятельности, переведенной на патент.

Для этого перейдите в раздел "Зарплата-Сотрудники" и выберите конкретного работника.

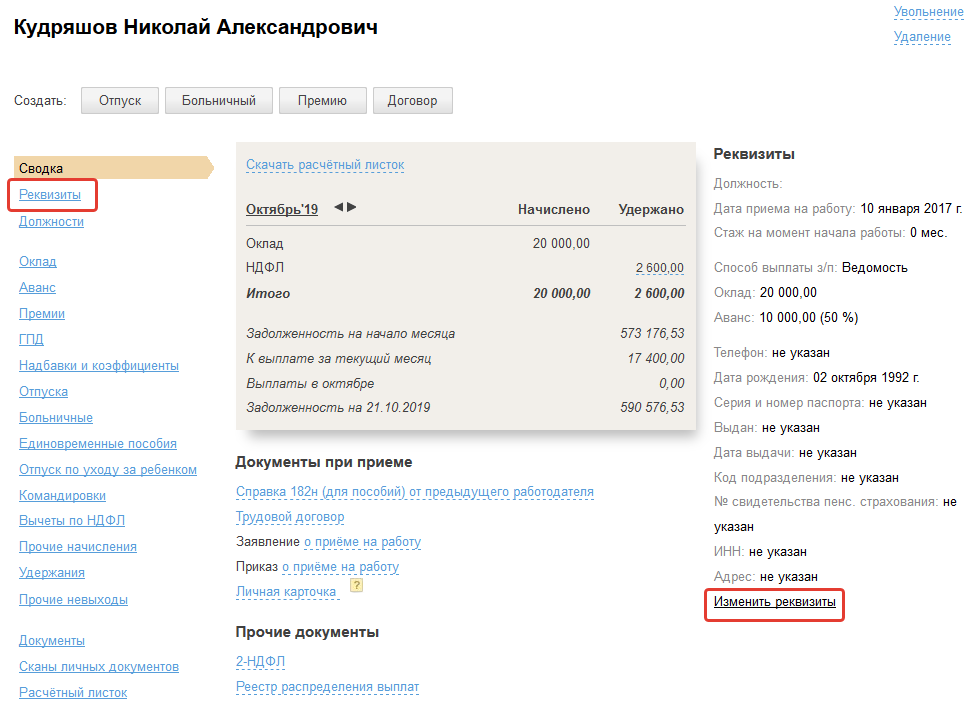

В появившемся окне нажмите на кнопку "Реквизиты" в левом боковом меню или на кнопку "Изменить реквизиты" справа.

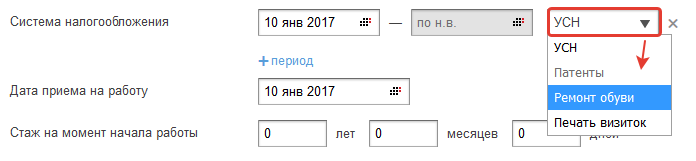

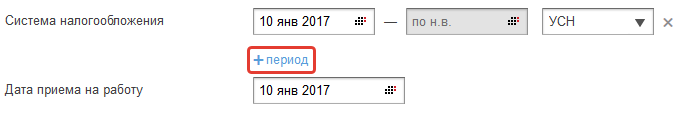

В открывшемся окне нажмите на знак "+ период" у графы "Система налогообложения" .

Затем укажите периоды времени, в течение которых работник был занят в деятельности, переведенной на патентную систему налогообложения.