Январь

Важно для УСН. В соответствии с налоговой реформой с 2025 г. ООО и ИП, применяющие УСН, являются плательщиками НДС. Подробнее.

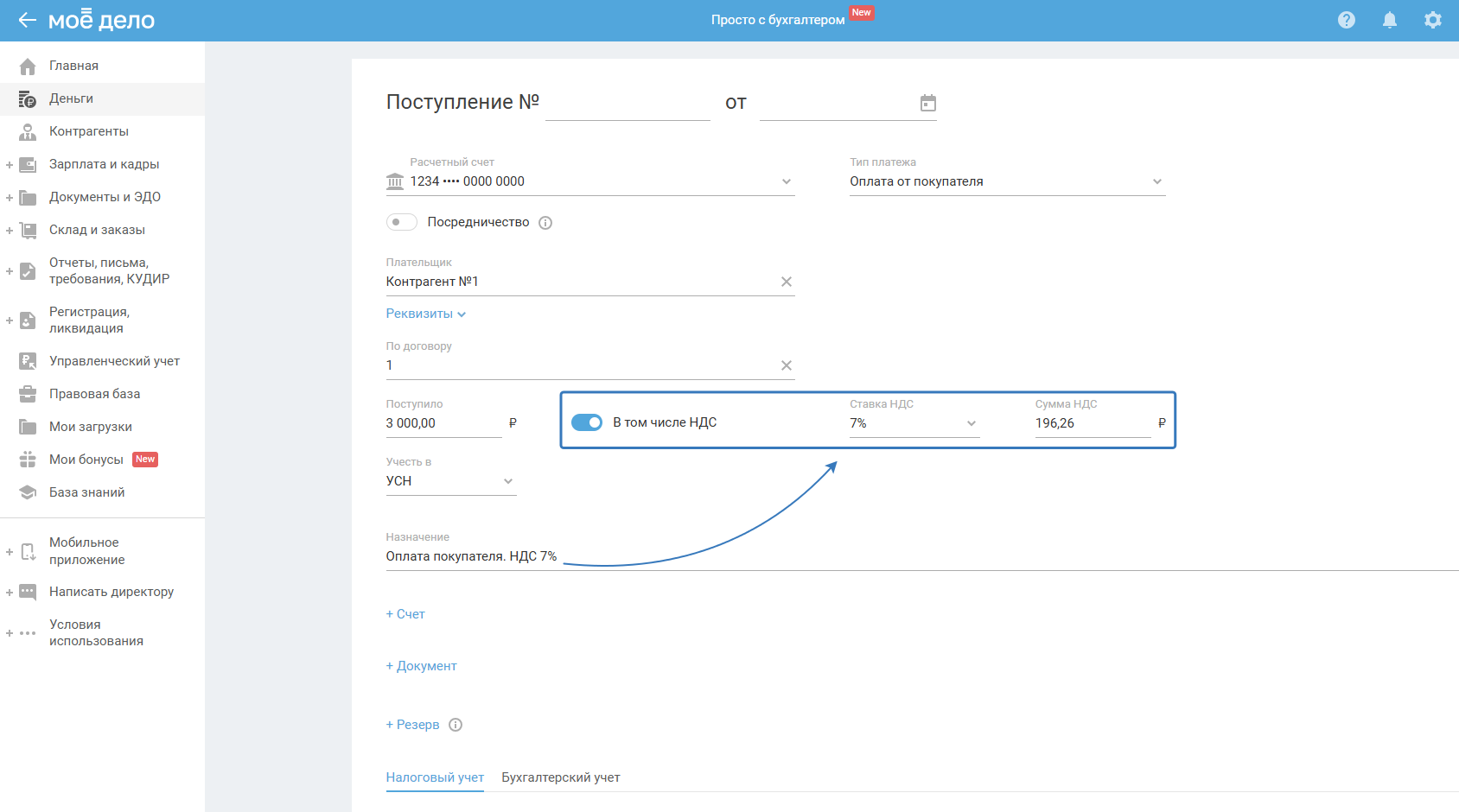

Распознавание ставки и суммы НДС при автоматическом импорте

Распознавание ставки и суммы происходит согласно указанной информации по ставке или сумме:

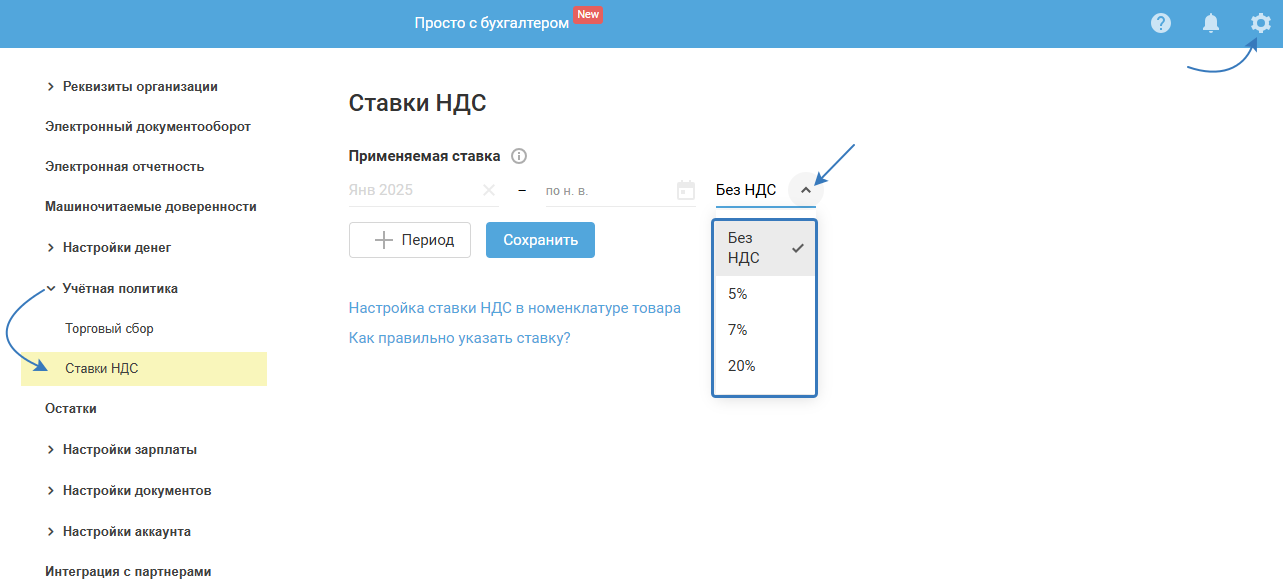

Как правильно указать ставку НДС

Укажите применяемую ставку с периодом её действия в разделе «Реквизиты – Учётная политика – Ставки НДС»:

Благодаря этому ставки НДС будут автоматически проставляться в некоторых разделах сервиса, в частности: Деньги, Документы (продажи), Отчёт посредника (по опции МП), Карта товара.

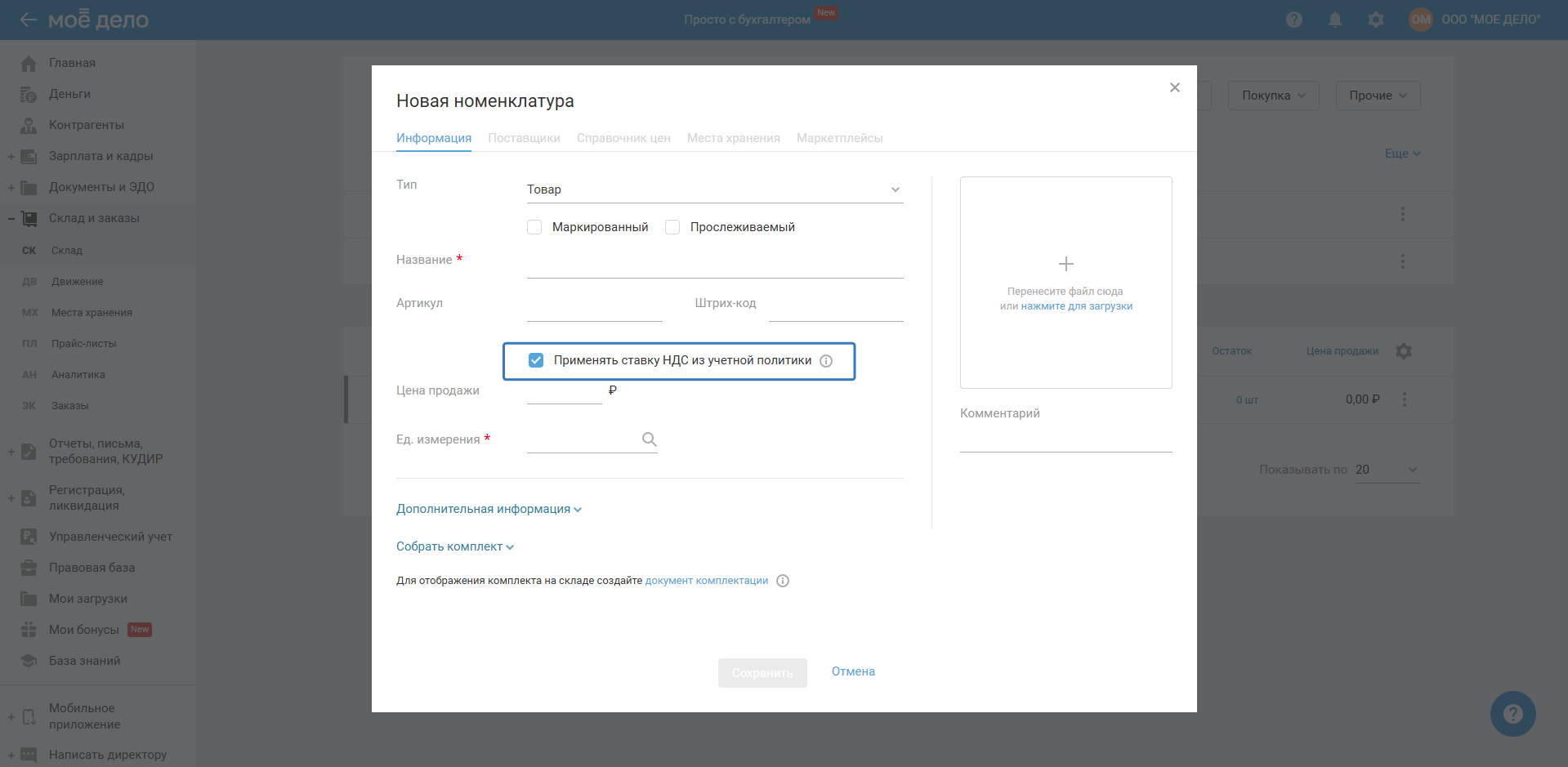

Настройка ставки НДС в номенклатуре товара

С 1 января 2025 г. для пользователей на УСН в карту товара добавлена настройка «Применять ставку НДС из учётной политики»:

Важно. Данная настройка будет по умолчанию включена у всех, у кого будет заполнен период в учётной политике.

Новые ставки в карте товара

Актуально для пользователей на УСН.

Согласно изменениям законодательства с 2025 года в карту товара добавлены новые ставки 5% и 7%.

Изменение расчёта НДФЛ с 2025 года. Прогрессивная ставка НДФЛ.

С 1 января 2025 года в сервисе изменился расчёт НДФЛ.

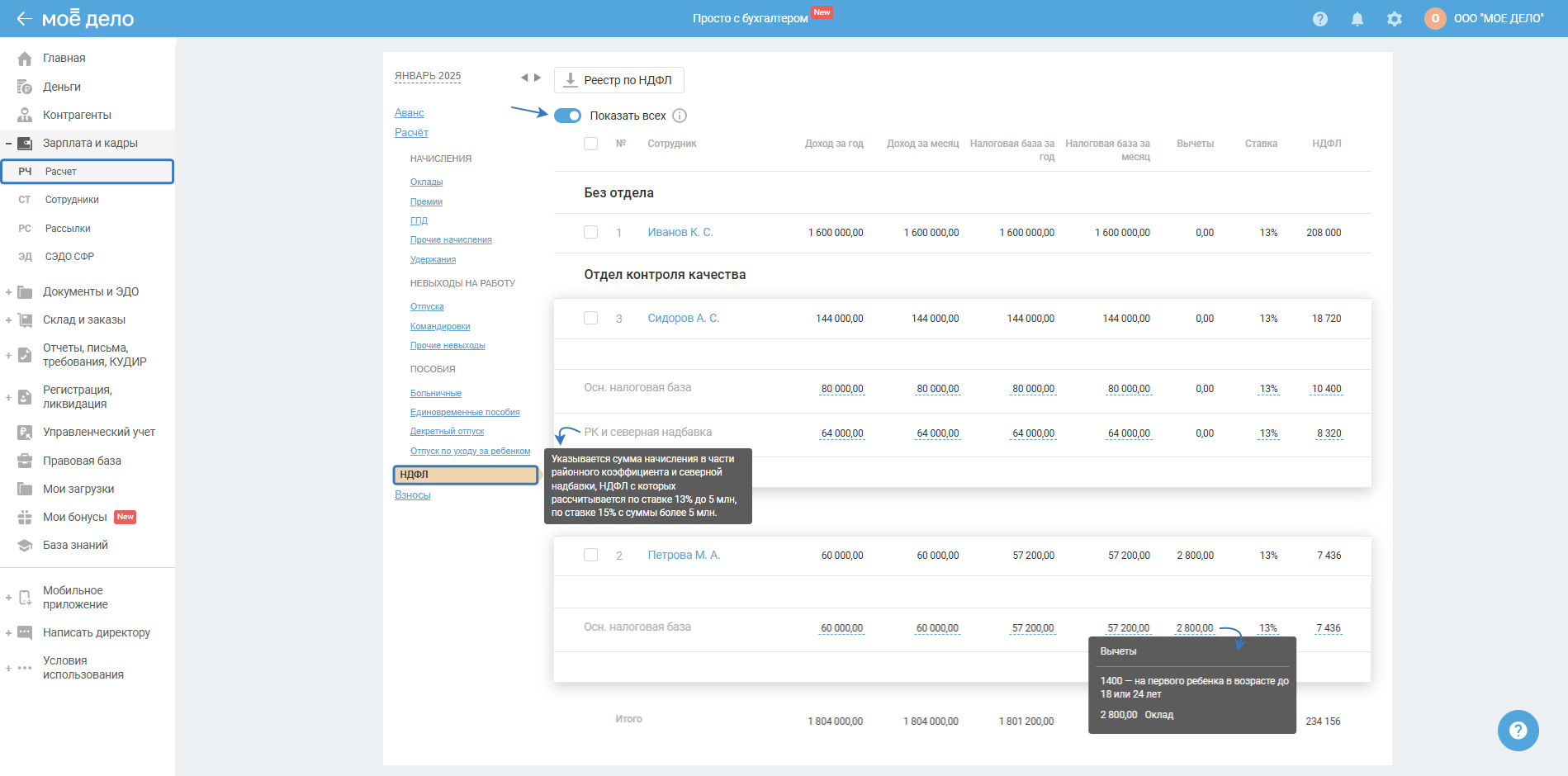

Обновление страницы «Расчёт — НДФЛ»

Добавлен тумблер «Показать всех» — при включении будут отражены уволенные сотрудники и внештатные сотрудники с истекшим сроком ГПД в выбранном году для проверки общей налоговой базы НДФЛ.

Добавлены налоговые базы с разбивкой на разные ставки и лимиты, которые применяются с дополнительными подсказками к доходам, как в мастере уплаты НДФЛ или отчёте 6-НДФЛ.

При наведении на налоговую базу показываются подсказки с описанием.

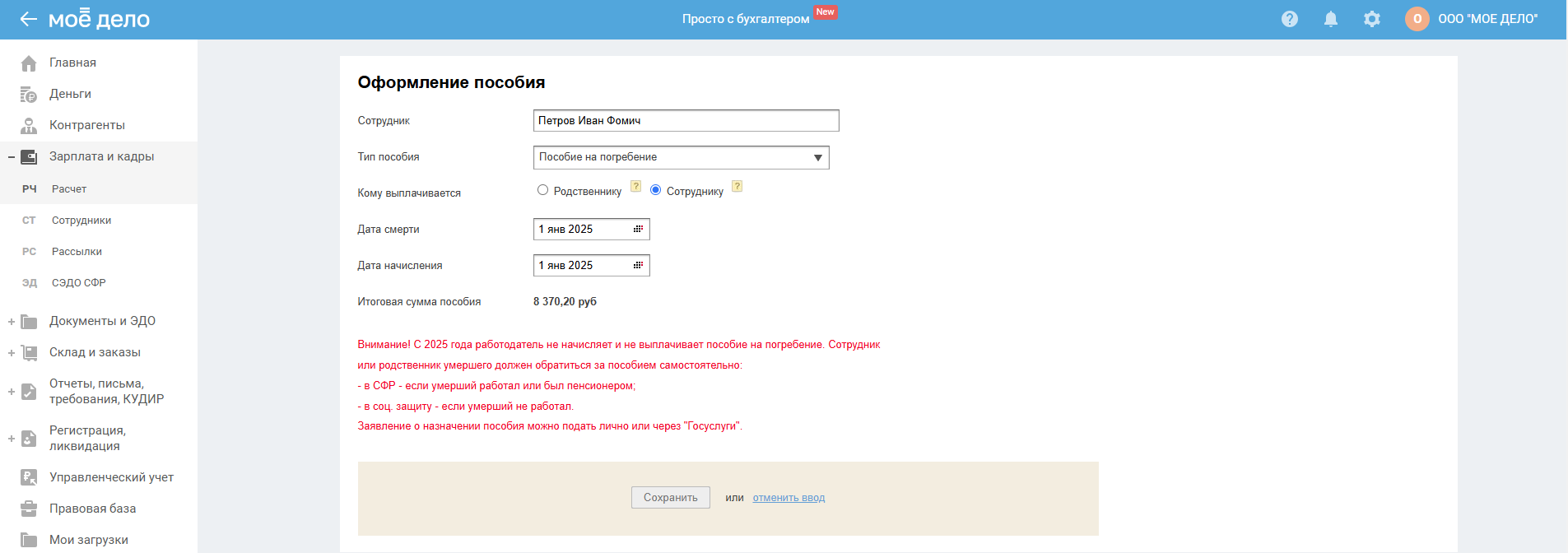

Изменение пособия на погребение с 2025 года

C 1 января 2025 года за пособием на погребение нужно обращаться в Социальный фонд России.

С 2025 года работодатель не начисляет и не выплачивает пособие на погребение.

Сотрудник или родственник умершего должен обратиться за пособием самостоятельно:

- в СФР — если умерший работал или был пенсионером;

- в соц. защиту — если умерший не работал.

Заявление о назначении пособия можно подать лично или через «Госуслуги».

В связи с этим в сервисе убрали возможнось добавления данного вида пособия с 1 января 2025 года:

Изменения взносов

С 1 января 2025 года в сервисе увеличена предельная величина базы по взносам и добавлены новые пониженные тарифы.

Предельная величина базы по взносам

Единый тариф страховых взносов равен 30%. Также есть пониженные тарифы 15,1 и 7,6 процентов. Их нужно применять, если страховые взносы считают с учётом предельной базы. С 1 января 2025 года работодатели должны будут применять тариф 15,1 процент к доходам, которые превысили 2 759 000 руб.

Новые виды пониженных тарифов страховых взносов

В сервисе добавлены новые тарифы страховых взносов, которые будут доступны с 1 января 2025 года:

Участники СЭЗ на территориях ДНР, ЛНР, Запорожской и Херсонской областей — 7,60%

Размер тарифа:

- До предельной величины базы: 7,6%

- Свыше предельной величины базы: 0%

Религиозные организации — 7,60%

Размер тарифа:

- До предельной величины базы: 7,6%

- Свыше предельной величины базы: 0%

Компания включена в реестр МСП обрабатывающей промышленности — 7,60%

Размер тарифа:

- До предельной величины базы:

- До 1,5 МРОТ: 30%

- Свыше 1,5 МРОТ: 7,6% - Свыше предельной величины базы:

- До 1,5 МРОТ: 15,1%

- Свыше 1,5 МРОТ: 7,6%

Изменения размера тарифов страховых взносов для организаций ИТ и радиоэлектронной промышленности с 2025 года

С 1 января 2025 года меняется размер тарифа по взносам для организаций, осуществляющих деятельность в области ИТ и организаций, осуществляющих деятельность в радиоэлектронной промышленности.

- До предельной величины базы: 7,6%

- Свыше предельной величины базы: 7,6%

Изменения вычетов

С 1 января 2025 года увеличены размеры стандартных вычетов, а также добавлены новые виды вычетов в сервис.

Стандартные вычеты на детей

С 2025 года повысятся детские вычеты по НДФЛ на второго и последующих детей:

- 1400 руб. — на первого ребенка (без изменений);

- 2800 руб. — на второго ребенка (сейчас 1400 руб.);

- 6000 руб. — на третьего и последующих детей (сейчас 3000 руб.).

Предоставление детского вычета прекращается с того месяца, в котором сумма дохода с начала года достигнет предельного лимита. В 2025 году предельный лимит дохода — 450 000 руб. (сейчас 350 000 руб.)

Кроме того, с 2025 года стандартные вычеты на детей будут предоставляться в беззаявительном порядке — сотруднику достаточно предоставить работодателю документы, подтверждающие право на вычет.

Важно. Вычет применяется к первому доходу месяца.

Напоминаем, что с 2023 года мы определяем дату получения дохода для зарплаты как день выплаты, именно на эту дату мы анализируем право на вычеты. Например, в организации зарплата выплачивается 10 числа, именно это число указано в настройках зарплаты.

Соответственно, сервис считает, что у сотрудника при окончательном расчёте за январь появляется доход февраля и применяет вычет за февраль. Дата получения дохода устанавливается верно – 10 февраля.

Новый стандартный вычет за значок ГТО (Готов к труду и обороне)

С 2025 года граждане, которые выполнили нормативы ГТО, смогут получить вычет по НДФЛ.

Вычет предоставляется за календарный год, в котором гражданин выполнил следующие условия:

- сдал нормативы ГТО и был награжден знаком отличия или подтвердил полученный знак отличия;

- прошёл диспансеризацию.

Размер вычета — 18 000 руб. за год.

Как добавить вычет в сервисе:

- Выберите сотрудника в разделе «Зарплата и кадры — Сотрудники».

- В карточке сотрудника нажмите «Вычеты по НДФЛ» и нажмите «Добавить».

- В открывшемся окне выберите «Стандартный на работника», наименование вычета «18000 — лица, сдавшие нормативы ГТО».

- Укажите период для применения вычета. Вычет применяется начиная с месяца, установленного в периоде, до месяца, выбранного в периоде, но в сумме не более 18 000 руб.

- Нажмите «Сохранить».

Новый вычет на долгосрочные сбережения

С 2025 года вычеты «Пенсионное страхование в негосударственном фонде» по договорам негосударственного пенсионного обеспечения с негосударственными пенсионными фондами будет относиться к отдельному виду вычетов «Долгосрочные сбережения» (сейчас относится к социальным).

Лимит вычетов с видом «Долгосрочные сбережения» равен 400 000 руб. в год.

Для предоставления вычета необходимо выполнить 2 условия:

- есть документы, которые подтвердят взносы по договорам;

- работодатель удерживал взносы из выплат в пользу налогоплательщика и перечислял их в НПФ.

Как добавить вычет в сервисе:

- Выберите сотрудника в разделе «Зарплата и кадры — Сотрудники».

- В карточке сотрудника нажмите «Вычеты по НДФЛ» и нажмите «Добавить».

- В открывшемся окне выберите «Долгосрочные сбережения», наименование вычета «Пенсионное страхование в негосударственном фонде».

- Укажите период для применения вычета.

- Укажите сумму вычета.

- Нажмите «Сохранить».