Пошаговая инструкция по заполнению декларации ЕНВД с наглядными примерами.

Сдача декларации для работающих на вмененке в 2020 году – процедура ежеквартальная. Сроки – до 20 апреля, июля, октября, января.

И для предприятий, и для ИП, предусмотрена одна декларация на единый вмененный налог по форме КНД 1152016.

Декларация ЕНВД 2020: порядок заполнения

Если формируете отчет самостоятельно, рекомендуем иметь под рукой приказ ФНС России №ММВ-7-3/353@ от 04.07.2014 с инструкцией по заполнению декларации ЕНВД.

Бланк состоит из 4 частей:

- титульный лист;

разделы:

- 1 – сумма платежа в бюджет;

- 2 – расчет для отдельных видов деятельности;

- 3 – расчет за период.

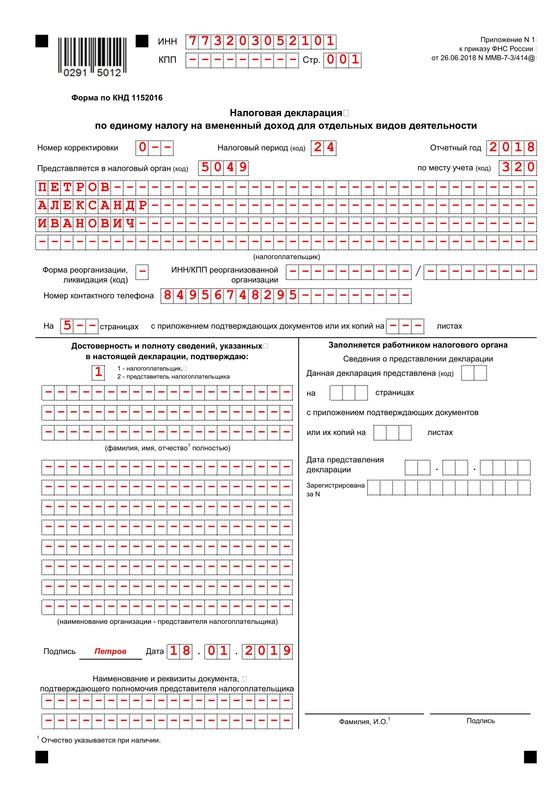

Титульный лист

Как и во всех декларациях, тут указываются наименование налогоплательщика, ИНН, КПП код деятельности, контактный телефон и прочая справочная информация и реквизиты.

Образец заполнения титульного листа

Образец заполнения титульного листа

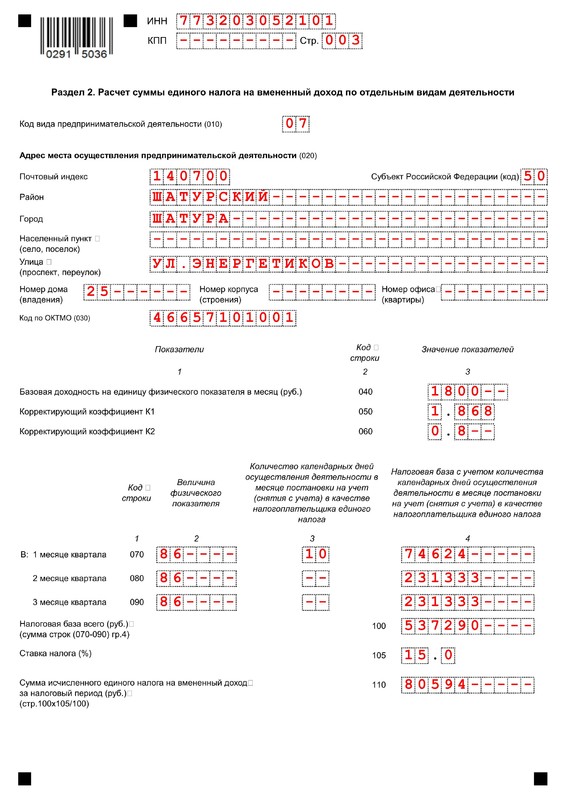

Раздел 2

Начинать формирование отчета нужно с этого раздела.

Для начала выберите код предпринимательской деятельности из Приложения 5 к Приказу ФНС.

Если предприниматель ведет несколько видов бизнеса, облагаемых ЕНВД в местности, относящейся к одной ИФНС, нужно сформировать несколько разделов 2 на каждый из видов.

Введите адрес ведения бизнеса и проставьте код ОКТМО в строчку 030. Каждый город, поселок, село имеют свои коды ОКТМО.

Последовательно проставьте следующие значения:

- базовую доходность (БД) на единицу физического показателя (ФП) – строка 040;

- корректирующие коэффициенты К1 (050) и К2 (060).

Показатели БД берутся из таблицы в ст.346.29 НК РФ.

К1 – из ежегодно обновляемого приказа Минэкономразвития РФ. На 2019 год коэффициент К1 установлен в размере 1,915.

К2 устанавливают местные органы власти, показатели нужно искать в нормативных актах муниципалитетов. Эта информация есть на сайте ФНС, в справочно-правовых системах и в базе сервиса «Моё дело».

Получить бесплатный доступ к сервису

Расчет налоговой базы проводится по каждому месяцу отчетного квартала.

В строку 070 вбейте:

-

Величину ФП (количество работников, квадратных метров, посадочных мест, единиц транспорта – в зависимости от вида деятельности).

-

Число календарных дней использования этого спецрежима. Это поле заполняется, только если в этом месяце ИП или фирма встали на учет в качестве плательщика вмененного налога. В других случаях, если месяцы были отработаны полностью, это поле не заполняется, в нем ставится прочерк.

-

Налоговую базу, которая рассчитывается по формуле для неполного месяца:

НБ = БД х К1 х К2 х ФП/ КДМ х КОД, где

КДМ – количество дней в месяце, КОД – количество отработанных по спецрежиму дней в месяце.

Для полного месяца:

НБ = БД х К1 х К2 х ФП

Таким же образом заполняются строчки 080 и 090 за второй и третий месяц квартала.

В строке 100 выставляется общая база за квартал, то есть сумма строк 070, 080 и 090. В 105 – ставка, обычно она равна 15%. В 110 – налог за квартал, высчитанный по формуле: стр. 100 х стр. 105/100.

Образец заполнения раздела 2

Образец заполнения раздела 2

Раздел 3

Заполнение начинается с кода признака налогоплательщика (стр. 005):

- 1 – если в штате есть работники, и за них выплачиваются страховые взносы;

- 2 – когда ИП не имеет сотрудников.

010 – сумма высчитанных налогов. Данные берутся из стр.110 раздела 2. Если таких разделов несколько, итоговые значения по ним суммируются.

020 – страховые взносы за работников, на которые можно уменьшить платеж в бюджет;

030 – страховые взносы индивидуальных предпринимателей за себя;

040 – сумма расходов на приобретение ККТ из раздела 4 (только для ИП);

050 – общий размер платежа в бюджет. Его высчитывают так:

- организации: 010 - 020;

- ИП: 010 - 020 - 030 - 040.

ООО и ИП с работниками не могут уменьшить платеж за счет взносов больше, чем на 50%. Если значение получилось меньше 50%, они должны проставить в строке 050 сумму, равную 50% от налога из строки 040.

ИП без работников уменьшают платеж вплоть до нуля. Если получилось отрицательное значение (т.е. страховые взносы оказались больше налога), ставится 0.

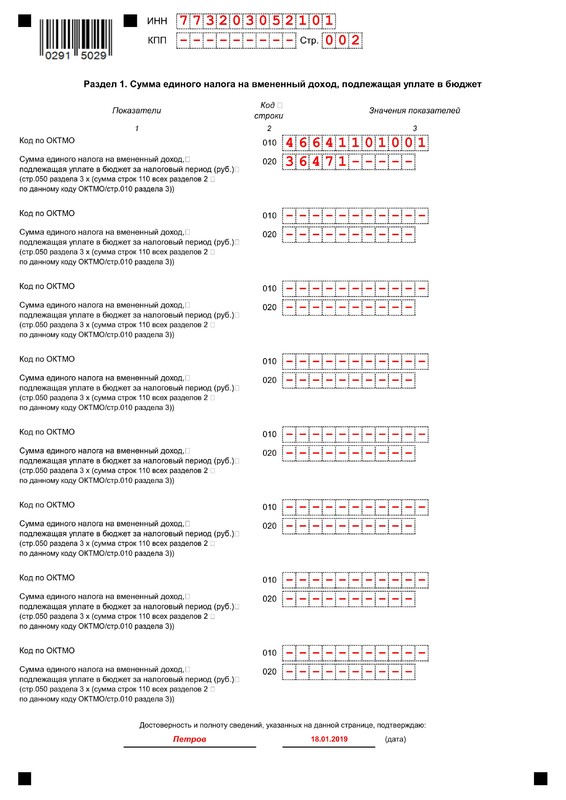

Образец заполнения раздела 1

Образец заполнения раздела 1

Санкции за нарушения

Несвоевременная подача документа грозит организации штрафом в одну тысячу рублей, если налог был оплачен в положенные сроки.

При неуплаченном налоге начисляются 5% от суммы по декларации за каждый просроченный месяц, но не менее 1000 руб. и не более 30%.

Мы постарались понятно расписать процесс подготовки отчета по ЕНВД, чтобы вы могли его заполнить правильно, но эта инструкция не понадобится, если будете вести учет в сервисе «Моё дело». Сервис сам подтянет нужные данные и сделает расчеты, а вам останется лишь распечатать документ или сразу отправить его в электронном виде в ИФНС. Вся процедура займет несколько минут.

Подключайтесь к нашей интернет-бухгалтерии – и работайте в удовольствие.