Условия и требования для применения УСН закреплены в главе 26.2 Налогового кодекса РФ. Но местные власти могут вводить льготы для упрощенцев. Что это за льготы, для кого действуют и как о них узнать, рассмотрим в статье.

Знать о региональных особенностях применения УСН нужно для того, чтобы:

- не переплачивать налог;

- не «слететь» с льготной ставки УСН из-за несоблюдения установленных на местах дополнительных ограничений.

Покажем как это сделать автоматически в несколько кликов

Рассчитать бесплатноПравила для всех

В ст. 346.20 НК РФ определена ставка по налогу УСН, которая зависит от объекта налогообложения:

- если налог рассчитывают с доходов, ставка равна 6%;

- если налог рассчитывают с разницы между доходами и расходами — 15%.

С 2021 года в Кодекс внесены изменения, которые предусматривают переходный период для тех упрощенцев, годовой доход которых превысил 150 млн. руб., но не стал больше 200 млн. руб. и/или средняя численность работников стала больше 100 человек, но не превысила 130 человек.

Теперь такие налогоплательщики могут остаться на УСН, но ставка налога для них вырастет:

- если налог рассчитывают с доходов — до 8%;

- если налог рассчитывают с разницы между доходами и расходами — до 20%.

Пример. По результатам полугодия доход ООО «Здорово живешь» зафиксирован в размере 145 млн. руб., а по результатам 3-го квартала эта сумма достигла 160 млн. рублей.

Авансовый платеж по налогу УСН за полугодие Общество определило в размере:

145 000 000 * 6% = 8 700 000 РУБ.

Авансовый платеж за 9 месяцев будет равен:

145 000 000 6% + (160 000 000 – 145 000 000)8% = 8 700 000 + 1 200 000 = 9 900 000 (РУБ.)

Что могут изменять на местах

Чтобы сгладить различия между условиями проживания и ведения бизнеса в разных областях России, местным законодателям дано право:

- Уменьшать налоговые ставки. Вместо 6% в регионе могут установить ставки от 1% до 6% для УСН «Доходы» и от 5% до 15%, если применяется УСН «Доходы минус расходы». Пониженные ставки могут применяться всеми упрощенцами, а могут действовать только для отдельных категорий налогоплательщиков. При соблюдении установленных условий применить пониженную ставку может и организация, и ИП.

- Вводить налоговые каникулы. Местные законодатели могут установить на два налоговых периода (при УСН это два календарных года) нулевую ставку налога для вновь зарегистрированных предпринимателей, если их виды деятельности относятся к производственной, социальной или научной сфере. Перечень видов деятельности (по кодам ОКВЭД, для бытовых услуг — кодам ОКВЭД и/или ОКПД2) в регионах определяют самостоятельно.

Обратите внимание! В тех регионах, где применяют налоговые каникулы, могут устанавливать дополнительные ограничения для тех, кто вправе их применить — по уровню дохода и/или по средней численности работников, т.е. сделать лимит меньше, чем 200 млн. рублей и/или меньше, чем 130 человек в год. Но установить доход меньше, чем в 10 раз нельзя, т.е. нижняя граница дохода в регионе не может быть менее 20 млн. руб. (200 млн. руб./10 = 20 млн. руб.).

Как разобраться, какие льготы по УСН есть в вашем регионе

Для этого научимся находить нужную информацию на бесплатных государственных и муниципальных ресурсах, например, на официальном сайте Федеральной налоговой службы России.

Наша цель — найти закон по УСН, принятый властями конкретного региона, и узнать:

- применяется ли пониженная ставка налога;

- можно ли воспользоваться налоговыми каникулами, и если да, то установлены ли дополнительные ограничения для них (актуально для ИП, впервые зарегистрированных после вступления в силу местного закона о налоговых каникулах и действующих в производственной, социальной и/или научной сферах).

Предположим, организация зарегистрирована на территории города Усть-Кута Иркутской области. Сфера деятельности — стирка и химчистка (код ОКВЭД 96.01). Система налогообложения — УСН «Доходы минус расходы». На какие условия можно рассчитывать при применения УСН в этом регионе?

Шаг 1. Найдём местный закон

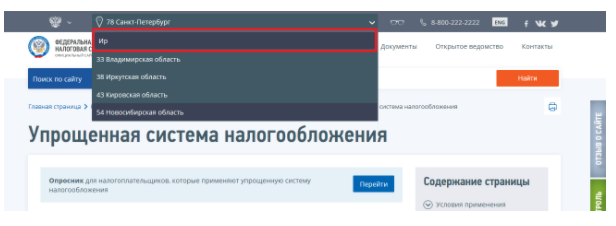

На сайте ФНС в разделе, посвященном УСН, устанавливаем свой регион.

Поиск нормативно-правовых актов по Иркутской области

Поиск нормативно-правовых актов по Иркутской областиЗатем прокручиваем страницу вниз до заголовка «Информация ниже зависит от вашего региона», в этом разделе находим закон и открываем его текст.

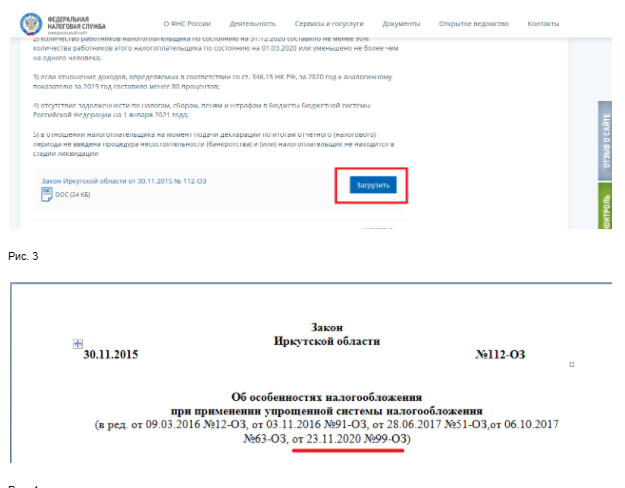

Нормативно-правовые акты по применению УСН в Иркутской области

Нормативно-правовые акты по применению УСН в Иркутской области Шаг 2. Уточним, установлены ли пониженные ставки налога и условия их применения

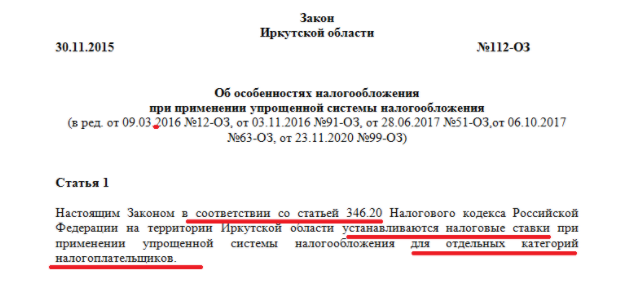

Из текста закона узнаём, что законодатели Иркутской области применили пониженную ставку и определили тех, кто вправе ею воспользоваться :

Закон Иркутской области об особенностях применения УСН

Закон Иркутской области об особенностях применения УСНВ частности, в законе предусмотрено:

«Статья 2 Установить дифференцированную налоговую ставку в размере 5 процентов для налогоплательщиков, применяющих упрощенную систему налогообложения, в случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов, у которых за отчетный (налоговый) период не менее 70 процентов дохода составит доход от осуществления одного или нескольких видов деятельности на территории Иркутской области, включенных в: … 3) раздел Q "Деятельность в области здравоохранения и социальных услуг" ОКВЭД 2;…»

Шаг 3. Проверим, подходим ли мы под условия применения пониженной ставки

Да, подходим: раздел Q Общероссийского классификатора кодов экономической деятельности (ОКВЭД) включает в себя коды с 86 по 96. Наш код — 96.01.

Поскольку ничем, кроме стирки и химчистки, организация не занимается, весь доход у неё относится к этой деятельности. Значит, условие 70% соблюдено.

Вывод:

Наша организация, которая:

- зарегистрирована в городе Усть-Куте Иркутской области;

- применяет УСН (доходы минус расходы);

- оказывает услуги прачечной и химчистки (код 96.01)

вправе рассчитывать налог УСН по ставке 5% вместо общей ставки 15%.

Действуя по аналогии, вы сможете узнать, какие условия УСН применяются в вашем регионе. На основе полученной информации некоторые налогоплательщик решают перерегистрировать организацию, например, в соседней области, где ставки ниже.

Для ИП это сложнее, поскольку они должны состоять на учёте в ИФНС по месту регистрации (проще говоря, им нужно прописаться в другом регионе).

Перечень регионов, в которых применяется пониженная ставка налога УСН

Ниже приведён список территорий, в которых применяются пониженные ставки УСН. Если вашего региона среди них нет, вы сможете проверить информацию самостоятельно. В случае сомнений можно обратиться непосредственно в свою ИФНС или воспользоваться помощью специалистов компании «Моё дело».

Перечень регионов, где предусмотрены пониженные ставки налога УСН:

Собираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь!