Наличие банковского счёта — не обязательное, но необходимое условие ведения деятельности для многих ИП, особенно при работе с юридическими лицами. Удобство и стоимость расчётно-кассового обслуживания существенно влияют на эффективность бизнеса, и поэтому изучению рынка банковских услуг предпринимателю стоит уделить особое внимание.

- Подготовка документов для регистрации

- Резервирование расчетного счета в банке

- 2 месяца интернет-бухгалтерии в подарок

Критерии выбора банка

Рынок расчётного обслуживания очень конкурентный, и у ИП нет недостатка в предложениях банков. Далеко не у всех есть желание углубляться в их суть. Поэтому многие предприниматели делают выбор, ориентируясь исключительно на стоимость услуг в банке и рекламу. Во время пользования счётом становится ясно, что такой выбор был ошибкой. Например, регламент банка оказывается неудобным для работы, а банковское приложение не интегрируется с учётной программой. Одним из неприятных моментов при взаимодействии с банком может стать неожиданная блокировка счёта. Чтобы избежать подобных проблем, стоит подойти к выбору вдумчиво и рационально.

Рассмотрим, в каких банках лучше открывать счёт для ИП. При выборе необходимо ориентироваться на ряд основных критериев, в числе которых:

- надёжность банка;

- удобство обслуживания;

- стоимость обслуживания;

- дополнительные услуги;

- регламент блокировки расчётных счетов.

Расскажем, как оценивать эти критерии, чтобы определить лучший банк, где можно открыть расчётный счёт.

Надёжность банка

Это один из ключевых критериев. Если у банка возникнут проблемы с ликвидностью, деньги на счёте могут «зависнуть» на неопределённое время. Отзыв лицензий Центробанком происходят достаточно часто. К примеру, в 2021 году было отозвано 20 банковских лицензий, тогда как общее число банков в РФ — 335.

Это может стать серьёзной неприятностью для ИП, даже если он не держит в банке крупных сумм. Проблемы с расчётами приведут к срыву исполнения договорных обязательств и падению репутации бизнеса. Подстраховаться от подобных ситуаций поможет дополнительный расчётный счёт, открытый в другом банке.

Основными критериями оценки надёжности банковского учреждения выступают:

- время работы на рынке. Чем дольше существует банк, тем более надежным он является. Большой срок работы свидетельствует о наличии достаточных резервов и накопленном опыте по выходу из тяжелых ситуаций;

- число открытых представительств и филиалов. Большое количество подразделений — признак масштабного бизнеса, который является более устойчивым;

- учредители банка. Участие государства или крупной холдинговой структуры в капитале банка указывает на его надёжность. В этом случае даже при экстренных ситуациях финучреждение может рассчитывать на поддержку собственника, которая поможет остаться на плаву.

В качестве примера мы объединили в таблицу данные параметры надёжности нескольких крупнейших банков РФ по объёму активов:

| Название банка | Срок существования, лет | Количество отделений | Структура собственности |

|---|---|---|---|

| Сбербанк | 180 | более 13 200 | 51 % акций в собственности государства |

| Газпромбанк | 29 | более 350 | 100 % акций в собственности государства |

| Альфа Банк | 30 | более 610 | 100 % акций в частной собственности |

| ВТБ | 31 | более 1340 | 61 % акций в собственности государства |

| Открытие | 29 | более 710 | 99,9 % акций в собственности государства |

| Тинькофф | 16 | 0, обслуживание только онлайн | 100 % акций в частной собственности |

Счета ИП приравнены к вкладам физических лиц. Соответственно, на них распространяется действие системы страхования вкладов. В случае отзыва у обслуживающего банка лицензии, предприниматель может вернуть по этой программе сумму до 1,4 миллиона рублей. Подать заявление на возврат средств можно через 14 дней после отзыва банковской лицензии.

Удобство обслуживания

Это еще один важный критерий, как выбрать банк для открытия счёта ИП. Удобство расчётного обслуживания определяет ваш комфорт при взаимодействии с банком. Но это ещё не всё. От этого параметра часто может зависеть скорость проведения банковских операций, а это уже напрямую влияет на эффективность бизнеса. Кроме этого, неудобная работа со счётом может стать причиной частых ошибок при оформлении платежей, что чревато дополнительными потерями.

К основным параметрам, позволяющим оценить удобство банка для расчётно-кассового обслуживания индивидуального предпринимателя, можно отнести такие основные критерии:

- удобство использования интернет-банка и мобильного банковского приложения. Такие сервисы есть практически у всех финучреждений, однако степень их комфортности может быть разной. Оцените, насколько понятен интерфейс, как быстро работает приложение, насколько легко найти нужную информацию или раздел. Важно, чтобы сервис был удобным по вашей субъективной оценке;

- наличие и количество отделений в вашем городе. С активным переходом банков в онлайн число отделений постоянно сокращается. Однако многим предпринимателям важно иметь непосредственную обратную связь с банковским учреждением. К тому же, некоторые операции можно оформить только в отделении;

- расположение отделений, банкоматов, терминалов самообслуживания. Тут всё просто: удобнее всего, если они будут расположены рядом с домом, офисом, магазином или другим местом ведения деятельности предпринимателя;

- отношение к клиенту. Сотрудники в отделениях и работники поддержки в онлайн-сервисах должны оперативно, вежливо и профессионально помогать в решении всех возникающих вопросов. Хорошо, если есть доступ 24 часа в сутки.

Наличие отделений банка в шаговой доступности

Наличие отделений банка в шаговой доступности

Перед открытием расчётного банковского счёта проверьте регламент обработки платежей. Большинство финучреждений проводят платежи только в течение стандартного банковского дня. Однако в некоторых банках доступно почти круглосуточное проведение расчётных операций.

Стоимость обслуживания

Для большинства ИП, оценивающих, в каких банках лучше завести расчётный счёт, это один из главных критериев. Понятно, что стоимость обслуживания определяет уровень расходов на содержание расчётного счёта.

Стоимость расчётно-кассового обслуживания (РКО) состоит из следующих элементов:

- плата за открытие счёта;

- ежемесячное абонентское обслуживание;

- комиссии за осуществление переводов юридическим лицам;

- комиссия за осуществление переводов физическим лицам;

- внесение на счёт наличных средств через кассу банка или через терминалы самообслуживания;

- снятие со счёта наличных средств через кассу или банкоматы.

Все эти критерии включаются в тариф РКО для ИП. Чтобы выбрать оптимальный банк по стоимости обслуживания, сравните подробную информацию о действующих тарифах на официальных сайтах банков.

Подробнее остановимся на каждом из тарифов РКО.

Плата за открытие счёта

Размер платы зависит от тарифной политики финансового учреждения, где вы обслуживаетесь. Часто банки предлагают бесплатное открытие счёта. Однако, как это часто бывает в банковской сфере, за таким предложением могут стоять скрытые платежи. Могут взиматься дополнительные комиссии, например, за оформление карточки с образцами подписей уполномоченных лиц. Также при заключении договора на РКО могут навязываться дополнительные услуги. Например, в Сбербанке счёт открывается бесплатно, но часто предпринимателям предлагают застраховать бизнес-карту.

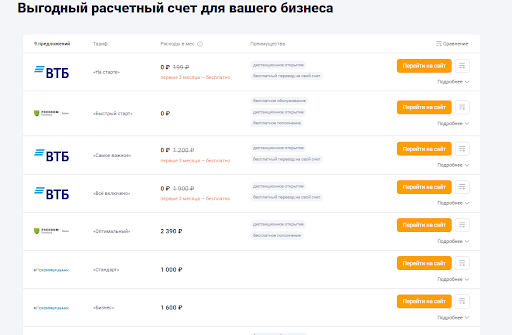

Сравнение тарифов на ведение счёта

Сравнение тарифов на ведение счёта

Абонентская плата

Этот вид комиссии применяет абсолютное большинство банков, обслуживающих индивидуальных предпринимателей. Размер абонентской платы обязательно указывается в тарифном плане. Комиссия, как правило, вносится ежемесячно. Её размер может быть фиксированным или зависеть от количества операций, проведенных по счёту в течение месяца.

В некоторых финансовых учреждениях абонентская плата не взимается, если за месяц не было проведено ни одной операции. Например, такие условия предлагает Альфа Банк и Сбербанк. Может быть и другой вариант — абонентская плата не взимается при поддержании определённой месячной суммы оборотов на счёте.

Низкую абонентскую плату или её отсутствие банк может компенсировать за счёт завышенных комиссий по другим услугам, например, по снятию наличных денег или за безналичные переводы. Поэтому тарифы всегда надо сравнивать в комплексе.

Комиссии за осуществление переводов юридическим лицам

Размер комиссии часто зависит от типа платежа. Обычно их транзакции в пользу юридических лиц делят на три категории:

- платежи внутри банка;

- межбанковские платежи;

- операции по бумажным платёжным поручениям.

Внутрибанковские операции в большинстве случаев проводятся бесплатно или за минимальную плату. Поэтому целесообразно будет завести расчётный счет в банке, в котором обслуживаются ваши постоянные контрагенты.

Если же вам нужно перевести деньги контрагенту со счётом в другом банке, то это будет платной услугой. При этом зачастую в тарифах для ИП предусматривается возможность бесплатного проведения до 3-5 межбанковских транзакций в месяц.

Платежи по бумажным платёжкам можно назвать изживающим себя видом банковских услуг, но они применяются и сегодня. Обычно на такие операции действует более высокая комиссия — от нескольких сотен до нескольких тысяч рублей за одно перечислени.

Индивидуальные предприниматели при тарификации переводов с расчётного счёта большинством банков рассматриваются также как юридические лица. Учитывайте это при оценке банковских комиссий.

Комиссия за осуществление переводов физическим лицам

Перечисление денег в пользу получателей-физлиц обычно тарифицируется по лимитам в зависимости от объёма переводов в месяц. Обычно речь идет о выплате заработной платы. Минимальной будет комиссия при переводах в рамках зарплатного проекта. Кроме этого, такие перечисления не включаются в общий лимит.

Например, если вы перевели на карты работников по зарплатному проекту 200 000 рублей, а потом выплатили 20 000 рублей по договору гражданско-правового характера, то комиссия будет рассчитываться исходя из лимита от 0 до 50 000 рублей в месяц.

Переводы для физлиц многие банки также разделяют на внутрибанковские и межбанковские. Больше будет комиссия по платежам второй категории.

Внесение на счёт наличных средств

Для значительной части предпринимателей, работающих в сфере розничной торговли и услуг населению, приоритетным методом приема оплаты являются наличные. При этом выручку приходится регулярно сдавать в банк. За пополнение счёта всегда взимается определенная плата, которая рассчитывается в процентах от вносимой суммы. Если вы работаете с большими объёмами наличности, обязательно сравните эти комиссии в разных банках.

Кроме того, банк может предлагать услугу инкассации за дополнительную плату.

Снятие со счёта наличных средств

Предпринимателю периодически приходится снимать наличность со своего расчётного счёта или привязанной к нему бизнес-карты. За такое снятие большинством банков взимается отдельная комиссия. Часто обналичивание через кассу обходится дешевле, чем получение наличности в банкомате.

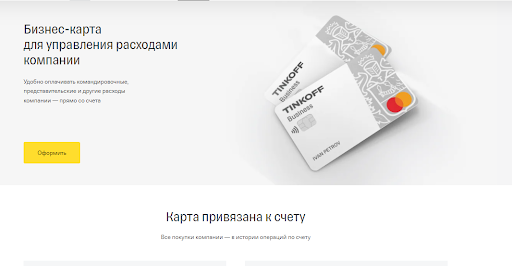

Бизнес-карта, привязанная к счёту от Банка Тинькофф

Бизнес-карта, привязанная к счёту от Банка Тинькофф

Дополнительные услуги

Выбирая банк для РКО, обратите внимание на дополнительные услуги, которые предлагаются финучреждением для предпринимателей. Перечень таких услуг может быть довольно широким и включать в том числе:

- помощь банка в регистрации ИП;

- ведение онлайн-бухгалтерии и сервиса по сдаче отчётности;

- льготное кредитование предпринимателей, которые обслуживаются по программе РКО.

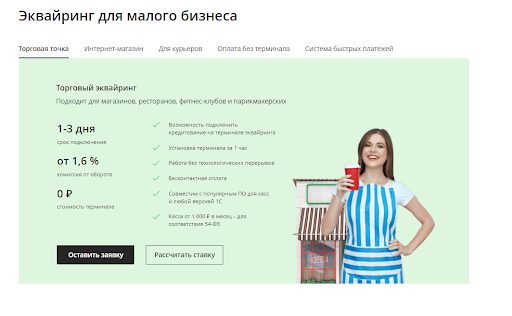

- эквайринг — операции по зачислению денежных средств с банковских карт на счёт через терминалы;

- предоставление дополнительных бонусов и скидок от партнёров банка и т.д.

Услуги эквайринга в Сбербанке

Услуги эквайринга в Сбербанке

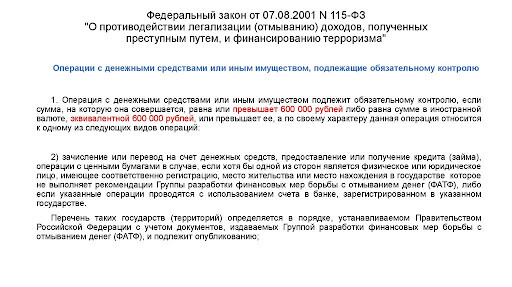

Регламент блокировки расчётных счетов

Всё чаще ИП и организации сталкиваются с блокировкой счетов банками. Это происходит в рамках исполнения закона 115-ФЗ, который направлен на борьбу с отмыванием денег и финансированием терроризма. При подозрительных клиентских операциях финучреждение обязано заблокировать счёт и провести тщательную проверку транзакций по нему.

Денежные операции подлежащие контролю по 115-ФЗ

Денежные операции подлежащие контролю по 115-ФЗ

Нарушение этого требования грозит отзывом банковской лицензии. Поэтому блокировку применяют все банки. К сожалению, с подобной проблемой часто сталкиваются предприниматели, ведущие абсолютно легальную деятельность. Их операции могут вызвать подозрение банка по формальным признакам. В результате финансовые операции и деньги на счёте оказываются замороженными, а для разблокировки потребуется время. Это может нанести ощутимый ущерб бизнесу.

Банки обязаны блокировать счета, но многие из них сегодня предлагают клиентам-предпринимателям специальные сервисы, которые помогают избежать рисков блокировки. Например, клиенту может быть предложен персональный комплаенс-ассистент, который помогает с правильным оформлением операций в соответствии с положениями 115-ФЗ. У других банков действуют веб-сервисы, с помощью которых можно контролировать свои и операции. Это позволяет вовремя обнаружить риск того, что транзакция может быть расценена банком как подозрительная или сомнительная.

Перезвоним и расскажем, как выгоднее и проще оформить

Заказать консультацию