Дата фактического получения дохода для целей расчёта НДФЛ по всем видам доходов — это фактический день выплаты этого дохода (ст. 223 НК). Данное правило действует с 2023 года, а до этого такой датой считались другие дни. Теперь в 6-НДФЛ не нужно указывать эту конкретную дату, графы для неё убрали. Однако раньше в 6-НДФЛ дату фактического получения дохода проставляли.

Покажем на примере 2020 года, как в 6-НДФЛ указывали дату фактического получения дохода. Ещё раз отметим — сейчас в расчёте эти даты не указываются.

При формировании 6-НДФЛ за 2020 год нередко возникал вопрос, какую дату получения дохода ставить в строке 100 — когда было начисление или выплата? Расскажем, как вносили в расчёт эту информацию.

Как заполняли строку 100 «Дата фактического получения дохода»

Для внесения информации в разрезе дат в разделе 2 отчёта 6-НДФЛ за 2020 год предусматривались:

- стр. 100 — дата фактического получения дохода;

- стр. 110 — дата удержания НДФЛ;

- стр. 120 — срок перечисления НДФЛ.

Данные в них фиксировались за последние 3 месяца, даже если расчёт заполнялся по итогам другого отчётного периода.

Стр. 100 формировалась по нормами ст. 223 НК. В общем виде дата получения дохода — день, когда доход выдан физлицу, т.е. перечислен на счет или выплачен наличными.

С оплатой труда или материальной выгодой ситуация другая: дата получения дохода — последний день месяца, в котором доход начислили. И здесь не учитывалось, когда именно зарплату выплатили.

Даты получения дохода в связи с его видом:

| Виды дохода (основные) | Строка 100 |

|---|---|

| Зарплата | Последний день месяца |

| Материальная выгода | |

| Доход в денежной форме (кроме зарплаты) | День выплаты дохода |

| Доход в натуральной форме | |

| Дивиденды | |

| Материальная помощь |

Строки 110 и 120 не относятся прямо к дате получения дохода, но в некоторой степени её касаются. В строках фиксируется информация о том, в какой день НДФЛ удержали и не позже какого дня его должны перечислить.

В строке 110 информация отражалась на основании п. 4 ст. 226 НК, а именно НДФЛ удерживался в день выплаты дохода.

В строке 120 информация отражалась на основании п. 6 ст. 226 НК. При этом ставилась не фактическая, а крайняя дата, не позже которой налог нужно заплатить. Для стандартных ситуаций — следующий рабочий день после выплаты дохода, а для оплаты больничного и отпуска — последний день месяца, в котором произведена эта выплата.

При получении зарплаты

При выдаче зарплаты в стр. 100 всегда проставлялся последний день месяца начисления суммы.

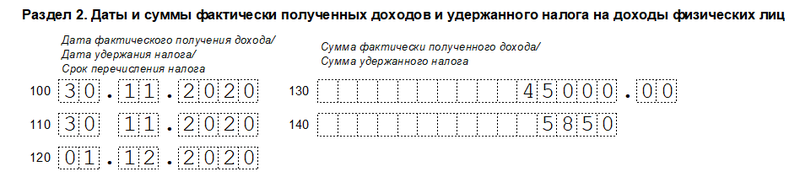

Пример 1:

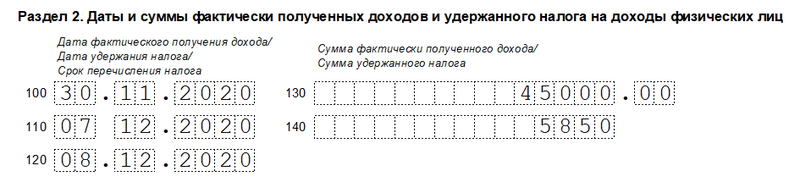

Работнику начислена зарплата за ноябрь 2020 г. в размере 45 000 руб. и выплачена 7 декабря 2020 г. С неё удержан НДФЛ в сумме 5 850 руб. и уплачен 8 декабря 2020 г.

Заполнение стр. 100 выглядело так:

Образец заполнения стр. 100 при получении зарплаты

Образец заполнения стр. 100 при получении зарплаты

Важно! Если последний день месяца, отражаемый в стр. 100 расчёта 6-НДФЛ за 2020 год, — выходной или праздничный, он всё равно указывался. Налоговики отметили этот момент в Письме от 16.05.2016 № БС-3-11/2169@.

Возможен вариант, когда зарплата выдавалась в последний день месяца её начисления. Тогда по стр. 100 указывалась эта дата, в которую также было удержание НДФЛ (стр. 110). Перечисление налога было не позже следующего рабочего дня, т.е. попадало уже в следующий месяц.

Пример 2:

Работнику начислена зарплата за ноябрь 2020 г. в размере 45 000 руб. и выплачена 30 ноября 2020 г. С неё был удержан НДФЛ в размере 5 850 руб. и перечислен 1 декабря 2020 г.

Заполнение стр. 100 выглядело так:

Образец заполнения стр. 100 при получении зарплаты в последний день месяца

Образец заполнения стр. 100 при получении зарплаты в последний день месяца

А что делали, если сотрудник увольнялся и получал окончательный расчёт до конца месяца? Тогда по стр. 100 проставлялась дата его последнего дня работы.

Пример 3:

Допустим, в нашем примере работнику выплачен окончательный расчет в размере 45 000 руб. в день его увольнения — 23 ноября 2020 г. В этот же день произведено удержание НДФЛ, а перечисление — на следующий рабочий день, т.е. 24 ноября.

Заполнение стр. 100 выглядело так:

Образец заполнения стр. 100 при получении окончательного расчёта

Образец заполнения стр. 100 при получении окончательного расчёта

При получении дивидендов

При получении дивидендов в стр. 100 указывался день, когда доход был выплачен.

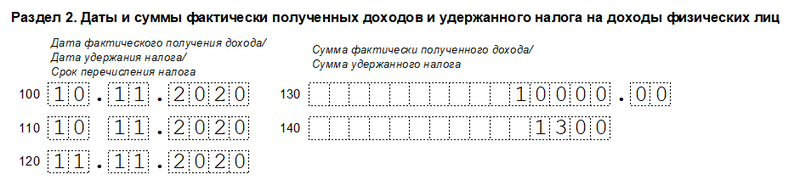

Пример 4:

10 ноября 2020 г. работнику (резиденту) выплачены дивиденды в размере 10 000 руб. С них был удержан НДФЛ в размере 1 300 руб. и перечислен 11 ноября 2020 г.

Заполнение стр. 100 выглядело так:

Образец заполнения стр. 100 при получении дивидендов

Образец заполнения стр. 100 при получении дивидендов

При получении отпускных, больничных и т.д.

При получении отпускных или больничных в стр. 100 проставлялся день, когда доход был выплачен. Эта же дата ставилась и в стр. 110, а вот стр. 120 заполняли иначе — ставился последний день месяца.

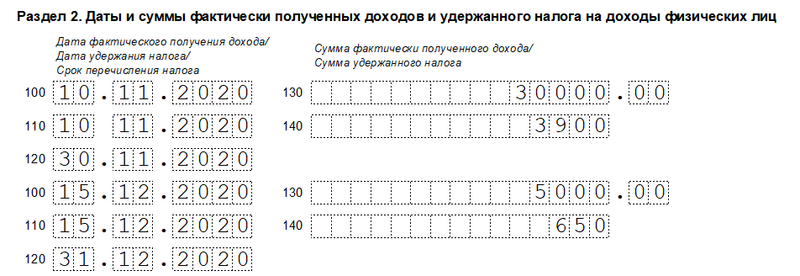

Пример 5:

10 ноября 2020 г. работнику перечислены отпускные в размере 30 000 руб. С них был удержан НДФЛ в сумме 3 900 руб. и перечислен 30 ноября 2020 г.

15 декабря 2020 г. работнику выплачен больничный в размере 5 000 руб. С него удержан НДФЛ в сумме 650 руб. и перечислен 31 декабря 2020 г.

Заполнение стр. 100 выглядело так:

Образец заполнения стр. 100 при получении отпускных и больничных

Образец заполнения стр. 100 при получении отпускных и больничных

При получении материальной выгоды

По материальной выгоде в стр. 100 ставился последний день месяца.

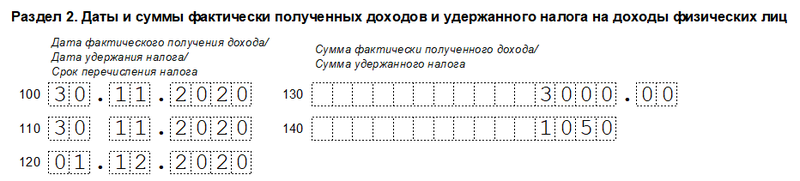

Пример 6:

2 ноября 2020 г. работник получил от компании беспроцентный заём. За ноябрь начислена материальная выгода в размере 3 000 руб. С неё был удержан НДФЛ (35%) в размере 1 050 руб. и перечислен 1 декабря 2020 г.

Заполнение стр. 100 выглядело так:

Образец заполнения стр. 100 при получении материальной выгоды

Образец заполнения стр. 100 при получении материальной выгоды

Если возникли сомнения, как заполнить стр. 100 в расчёте 6-НДФЛ за 2020 год, обратитесь к профессионалам «Моё дело Бухобслуживание».