Работодателям пора озаботиться подготовкой отчёта по страховым взносам за полугодие — срок сдачи уже близок. С прошлого года бланк расчёта немного изменился, также поменялись требования по заполнению некоторых приложений. Как правильно оформить РСВ, в какие сроки и куда его сдавать, расскажем в нашей статье.

Разработанное нами программное обеспечение поможет вам не допустить ошибок в отчётности.

Попробовать бесплатноКогда сдавать расчёт по страховым взносам за 2 квартал 2021

Налоговая инспекция может принять РСВ без санкций не позднее 30 числа месяца, следующего за отчётным кварталом. Последний день для сдачи отчёта за 6 месяцев 2021 года — 30 июля 2021 года. Это пятница, поэтому переноса на следующий рабочий день нет. Дата одинакова для всех страхователей — ИП с работниками и организаций, и не зависит от способа подачи.

Напомним, что в бумажном виде РСВ могут подать работодатели со среднесписочным числом застрахованных до 10 человек включительно. Также они могут выбрать и электронный вариант отправки документа. При количестве работников 11 и более человек отчёт принимается только электронно.

Как заполнить отчёты

Приказом ФНС от 15.10.2020 года №ЕД-7-11/751@ в форму расчёта внесены изменения:

- отчёт о среднесписочной численности работников упразднили, его показатели включили в титульный лист РСВ;

- добавлено новое приложение №5.1 для организаций и ИП из сферы IT-технологий. С 1 января 2021 года они оплачивают пониженные страховые взносы;

- добавлены новые коды тарифов и коды категорий застрахованных лиц.

Бланк РСВ состоит из 22 листов, порядок его заполнения прописан в Приложении 2 к Приказу ФНС от 18.09.2019 №ММВ-7-11/470@. Обязательные разделы остались прежними:

- титульный лист;

- раздел 1, приложение 1, подразделы 1.1 и 1.2;

- раздел 1, приложение 2;

- раздел 3.

Это стандартный состав разделов РСВ, который подают работодатели, платившие вознаграждение своим работникам в отчётном квартале.

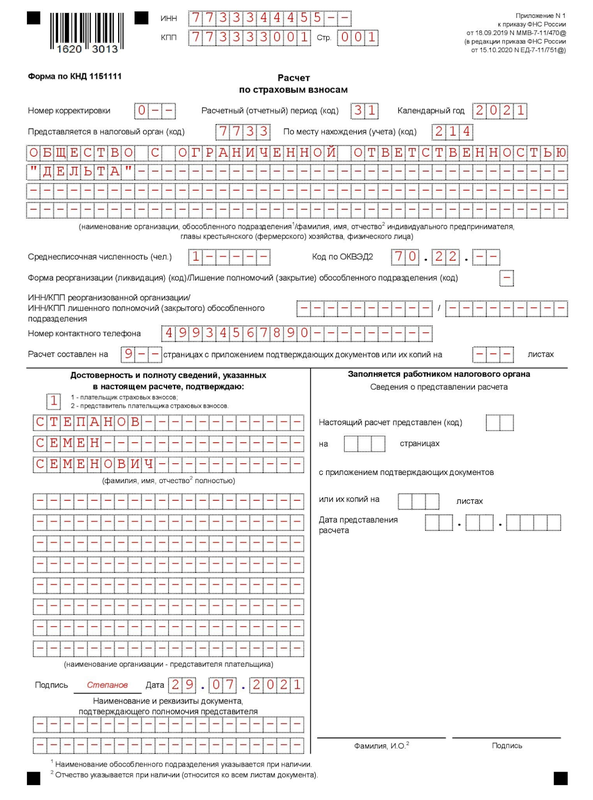

Покажем расчёт по страховым взносам за 2 квартал 2021 года и заполнение РСВ на примере:

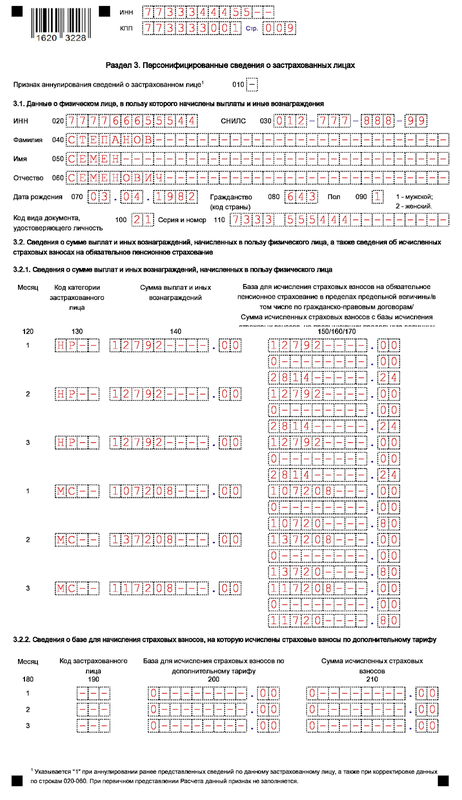

В ООО «Дельта» трудится один работник — Степанов С.С., он же учредитель и директор.

Организация — субъект малого предпринимательства и имеет льготы по обложению страховыми взносами:

- зарплата в пределах МРОТ (в 2021 году — 12792 рубля) облагается по стандартным тарифам обязательного пенсионного (ОПС), медицинского (ОМС), социального страхования (ОСС);

- то что свыше МРОТ, облагается по ставкам: ОПС — 10%, ОМС — 5%, ОСС (в части взносов по временной нетрудоспособности) — 0%.

Степанов С.С. в 2021 году получил следующее вознаграждение:

| Период | Доход | в том числе: | |

|---|---|---|---|

| МРОТ | Доход минус МРОТ | ||

| 1 квартал | 270 000 | 38 376 | 231 624 |

| апрель | 120 000 | 12 792 | 107 208 |

| май | 150 000 | 12 792 | 137 208 |

| июнь | 130 000 | 12 792 | 117 208 |

| ИТОГО | 670 000 | 76 752 | 593 248 |

Сумма начисленных страховых взносов с МРОТ:

| Период | МРОТ | ОПС (22%) | ОМС (5,1%) | ОСС (ВНиМ) (2,9%) |

|---|---|---|---|---|

| 1 квартал | 38 376 | 8 442,72 | 1 957,18 | 1 112,90 |

| апрель | 12 792 | 2 814,24 | 652,39 | 370,97 |

| май | 12 792 | 2 814,24 | 652,39 | 370,97 |

| июнь | 12 792 | 2 814,24 | 652,39 | 370,97 |

| ИТОГО | 76 752 | 16 885,44 | 3 914,35 | 2 225,81 |

Сумма начисленных страховых взносов с дохода, превышающем МРОТ:

| Период | Доход — МРОТ | ОПС (10%) | ОМС (5%) | ОСС (ВНиМ) 0% |

|---|---|---|---|---|

| 1 квартал | 231 624 | 23 162,40 | 11 581,20 | 0,00 |

| апрель | 107 208 | 10 720,80 | 5 360,40 | 0,00 |

| май | 137 208 | 13 720,80 | 6 860,40 | 0,00 |

| июнь | 117 208 | 11 720,80 | 5 860,40 | 0,00 |

| ИТОГО | 593 248 | 59 324,80 | 29 662,40 | 0,00 |

Итого начисленных страховых взносов: за 1 полугодие 2021 года:

| Взнос | 1 квартал | апрель | май | июнь | ИТОГО |

|---|---|---|---|---|---|

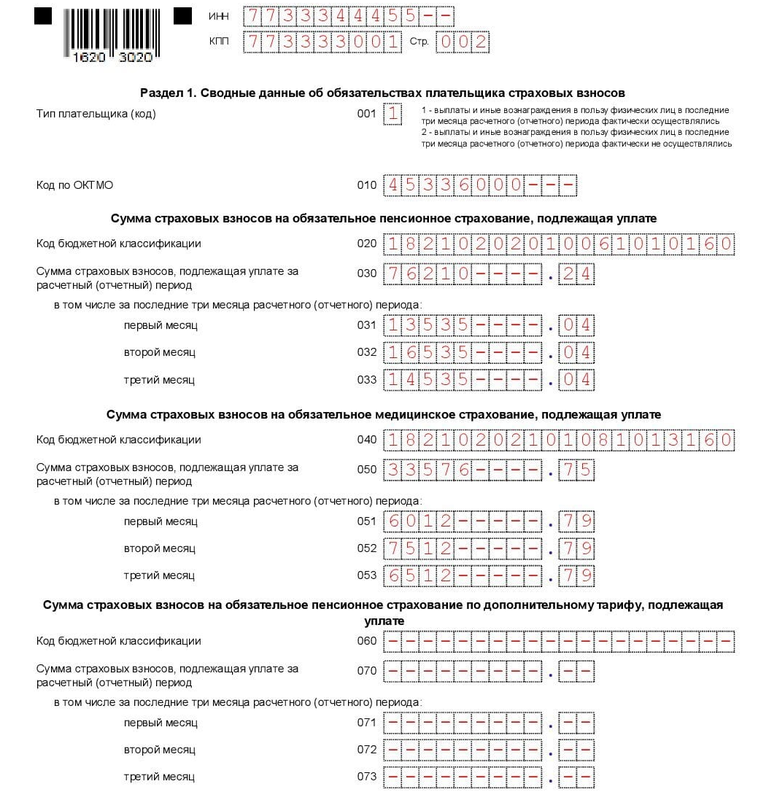

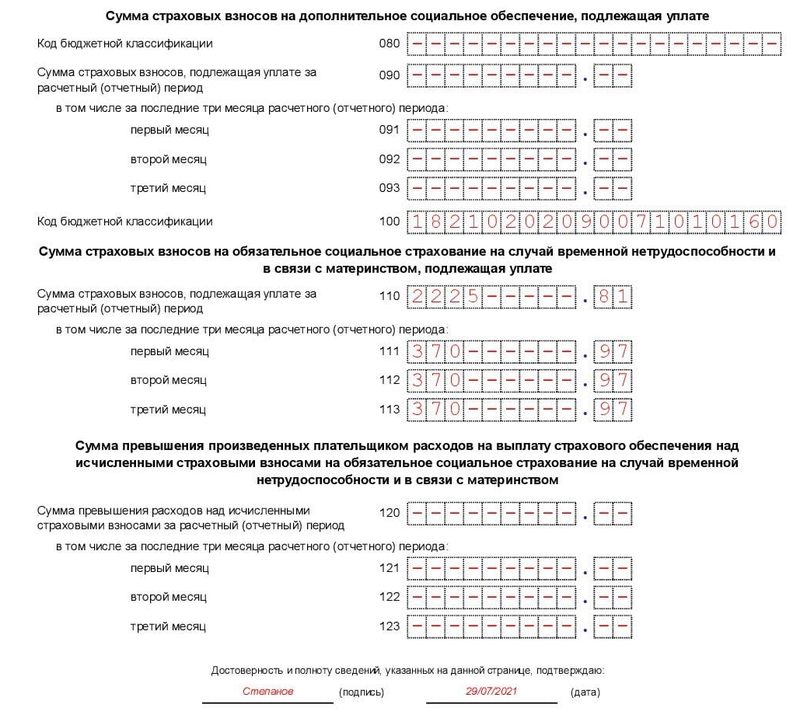

| ОПС | 31 605,12 | 13 535,04 | 16 535,04 | 14 535,04 | 76 210,24 |

| ОМС | 13 538,38 | 6 012,79 | 7 512,79 | 6 512,79 | 33 576,75 |

| ОСС (ВНиМ) | 1 112,90 | 370,97 | 370,97 | 370,97 | 2 225,81 |

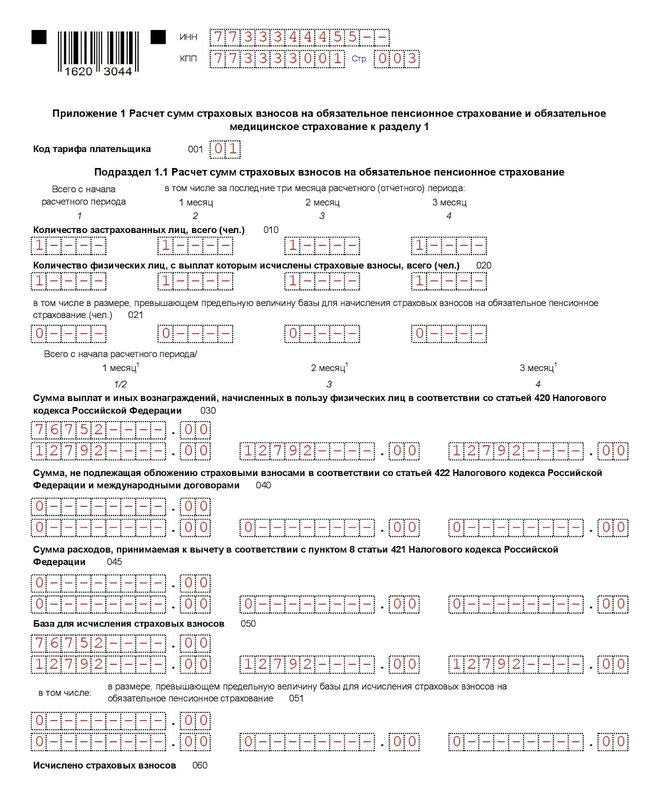

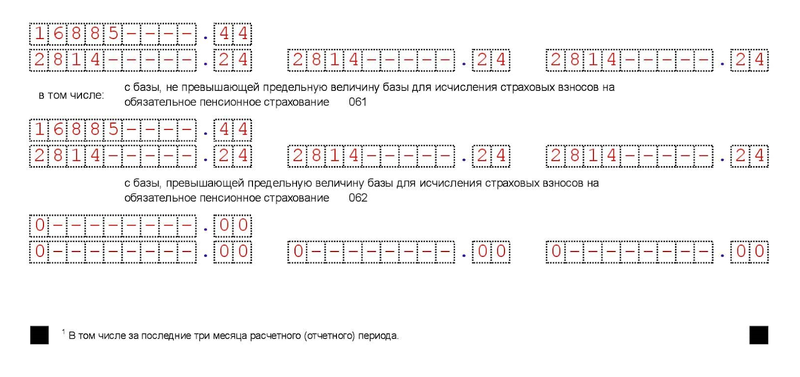

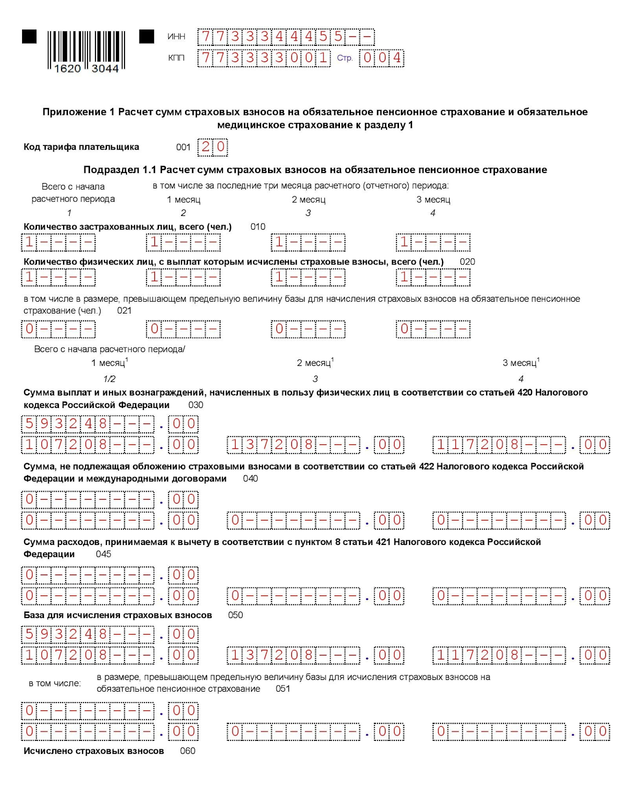

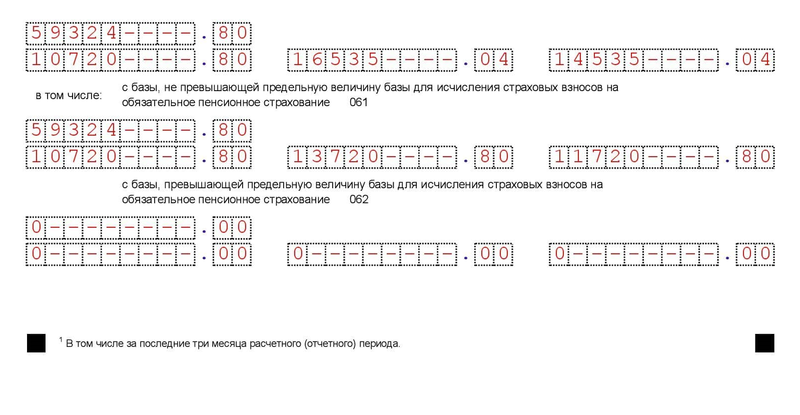

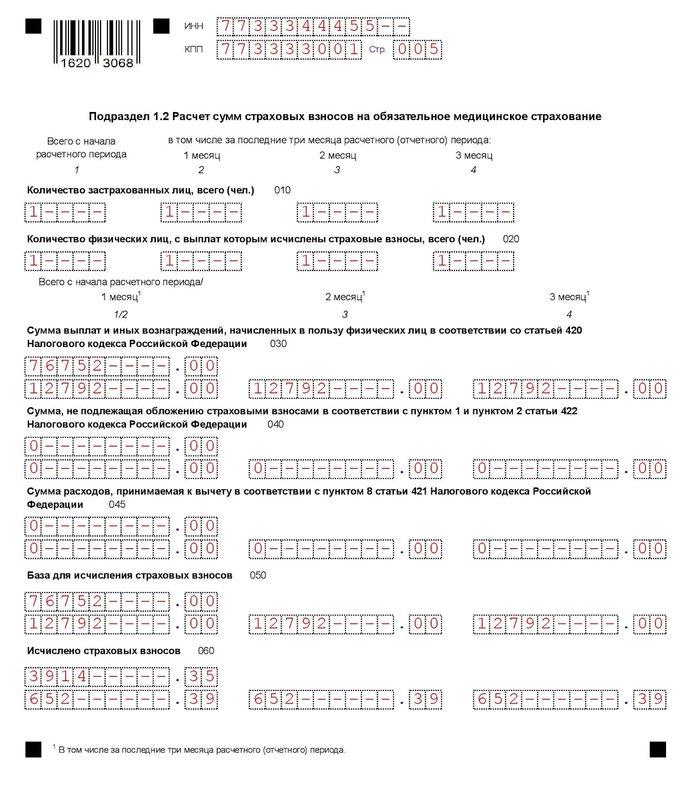

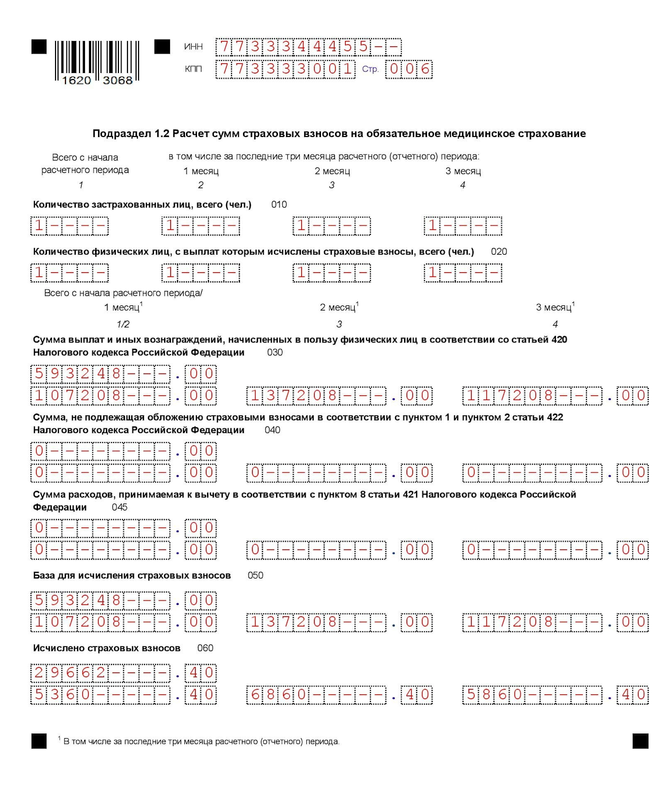

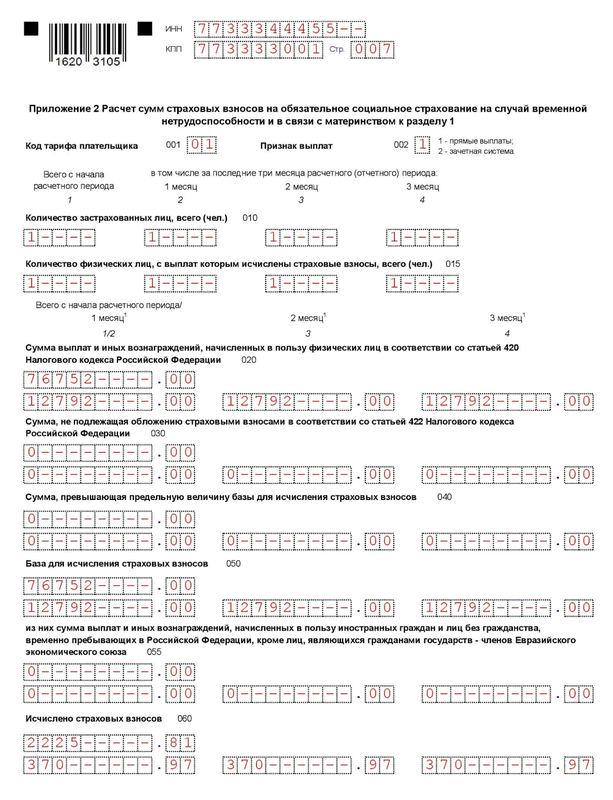

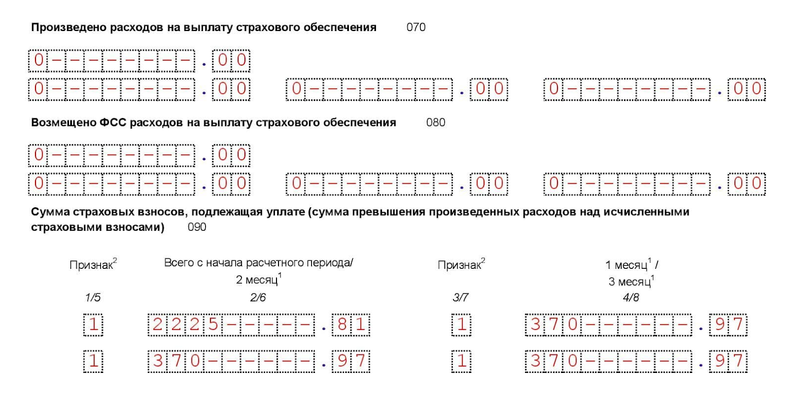

Рекомендуется начинать заполнение отчёта РСВ с раздела 3. В нашем примере кодом НР обозначается доход в пределах МРОТ, кодом МС — льготный тариф для предприятий малого бизнеса. Затем заполняют приложение 1 к разделу 1 (Подразделы 1.1. и 1.2), потом — приложение 2 к разделу 1,сам раздел 1 и только затем титульный лист.

Так как по каждому виду страхования в примере предусмотрено 2 тарифа, нужно заполнить:

- два подраздела 1.1. и 1.2 приложения 1 к разделу 1 (с кодами тарифа плательщика 01 и 20);

- два приложения 2 к разделу 1 (с кодами тарифа плательщика 01 и 20);

Количество листов раздела 3 должно соответствовать числу застрахованных лиц. В нашем примере — 1.

РСВ (1)

РСВ (1)

РСВ (2)

РСВ (2)

РСВ (3)

РСВ (3)

РСВ (4)

РСВ (4)

РСВ (5)

РСВ (5)

РСВ (6)

РСВ (6)

РСВ (7)

РСВ (7)

РСВ (8)

РСВ (8)

РСВ (9)

РСВ (9)

РСВ (10)

РСВ (10)

РСВ (11)

РСВ (11)

РСВ (12)

РСВ (12)

РСВ (13)

РСВ (13)

РСВ (14)

РСВ (14)

Обязательно ли подавать нулевой расчёт

Организации автоматически становятся страхователями, даже если у них нет работников. При отсутствии деятельности и выплат вознаграждений они сдают нулевой расчёт РСВ. Такая же обязанность возникает у ИП при заключении любого трудового договора или договора оказания услуг с физическим лицом.

ИП в единственном числе, а также предприниматели, работающие с другими ИП и самозанятыми лицами, освобождены от сдачи РСВ.

Срок подачи нулевого отчёта за первое полугодие 2021 года тот же — 30 июля 2021 года.

Штраф за нарушения сроков подачи расчёта по страховым взносам за 2 квартал 2021

Суммы финансовых санкций за опоздание со сдачей РСВ различаются в зависимости от факта уплаты страховых взносов:

- при полном перечислении всех положенных взносов штраф будет минимальный — 1000 рублей (в том числе и по нулевым РСВ);

- при наличии недоимки по взносам, штраф составит 5% от суммы неуплаты за каждый полный и неполный месяц опоздания. Даже один день просрочки будет основанием для взыскания штрафа, так как он считается как неполный месяц. Установлены минимальные и максимальные размеры штрафа — 1000 рублей и 30% от суммы недоимки соответственно (статья 119 НК РФ)

Ещё одна возможная санкция от налоговой инспекции — блокировка расчётного счёта нарушителя по истечении 20 дней просрочки.

Руководителя или главного бухгалтера организации могут оштрафовать на 300-500 рублей согласно статье 15.5 КоАП РФ. Индивидуальному предпринимателю такое наказание не грозит.

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

ПодробнееЧасто задаваемые вопросы

Нет, так как с этих платежей не оплачиваются взносы в страховые фонды, в РСВ они не вносятся.

Да, информацию о них нужно включать в подраздел 3.1 (ФИО, СНИЛС, дата рождения, паспорт, пол, гражданство). Подраздел 3.2 на них не заполняется.