Патентная система: почему так выгодно и кто может применять?

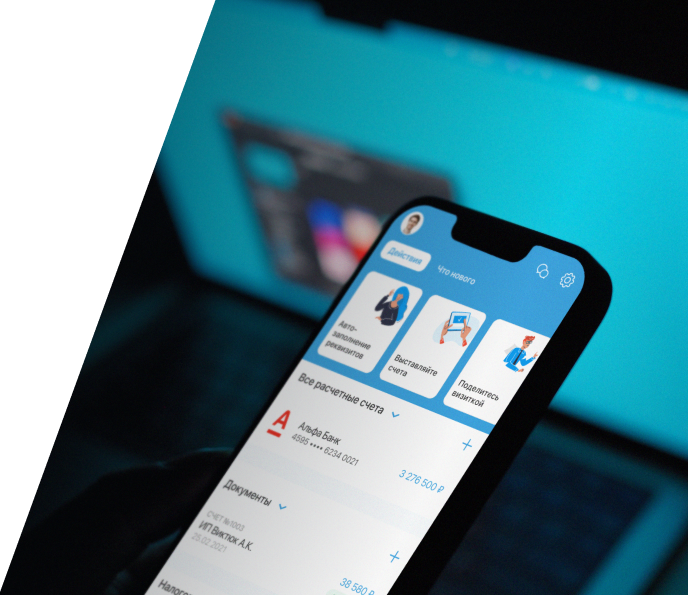

Сформируйте платёжку на оплату патента

Подготовка документов

для регистрации ИП

Зарегистрируйте бизнес бесплатно за 3 дня. Без поездок в налоговую и очередей.

ВыбратьИнтернет-бухгалтерия «Моё дело» - идеально для ИП на ПСН

Формирование

платёжных документов

Удобный календарь

налоговых событий

Возможность оплатить налоги с помощью банковской карты

Своевременная актуализация платёжных реквизитов

Возможность отправить

платёжку в банк

Формирование КУДИР по патенту

Автоматическое заполнение и расчёт платёжных документов

Патентная система налогообложения

Патентная система очень выгодна предпринимателям, а потому год от года становится все популярнее. В чем ее преимущества и тонкости учета? Разберемся.

Патентная система была введена как мера поддержки малого предпринимательства. На сегодняшний день это действительно самая простая и выгодная система налогообложения. Плюсов масса. Работая по патенту, предприниматель не сдает отчетности по этой деятельности. Вести учет по патенту предельно просто – достаточно просто фиксировать поступления от клиентов в книге учета доходов. Для расчета налога по патенту не требуется серьезных вычислений – стоимость патента рассчитывает налоговая инспекция. Эта сумма неизменна, она не зависит от реальных доходов, которые на практике могут существенно превышать потенциальный доход, исходя из которого рассчитан налог по патенту. Переход на патент добровольный. ИП может сам определить необходимый ему срок патента (от 1 до 12 месяцев) и его стоимость будет рассчитана пропорционально этому сроку, что очень выгодно для сезонного бизнеса.

Работа по патенту освобождает от уплаты НДС, НДФЛ за ИП, налога по УСН и налога на имущество.

Патентная система может применяться исключительно индивидуальными предпринимателями. При этом вид деятельности ИП должен быть поименован в перечне п. 2 ст. 346.43 Налогового кодекса, и в отношении него патентная система должна быть введена на территории субъекта РФ, где работает бизнесмен, региональным законом. Бизнесмен может одновременно получить несколько патентов – по одному на каждый вид деятельности.

Вести учет доходов по нескольким патентам удобно в сервисе «Моё дело».Попробуйте, на сколько это просто прямо сейчасПри ведении деятельности по патенту предприниматель должен соблюдать следующие ограничения:

- численность его персонала не должна превышать15 человек,

- сумма полученных за прошлый год и с начала текущего года доходов совокупно по ПСН и УСН не должна превышать 60 млн.руб.

При нарушении любого из этих лимитов, право на применение патентной системы утрачивается. Также право работать по патенту предприниматель потеряет, если нарушит сроки его оплаты.

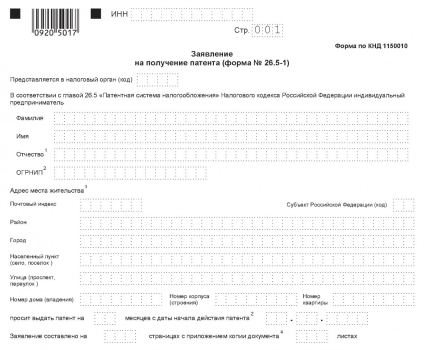

Налоговый календарь сервиса «Моё дело» напомнит о необходимости провести платеж по патентуДля начала работы на ПСН предпринимателю следует подать в налоговую инспекцию заявление (форма № 26.5-1). Патент приобретается по месту ведения деятельности. Для работы по месту жительства заявление нужно подать в свою ИФНС. Если бизнес будет вестись вне места регистрации ИП, предприниматель может сам выбрать инспекцию на территории субъекта РФ по месту ведения деятельности, куда подать заявление о получении патента.

Подготовить заявление на получение патентаможно в сервисе «Моё дело»

Заявление в инспекцию нужно подать не позднее 10 рабочих дней до начала деятельности. Сделать это можно подать лично, отправить по почте заказным письмом или передать по электронным каналам связи, если у ИП есть электронная подпись. В течение пяти дней после получения заявления налоговая инспекция обязана выдать патент. Патент оформляется на унифицированном бланке по форме № 26.5-П. Если заявление о получении патента подавалось одновременно с документами на регистрацию ИП, патентная система будет применяться с даты регистрации.

Стоимость патента рассчитывается, исходя из потенциально возможного годового дохода предпринимателя по заявленному виду деятельности. Общая ставка налога при данной системе равна 6% (в отдельных случаях она может быть снижена до 0%). Также на стоимость патента влияет срок, на который он приобретается. Напомним, этот срок может быть от 1 до 12 месяцев в пределах календарного года. То есть срок действия патента не может переходить с одного года на другой. Если этот срок менее 12 месяцев, годовая стоимость патента корректируется – налог будет рассчитан пропорционально количеству месяцев действия патента в году. Фиксированный, дополнительный и взносы за сотрудников уменьшают стоимость патента до 50% стоимости, если есть сотрудники и до 100%, если сотрудников нет. Для точного расчета можно отправить уведомление в ИФНС, которое формируется в сервисе «Моё дело».

Необходимости самостоятельно рассчитывать стоимость патента у бизнесменов нет. Налог рассчитывает налоговая инспекция. Ее расчет, а также общая сумма налога по патенту к оплате в бюджет, размеры и сроки платежей указываются непосредственно в патенте.

Порядок оплаты патента зависит от его срока. Существует два алгоритма.

Первый предусмотрен для тех, кто получает патент на срок менее 6 месяцев.

Вносить сумму на ЕНС для оплаты патента можно частями, но сделать это следует не позднее окончания срока действия патента.

Второй алгоритм установлен для долгосрочных патентов, выданных на срок от 6 до 12 месяцев. Такие патенты оплачиваются в два этапа.

Первая часть в размере 1/3 стоимости патента должна быть оплачена в течение 90 дней с начала действия патента. Оставшуюся часть нужно

перечислить в бюджет не позднее срока окончания действия патента.

Одно из существенных преимуществ патентной системы, делающих ее столь комфортной, – отсутствие обязанности сдавать по ней

декларации в налоговую инспекцию.

Работая по патенту, предприниматель должен вести учет доходов по каждому имеющемуся у него патенту. Такой учет обеспечивается

заполнением книги учета доходов по форме, установленной Минфином. Сдавать книгу в инспекцию или заверять ее у контролеров не нужно.

Важный момент. Патентная система применяется в отношении отдельных видов деятельности наряду с общей или упрощенной системами налогообложения. При этом от сдачи отчетности освобождается только деятельность в рамках патента. Сдавать декларации по НДФЛ или УСН, если подавалось уведомление о переходе на этот режим, предпринимателю все равно нужно. Если деятельность ведется строго в рамках патента, эти декларации будут нулевыми.

Полное бухгалтерское сопровождение

от 5 200 ₽ в месяц

Команда специалистов с опытом в вашей сфере ведёт бухгалтерию за вас, а вы следите за ними с телефона — если хотите.

Узнать подробнееДругие возможности сервиса «Моё дело»

учет

документы

в налоговую онлайн

и материалов

с банками

для бизнеса

Цены на онлайн-бухгалтерию

- Персональный налоговый календарь

- Расчёт и оптимизация налогов и взносов

- Автоматическое формирование КУДиР и нулевой отчётности

- ЭДО с ФНС и Росстатом

- Техническая поддержка 24/7, Чат

- Обучения нет

- Интеграция с двумя банками

- Персональный налоговый календарь

- Расчёт и оптимизация налогов и взносов

- Автоматическое формирование КУДиР и отчётности

- ЭДО с ФНС и Росстатом

- Техническая поддержка 24/7, Чат

- Обучения нет

- Интеграция с двумя банками

- Персональный налоговый календарь

- Расчёт и оптимизация налогов и взносов

- Автоматическое формирование КУДиР и отчётности

- ЭДО с ФНС и Росстатом

- Техническая поддержка 24/7, Чат

- Обучение работе в сервисе

- Интеграция с двумя банками

- Складской учёт и формирование первички

- Персональный налоговый календарь

- Расчёт и оптимизация налогов и взносов

- Автоматическое формирование КУДиР и отчётности

- ЭДО с ФНС, СФР и Росстатом

- Техническая поддержка 24/7, Чат, Мессенджер, Выделенная линия

- Обучение работе в сервисе

- Интеграция с банками без ограничений

- Кадровый учёт и отчётность для 1 сотрудника

- Складской учёт и формирование первички

- Персональный налоговый календарь

- Расчёт и оптимизация налогов и взносов

- Автоматическое формирование КУДиР и отчётности

- ЭДО с ФНС, СФР и Росстатом

- Техническая поддержка 24/7, Чат, Мессенджер, Выделенная линия

- Обучение работе в сервисе

- Интеграция с банками без ограничений

- Кадровый учёт и отчётность для 5 сотрудников

- Складской учёт и формирование первички

- 1 консультация бухгалтера в месяц

- Персональный налоговый календарь

- Расчёт и оптимизация налогов и взносов

- Автоматическое формирование КУДиР и отчётности

- ЭДО с ФНС, СФР и Росстатом

- Техническая поддержка 24/7, Чат, Мессенджер, Выделенная линия

- Обучение работе в сервисе

- Интеграция с банками без ограничений

- Кадровый учёт и отчётность для 200 сотрудников

- Складской учёт и формирование первички

- Безлимитные консультации бухгалтера

- До 3х организаций в одном аккаунте

- ЭДО с контрагентами

Сравнение тарифов

Автоматическая загрузка выписок по счёту напрямую в учётную систему.

Операции из банка поступают в систему сами. Доходы и расходы автоматически отражаются в бухгалтерском и налоговом учёте, регистрах и отчётности. Никакого ручного ввода — всё точно и без лишних усилий.

Возможность вести учёт завершённого и незавершённого производства, формировать отчёт о готовой продукции и корректно рассчитывать её себестоимость.

Доступно для ИП, ООО на УСН (6% или 15%), ООО на ОСНО. Для ИП на ОСНО — опция не доступна.

Функция автоматического распознавания отчета посредника доступна для: WB, OZON, Яндекс Маркет. Вносить отчеты для любых других МП можно через удобный функционал ручной загрузки.

Доступно для ООО и ИП на УСН. На ОСНО — опция не доступна.

Опция позволяет автоматизировать процесс товарного учета:

- отслеживать дебиторскую задолженность и движения на складе или между складами;

- контролировать остатки товаров и получать информацию о тех товарах, которые пора закупать;

- создавать прайс-листы для клиентов и выставлять счета, используя цены, указанные в прайс-листе;

- печатать ценники для своих товаров;

- загружать изображения товаров для удобной навигации по складу;

- оформлять заказы от покупателей и формировать заказы поставщикам;

- проводить сборки заказа покупателей;

- создавать места хранения товаров;

- работать с товарной аналитикой;

Все данные товарного учёта по умолчанию отображаются в сервисе. Не нужно отдельно и переносить информацию из первичных документов в отчётность.

В ближайшее время наш менеджер свяжется с вами.