С 2021 года произошли изменения как в бланке справки о доходах работника, так и в формате подачи отчётности. В налоговую инспекцию сведения о доходах подают в составе годового отчёта 6-НДФЛ, а сотруднику выдают справку по форме КНД 1175018. Рассмотрим как правильно заполнять и выдавать работнику новую справку о доходах.

В каких случаях выдают справку 2-НДФЛ сотруднику

Информация о доходах работника может понадобиться многим организациям:

- коммерческим банкам — чтобы оценить платёжеспособность потенциального заёмщика при принятии решения о выдаче кредита;

- органу социальной защиты — чтобы рассчитать сумму льготы или социальной выплаты;

- судам — для решения трудовых или имущественных споров;

- будущему работодателю — чтобы знать суммы уже полученных налоговых вычетов, и т.д.

Во всех указанных случаях они запрашивают справку о доходах и суммах налога физического лица за определённый период. Работник пишет заявление о выдаче такой справки своему работодателю.

Порядок выдачи справки 2-НДФЛ для работника

Работодатель, он же налоговый агент, обязан выдать справку после получения заявления. Причём получить справку могут не только действующие, но и бывшие сотрудники, а также физические лица, работавшие по договорам ГПХ, или получившие иной доход от налогового агента (призы, подарки, выплаты).

Если доходы получены в 2021 году, справку нужно заполнить по новой форме, согласно Приложению №4 к Приказу ФНС России от 15.10.2020 №ЕД-7-11/753@. Для 2020 года и ранее справку нужно заполнить по форме 2-НДФЛ (Приложение №5 к Приказу ФНС России от 02.10.2018 №ММВ-7-11/566@).

Способ предоставления справки — на усмотрение налогового агента. Её можно выдать в бумажном виде за подписью руководителя и с печатью (если она предусмотрена). Можно — в электронном виде, подписанном ЭП.

По запросу можно предоставить несколько оригиналов справок. Есть ограничения только по прошлым периодам — не более чем за 5 последних лет работы. Это связано с требованиями по хранению налоговых документов (подпункт 8 пункта 1 статьи 23 НК РФ).Если дохода за указанный в заявлении период не было, нулевая справка по форме КНД 1175018 для сотрудника не выдаётся. Можно подготовить справку в свободной форме об отсутствии дохода у работника.

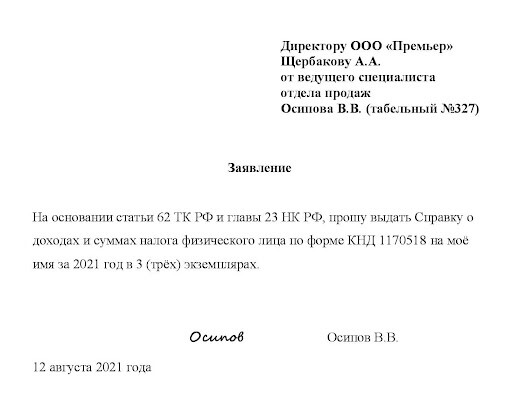

Образец заявления о выдаче справки 2-НДФЛ работнику

Заполняется в произвольной форме. В заявлении нужно указать получателя, период за который нужна информация и количество экземпляров.

Образец заявления о выдаче справки 2-НДФЛ

Образец заявления о выдаче справки 2-НДФЛ

Сроки выдачи справки 2-НДФЛ работнику

На рассмотрение заявления и выдачу справки налоговому агенту даётся срок:

- 3 рабочих дня — если оно поступило от действующего или бывшего работника (статья 62 ТК РФ);

- 30 рабочих дней — если его подал другой получатель дохода.

При увольнении работника справка должна выдаваться без заявления, не позже последнего дня его работы (статья 84.1 ТК РФ). Возможна административная ответственность за нарушение сроков предоставления справки или отказ в её предоставлении.

Если нарушение квалифицируется по статье 5.27 КоАП РФ — то это административное предупреждение или штрафы в размере:

- от 1 до 5 тысяч рублей на должностное лицо организации;

- от 1 до 5 тысяч рублей на ИП;

- от 30 до 50 тысяч рублей на организацию.

Если применяется статья 5.39 КоАП РФ — то это штраф в размере от 5 до 10 тысяч рублей на должностное лицо организации.

Порядок заполнения 2-НДФЛ за 2022 год

Приказом ФНС России №ЕД-7-11/753@ ввели два варианта справки о доходах:

- как приложение №1 к отчёту 6-НДФЛ. Сдаётся в ИФНС по итогам года в составе 6-НДФЛ. Отдельно не используется;

- как отдельная форма КНД 170518. В Приказе ФНС идёт Приложением №4. Именно её нужно выдавать работникам.

По сравнению с 2-НДФЛ, форма КНД 170518 изменилась незначительно: убрали номер и признак справки, а также данные по уведомлениям на вычеты которые получены от ИФНС.

Отдельного порядка заполнения справки по форме КНД 170518 нет, поэтому можно ориентироваться на раздел V Приказа ФНС России от 15.10.2020 №ЕД-7-11/753@. Там прописан порядок заполнения справки как приложения к отчёту 6-НДФЛ.

Как и раньше, форма состоит из 5 разделов:

- данные о налоговом агенте (работодателе) — код ОКТМО, телефон, ИНН, КПП, наименование. Там же информация по реорганизованному юрлицу (форма реорганизации ИНН, КПП);

- данные о физическом лице - получателе дохода. Ставится его ИНН, ФИО, дата рождения, гражданство (код страны), код статуса налогоплательщика, код документа, удостоверяющего личность, его номер и серия.

Код РФ в поле «гражданство» — 643.

Код статуса налогоплательщика может быть от 1 до 6, где 1 — это налоговый резидент РФ, а оставшиеся коды указывают на нерезидентов РФ в зависимости от их ситуации.

Код документа, удостоверяющего личность: если это паспорт гражданина РФ, ставится код 21.Расшифровки кодов есть в приложении №2 к Приказу №ММВ-7-11/566@;

- табличная часть — доходы, облагаемые по ставке (указывается размер ставки, она может быть 13%, 15%, 30% или 35%, в зависимости от вида дохода и его налогообложения).

Указывается числовое значение месяца (1 — январь, 3 — март, и т.д.), код дохода, сумма дохода, код вычета, сумма вычета. Если в одном месяце были доходы с разными кодами, их нужно показывать отдельно.

Коды доходов и вычетов содержатся соответственно в Приложениях №1 и №2 к Приказу ФНС России от 10.09.2015 №ММВ-7-11/387@; - стандартные, социальные и имущественные налоговые вычеты. В разрезе кодов вычетов собираются все суммы за указанный период. Например, стандартный вычет за первого ребёнка (код 126) в размере 16800 рублей за 2020 год (1400 рублей х 12 месяцев);

- таблица с общими суммами начисленного дохода, налоговой базы, исчисленной, удержанной и перечисленной суммы НДФЛ. Отдельно указывается сумма фиксированного авансового платежа (для иностранных сотрудников, работающих по патенту), сумма налога излишне удержанная налоговым агентом, и начисленная, но не удержанная сумма НДФЛ;

далее ставится полное ФИО руководителя налогового агента, его подпись и печать (если она есть).

Если в отчётном периоде работник получал доходы, облагаемые по нескольким ставкам (например, заработную плату по ставке 13% и экономию на процентах займа по ставке 35%), то на него нужно заполнить две отдельные справки о доходах.

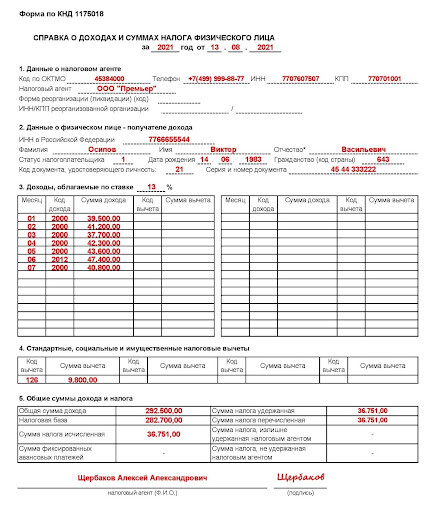

Образец заполнения справки 2-НДФЛ на работника

Ведущий специалист отдела продаж ООО «Премьер» Осипов В.В. запросил справку о доходах за 7 месяцев 2021 года для предоставления в банк в целях получения кредита. У него есть один ребёнок, на которого он получает стандартный вычет (код 126). В июне 2021 года он уходил в отпуск (код дохода 2012).

Образец справки 2-НДФЛ на работника

Образец справки 2-НДФЛ на работника

Часто задаваемые вопросы

Если стоимость подарка меньше 4000 рублей, в справке его показывать не нужно. При стоимости свыше 4000 рублей, указываем в таблице доходов месяц его получения, код дохода — 2720, стоимость подарка, потом ставим код вычета — 501, и сумму вычета — 4000 рублей.

Всё зависит от действующего документооборота в организации. Если есть приказ о порядке выдачи справок 2-НДФЛ на основании письменного заявления, то его необходимо соблюдать. Когда его нет, можно обойтись и устным запросом.