Индивидуальные предприниматели на упрощённой системе налогообложения освобождены от уплаты налога на имущества. Но льгота действует не всегда: имеет значение вид имущества и для чего оно используется.

Рассказываем ситуации, когда ИП не платит налог на имущество и как оформить льготу.

Какое имущество ИП на УСН не облагается налогом

П. 3 ст. 346.11 НК РФ освобождает от уплаты ИП налога на имущество при условии:

ИП использует имущество для ведения бизнеса. Например, производственный цех, склад, магазин, кафе.

Получить освобождение от налога за квартиру, где живёт ИП нельзя. При этом не имеет значение, когда человек купил имущество — до или после регистрации ИП. Важен факт: используется ли оно сейчас в бизнесе.

Объект не входит в перечень имущества, налог с которого считают по кадастровой стоимости. В каждом субъекте страны свой перечень, который утверждают региональные власти ежегодно.

Чаще всего в перечень попадают:

- Бизнес-центры и торговые центры, помещения в них.

- Нежилые помещения, которые по документам могут использоваться для размещения офисов, торговли, общепита, бытового обслуживания.

Рекомендуем свериться с перечнем по своему региону. Искать его нужно на сайтах местных госорганов. Московским предпринимателям легче: вся информация по таким объектам недвижимости — в специальном сервисе. Нашли имущество в перечне — налог платить не надо.

Как ИП получить льготу

Вся информация об имуществе предпринимателя есть у налоговой. Но инспекторы не знают, в каких целях предприниматель его использует.

Чтобы не платить налог, отправьте в ИФНС заявление: принесите в ИФНС лично,отправьте по почте, через МФЦ, или в электронном виде через личный кабинет ИП.

К заявлению прикладывают документы, которые подтверждают, что имущество используют в предпринимательских целях. Точного перечня таких документов нет. Минфин считает, что это могут быть любые подтверждающие документы, с учётом специфики бизнеса (письмо от 05.03.2012 № 03-11-11/67), например:

- договор аренды;

- договор купли-продажи с указанием адреса объекта в качестве места отгрузки продукции или товаров;

- договоры с сотрудниками, где конкретное помещение указано как место их работы.

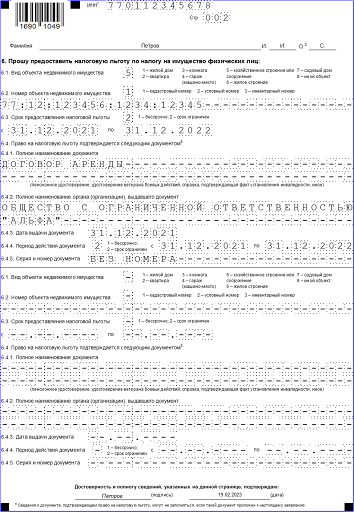

Образец заявления о предоставлении льготы (2)

Образец заявления о предоставлении льготы (2)

Заявление подают ежегодно: подтвердить использование имущества в бизнесе можно только по факту за прошедший год. На будущий год заявление подать нельзя.

Срок подачи заявления в законе не прописан: обычно отталкиваются от срока уплаты налога. Для физических лиц — 1 декабря следующего года (п. 1 ст. 409 НК РФ).

Инспекция рассматривает заявление месяц, если понадобится запрашивает дополнительную информацию в госорганах или у ИП. Так срок могут продлить ещё на месяц. Если налоговая откажет в льготе, понадобится время на обжалование. Лучше всего подавать заявление как можно раньше, например в первом квартале года, после отчётного.

При положительном решении из налоговой инспекции придёт уведомление о предоставлении льготы. Если по мнению ИФНС у вас нет права на освобождение — придёт мотивированный отказ.