В статье расскажем, кто такие самозанятые и как наладить с ними работу, чтобы не пришлось доплачивать налоги и взносы.

С 2020 года самозанятость уже действует по всей России. Данный формат работает в экспериментальном режиме и пока срок его действия ограничен 31 декабря 2028 года. Работать с самозанятыми выгодно, потому что за них не надо платить налоги и взносы. Но некоторые предприниматели до сих пор не знают, как это делать без рисков. В статье расскажем, кто такие самозанятые и как наладить с ними работу, чтобы не пришлось доплачивать налоги и взносы.

Кто такие самозанятые

Самозанятые — это граждане, которые зарегистрировались как плательщики налога на профессиональный доход (НПД). Это могут быть ИП без сотрудников и простые физлица.

Организации и ИП нанимают самозанятых на проектную работу, когда не нужно держать под рукой специалиста весь рабочий день и можно передать его функции на аутсорсинг. При работе с самозанятыми используют гражданско-правовой договор или договоры подряда и оказания услуг.

Так можно нанять бухгалтера, маркетолога или копирайтера, которым не обязательно работать в офисе. Их можно не оформлять в штат, не платить налоги, а их деятельность можно привязать к определённому результату. Бухгалтер будет отвечать за налоги и отчётность, маркетолог — за проведённые исследования или продвижение компании, а копирайтер — за контент. В любой момент можно отказаться от услуг самозанятого.

Работа с самозанятыми построена на их независимости — они не подчиняются внутреннему распорядку компании, не занимают должности и их не надо контролировать. Лишь в срок передают результат работы и получают за него вознаграждение.

Почему бизнесу выгодно работать с самозанятыми

При работе с самозанятыми бизнес может сэкономить на налогах и взносах с зарплаты. А это страховые взносы 30% и НДФЛ 13% (в некоторых случаях — 15-22% в зависимости от годового дохода). Компания тратится только на вознаграждение самозанятому. Если вы договорились, что самозанятый выполнит работу за 50 тысяч рублей, только эти 50 тысяч и потратите.

У компании нет перед самозанятыми обязанностей работодателя: не нужно оплачивать оплачиваеть отпуска, больничные листы и другие социальные пособия.

Кроме этого, самозанятые сами обеспечивают себе рабочее место и платят налоги в бюджет.

Работать с самозанятыми выгодно ещё и потому, что у стороннего специалиста может быть больше опыта и профессионализма. Держать в штате таких матёрых специалистов дорого, а заказывать у них услуги по мере необходимости обойдётся дешевле.

Правила работы в качестве самозанятого, или плательщика НПД, установлены Федеральным законом от 27.11.2018 № 422-ФЗ.

Что проверить перед началом работы с самозанятым

Чтобы начать работать с самозанятым, достаточно заключить гражданско-правовой договор. Перед заключением договора убедитесь, что:

- у исполнителя действительно есть статус самозанятого. Проверить это можно на сайте ФНС. Для этого введите ИНН самозанятого и дату, на которую хотите узнать статус;

- у него нет сотрудников, с которым оформлены трудовые договоры;

- у несовершеннолетнего самозанятого есть письменное разрешение от родителей на сделку;

- его деятельность не попадает под исключения. Так, самозанятые не могут перепродавать товары, продавать подакцизные товары, являться посредниками или агентами.

Если самозанятый в статусе ИП, потеря права на НПД для заказчика ничем не грозит. За ИП по гражданско-правовому договору вы никогда не платите налоги и взносы, какой бы режим он не применял.

Как заключить договор с самозанятым

Главное — в договоре в самозанятым не должно быть формулировок трудового договора: работник, сотрудник, оплата труда, премия, заработная плата, рабочее время. Иначе налоговая может переквалифицировать договор в трудовой.

Из договора должно быть понятно, что вы — заказчик, а не работодатель, а самозанятый — исполнитель, а не наёмный сотрудник.

Добавьте в договор пункты, которые обезопасят вас от рисков:

- Укажите, что исполнитель — плательщик налога на профессиональный доход;

- Чётко пропишите услугу, которую будет выполнять самозанятый. Проверьте, чтобы не было ссылок на должностные инструкции и корпоративные договоры.

- Установите вознаграждение за результат, а не за регулярное выполнение должностных обязанностей.

- Избегайте формулировок про системность выполнения услуг и бессрочность.

- добавьте пункт об ответственности за снятие с учёта в качестве плательщика налога на профессиональный доход. Если такое произойдёт, исполнитель обязан письменно уведомить вас в течение 3-х рабочих дней. Кроме этого, предусмотрите штраф, если он не передаст вам чек или не сообщит о снятии с учёта как плательщик НПД.

- Уберите из договора место работы — у самозанятого оно может меняться.

Подробнее, как оформлять договор с самозанятым и как вести себя на беседе в налоговой, читайте в нашей статье.

Какие документы оформить при работе с самозанятым

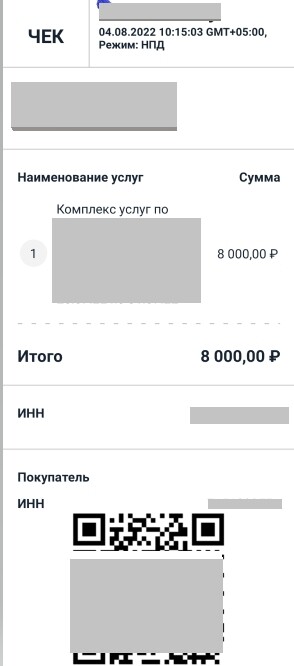

Документооборот при работе с самозанятым-физ-лицом и ИП-самозанятым одинаковый. После оплаты услуг самозанятый предоставит вам чек из приложения «Мой налог».

По закону чек — единственный обязательный документ при работе с самозанятыми. С ним вам точно не доначислят страховые взносы и НДФЛ.

В чеке должны быть видны ИНН и название компании-заказчика, ФИО самозанятого. Без чека вы не сможете подтвердить расходы, даже если будет акт. Если платите наличными, чек исполнитель выставит в день оплаты. Когда оплату перечисляете на карту или счёт, чек самозанятый вправе выдать не позднее 9-го числа месяца, следующего за месяцем оплаты.

Чек может быть на бумаге получить на бумаге или электронный. Электронный чек можно получить такими способами:

- самозанятый пришлёт вам на электронную почту или в любой из мессенджеров;

- считать QR-код на чеке с помощью смартфона или планшета.

На практике предприниматели дополнительно оформляют акт выполненных работ. Так они, расшифровывают название услуги (работы), её объём и расчёт стоимости. Это делать не обязательно, но и не запрещено.

Каких самозанятых нельзя нанимать

Бывших сотрудников. По закону в течение двух лет нельзя заключать договор с бывшим сотрудником, ставшим самозанятым.

Если это вскроется, компании доначислят страховые взносы и НДФЛ, и оштрафуют. Нарушение могут выявить налоговые инспекторы, сотрудники СФР или представители трудовой инспекции.

Проверяющие сравнивают чеки самозанятых и данные бывших работодателей. По своим базам контролёры анализируют, как изменились страховые взносы компании, налоговая нагрузка и численность персонала. Кроме того, налоговики могут сравнить ИНН бывшего работодателя и ИНН в чеке, который самозанятый выдаёт компании. Если обнаружат, что организация начала работать с самозанятыми-бывшими сотрудниками, могут прийти с проверкой.

Самозанятых-агентов. Запрещено самозанятым оказывать услуги от чьего-то имени по договорам комиссии, поручения или агентирования. Для заказчика это чревато штрафами и зарплатными налогами с дохода такого самозанятого.

Самозанятых-курьеров. Нельзя самозанятым работать курьерами. Не будет вопросов у налоговой, если он развозит покупателям товар с кассой заказчика, а за доставку получает отдельное вознаграждение.

Как учесть в бухучёте оплату услуг самозанятого

Расчёты по гражданско-правовым договорам с самозанятыми отразите на счете 76 «Расчёты с разными дебиторами и кредиторами».

Выплату вознаграждения отразите проводкой:

Д 76 К 50, 51, 52 — выплачено вознаграждение самозанятому по гражданско-правовому договору.

Вести учёт, рассчитывать налоги и заполнять отчёты проще в сервисе «Моё дело».

Вручную почти ничего делать не придётся — все операции в сервисе автоматизированы.

Что привлекает внимание проверяющих

ФНС проверяет компании, которые работают с самозанятыми, и анализирует такие параметры:

- Периодичность и источник выплат вознаграждений. Оплата услуг самозанятого должна отличаться от порядка оплаты труда сотрудников.

- Количество заказчиков у самозанятого. У налоговой возникают сомнения, если у самозанятого один заказчик.

- Уменьшение сотрудников и зарплатных отчислений у компании.

Если компания по этим параметрам попала в выборку, налоговики запрашивают документы, проводят встречные проверки, вызывают на беседу руководителя и самих самозанятых. Чтобы компании могли самостоятельно проверить себя, ФНС опубликовала письмо о признаках подмены трудовых отношений гражданско-правовыми.

За что могут оштрафовать

Если контролёры обнаружат, что за самозанятым фактически скрывается штатный сотрудник, нанимателю грозит штраф по ст. 5.27 КоАП РФ:

- должностных лиц оштрафуют на сумму от 10 до 20 тысяч рублей;

- ИП — от 5 до 10 тысяч рублей;

- Юрлица — от 50 до 100 тысяч рублей.

За повторное нарушение штрафы могут доходить до 200 тысяч рублей для компаний, до 40 тысяч рублей для ИП, а должностных лиц могут даже дисквалифицировать на срок до 3 лет.

Кроме этого, налоговики пересчитают НДФЛ и страховые взносы с первого дня работы с самозанятым. При этом, платить налог на доходы с физических лиц будет сама организация, а не самозанятый.