Отказаться от уплаты единого упрощенного налога и перейти на ОСНО можно не только вынужденно, но и добровольно. Как перейти с УСН на ОСНО в 2019 году, какие обязательства при этом появятся и какие изменения в учете произойдут — все ответы в нашей статье.

Условия перехода с УСН на ОСНО в 2021 году

Компания может совершить добровольный переход на ОСНО, потому что крупным клиентам нужен входной НДС, который они смогут принимать к вычету.

Когда можно перейти с УСН на ОСНО добровольно, а когда придется переходить вынужденно

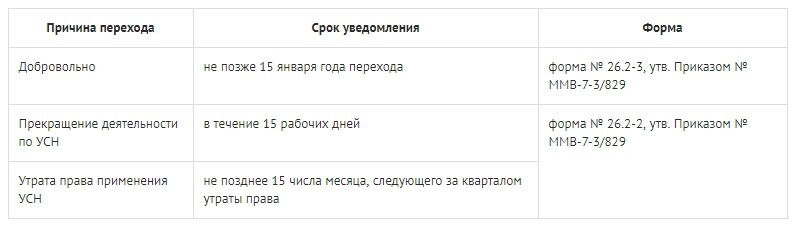

Добровольно сменить режим можно только со следующего налогового периода, то есть — со следующего года. Если компания переходит на ОСНО, ей нужно отправить в налоговую заявление об отказе от применения УСН.

Сроки подачи заявления: не позднее 15 января года, с которого компания начинает применять ОСНО. Менять режим без уведомления запрещено. Вернуться обратно на УСН можно только спустя год, если все условия будут соблюдены.

Компания будет обязана перейти на ОСНО, если потеряла право применять упрощенку. Право легко потерять не только при открытии филиала, но и в других ситуациях, например:

- остаток стоимости основных средств за год превысил 150 млн. рублей;

- доход за год превысил 150 млн. рублей;

- наняли более 100 человек сотрудников;

- доля участия иных организаций превысила 25% уставного капитала;

- компания начала производить подакцизные товары или были нарушены иные условия статьи 346.13 НК РФ.

При этом неважно, в каком месяце квартала налогоплательщик теряет право применять упрощенку. Важно, что с первого числа первого месяца этого квартала налоговая уже считает, что он находится на ОСНО.

Поможем быстро перейти на ОСНО

Допустим, условия были нарушены в мае. Значит, с 1 апреля компания уже облагается по ОСНО и до 15 июля должна уведомить налоговую по месту регистрации или месту жительства ИП.

Еще один вариант этой ситуации — закрылся бизнес, который облагался по УСН. В этом случае, налоговая должна узнать о переходе не позднее 15 дней с даты внесения изменений в ЕГРП.

Не стоит пренебрегать уведомлением или нарушать сроки подачи — это нарушение. Согласно ст. 126 НК РФ инспекция вправе оштрафовать за него.

Сроки подачи и формы

Сроки подачи и формы

Особенности перехода, обязанности, документы

Прежде всего, переход на общую систему налогообложения означает увеличение налоговой ставки, количества обязательных налогов. Индивидуальный предприниматель после перевода будет платить налог на доход физических лиц, добавленную стоимость и имущество. ООО — налог на имущество, добавленную стоимость и прибыль. Соответственно, появляется и новая отчетность при переходе. Увеличивается и документооборот: нужно вести книги учета доходов и расходов по другой форме, книги покупок и продаж, выставлять счета-фактуры и т.д.

Определение остаточной стоимости внеоборотных активов

Компании, которые платили единый налог с разницы между доходами и расходами по УСН 15%, должны определить остаточную стоимость внеоборотных активов. Налогоплательщикам с УСН 6% этого делать не нужно. При добровольном решении сменить систему налогообложения к переходу стоимость приобретенных основных средств будет уже списана, потому что на УСН ее списывают равными частями в течение года. При обязательном переходе, когда компания меняет режим в текущем году, остаток не списанной стоимости основных средств переносят в налоговый учет по налогу на прибыль.

Имущество, приобретаемое по договору лизинга, покупатель отражает в своем учете, начисляя амортизацию по его стоимости. Амортизационные отчисления, не превышающие лизинговый платеж, он относит к расходам, которые уменьшают налоговую базу. Амортизацию имущества, которое стало частью уставного капитала, также учитывают при расчете налога на прибыль после перехода на общую систему налогообложения. Остаточную стоимость уточняют в балансе учредителя. Бывают ситуации, когда организация на ОСНО приобрела основные средства, перешла на УСН, но уже в следующем году была вынуждена перейти с упрощенки на общую систему налогообложения. В этом случае остаточная стоимость основного средства для налога на прибыль будет равна остаточной стоимости до перехода на УСН за минусом расходов, списанных при УСН.

Заполнение налоговой отчетности

При добровольном решении перевестись на основную систему налогообложения ООО должны сдать последнюю декларацию по УСН по итогам года. Срок сдачи декларации для ООО до 31 марта, ИП — до 30 апреля года, следующего за отчетным.

Бухгалтерское обслуживание от 1 667 руб./мес

Если же переход был принудительным, после завершения квартала, в котором он произошел, не позднее 25-го числа первого месяца следующего квартала нужно сдавать декларацию по УСН и декларацию по НДС.

До 30-го числа того же месяца нужно сдать декларацию по налогу на все имущество. Переход ООО на ОСНО ничего не изменит, если есть имущество, оцениваемое по кадастровой стоимости. Организации нужно и дальше придерживаться порядка сдачи декларации и платить налог.

Немного сложнее график подачи декларации по налогу на прибыль. Если переход случился в 1-3 квартале, нужно сдать декларацию по налогу на прибыль за первый квартал, полугодие или 9 месяцев соответственно. Срок — 28 число месяца, следующего за отчетным кварталом. Если право утрачено в четвертом квартале, то декларацию сдают в марте следующего года.

Уплата налога на прибыль и налога на имущество

Налог на имущество платят юридические лица и иностранные организации с представительствами или недвижимостью на территории России. Отчитываться нужно за три квартала и год (в некоторых регионах промежуточных отчетов нет, есть только годовые). Верхний лимит ставки — 2,2 процента.

Налог на прибыль обязаны платить все организации, получающие доходы, за исключением случаев, предусмотренных Налоговым кодексом РФ. Пример: не нужно платить с прибыли от продажи акций и долей в уставном капитале российских организаций, если плательщик владел акциями (долями) не менее 5 лет.

Основная ставка для организаций — 20 процентов. Льготные ставки 3%, 5%, 9%, 10%, 13% применяют по дивидендам, на доходы иностранных компаний и в иных случаях, предусмотренных статьей 284 НК РФ.

Некоторые виды организаций полностью освобождены от уплаты налога на прибыль. Отчитываться по налогу на прибыль нужно ежемесячно или ежеквартально в зависимости от способа уплаты авансовых платежей, которые применяет организация.

Уплата НДС

Обязанность платить налог на добавленную стоимость по ставке 20% точно так же возникает сразу после перехода на общую систему, но существуют особенности начисления и вычета. Например, компания может перейти на общий режим и принять к вычету НДС, так и не учтенный в расходах для расчета единого налога, если соблюдены 2 условия:

- покупку и продажу подтверждают счета-фактуры и первичные документы;

- товары (услуги) приобретаются для облагаемых НДС операций.

Подавать отчетность нужно ежеквартально, до 25-го числа месяца, следующего за отчетным периодом.

Согласно нормам статьи 149 НК РФ от НДС освобождаются медицинские товары, продажа жилых домов, сельхозпродукция и другие категории товаров.

«Переходные положения» НДС — примеры ситуаций

- Ситуация первая. Аванс за купленные для продажи товары был выплачен еще в период упрощенки. НДС в первый месяц после перехода начисляют только с продажи этих товаров. После перехода НДС рассчитывают уже и с аванса, и с последующей продажи товара. По факту отгрузки покупателю можно уменьшить НДС, причитающийся к уплате, на сумму авансового НДС.

- Ситуация вторая. Компания отгрузила продукцию, не успела получить за нее оплату и перешла на общую систему налогообложения. Оплата продукции не будет облагаться НДС, ведь во время отгрузки у компании его не было.

- Ситуация третья. Покупатель перечислил предоплату, пока компания была на УСН. В следующем месяце она переходит на ОСНО и отгружает ему продукцию. В этом случае НДС надо выделить в накладной, сформированной для покупателя.

- Ситуация четвертая. Основные средства были построены в 2017-2018 годах на УСН. Компания решила перейти на ОСНО в конце года и ввела в эксплуатацию ОС в 2019 году. По строительству можно вычесть НДС при условии, что на УСН расходы на строительство не были учтены.

Подытожим

ИП и организации могут добровольно переходить на ОСНО с начала нового года или лишиться права применять упрощенку в одном из кварталов. При этом вам придется платить больше налогов, сдавать больше отчетов, а документооборот усложнится.

Бухгалтерское обслуживание от 1 667 руб./мес