При возврате излишне уплаченных налогов в 2022 году руководствуются новым порядком. Посмотрим, какие тонкости нужно учитывать теперь, и что делать плательщикам, если они заплатили налоговой больше, чем нужно.

Зачёт или возврат излишне уплаченного налога: нюансы

Порядок законного возврата переплаты описан в 78 статье Налогового кодекса. Согласно ей, компенсировать переплату налогов могут:

- предприниматели;

- компании;

- граждане.

После изменений, внесённых в Налоговый кодекс в 2017 году, страховые выплаты также приравниваются к налоговым. Нормы, которые до этого касались только налогов, теперь справедливо применять по отношению ко взносам. А значит, возникшие переплаты по ним также можно вернуть. К прежним положениям добавили уточнения:

- излишне перечисленные взносы можно вернуть либо зачесть в счёт любого фонда или налоговых платежей;

- если ПФР уведомит плательщика о том, что отразил переплату в отчётности и отнес её на лицевые счета, то излишки может не возвращать.

Переплаченные налоги тоже можно зачесть в счёт других оплат. Причем вне зависимости от уровня бюджета. Например, переплаченную сумму налога на транспорт можно учесть при покрытии долга по налогу на прибыль, а также недоимки и штрафы.

Более того, если у плательщика уже есть какие-то задолженности и недоимки в любом бюджете — местном, региональном, федеральном, — то получить обратно излишне перечисленные деньги не получится. В первую очередь она пойдёт на погашение долгов. А уже оставшаяся после этого сумма налога подлежит возврату.

С нынешнего года излишне уплаченную сумму по налогам можно использовать для погашения долгов по страховым взносам. Или зачесть в счёт будущих оплат, также налоговых или страховых.

Как возникают излишне уплаченные суммы

Излишки могут возникать по разным причинам. Часто плательщики сами допускают ошибки, которые приводят к переплатам, например:

- неправильно рассчитывают налог. В бухгалтерии могут применить другую ставку, забыть о доступных льготах и вычетах, что приводит к увеличению налоговой базы;

- некорректно оформляют платёжные документы. Из-за ошибки в реквизитах деньги могут попасть в бюджет одного налога, образовав недоимку по другому.

К переплатам также приводят:

- авансовые платежи. Бывает, бизнес в течение года оплачивает авансы, а налог по результатам года оказывается меньше, чем уже перечисленная сумма. По этому налогу возникает излишек.

- ошибки налоговиков. В некоторых случаях инспекторы ошибочно начисляют один и тот же налог дважды при одностороннем списании. К примеру, когда плательщик перечислил оплату в первый раз, но деньги ещё не успели поступить на счёт ИФНС, и она списала их безакцептно.

- изменения в законодательстве, которые дают бизнесу основания посчитать какую-либо оплату излишком.

Иногда возникают несоответствия в суммах при пересчётах. Например, бизнес допустил ошибку в отчётности и в течение года уплачивал по ней налоги. По итогам года он подал уточнённую декларацию, из которой следует, что он должен был заплатить меньше.

Или бизнес сначала подал одну уточнённую декларацию, которая увеличила сумму налога, а потом — другую, которая его уменьшала. Из-за разницы в показателях возникла переплата.

Важно! Суммы, уплаченные бизнесом сверх необходимого, должны отражаться на его лицевом счёте в налоговой. Если деньги отправляли через сомнительный банк, и до инспекции они так и не дошли, у налоговой не будет оснований засчитать излишек. В возврате переплаты откажут.

Датой обнаружения излишка считается день, когда его выявили в ИФНС. При этом неважно, когда они оповестили об этом плательщика и сообщили ли ему вообще.

Как узнать об излишне уплаченных налогах

Обычно варианта два: либо о переплаченных налогах и сборах плательщик узнает сам, либо это обнаруживает инспекция.

В первом случае плательщик выявляет излишки:

- при проверке отчётности;

- пересчёте и сверке данных;

- сравнении оплаченных сумм с данными из справки расчётов от ФНС.

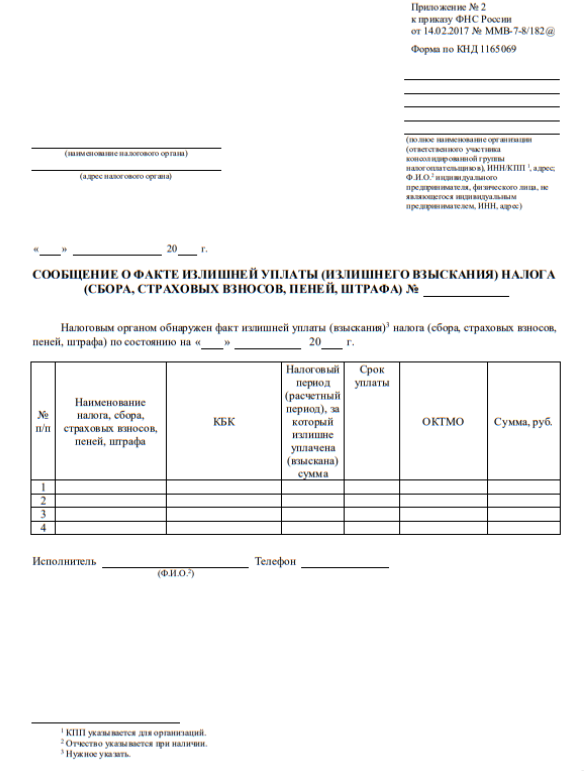

О переплаченной сумме плательщик должен сообщить инспекции. Это можно сделать в такой форме:

Сообщение о переплаченной сумме

Сообщение о переплаченной сумме

Если излишек найдут в налоговой, инспекция должна действовать оперативно. В течение 10 рабочих дней начиная с даты, когда обнаружили излишне уплаченные деньги, сообщить плательщику о находке в письменном виде и предложить ему сверку.

В некоторых случаях установить факт переплаты можно в суде. Например:

- если сомнения в наличии излишка отпали после публикации писем Минфина РФ;

- переплаченные налоги и сборы выявили на выездной проверке;

- переплата возникла из-за признания договора ничтожным;

- инспекция незаконно доначислила налог;

- суд постановил, что бизнес не обязан перечислять тот или иной налог и т.д.

В этих случаях днём обнаружения излишка считаются даты, в которые суд вынес окончательное решение.

Как плательщик может распоряжаться переплатой

Распорядиться излишком бизнес может по-разному:

- вернуть деньги на счёт;

- сохранить средства на лицевом счёте и использовать для последующих платежей;

- использовать для долга.

Поговорим о каждом варианте отдельно.

Погашение задолженности

Если у плательщика есть долги по любым налогам и сборам, штрафы и пени — налоговики откажут в возврате переплаты. Они пустят эти деньги на покрытие долга. Если бизнес не проявит инициативу, инспекторы выберут налог на своё усмотрение. Плательщику о решении сообщают.

Инспекторы могут распоряжаться только излишками сроком до трёх лет.

Если плательщик знает о переплате и хочет перенести её на счёт конкретного налога, он сможет это сделать по заявлению. Перед этим рекомендуется провести сверку и убедиться, что суммы долга по данным налоговой и плательщика совпадают. Если цифры будут отличаться, бизнесу откажут.

После инспекторы рассматривают заявление плательщика. Принять решение они должны в период сроком до 10 дней:

- с того дня, как выявится переплата, если плательщик не обратится с заявлением сам;

- с даты получения заявления от бизнеса, если он хочет покрыть конкретный долг;

- со дня оформления акта о сверке, если плательщик сверялся с инспекцией;

- со дня вынесения решения суда, если вопрос о переплате решался в суде;

- с даты, следующей за днём завершения камеральной проверки, проведённой без дополнительных начислений;

- со следующего дня после решения, которое вынесли по результатам камеральной проверки, если в ней нашли нарушения.

Зачёт в счёт будущих оплат

Зачесть переплаченные деньги в счёт предстоящих платежей бизнес снова может только при отсутствии долгов по налогам и сборам. Для этого он также пишет заявление. Если бизнес переплатил налоги в региональные обособленные подразделения ИФНС, то просьбу об их зачёте можно направить как по местонахождению самой инспекции, так и в обособленные подразделения.

Плательщик вправе подать заявление с просьбой распорядиться излишне уплаченными деньгами по своему усмотрению даже после того, как инспекторы уже приняли решение об их зачёте в один из налогов. Его позиция при этом будет в приоритете.

Плательщик может использовать в будущих платежах только переплату сроком до трех лет. Факт излишне уплаченных денег нужно документально подтвердить. Например, с помощью уточнённой декларации или платёжного поручения — их подают вместе с заявлением. На решение инспекции снова нужно время — вопрос о зачёте излишка решается в течение 10 дней.

Засчитать переплаченные деньги для будущей уплаты налогов, сборов, штрафов и пеней других плательщиков нельзя — такую возможность Налоговый кодекс не предусматривает.

Сроки возврата излишне уплаченного налога

Третий вариант распорядиться переплатой — вернуть деньги на счёт бизнеса. По общему правилу, срок для возврата переплаты — три года после её возникновения.

Стандартный срок возврата может занимать до 45 дней:

- до 10 дней уходит у инспекторов на рассмотрения заявления плательщика;

- 5 дней — на уведомление заявителя о решении;

- месяц — на возврат денег.

Если заявитель допустит ошибки или укажет реквизиты некорректно, это отразится на сроке. Налоговая потребует разъяснений и возобновит процедуру только после уточнений.

Возвращать деньги в этом случае — право бизнеса. Если он не заинтересован в возмещении излишка, то заниматься возвратом не обязан.

Период переплаты можно считать по-разному. Здесь многое зависит от порядка уплаты налога. Например, налог на добавленную стоимость перечисляют без авансов, поэтому срок переплаты можно отсчитывать с даты совершения платежа. Налог на прибыль уплачивают авансами. В этом случае срок начнется с момента подачи декларации.

Случается, что плательщики обнаруживают излишки довольно поздно. Вернуть переплату сроком дольше трёх лет можно через суд. В этом случае период будут считать не по Налоговому, а по Гражданскому кодексу. Срок переплаты начнется не с даты платежа, а с того дня, когда бизнес узнал об излишке.

При этом сразу обращаться в суд нельзя. Необходимо сначала подать заявление в ИФНС в обычном порядке, дождаться её отказа в возврате переплаченных денег и уже на этом основании подавать иск.

Правда, суд потребует доказательств того, что плательщик действительно обнаружил переплату сильно позже того, как она появилась. А документально подтвердить это не всегда просто.

Согласно статье 45 Налогового кодекса, уплатить налоги за бизнес может кто-то другой: фирма, предприниматель, физлицо. Но оформить возврат или подать заявление на зачет денег в счёт предстоящих оплат может только плательщик.

Порядок возврата излишне уплаченных налогов

Неважно, уведомила ли налоговая плательщика о переплате или нет — срок возврата денег ограничивается тремя годами с даты возникновения. Но по умолчанию средства не вернут. Для этого нужно пройти порядок по возврату переплаченных денег.

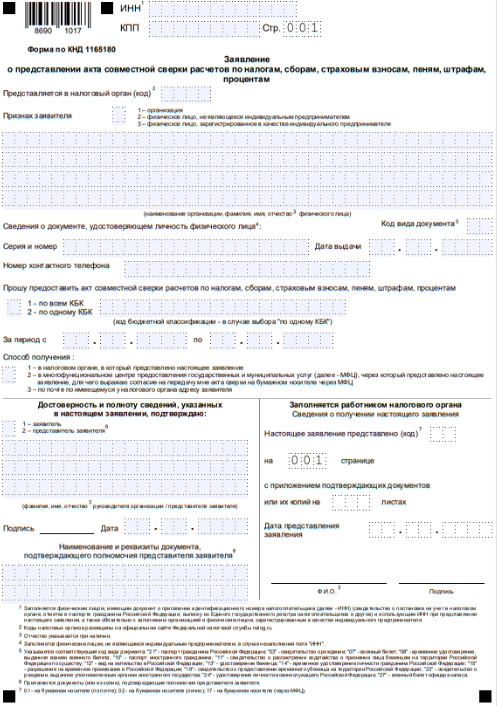

Сверка с налоговой. Чтобы запросить сверку, бизнесу нужно подать заявление в инспекцию. Обратиться можно электронно или в бумажной форме.

Составлять документ нужно по рекомендациям Федеральной налоговой службы. Типовое заявление выглядит так:

Типовое заявление

Типовое заявление

Инспекция должна рассмотреть обращение и прислать акт сверки в течение пяти рабочих дней. Получив ответ, бизнес сверяет данные инспекции со своими. Дальнейшие действия зависят от результата:

- Если сведения совпали, плательщик подписывает акт сверки и направляет документ обратно в инспекцию.

- Если обнаружатся расхождения, их нужно указать в 4 графе 1 раздела акта, подписать документ и также отправить обратно.

Согласно статье 203 Гражданского кодекса, момент признания долга прерывает исковую давность. А подписание акта сверки, в свою очередь, считается признанием долга.

Выходит, что плательщик не может воспользоваться своим правом на возврат — ведь допустимый для этого срок прерывается вместе со сверкой. Что делать в этом случае?

Ни у ФНС, ни у Министерства финансов нет пояснений на этот счёт. Опираться в таких вопросах нужно на судебную практику. Согласно ей, обычно выносят одно из двух решений:

- Оформление акта не прерывает период исковой давности.

- День подписания акта признается датой выявления излишка.

Когда показатели сошлись, можно перейти к следующему шагу.

Подача заявления на зачёт или возврат. И здесь очень важно разобраться со сроками.

Стандартно, подать заявление нужно в течение трёх лет со дня оплаты. Но в некоторых ситуациях порядок другой. К примеру:

- Если какой-то налог платят авансами, то трёхгодичный отсчёт начинается с даты подачи декларации за налоговый период.

- Когда излишки возникают из-за того, что налог уплачивали по нескольким разным платёжным документам, возможны два варианта. В первом случае отсчёт ведут отдельно по каждой операции. Во втором его начинают с даты последнего платежа.

- Если переплату обнаружила инспекция, а плательщик при этом не подавал заявление на возврат, — считать трёхгодичный период будут с момента выявления излишка ИФНС.

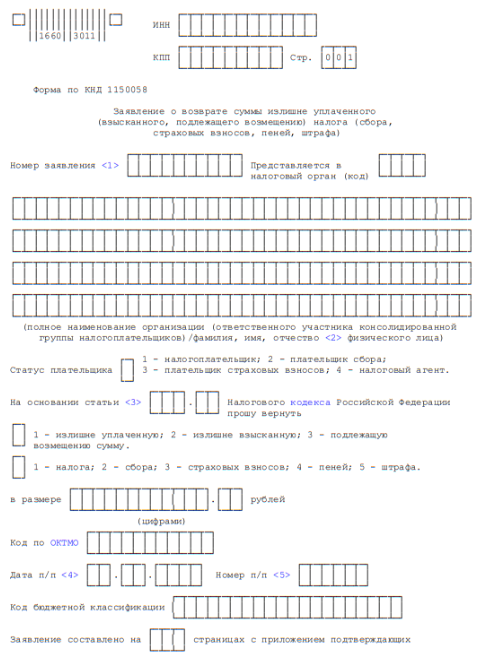

Если бизнес отправил лишние деньги из-за ошибок в декларации, то вместе с заявлением необходимо подать уточнёнку.

Рекомендованная форма заявления выглядит так:

Рекомендованная форма заявления

Рекомендованная форма заявления

Решение от инспекции. За 10 рабочих дней инспекция выносит решение и сообщает о нём бизнесу. При одобрении излишек либо зачтут в счёт будущих платежей, либо вернут на расчётный счёт в течение месяца.

Другие правила по срокам касаются ситуаций, когда переплаченные средства обнаруживаются в ходе камеральной проверки. У инспекции тот же десятидневный срок для принятия решения. Но считать его будут не со дня подачи заявления, а от других событий:

- Если при проверке не выявили никаких нарушений в уплате налогов и сборов, отсчёт пойдет со следующего дня после окончания проверки декларации, в которой указан размер излишка, или с даты, в которую проверку должны были закончить в соответствии со сроками из статьи 88 Налогового кодекса.

- Если в результате камеральной проверки нашли нарушения, инспекторы вынесут решение по её результатам. Тогда отсчёт пойдёт на следующий день после того, как решение вступит в силу.

Возврат излишне уплаченного налога на доходы физлиц

Так как НДФЛ работодатель удерживает из доходов своих работников, процесс возврата переплаты по такому налогу другой.

Сначала сотрудник пишет заявление руководству, на основании которого работодатель и возвращает излишек. Если переплата выявилась после того, как сотрудник ушёл с работы, вернуть переплату можно и после увольнения.

В отдельных ситуациях инспекция возвращает налог не через руководителя, а напрямую сотруднику. Например, если:

- компанию, в которой работал гражданин, ликвидировали;

- работник не получал вычет на детей;

- сотрудник решил заявить имущественный или социальный вычет после того года, когда у него появилось такое право;

- работник решил получить социальный вычет по благотворительности и отчислениям в Пенсионный фонд (вычет предоставляет только налоговая инспекция);

- гражданин-плательщик отчитывается непосредственно перед налоговой и подает уточненные отчёты.

Для возврата плательщику необходимо подать в ИФНС декларацию по форме 3-НДФЛ. После этого у налоговиков есть месяц, чтобы перечислить деньги. Отсчёт начинают с того дня, когда инспекторы закончат проверку декларации. При этом срок подачи заявления о возврате плательщиком не учитывается.

Как действовать при переходе в другую инспекцию

Бывает, что бизнес ошибся при уплате налога в одну инспекцию, обнаружил переплату, сообщил об этом инспекции и перешёл в другую. В статье 78 Налогового кодекса не сказано, что в таких случаях требуется подавать повторное заявление.

Если в прежней налоговой не провели возврат, это должны сделать в новой инспекции. Сроки при этом те же, что и при стандартном порядке.

Все потому, что налоговики возвращают деньги из бюджета, а не из средств конкретной инспекции. Поэтому неважно, в какой именно ИФНС бизнес оставил переплату.

Проценты от ИФНС при возврате излишне уплаченных налогов

Инспекция должна перевести плательщику деньги строго в течение месяца. Задержки считаются нарушением сроков, установленных пунктом 6 статьи 78 Налогового кодекса. В этом случае она обязана компенсировать каждый пропущенный день процентами дополнительно к сумме возврата. Проценты начисляются со дня, идущего за крайним сроком возврата, и до даты, в которую придут деньги.

Например, ИФНС должна была вернуть ИП Васильеву переплату в размере 3500 рублей в период с 12 июня по 12 июля. Но инспекция нарушила сроки и вернула деньги 20 июля. Проценты начислялись в период с 13 по 20 июля.

Размер процентов зависит от ставки рефинансирования Центробанка, которая в разные периоды может меняться. Считают выплаты по такому принципу:

Размер возврата * Ставка рефинансирования ЦБ РФ / Количество дней в году * Количество просроченных дней