Инвесторы не дадут бизнесу деньги, если не понимают, когда и как они окупятся. Чтобы узнать, какую пользу принесёт проект его участникам, нужна оценка эффективности инвестиционных проектов. Рассказываем в статье, какие методы используют при расчётах эффективности.

Оценка эффективности инвестиционных бизнес-проектов – почему это важно

Она помогает определить рентабельность и срок окупаемости проекта, его «полезность» и возможные риски. Оценку включают в бизнес-планы и презентации для инвесторов.

Каждый проект должен приносить миру пользу или решать задачу — иначе он никому не понадобится. Проект может быть и некоммерческим, но оценить его эффективность всё равно понадобится, чтобы:

- посчитать, сколько денег нужно на реализацию;

- оценить риски и разработать «подушку безопасности»;

- понять, как найти инвестора — через кредитование или долевое участие в бизнесе.

А если вы планируете привлекать в проект деньги от государства — например, через гранты или субсидии — оценка эффективности обязательна по закону (ст. 14 Федерального закона от 25.02.1999 № 39-ФЗ «Об инвестиционной деятельности…»).

Что означает эффективность проекта

Она показывает, насколько полно проект соответствует целям участников. Можно оценивать по двум показателям: коммерческой и социальной эффективности.

Коммерческая эффективность показывает проект с точки зрения денег. При её оценке выясняют:

- сколько нужно денег на реализацию проекта;

- когда окупятся вложения;

- сколько дохода получат инвесторы.

Для этого оценивают рентабельность, срок окупаемости и другие показатели, о которых мы расскажем в следующих разделах.

Общественная или социальная эффективность показывает влияние на безопасность государства, охрану жизни и здоровья людей, улучшение качества жизни населения. Например, вложения в расселение «зоны затопления» при строительстве ГЭС не приносят прибыли, но они защитят права местных жителей.

В каждой методике оценки эффективности проекта используют разные критерии. Они зависят от интересов участников. Например, для частного инвестора важны размер вложений, срок окупаемости и будущий доход. А государство чаще смотрит на общественную эффективность проекта.

Пример. В Методике оценки эффективности капвложений за счёт федерального бюджета проект оценивают по:

- мощности объекта;

- росту обеспеченности населения услугой по проекту — например, медицинской при строительстве нового стационара;

- количеству создаваемых или сохраняемых рабочих мест;

- обеспечении комфортных условий обучения или труда.

В производственных проектах выше ценят уникальные продукты и импортозамещающие товары.

Основание: Приказ Минэкономразвития России от 21.02.2024 № 108.

Ориентируйтесь на интересы будущих инвесторов. Рассчитывайте показатели, которые им важны, и не обращайте внимания на другие.

Что учесть при оценке эффективности инвестпроекта

Чтобы расчёты в бизнес-плане были корректными, соблюдайте несколько правил:

- Анализируйте инвестпроект от идеи до завершения.

- Прогнозируйте поступление денег для всего расчётного периода.

- Рассматривайте разные варианты получения инвестиций и реализации проекта.

- Учитывайте инфляцию — предсказать её нельзя, но можно использовать прогноз долгосрочного социально-экономического развития РФ на период до 2030 года Минэкономразвития России.

- Анализируйте выгоды каждого инвестора. У разных вкладчиков разные интересы.

- Оцените риски. Посмотрите, где что может пойти не так, и проанализируйте, как это повлияет на проект. Так вы сможете подстраховаться.

Риски бывают внешними и внутренними. Внешние — отсутствие спроса, всплеск инфляции, санкции или военное положение. Внутренние — долгое формирование команды, поиск поставщика или поломка оборудования. Чем больше вы их выявите, тем проще будет воплотить бизнес-план в реальность.

Из каких этапов состоит оценка эффективности инвестиционных проектов

Шаг 1. Определите цели проекта. Составьте список понятных показателей, чтобы определить, когда достигнете результатов. Сделайте целевые показатели измеримыми, чтобы оценить их выполнение.

Пример «плохой» цели: «Открыть новые точки продаж в Москве»

Пример хорошей цели: «Открыть три магазина в районах новостроек».

Шаг 2. Проанализируйте издержки. Рассчитайте затраты на каждый этап. Составьте сметы с учётом разных вариантов финансирования — на собственные средства, через привлечение кредита или частных займов. Рассчитайте рентабельность каждого варианта.

Шаг 3. Оцените общую эффективность проекта. Рассчитайте показатели коммерческой и общественной эффективности в соответствии с выбранной методикой оценки. Покажите результаты выполнения целевых показателей (см. шаг 1).

Шаг 4. Оцените эффективность проекта для участников. Рассчитайте, что принесёт реализация бизнес-идеи разным инвесторам. Проект могут финансировать акционеры, банки или бизнес-ангелы. Их интересы могут не совпадать, а значит — показатели эффективности для них будут отличаться.

Расчёты надо сделать, чтобы выбрать выгодную схему финансирования и показать инвесторам выгоды участия в проекте.

Какие показатели оценки экономической эффективности инвестиционных проектов используют

Есть две группы — статистические и динамические. При оценке используют обе.

Статистические. Здесь мы считаем абсолютные показатели и не делаем поправки на амортизацию, инфляцию и налоги. Через них удобно составлять финмодель для инвесторов, но нельзя рассчитать все риски проекта. Это:

- ROI — рентабельность вложений. Показывает, во сколько раз прибыль проекта будет больше или меньше вложенной суммы. Для оценки проекта берут прибыль за весь срок его жизни.

- PP — срок окупаемости инвестиций. Это время, за которое проект «выйдет в ноль», и инвестор получит вложенные деньги обратно.

- ARR — коэффициент эффективности инвестиций или норма прибыли на капитал. Он показывает, сколько процентов от вложенных денег проект принесёт за год. Через ARR инвесторы сравнивают разные варианты вложений.

Динамические. Здесь мы берём показатели с учётом амортизации, инфляции и налогов. Их сложнее считать, но такая оценка надёжнее и помогает учесть дополнительные вложения — и при этом сравнивать прибыльность разных проектов.

- NPV — чистый дисконтированный доход. Показывает прибыль от реализации долгосрочного проекта с учётом инфляции и рисков. Через него инвестору проще всего сравнивать прибыль проектов.

- PI — индекс рентабельности инвестиций. Показывает отношение чистого дисконтированного дохода к первоначальному объёму вложений. Используется для сравнения разных проектов с одинаковым NPV, но разным размером инвестиций.

- IRR — внутренняя норма рентабельности. Это ставка прибыльности, при которой NPV равен нулю. Если IRR больше нуля, вложение можно считать выгодным.

- MIRR — модифицированная внутренняя норма рентабельности. Это ставка прибыльности, которая учитывает реинвестиции в проект, то есть вложения от полученной прибыли при реализации проекта. Показатель используют реже, чем IRR, потому что его сложнее считать.

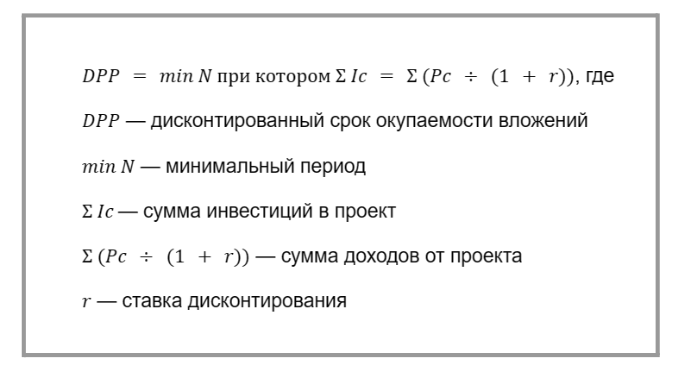

- DPP — дисконтированный срок окупаемости инвестиций. Показывает, за какой период времени окупятся вложения с учётом инфляции и других временных рисков.

Как рассчитать показатели эффективности инвестпроекта

Дисконтированный срок окупаемости

Дисконтированный срок окупаемости

Показывает, за сколько месяцев (лет) окупятся инвестиции с учётом влияния инфляции и других рисков.

Какие программы можно использовать

Выше мы привели формулы расчёта некоторых статистических и динамических показателей эффективности проекта. Вручную их рассчитать сложно, а некоторые, такие как IRR — практически невозможно.

Поэтому при составлении бизнес-плана используйте специальные программы: Excel, инвестиционные калькуляторы или ПО для оценки эффективности проектов. Например, можно считать показатели в COMFAR, Project Expert, «ТЭО-Инвест». Выбирайте ту программу, которой вам проще пользоваться.