В июне 2025 года Президент РФ поручил Правительству проанализировать эффективность налога на профессиональный доход и к 1 ноября 2025 дать предложения по совершенствованию режима. После этой новости СМИ сразу стали писать о том, что налог на профессиональный доход и самозанятых отменят. Сегодня расскажем, что делать, если это действительно случится.

Дисклеймер: скажем сразу, что пока речи об отмене не идёт. Но это вполне возможно, потому что самозанятость стала источником незаконного снижения налогов для многих компаний и физлиц. Если это произойдёт, 12 млн человек потеряют льготную ставку налогообложения 4-6%: домашние предприниматели будут вынуждены или уйти в теневую занятость, или приготовиться к повышению налоговой и административной нагрузки.

Обновление от 30 октября 2025 года

Совет Федерации рекомендовал Правительству РФ рассмотреть вариант досрочного завершения эксперимента с налогом на профессиональный доход уже с 2026 года, хотя официально он действует до конца 2028-го.

Минфин и ФНС подтверждают, что режим пока не отменяется, но возможна его глубокая переработка. Среди обсуждаемых мер — введение страховых взносов для заказчиков самозанятых, ограничение видов деятельности, а также переход части самозанятых на УСН.

По оценкам экспертов, при ужесточении режима до 40% самозанятых рискуют уйти в тень, особенно в сфере бытовых услуг, доставки и фриланса. Решение о будущем НПД ожидается в первом квартале 2026 года.

Отменят ли самозанятость — почему все это обсуждают

Вот только некоторые факты:

- Поручение Президента: Правительство должно оценить эффективность режима НПД.

- Злоупотребления: многие компании используют самозанятых вместо оформления сотрудников, экономя на страховых взносах. Это подменяет трудовые отношения.

- Затраты и споры: администрирование НПД стало дороже, участились судебные споры между ФНС и плательщиками.

- Окончание эксперимента: режим НПД действует как эксперимент до конца 2028 года. Нужно решить: завершить его или изменить, чтобы исключить злоупотребления.

Что решат власти, пока неизвестно. Но мы можем предположить, что правительство:

- ограничит виды деятельности самозанятых (например, оставит продажи только в пользу физлиц);

- разработает нормы расходов компании на выплату самозанятым (по аналогии с рекламными и страховыми расходами);

- обяжет платить страховые взносы с выплат самозанятым;

- признает эксперимент НПД неэффективным и завершит его.

Что делать, если НПД отменят

Если самозанятых отменят, останутся другие варианты работы «в белую»: уйти в наём, работать по ГПХ-договору как физическое лицо или стать индивидуальным предпринимателем.

Работа в найме. Бывший самозанятый уходит в компанию, где может применить свои профессиональные навыки. Например, мастер по маникюру устраивается на работу по трудовому договору в салон красоты, а домашний кондитер — в пекарню.

ГПХ-договор. Подходит для сотрудничества с юридическими лицами или ИП, прозрачный и законный вариант работы с заказчиками.

Индивидуальное предпринимательство. Если открыть ИП, почти ничего не поменяется. Но такая форма бизнеса накладывает на предпринимателя дополнительные юридические и налоговые обязательства.

Сравним эти формы деятельности:

Как бизнесу выбрать налоговый режим в 2025: инструкция

Как бизнесу выбрать налоговый режим в 2025: инструкция

Как бизнесу выбрать налоговый режим в 2025: инструкция».

Ещё возможно открытие ООО, но это не самый удобный и очевидный формат для бывшего самозанятого, у которого не было опыта взаимодействия с налоговиками, юристами и бухгалтерами. Поэтому не будем разбирать этот вариант.

Поможем зарегистрировать ваш бизнес уже сейчас — бесплатно, без пошлин, поездок в ФНС и очередей.

Сравнение налогов на разных режимах с примерами

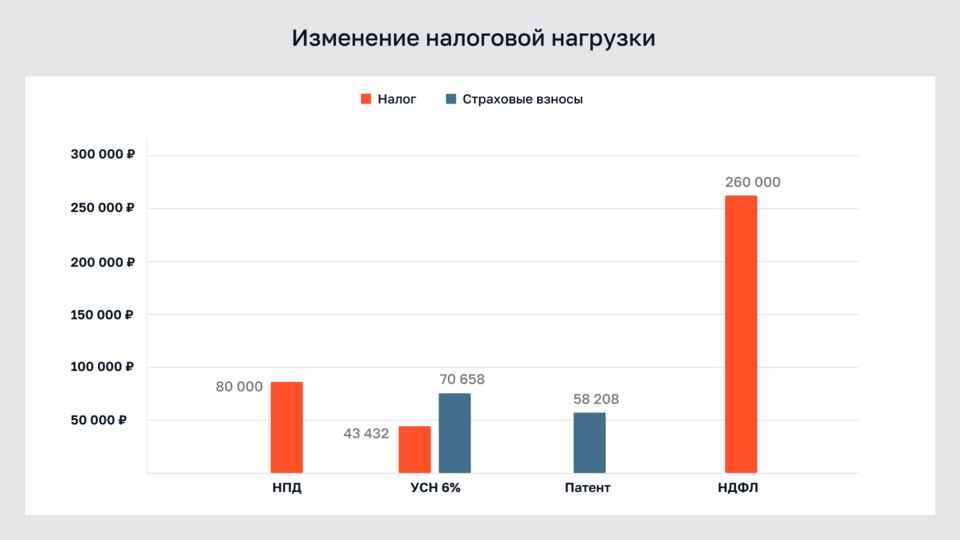

На наш взгляд, полноценной заменой НПД станет ИП «Доходы» и ставкой 6% или покупка патента на определённый вид деятельности. Рассмотрим, сколько налогов будет платить предприниматель в этих случаях, на примере действующих ставок и тарифов 2025 года.

Предприниматель Иванова Дарья — владелец танцевальной студии в Москве, обучает детей и взрослых хореографии. Клиенты — только физические лица. Годовой доход — 2 млн ₽. Бизнесом занимается самостоятельно, наёмных работников нет.

НПД. В статусе самозанятой Дарья отчисляла со своих доходов 4% налога на профессиональный доход. Это 80 000 ₽ в год. Никаких дополнительных затрат по уплате налогов самозанятый больше не было.

УСН «Доходы 6%». Если Дарья станет ИП, то повысится налоговая ставка — с 4% до 6%: на «упрощёнке» не важно, кому оказываешь услуги — физлицам или компаниям. Дополнительно Дарье нужно заплатить страховые взносы «за себя». Это фиксированные 53 658 ₽ плюс 1% с доходов, превышающих 300 тыс. ₽.

Страховые взносы за год = 53 658 ₽ + (2 000 000 — 300 000) х 1% = 70 658 ₽. Налог УСН уменьшается на сумму уплаченных страховых взносов: 120 000 ₽ — 70 658 ₽ = 43 432 ₽.

Итого общая сумма налогов — 120 000 ₽, в том числе УСН — 43 432 ₽ и страховые взносы 70 658₽, которые пойдут на социальное обеспечение предпринимателя.

Делегируйте всю рутину с помощью аутсорсинга или управляйте налогами и платежами самостоятельно через удобную интернет-бухгалтерию.

Патент. В Москве стоимость патента на год по образовательным услугам для детей и дополнительным услугам для взрослых — 45 302 ₽. Она рассчитывается как потенциальный годовой доход, умноженный на коэффициент-дефлятор и на 6%: 660 000 ₽ х 1,144×6% = 45 302 ₽. Дополнительно Дарье нужно заплатить страховые взносы «за себя». Это фиксированная часть 53 658 ₽ и 1% с потенциального дохода, превышающего 300 000 ₽.

Страховые взносы за год = 53 658 ₽ + (755 040 ₽ — 300 000 ₽) х 1% = 58 208 ₽.

Стоимость патента уменьшается на сумму уплаченных страховых взносов. Итого общая сумма налогов — 58 208 ₽. При таком раскладе стоимость патента уменьшается «в ноль», и предприниматель платит только страховые взносы.

НДФЛ. Если бы Дарья была наёмным сотрудником, то с годовой зарплаты 2 000 000 ₽ у неё удержали бы 13%, то есть 260 000 ₽. При этом работодатель за свой счёт оплатит ещё 600 000 ₽ на социальное обеспечение работника.

Что потеряют и получат самозанятые при отмене НПД

Изменение налоговой нагрузки. Переход на другие режимы налогообложения увеличит налоговую нагрузку предпринимателя.

Дополнительные затраты на учёт и отчётность. В статусе ИП с режимом УСН нужно вести учёт доходов, это делают в КУДиР. Раз в год подают декларацию, а в течение года — уведомления по авансовым платежам. На патенте ведут книгу доходов по специальной форме. За нарушения строго штрафуют, поэтому нужно либо получить знания, как это делать, либо привлечь аутсорсинговую компанию в помощь.

Больше контроля со стороны органов власти. ИП могут проверить налоговые органы. Как минимум, проводится камеральная проверка годовых деклараций и не исключена выездная проверка. С налоговой нужно уметь общаться, иметь базовые знания и навыки, чтобы защищать свои права.

Социальное обеспечение и будущая пенсия. Трудовой договор или ГПХ-договор, а также уплата страховых взносов за себя на УСН или патенте — это вклад в будущую пенсию предпринимателя.