Необходимость одновременного ведения бухгалтерского и налогового учёта заметно усложняет работу бухгалтеров. Из-за этого регулярно образуются расхождения в расчётной базе налога на прибыль. Один из самых сложных нюансов — образование временных разниц, обусловленных разными методиками признания затрат. Рассмотрим, какие они бывают, как их правильно оформлять и отражать в учёте.

Когда и как возникает временная разница

Доходы и расходы компании учитываются по-разному: нормы ПБУ и ФСБУ устанавливают один порядок фиксации фактов деятельности, НК РФ — другой. К примеру, покупка компьютера стоимостью 80 тысяч рублей. Налоговый кодекс разрешает списывать эти затраты сразу, а в бухучёте это имущество может амортизироваться постепенно, по мере износа. Так образуется временная разница (ВР) — затраты в БУ будут списаны полностью, но по истечении определённого срока времени.

Чтобы выровнять суммы БУ и НУ по итогам отчётного периода, делаются специальные проводки. Они будут различаться в зависимости от суммы принятых затрат:

- если их больше в БУ, появляется отложенный налоговый актив (ОНА) — налоговая прибыль больше бухгалтерской. Налог на прибыль (НП) уменьшается в последующие отчётные периоды

- если их больше в НУ — образуется отложенное налоговое обязательство (ОНО) — бухгалтерская прибыль превышает налоговую. НП увеличивается в будущих периодах.

Фиксирование временных разниц в бухгалтерском учёте обязательно для предприятий, ведущих стандартный БУ. Субъекты МСП и некоммерческие организации могут его не применять, если они подтвердили право ведения упрощённого БУ в учётной политике.

Законодательные основы

В 2020 году было обновлено ПБУ 18/02 “Учет расчётов по налогу на прибыль организаций”. В нём прописаны понятия постоянных и временных разниц, правила учёта, отнесения к расходам и доходам, отражения сумм на счетах БУ.

Налогоплательщику разрешено самому определять порядок фиксации разниц и прописывать это в учётной политике. Например, вариант учёта на счетах БУ по первичным документам.

Расчёт ВР производится строго по балансовой стоимости активов и обязательств на конкретную дату отчёта.

ВР в бухгалтерском учёте делятся на вычитаемые и облагаемые. В первом случае сумму НП в будущем нужно уплачивать меньше, а во втором — больше.

Временные вычитаемые разницы: проводки и учёт

В хозяйственной деятельности предприятия регулярно возникают ситуации, когда расходы по БУ превышают расходы по НУ. Это может происходить из-за:

- больших сумм амортизационных начислений по БУ;

- включения в состав затрат не разрешённых налоговым учётом статей (например, представительские расходы или премии в честь юбилея фирмы);

- переноса убытка на следующие периоды;

- создания резервов в БУ, и т.д.

Как результат, бухгалтерская прибыль станет меньше чем налоговая. Тогда говорят, что возникла временная вычитаемая разница или отложенный налоговый актив (ОНА).

Сумма исчисленного НП не совпадает с данными БУ, и на эту разницу он будет снижен в следующем отчётном периоде.

Для отражения ОНА применяется специальный одноимённый бухгалтерский счёт 09.

Вычитаемая временная разница — проводки:

- Дт 09 — Кт 68.04 Доначислен НП в БУ (в текущий отчётном периоде)

- Дт 68.04. — Кт 09 Погашен ОНА (в следующем отчётном периоде).

Пример:Согласно учётной политике в ООО “Кристалл” в марте 2022 года создали резерв по сомнительным долгам в размере 500 тысяч рублей. В целях налогообложения этот резерв не предусмотрен. Отчётный период по НП — квартал. НП по резерву составит 500000 х 20% = 100000 рублей.

| Дебет | Кредит | Сумма | Операция | Период |

|---|---|---|---|---|

| 09 | 68.04 | 100000 | Учтена сумма ОНА | 1 квартал 2022 |

| 68.04. | 09 | 100000 | Погашен ОНА | 2 квартал 2022 |

Таким образом, временная разница в налоговом учёте возникла в 1 квартале 2022 года, а погасилась во 2 квартале 2022 года.

Неправильный учёт временных разниц — частая причина налоговых споров. С сервисом «Моё дело» вы сможете вести бухгалтерию просто, быстро и безопасно, без лишних затрат времени и нервов. Узнать больше

Временные облагаемые разницы: проводки и учёт

В НУ часть затрат может быть признана в большем объёме, чем по БУ. Это возможно из-за применения:

- амортизационной премии в НУ (когда часть амортизации списывается сразу, а оставшаяся доля распределяется на весь период эксплуатации);

- кассового метода признания выручки в НУ;

- разных методов оценки и учёта процентов по заёмным средствам, и т.д.

Налоговая прибыль оказалась меньше, чем прибыль по БУ. Налогоплательщик обязан уплатить налог согласно НУ, а разницу перенести на следующий отчетный период. Возникло отложенное налоговое обязательство (ОНО).

Для этих целей используют одноимённый бухгалтерский счёт 77.

Временные разницы — проводки:

- Дт 68.04 — Кт 77 Начислен отложенный НП в БУ (в текущий отчётном периоде)

- Дт 77 — Кт 68.04 Погашено ОНО (в следующем отчётном периоде).

Пример: В апреле 2022 года куплен, а 1 мая 2022 года введён в эксплуатацию токарный станок по цене 1 250 000 руб. без учёта НДС (первоначальная стоимость). В НУ прописано право на использование амортизационной премии в 25%. Амортизация ведётся линейным способом. Срок полезного использования станка — 5 лет или 60 месяцев.

Норма амортизации в месяц — 1,66% (1/60 месяцев).

По БУ сумма начисленной амортизации в месяц составит 20750 руб. (1 250 000 х 1,66%), по НУ — 15 562,50 руб. ((1 250 000 - 312 500) х 1,66%).

Возникли налогооблагаемые временные разницы в сумме 312500 руб. и ОНО в размере 62500 руб. (НП от суммы ВР).

Проводки по временным разницам по основным средствам:

| Дебет | Кредит | Сумма | Операция | Период |

|---|---|---|---|---|

| 68.04 | 77 | 62500 | Начислено ОНО (отложенный налог на прибыль) | 01.05.2022 |

| 77 | 68.04 | 1037,50 ((20750 - 15562,50) х 20%) |

Частично погашено ОНО по итогам 1 месяца эксплуатации | 31.05.2022 |

| 77 | 68.04 | 1037,50 | Частично погашено ОНО по итогам 2 месяца эксплуатации | 30.06.2022 |

| … | … | … | … | … |

| 77 | 68.04 | 1287,50 | Погашено ОНО по итогам 60 месяца эксплуатации | 30.04.2027 |

Проводки по временным разницам сложные, но их необязательно делать самому. Передайте ведение бухгалтерии специалистам «Моего дела» и забудьте о волоките с документами. Узнать больше

Как отразить временные разницы по налогам в бухотчётности

В бухгалтерский баланс по итогам года попадают два показателя:

- ОНА во внеоборотных активах (раздел I, строка 1180 “Отложенные налоговые активы”). Берётся дебетовое сальдо по счёту 09;

- ОНО в долгосрочных обязательствах (раздел IV Пассивов, строка 1420 “Отложенные налоговые обязательства”). Учитывается сальдо по кредиту 77 счёта.

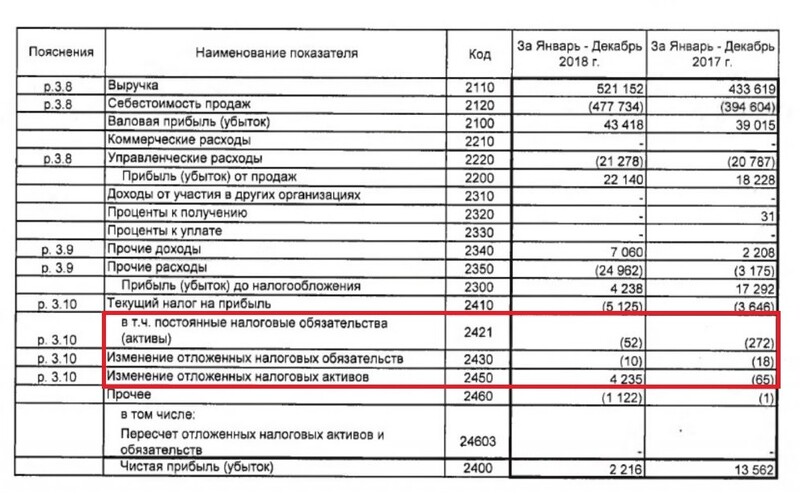

В отчёте о финансовых результатах указывается общий показатель НП (строка 2410). Он складывается из текущего (строка 2411) и отложенного НП (строка 2412).

Отчёт о ФР с выделением постоянных, ОНО и активов

Отчёт о ФР с выделением постоянных, ОНО и активов

Все расчёты по ВР должны сопровождаться письменными пояснениями к бухотчётности.