Это статья для тех, кто в 2026 году стал плательщиком НДС и кому придётся заполнять первую декларацию. Процесс может поставить в тупик даже опытных бухгалтеров — ведь форма отчёта изменилась. В статье — подробная инструкция по заполнению документа.

Коротко о главном

В 2026 году декларацию по НДС сдают все плательщики НДС: бизнес на ОСНО, компании и ИП на УСН, которые превысили лимиты, импортёры, а также те, кто выставил счёт-фактуру с НДС, даже если не являются налогоплательщиками НДС.

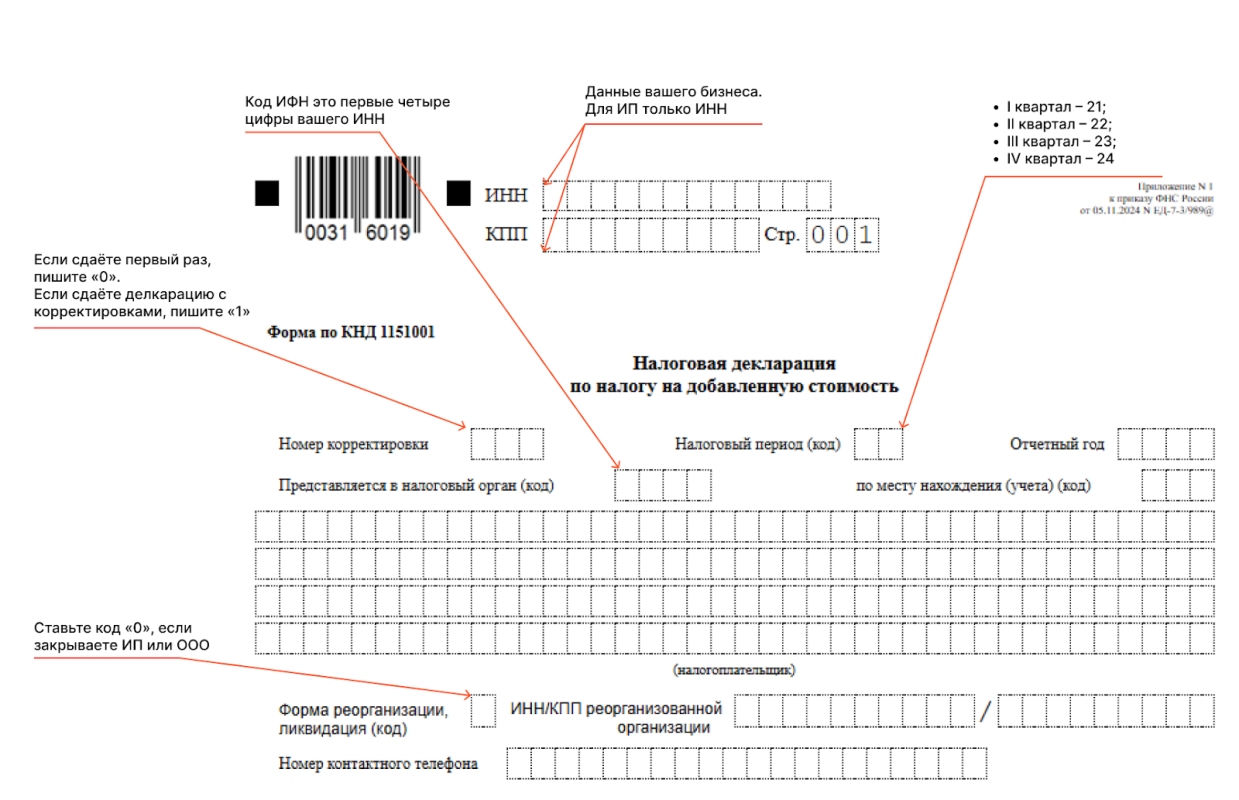

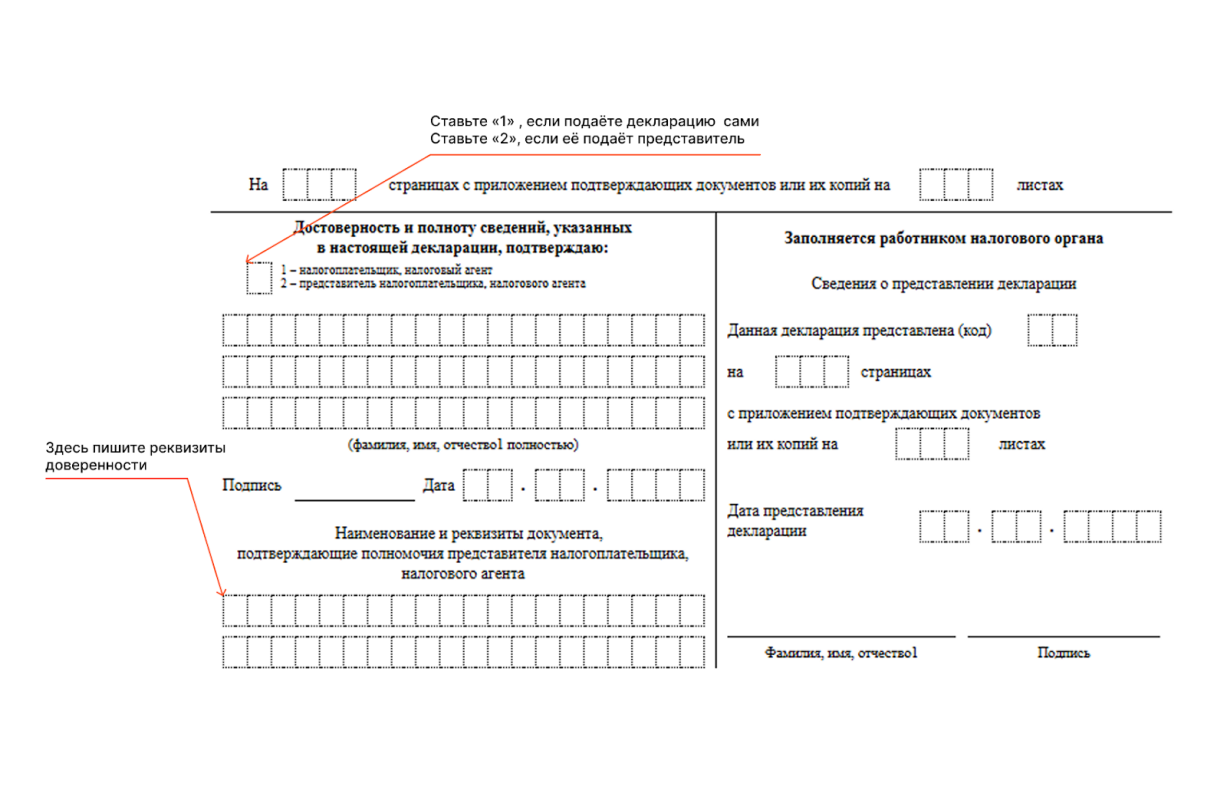

Форма декларации обновилась — при заполнении используйте актуальный бланк. Срок сдачи — до 28 числа месяца после окончания квартала, если дата выпадает на выходной, её переносят. Декларация состоит из титульного листа и 12 разделов, но на практике заполняют только те, которые относятся к вашим операциям. Её принимают только в электронном виде через ЭДО, без электронной подписи сдать отчёт не получится.

Отчёт отправляют в ИФНС по месту регистрации организации или месту жительства ИП.

Если операций по НДС не было, можно сдать ЕУД или обычную нулевую декларацию.

Кто сдаёт декларацию по НДС в 2026

Те, кто платит налог на добавленную стоимость:

- бизнес на основной системе налогообложения;

- бизнес на УСН, который перешёл лимиты в 20 млн. руб. за 2025 год или в течение 2026 года. Про лимиты освобождения НДС на УСН мы писали в статье «Изменения в УСН для ИП и ООО с 2026 года»;

- бизнес, который закупает товары за рубежом и привозит в Россию.

Ещё декларацию сдаёт бизнес, который не платит НДС, но выставил счёт-фактуру с выделенным налогом.

Подать декларацию нужно до 28 числа после окончания квартала. Но если дата выпадает на выходной, сроки перенесут.

за I квартал 2026 — не позднее 27 апреля 2026 за II квартал 2026 — не позднее 27 июля 2026 за III квартал 2026 — не позднее 26 октября 2026 за IV квартал 2026 — не позднее 25 января 2027

Как заполнить декларацию НДС: пошаговая инструкция

Декларация состоит из титульного листа и 12 разделов.

Титульный лист рассказывает налоговой о вашем бизнесе. Заполните его и укажите основную информацию о компании или ИП — ИНН, КПП, отчётный период.

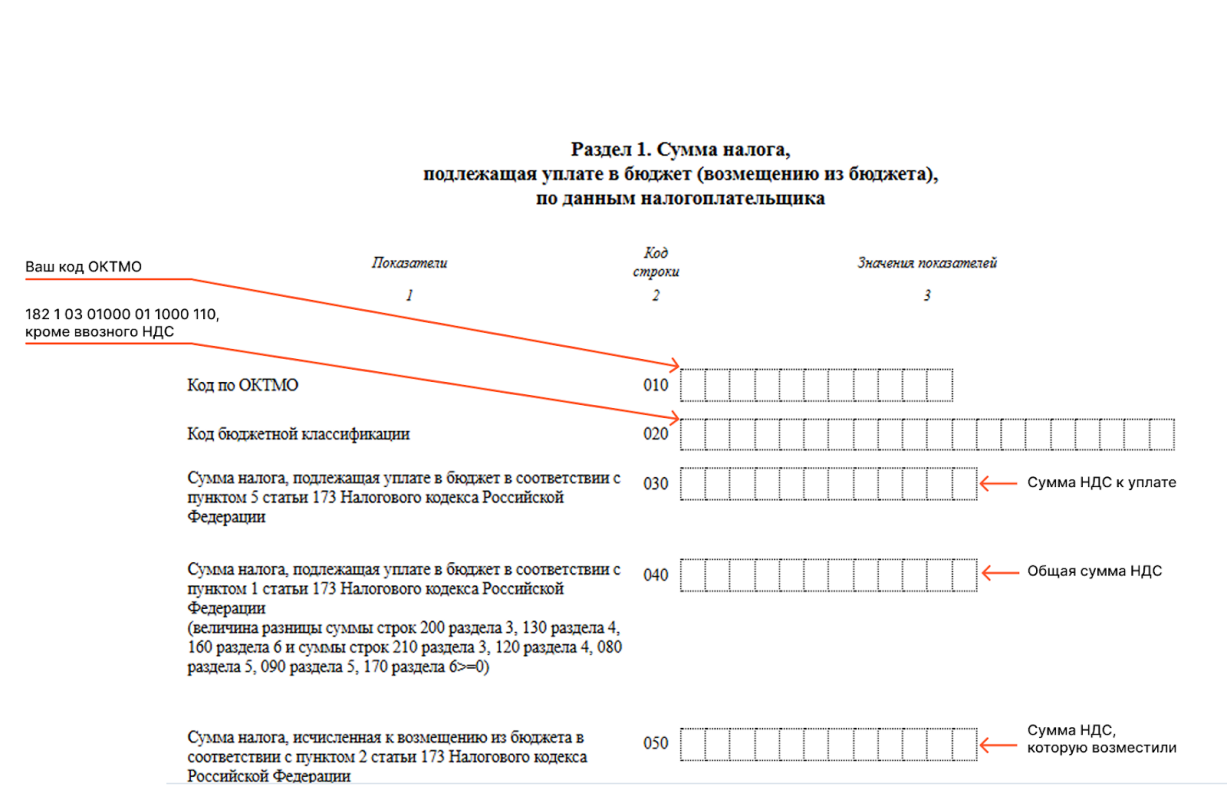

Раздел 1 содержит итог всех ваших расчётов. В этой части декларации указывают, сколько денег будет отправлено в бюджет или возмещено из бюджета. Для упрощенцев нужны только поля 010 — 050, остальные понадобятся только управляющим товариществами.

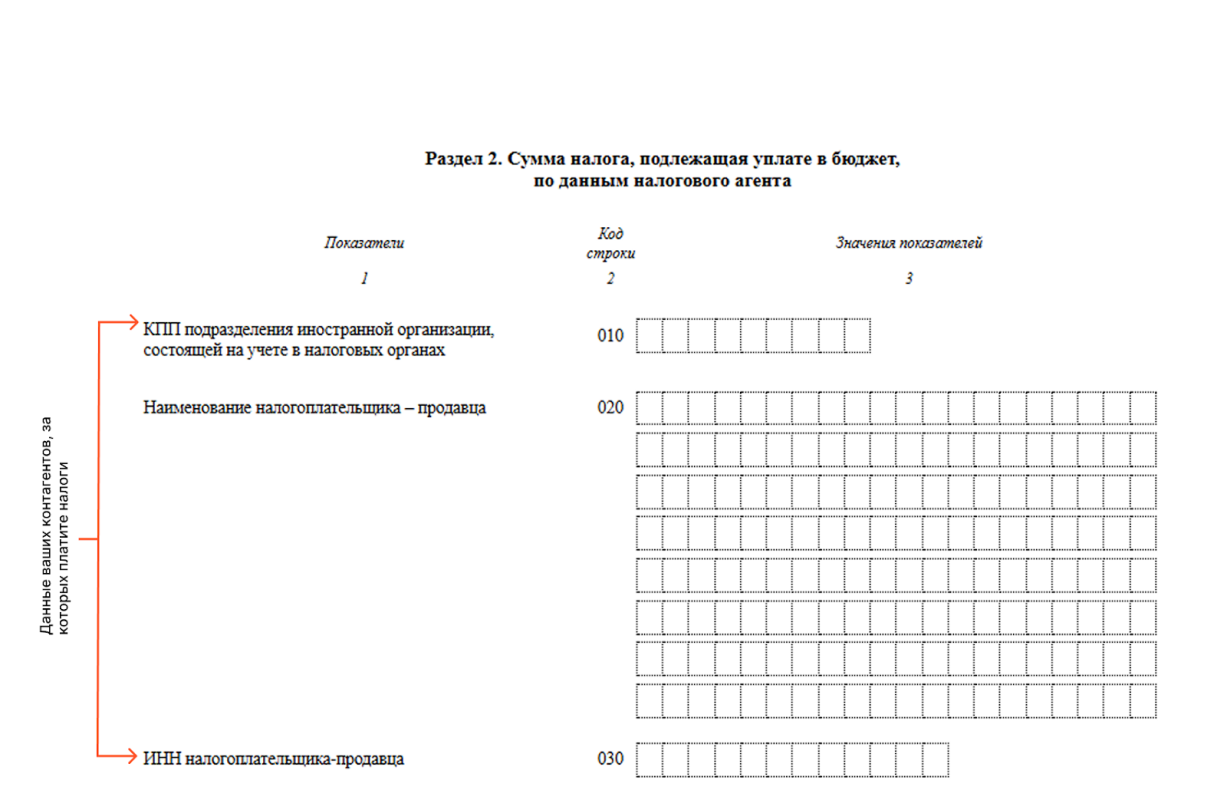

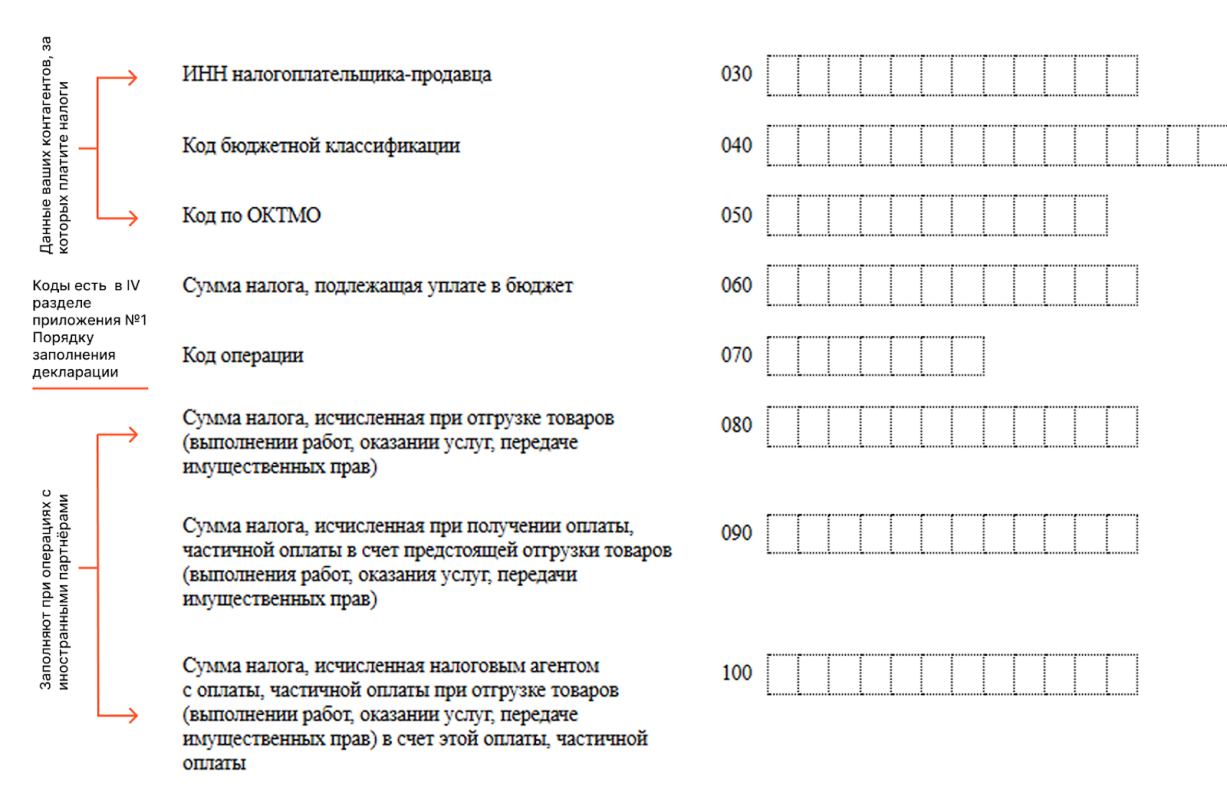

Раздел 2 для вас будет актуален, если вы являетесь налоговым агентом — то есть удерживаете налоги и платите их за кого-то из партнёров. Для каждого партнёра — отдельная форма из второго раздела.

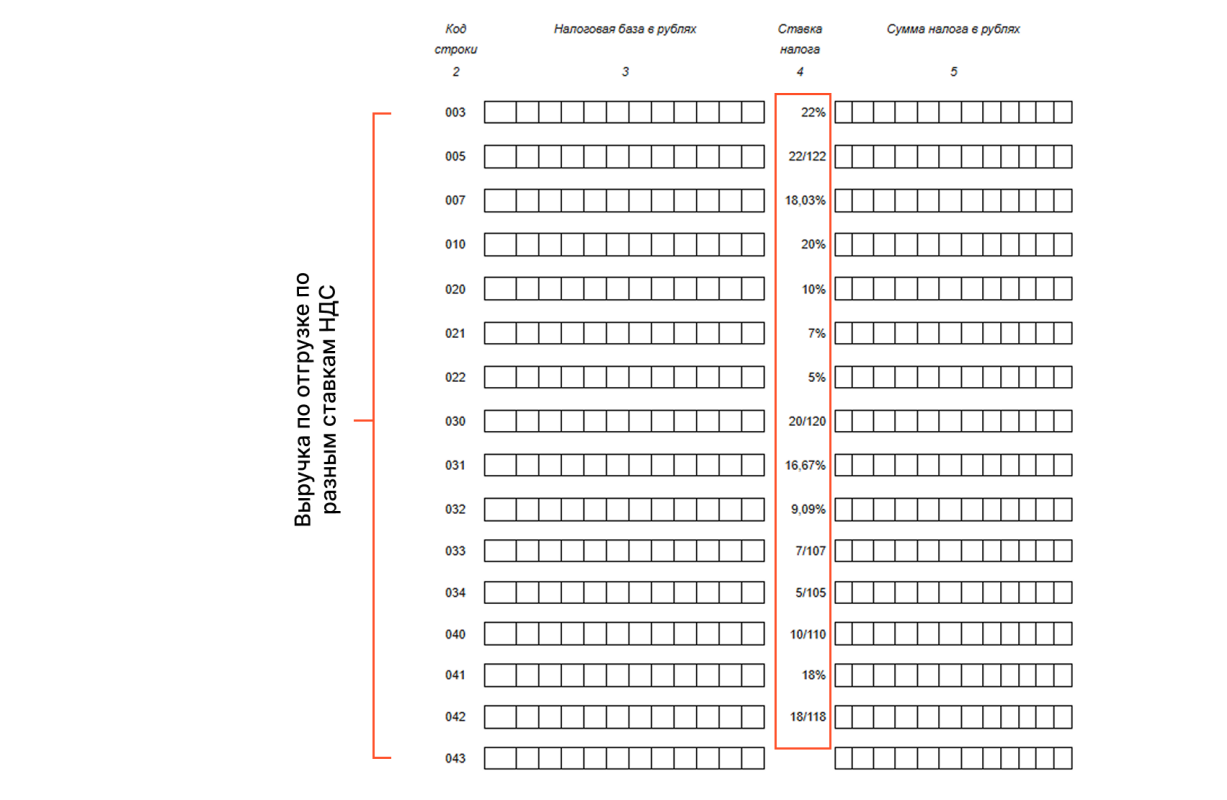

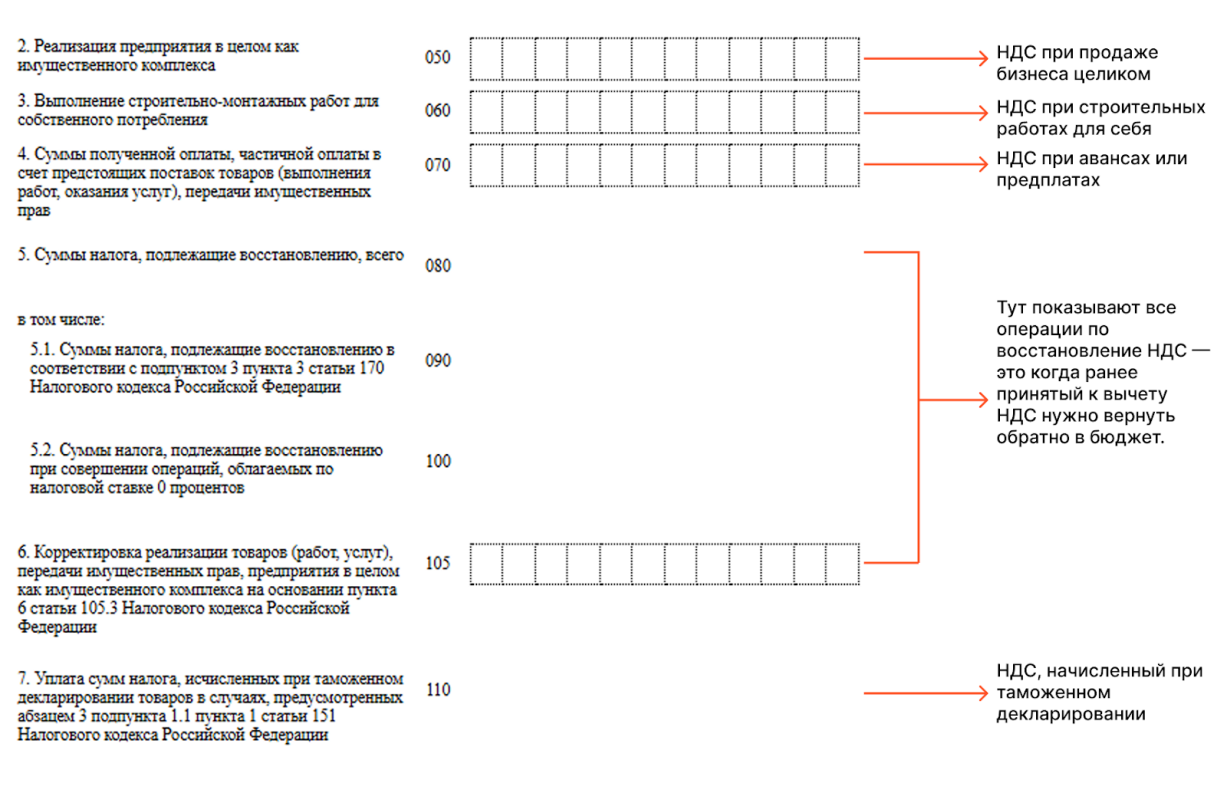

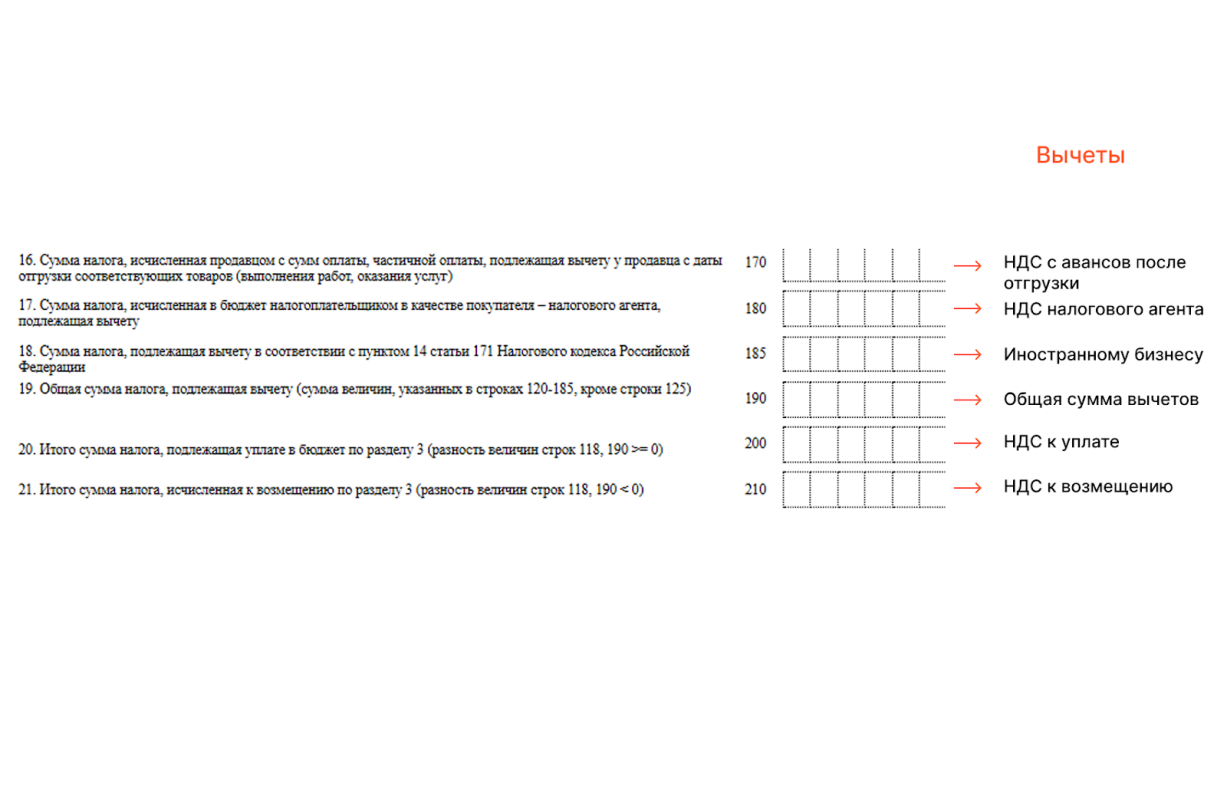

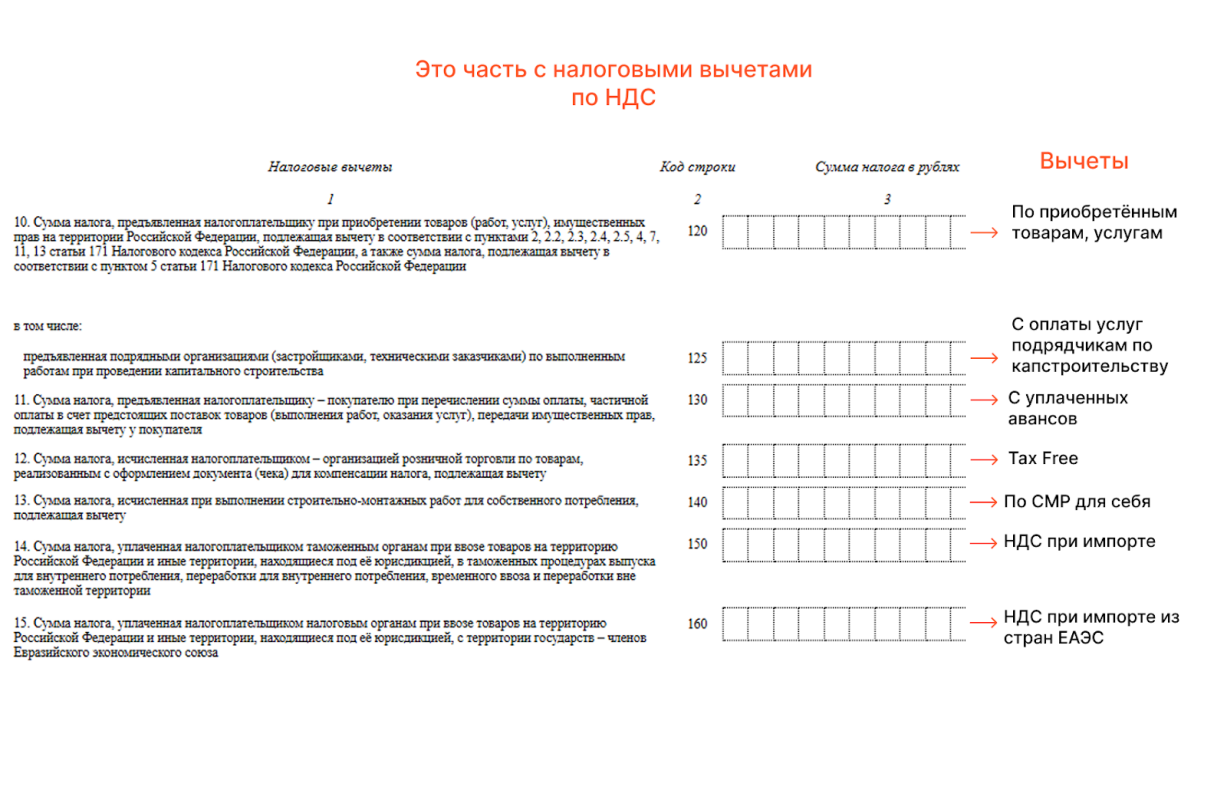

Раздел 3 — самый важный и самый сложный в декларации. Здесь ошибки совершают чаще всего.

Разделы 4–6 заполняют, если использовали нулевую ставку НДС. Но есть разница:

- Раздел 4 заполняют, если право на нулевую ставку уже подтверждено документами. В нём указывают код операции, сумму выручки и размер налогового вычета.

- Раздел 5 предназначен для случаев, когда вычет был заявлен раньше, а право на ставку 0% подтвердили только в текущем отчётном периоде. Если оснований для заполнения раздела несколько, покажите данные отдельно по каждому периоду, в котором ранее был заявлен вычет.

- Раздел 6 используют, если на дату сдачи декларации подтверждающие документы ещё не собраны полностью. После того как пакет документов будет готов, эти суммы можно перенести в раздел 4 и заявить к возмещению.

Раздел 7 заполняют, если в отчётном квартале были операции, которые не облагаются НДС — например, продажа протезов, медицинские услуги, услуги по перевозке пассажиров. Все такие операции перечислили в статье 149 НК РФ. У каждой есть свой код — они приведены в приложении к инструкции по заполнению декларации.

Ещё в этом разделе также отражают деньги, полученные на расчётный счёт в счёт будущих поставок. Но есть условие: работы по изготовлению товара или реализация услуги будут длиться более полугода.

Раздел 8 и раздел 9 — это дубль сведений из книги покупок и книги продаж. Эти разделы нужны налоговой, чтобы автоматически сверять сведения при камеральной проверке. Поэтому здесь отражают всех контрагентов, которые фигурируют в регистрах по НДС. В разделах указывают:

- данные поставщиков и покупателей (ИНН, КПП);

- реквизиты полученных и выставленных счетов-фактур;

- стоимость товаров, работ или услуг;

- суммы выручки;

- начисленный и заявленный к вычету НДС.

Читайте также: Оформление книги продаж

Раздел 10 и раздел 11 заполняют отдельные категории бизнеса:

- комиссионеры и агенты, которые действуют от имени или в интересах других лиц;

- экспедиторы;

- компании-застройщики.

Если вы не агент, не экспедитор и не застройщик, оставьте эти разделы пустыми.

Раздел 12 заполняют налогоплательщики, которые освобождены от НДС, но при этом выставили контрагентам счета-фактуры с выделенной суммой налога.

Если компания или ИП с освобождением по каким-то причинам указали НДС в документе, эти сведения нужно отразить именно в 12 разделе декларации.

Куда отправлять декларацию НДС

Декларацию отправляют только по ЭДО, на бумаге налоговая этот документ не примет. Поэтому если у вас ещё нет электронной подписи и не подключён электронный документооборот, займитесь этим прямо сейчас.

Декларацию по НДС нужно отправлять в ИФНС, в которой стоите на налоговом учёте.

Что отправлять, если операций по НДС не было

Упрощённую декларацию — ещё её называют ЕУД. Может случиться так, что вы на время приостановили работу бизнеса или в квартале не было операций с НДС — именно для таких случаев и придумали этот документ. Также этот бланк используют компании, которые только открылись и работать ещё не начали.

Это простой документ, достаточно только заполнить информацию о бизнесе. Но можете заполнить и обычную декларацию с нулевыми показателями — так тоже можно.

ЕУД сдавайте до 20 числа после окончания квартала. Если сотрудников меньше 100, можно отнести документ в бумажном варианте лично инспектору.

Что будет, если декларацию не сдать

Штраф. За опоздание со сдачей отчёта — 5% от суммы НДС за каждый месяц просрочки, но минимум 1 тыс. рублей. Директора и главбуха оштрафуют на 300–500 рублей.

За опоздание со сдачей отчёта на 20 дней и больше счёт заблокируют.