С перечисленной сотрудникам зарплаты работодатели обязаны исчислить и уплатить в бюджет страховые взносы. Они необходимы для обеспечения бесплатной медицины, пенсий и другой социальной поддержки. О суммах взносов работодатели отчитываются на специальных бланках в ФНС и ФСС.

В этой статье вы узнаете, изменилась ли форма 4-ФСС в 2022 году, как правильно заполнить документ и что грозит за непредоставление сведений Фонду социального страхования.

Отчёт 4-ФСС: что это за отчёт и кто его сдаёт

В 4-ФСС организации и индивидуальные предприниматели отражают информацию по уплаченным страховым взносам от несчастных случаев или профессиональных заболеваний. Здесь же указывают сведения о происшествиях на рабочих местах и проведённых специальных оценок условий труда.

Отчёт заполняют на бланке, который Фонд социального страхования утвердил Приказом от 14 марта 2022 года № 80. Во втором приложении описан порядок заполнения формы.

Документ обязаны сдавать:

- организации и индивидуальные предприниматели, уплачивающие страховые взносы на травматизм за сотрудников, с которыми заключены трудовые или гражданско-правовые договоры (если заказчик внес в соглашение пункт об уплате взносов на травматизм);

- физические лица, нанимающие помощников: тренеров, дворецких, поваров, уборщиков и других работников, если в ГПХ-соглашении указана обязанность по уплате взносов на травматизм.

Бланк 4-ФСС за 4 квартал подают в территориальное отделение ФСС. Организации — по юридическому адресу, индивидуальные предприниматели — по прописке, даже если патент оформлен для деятельности в другом городе или регионе.

Работодатели, у которых трудоустроено 11 и более человек, обязаны предоставлять сведения в электронном формате. Остальные способ передачи данных выбирают по собственному усмотрению.

В компаниях с филиалами порядок сдачи зависит от обособленности подразделений. Если подразделение работает с отдельным расчётным счётом, 4-ФСС сдают по месту его регистрации. В остальных случаях отчитываются в отделение Фонда социального страхования, к которому «привязана» головная компания.

Форма состоит из нескольких разделов:

- титульный лист;

- таблица 1 — расчёт сумм страховых взносов;

- таблица 1.1 — расшифровка сведений об облагаемой базе для исчисления страховых взносов и исчисленных страховых взносах для организаций с выделенными самостоятельными классификационными единицами (СКЕ);

- таблица 2 — сведения, необходимые для исчисления страховых взносов страхователями, указанными в пункте 2.1 статьи 22 Федерального закона от 24 июля 1998 года № 125-ФЗ;

- таблица 3 — численность пострадавших (застрахованных) в связи со страховыми случаями в отчетном периоде;

- таблица 4 — сведения о результатах проведённой специальной оценки условий труда и проведённых обязательных предварительных и периодических медицинских осмотров работников на начало года.

Чтобы быстро и правильно заполнить 4-ФСС, воспользуйтесь сервисом «Моё дело». Система автоматизирует формирование документа, проверяет достоверность сведений и напоминает о сроках сдачи в ФСС. С ней вы сэкономите на штрафах и зарплате квалифицированного бухгалтера.

Сроки сдачи формы 4-ФСС за 4 квартал

4-ФСС сдают за 1 квартал, полугодие, 9 месяцев и по итогам года. Сроки зависят от способа предоставления данных:

| Период | Бумажный отчёт | Электронный отчёт |

|---|---|---|

| За 1 квартал | до 20.04.2022 | до 25.04.2022 |

| За полугодие | до 20.07.2022 | до 25.07.2025 |

| За 9 месяцев | до 20.10.2022 | до 25.10.2022 |

| За год | до 20.01.2023 | до 25.01.2023 |

Отчёт в ФСС за 4 квартал сдают уже в следующем году. Если срок выпадает на выходной или праздник, он сдвигается на ближайший рабочий день.

Если организация запланировала ликвидацию или индивидуальный предприниматель — снятие с учёта, последний 4-ФСС сдают до подачи заявления о прекращении деятельности в налоговую службу.

Например, если фирма планирует отправить заявление 15 декабря, в Фонд социального страхования предоставят расчёты по взносам на травматизм в период с 1 января по 14 декабря. На уплату начисленных взносов даётся 15 дней с момента сдачи 4-ФСС.

Чтобы не забыть о сроках сдачи отчёта и уплаты страховых взносов, воспользуйтесь сервисом «Моё дело». В него встроен налоговый календарь, который напоминает про важные даты. С ним вам не придётся платить штрафы и пеню за просрочку.

Инструкция и пример заполнения 4-ФСС

В обязательном порядке заполняют титульный лист, таблицы 1 и 4. Если данные нулевые, в полях ставят прочерки. Остальные разделы заполняют при наличии информации. Если какие-то таблицы пропустили, в итоговый отчёт их не включают.

На всех листах заполняют шапку, которая включает в себя:

- регистрационный номер страхователя;

- код подчинённости.

Эти данные Фонд социального страхования передаёт страхователю в уведомлении о постановке на учёт. При утере листа обращаются в территориальное отделение ведомства для получения дубликата.

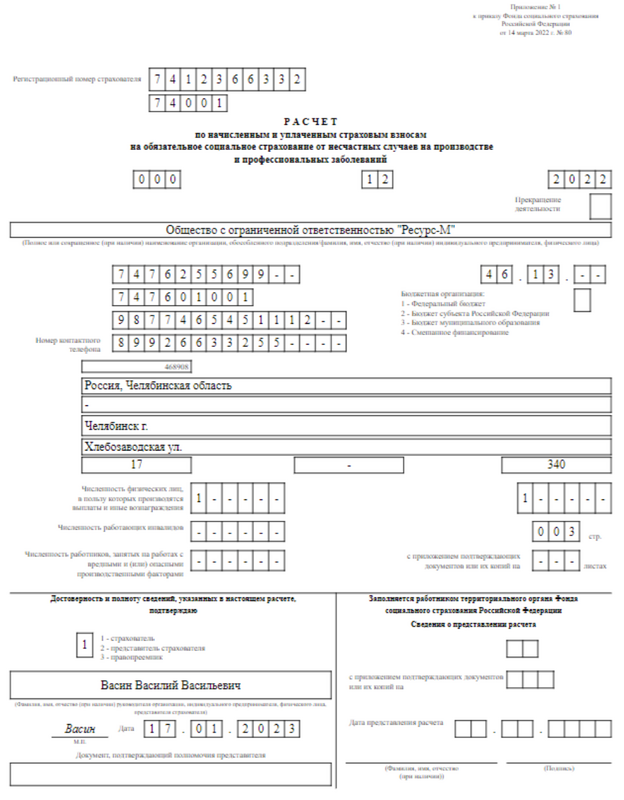

Титульный лист

Инструкция по заполнению титульного листа:

- Номер корректировки для исходного отчёта — «000». При подачи уточнёнки поле заполняют по возрастанию. Первая корректировка — «001», вторая — «002» и так далее.

- В четвёртом квартале сдают отчёт за год, поэтому в поле «отчётный период» указывают — «12/--».

- Год должен соответствовать актуальной дате. Если отчёт заполняют за 2022 год, соответствующее значение вносят в поле «Календарный год».

- «Прекращение деятельности» заполняют юридические лица в стадии ликвидации или индивидуальные предприниматели, которые снимаются с учёта. В обычных случаях ставят прочерк.

- Наименование страхователя указывают в полном виде. Если ООО — общество с ограниченной ответственностью, ИП — индивидуальный предприниматель. Во втором случае отчество пишут при наличии.

- Реквизиты страхователя заполняют по данным из ЕГРЮЛ или ЕГРИП.

- Внизу заполняют левую часть: указывают лицо, которое сдает отчёт, фамилию, имя, отчество, дату сдачи отчёта и подпись. Правую часть заполняет сотрудник Фонда социального страхования.

Образец заполнения

Образец заполнения

Автоматизируйте заполнение 4-ФСС с «Моё дело». С этим сервисом вы без ошибок подготовите любую отчётность за несколько минут. А встроенный налоговый календарь напомнит о сроках сдачи отчётности и уплаты налогов.

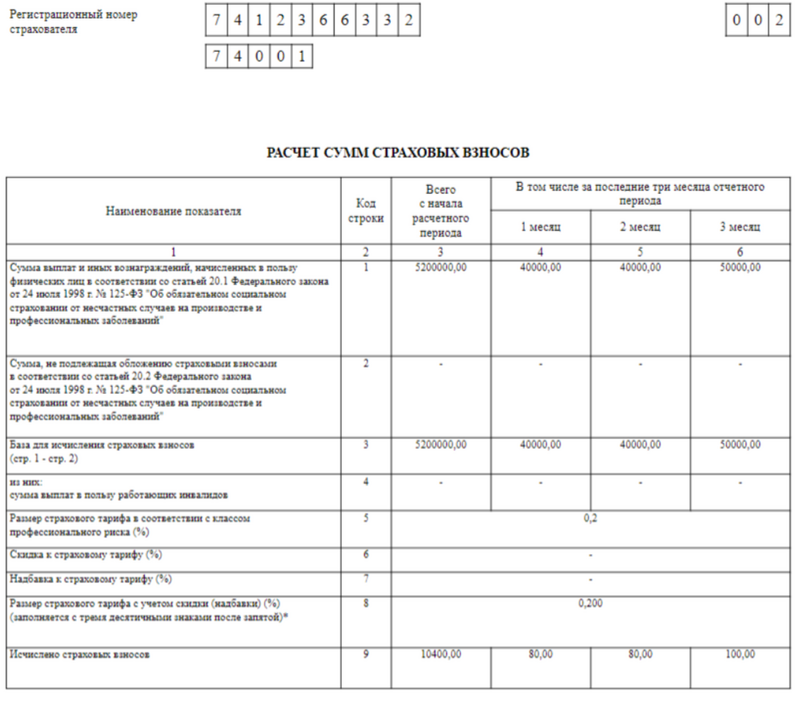

Таблица 1

Инструкция по заполнению первой таблицы:

| Код строки | Пояснение |

|---|---|

| 1 | Сумма доходов, выплаченных по трудовым или гражданско-правовым договорам: зарплата, премии, отпускные. В столбце 3 указывают сведения накопленным итогом с начала года, в столбцах 4, 5 и 6 — данные за каждый месяц четвёртого квартала |

| 2 | Сумма доходов, которая по закону не облагается страховыми взносами. Например, компенсация командировочных расходов, повышения квалификации, материальная помощь в пределах действующих лимитов или пособия по временной нетрудоспособности. Контрольное соотношение для проверки: значения в столбцах строки 2 не должны превышать показатели из строки 1 |

| 3 | База для исчисления страховых взносов: разница между строками 1 и 2 |

| 4 | Из этой базы сумма доходов, которые выплатили инвалидам |

| 5 | Тариф по страховым взносам от несчастных случаев или профессиональных заболеваний. Зависит от класса профессионального риска, который определяют по виду экономической деятельности страхователя. Сведения уточняют в сервисе Фонда социального страхования |

| 6-7 | Величина скидки или надбавки к тарифу, которая зависит от особенностей деятельности организации или индивидуального предпринимателя. Данные уточняют через калькулятор ФСС |

| 8 | Итоговый тариф, по которому исчисляют величину страховых взносов. Если действует скидка: строка 5 – строка 6, если надбавка: строка 5 + строка 7 |

| 9 | Сумма исчисленных страховых взносов |

Пример заполнения

Пример заполнения

Чтобы быстро и правильно заполнить первую таблицу и другие разделы 4-ФСС, воспользуйтесь сервисом «Моё дело». Он автоматизирует формирование документа, проверяет правильность расчётов и напоминает о сроках предоставления отчёта в Фонд социального страхования.

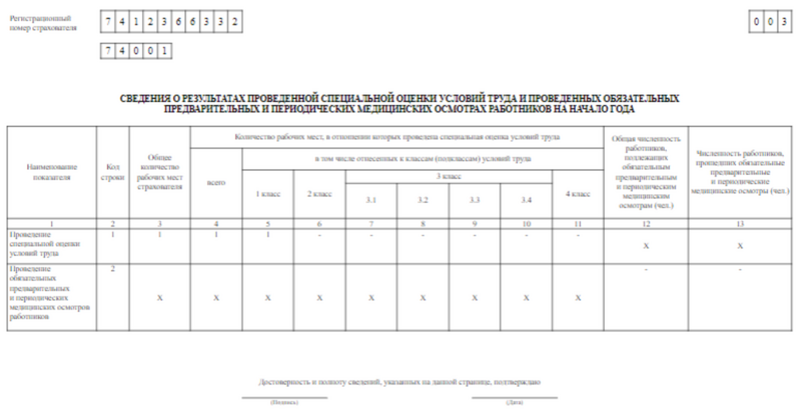

Таблица 4

В четвёртой таблице отражают данные на начало года. Поэтому сведения дублируются во всех квартальных отчётах. Если информации нет или страхователь встал на учёт в течение года, её прикрепляют к отчёту, а в ячейках ставят прочерки.

Инструкция по заполнению четвёртой таблицы:

| Графа | Пояснение |

|---|---|

| 3 | Указываются данные об общем количестве рабочих мест, подлежащих СОУТ, вне зависимости от того, проводилась или не проводилась СОУТ по состоянию на начало 2022 года |

| 4-11 | Количество рабочих мест по состоянию на 1 января, для которых проводили специальную оценку условий труда, в том числе количество рабочих мест, отнесенных к классам (подклассам) условий труда. Если спецоценку никогда не проводили, во всех графах ставят «0» |

| 12 | Количество сотрудников, которым необходимо пройти медосмотр |

| 13 | Количество сотрудников, прошедших обязательные и периодические медицинские осмотры на начало года |

Образец заполнения

Образец заполнения

Нулевая форма 4-ФСС

Организации и индивидуальные предприниматели, которые ранее встали на учёт в ФСС, выплачивали сотрудникам доходы и уплачивали страховые взносы на травматизм, обязаны сдать нулевую отчётность, если деятельность остановлена с начала 2022 года.

Если в течение предыдущих кварталов работодатель выплачивал доходы работникам и уплачивал страховые взносы на травматизм, заполняют стандартный 4-ФСС с показателями, рассчитанными накопленным итогом с начала года.

Нулевой отчёт включает в себя титульный лист, таблицы 1 и 4. В таблицах ставят прочерки, которые свидетельствуют об отсутствии обязательств. Дополнительно подают пояснение в свободной форме о приостановке деятельности в отчётном периоде, чтобы у Фонда социального страхования не возникло вопросов.

Ответственность за несвоевременную сдачу отчёта

За нарушение сроков сдачи 4-ФСС работодателей штрафуют на 5% от суммы исчисленных взносов за каждый полный или неполный месяц просрочки. При этом штраф не может быть меньше 1 000 рублей и больше 30% (пункт 1). «Минималку» также назначают за несдачу нулевого отчёта.

Пример. ООО «Ресурс-М» опоздал со сдачей годового отчёта. Документ отправили в ФСС только 15.02.2023. За неполный месяц просрочки Фонд социального страхования оштрафовал фирму на 5% от суммы исчисленных взносов — 22 000 рублей. Считаем: 22 000 х 5% = 1 100 рублей.

Аналогичная ответственность предусмотрена за сдачу неполного отчёта, если это привело к занижению суммы страховых взносов. На оплату недостачи, штрафа и пени ведомство даёт 10 дней. По истечении срока в банк направляют требование взыскать с расчётного счёта задолженность.

Если неполнота отчёта не повлияла на сумму страховых взносов, Фонд социального страхования потребует дополнить состав документа, а организация или индивидуальный предприниматель избежит штрафа.

Должностных лиц, которые отвечают за подготовку отчёта, могут оштрафовать на 300-500 рублей. Эта санкция не распространяется на индивидуальных предпринимателей во избежание двойной ответственности.

ФСС имеет право запрашивать документы для подтверждения расчётов. Если организация или предприниматель откажется предоставить сведения, Фонд выпишет штраф — 200 рублей за каждый непредоставленный документ.

Внимание! Отчет 4-ФСС нужно будет в последний раз сдать по итогам 4 квартала 2022 года. С 2023 года этот отчет упразднят, а информация из него будет указываться в отчете ЕФС-1.

Чтобы правильно заполнить 4-ФСС и избежать санкций от государственного ведомства, воспользуйтесь сервисом «Моё дело». Он упрощает формирование отчёта и проверяет достоверность сведений. Вы справитесь с составлением документов без привлечения квалифицированного бухгалтера.