При уплате УСН перечисление нужно совершать в рамках единого налогового платежа. Для него предусмотрен специальный КБК. Он применяется для всех бюджетных платежей, которые уплачиваются в рамках ЕНП.

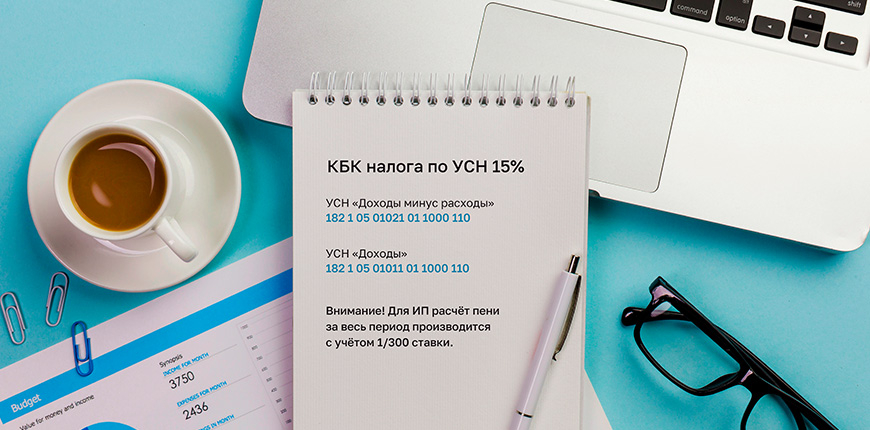

КБК налога по УСН 15%

| Вид УСН | Код бюджетной классификации |

|---|---|

| УСН «Доходы минус расходы» | 182 1 05 01021 01 1000 110 |

| УСН «Доходы» | 182 1 05 01011 01 1000 110 |

Эти КБК для УСН не нужно указывать в платёжном поручении, поскольку с 2024 года оплата производится в рамках единого налогового платежа по его КБК. Однако они нужны для того, чтобы указывать их в уведомлении о рассчитанной сумме авансового платежа по УСН в течение календарного года. На основании уведомления ИФНС списывает деньги с единого налогового счёта для погашения обязанности налогоплательщика в части уплаты аванса по УСН.

Для ИП и ООО применяются одинаковые КБК по УСН «доходы минус расходы» для заполнения уведомления. Этот код используется для указания именно авансового платежа в уведомлении, а для оплаты аванса и налога по результатам календарного года в платёжных поручениях указывается КБК для единого налогового платежа. В платёжке на налог нужно ставить КБК — 182 01 06 12 01 01 0000 510.

Налоги всегда под контролем с сервисом «Моё дело». Система сама рассчитает суммы с учётом актуальных ставок и вашей системы налогообложения, а автозаполнение документов поможет избежать ошибок. Получить бесплатный доступ

КБК для пени по УСН

| Вид УСН | Код бюджетной классификации |

|---|---|

| Упрощенка 15% | 182 1 05 01021 01 2100 110 |

| Упрощенка 6% | 182 1 050 1011 01 2100 110 |

Данные КБК налоговики могут указывать при выставлении требовании об уплате пени и при сверке расчётов. Эти КБК не нужно указывать в платёжном поручении на уплату пени. Они могли применяться при платежах до 2024 года.

Величина пени для юрлиц определяется с учётом ставки рефинансирования:

- если просрочка до 30 дней — 1/300 ставки;

- если просрочка от 31 до 90 дней — 1/150 ставки;

- если просрочка более 91 дня — 1/300 ставки.

Внимание! Для ИП расчёт пени за весь период производится с учётом 1/300 ставки.

Формула исчисления пени:

Величина задолженности × 1/300 (или 1/150) × ставка рефинансирования × кол-во дней просрочки.

Проводка в бухучёте

В бухгалтерском учете пени за неуплату «упрощенного» налога отражаются также как и начисление налога на УСН — записью Дебет счета 99 – Кредит счета 68.

Пеню по УСН, как и сам налог, нужно уплачивать на единый налоговый счёт платёжным поручением на уплату единого налогового платежа. Налоговая инспекция самостоятельно спишет деньги с ЕНС в счёт уплаты пени.

КБК для штрафа по УСН

| Вид УСН | Код бюджетной классификации |

|---|---|

| УСН «Доходы минус расходы» | 182 1 05 01021 01 3000 110 |

| УСН «Доходы» | 182 1 05 01011 01 3000 110 |

Данные КБК налоговики могут указывать при выставлении требовании об уплате штрафа и при сверке расчётов. Эти КБК не нужно указывать в платёжном поручении на уплату штрафа. Они могли применяться при платежах до 2024 года.

Штрафы назначаются по разным обстоятельствам. Например, при неуплате в срок авансового или годового платежа, при несдаче в срок налоговой декларации. Размер штрафа за просрочку платежа по ст. 122 НК РФ — 20% от неуплаченной суммы налога. Если налог не заплатить умышленно, штраф составит 40% от суммы налога.

Важно! Штраф по УСН не начисляется за неуплату авансовых платежей — только за годовой платёж.

Если не сдать декларацию по УСН, штрафы следующие:

| Размер штрафа | КБК |

|---|---|

| 5% на налогоплательщика от суммы налога по декларации. Штраф устанавливается не менее 1 000 руб. и не более 30% от суммы налога по декларации. | 182 1 05 01021 01 3000 110 |

| 300-500 руб. на должностное лицо за административное правонарушение. | 182 1 16 03030 01 6000 140 |

| Если сдать декларацию, но нарушить формат представления — штраф 200 руб. | 182 1 16 03010 01 6000 140 |

Штраф по УСН, как и сам налог, нужно уплачивать на единый налоговый счёт платёжным поручением на уплату единого налогового платежа. Налоговая инспекция самостоятельно спишет деньги с ЕНС в счёт уплаты штрафа.

КБК по минимальному налогу на УСН 15%

| Вид УСН | Код бюджетной классификации |

|---|---|

| УСН 15% | 182 1 05 01021 01 1000 110 |

Данный КБК налоговики могут указывать при выставлении требовании об уплате минимального налога. Этот КБК не нужно указывать в платёжном поручении на уплату минимального налога, но нужно указывать в уведомлении о рассчитанной сумме.

Минимальный налог платят только если сумма налога к уплате по УСН 15% по итогам года оказалась ниже установленного минимума — 1% от дохода. При системе налогообложения УСН 6% такой ситуации возникнуть не может.

Минимальный налог по УСН нужно уплачивать на единый налоговый счёт платёжным поручением на уплату единого налогового платежа. Налоговая инспекция самостоятельно спишет деньги с ЕНС в счёт уплаты минимального налога.

Сэкономьте время на работе с документами и расчётами. Передайте эти заботы специалистам «Моего дела». Мы посчитаем и оплатим налоги, взносы в соответствии с законодательством. Оставить заявку

Уплата налога по УСН «Доходы минус расходы», пеней и штрафов по нему

Налоги, пени и штрафы по ним нужно перечислять на единый налоговый счет. Это же касается и УСН «Доходы минус расходы».

В платёжке на уплату налога по УСН «доходы минус расходы» нужно правильно указывать не только КБК платежа, но и его назначение. Кроме того, в качестве получателя нужно указать Казначейство России (ФНС России), а банка получателя — ОКЦ № 7 ГУ Банка России по ЦФО //УФК по Тульской области, г. Тула.

Платёжное поручение оформляется аналогичным образом, как и раньше, но с некоторыми изменениями. При этом нужно учесть такие моменты:

- нужно указывать КБК для уплаты единого налогового платежа — 182 01 06 12 01 01 0000 510;

- в назначении платежа нужно написать — «Единый налоговый платёж»;

- дополнительно в ИФНС нужно направлять уведомления о рассчитанных суммах налога — по окончании каждого квартала. Это нужно для того, чтобы ИФНС знала, какую сумму средств, поступившую в рамках единого налогового платежа, нужно направлять на покрытие обязательств по налогу по УСН.

Актуальные реквизиты для уплаты налогов на ЕНС:

- Получатель: Казначейство России (ФНС России);

- ИНН получателя: 7727406020;

- КПП получателя: 770701001;

- Наименование банка получателя средств: ОКЦ № 7 ГУ Банка России по ЦФО //УФК по Тульской области, г. Тула;

- БИК банка получателя средств: 017003983;

- Номер счета банка получателя средств: 40102810445370000059;

- Номер казначейского счета: 03100643000000018500.

Рекомендованные ФНС образцы заполнения платёжных документов — на сайте ФНС.

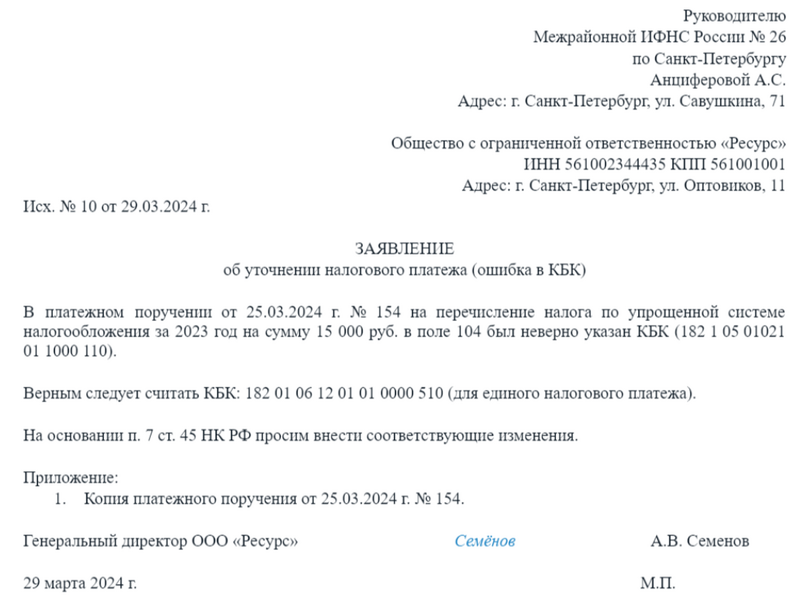

Что делать, если неправильно указали КБК

Если в платёжном поручении неправильно указали КБК, сумму можно возвратить или зачесть. При этом используются ст. 78 или 79 НК РФ. Но налогоплательщик также может воспользоваться правом по ст. 45 НК РФ — уточнить платёж. Так можно поступить, если КБК указан неправильно, но деньги ушли на счёт Федерального казначейства.

Уплата бюджетных платежей с 2024 года существенно упростилась, поскольку по многим из них нужно указывать один и тот же КБК — 182 01 06 12 01 01 0000 510, который применяется для единого налогового платежа. Но если по каким-то причинам КБК для ЕНП указан не верно, нужно уточнить платёж.

Для этого нужно направить в ИФНС заявление об уточнении платежа:

Образец заявления об уточнении платежа по налогу

Образец заявления об уточнении платежа по налогу