Какие организации могут перейти на упрощенку в 2024 году, а кому этого делать не позволено? Какие отчёты сдают ООО на УСН и когда? Всё, что нужно знать об упрощёнке для организаций, мы собрали в этой статье.

Коротко об УСН — это специальный налоговый режим для малого бизнеса, который облегчает деятельность организаций, сокращает налоговую нагрузку и количество отчётов.

Чтобы работать на УСН, необходимо уведомить об этом налоговую и соблюдать ряд требований, указанных в НК РФ. Обо всём по порядку.

Переход на УСН при создании ООО

При регистрации ООО можно сразу уведомить налоговую о применении УСН с первого дня начала деятельности. Для этого к общему пакету регистрационных документов нужно приложить заполненное заявление по форме 26.2-1.

Подать его можно и позже. У новой организации с момента регистрации есть 30 дней, чтобы перейти на УСН. Если не успеть подать уведомление, то деятельность до начала следующего года будет вестись на ОСНО.

Работать на УСН не могут:

- организации, имеющие филиалы;

- ломбарды;

- профессиональные участники рынка ценных бумаг;

- банки и страховщики;

- инвестиционные фонды;

- негосударственные пенсионные фонды.

Также отметим, что доля участия других организаций в ООО не может превышать 25%, если она хочет применять УСН.

Переход на УСН действующих организаций

У действующих организаций есть право перейти на УСН, но это возможно только с начала нового календарного года, если до конца старого подать уведомление по форме 26.2-1.

Например, ООО «Арбуз и КО» в феврале 2024 года захотело перейти на УСН с ОСНО. Организация может подать уведомление об этом в ФНС, но применять упрощённый режим можно будет только с января 2025 года.

При этом организация должна соблюсти условия:

- По итогам девяти месяцев 2024 года доходы не должны превышать 112,5 млн. руб.

- У неё отсутствуют филиалы.

- Доля участия других компаний в ней не превышает 25%.

- Сотрудников — не больше 130 человек.

- Остаточная стоимость основных средств — не больше 150 млн. руб.

Для лимита доходов важно ещё соблюдать коэффициент-дефлятор, который каждый год меняется. В 2024 году он равен 1,329.

Следовательно, лимит доходов за девять месяцев для перехода на УСН нужно увеличить на данный коэффициент. С его учётом максимально допустимый размер доходов составит 149,51 млн руб.

Выбрать оптимальную систему налогообложения и оптимизировать платежи помогут специалисты «Моё дело». Сэкономьте время и деньги, воспользуйтесь бухгалтерским обслуживание — первые 3 дня бесплатно!

Утрата права на применение УСН

Организация потеряет право работать на УСН, если:

- Доходы превысят 200 млн. руб.

- Остаточная стоимость ОС превысит 150 млн. руб.

- Будет больше 130 сотрудников.

Это базовые величины. Доходы также необходимо увеличивать на актуальный коэффициент-дефлятор. Следовательно, за 2024 год они не должны превышать 265,8 (200 х 1,329) млн руб.

Если организация перестала удовлетворять хотя бы одному из условий, то она будет автоматически переведена на ОСНО.

ООО на УСН — ставки налогообложения

Организации платят УСН по одной из ставок:

- 6% - если выбран объект налогообложения «Доходы»

- 15% - если объект налогообложения «Доходы минус расходы»

Также отметим, что с 2021 года налогоплательщики УСН, чьи доходы превысили 150 млн руб., но остались в пределах 200 млн руб. и (или) чья численность работников превысила 100 человек, но осталась в пределах 130 человек, платят налог по увеличенным ставкам:

- 8% - для объекта «Доходы»

- 20% - для объекта «Доходы минус расходы»

Снова уточним, что это базовые величины доходов. Для 2024 года с учётом коэффициента-дефлятора их размер равен:

Если доходы компании за год не больше 199,35 млн руб., но количество сотрудников превысило 100 человек, но осталось в пределах 130 человек, то налоговая ставка УСН всё равно увеличивается.

Отметим, что законами субъектов РФ налоговые ставки могут быть снижены:

- до 1% - для объекта «Доходы»

- до 5% - для объекта «Доходы минус расходы»

Пониженные ставки могут распространяться на всех плательщиков УСН либо на конкретные категории.

Отчётность ООО на УСН «доходы» и «доходы минус расходы» — одинаковая. Различаются только методы заполнения декларации и КУДиР.

Сроки перечисления платежей

Организациям на УСН необходимо ежеквартально делать авансовые платежи, а по завершении года платить итоговый налог.

За 2023 год график платежей следующий:

- Аванс за первый квартал — до 2 мая 2024 года.

- Аванс за второй квартал — до 29 июля 2024 года.

- Аванс за третий квартал — до 28 октября 2024 года.

- Итоговый годовой налог — до 28 марта 2025 года.

По итогам 2024 года рассчитывается окончательная сумма налога за год и из неё вычитаются ранее уплаченные авансовые платежи.

Для расчёта УСН обязательно нужно вести книгу учёта доходов и расходов (КУДиР). Сдавать в налоговую её не надо, но если при проверке в ней обнаружатся ошибки или вообще её отсутствие, то организацию ждёт доначисление налогов, а также штрафы и пени.

Напомним, что с 2023 года работает единый налоговый платёж (ЕНП). Все налоги и взносы перечисляются одним платежом до 28 числа месяца на единый налоговый счёт (ЕНС). Отдельно нужно платить только взносы на травматизм — в СФР. Также нужно учесть, что с 2024 года изменились сроки уплаты НДФЛ — два раза в месяц.

Когда организация удерживает НДФЛ, перечислять его на ЕНС нужно до 5 или 28 числа месяца:

- Удержан с 1 по 22 число — оплата до 28 числа этого же месяца;

- Удержан с 23 по последнее число месяца — оплата до 5 числа следующего месяца;

- Удержан с 23 по 31 декабря — оплата до последнего рабочего дня в декабре.

Другое правило по оплате страховых взносов — один раз в месяц. Платить их нужно каждый месяц до 28-го числа следующего. Например, за май 2024 года нужно оплатить страховые взносы до 28 июня.

Общий список платежей с ЕНС:

- Страховые взносы.

- НДФЛ.

- Авансовые платежи УСН.

- Годовой платёж УСН.

- Транспортный налог.

- Земельный налог.

- Налог на имущество.

После всех выплат необходимо обязательно сдавать специальную отчётность ООО на УСН. Об этом расскажем дальше и уточним сроки.

За травматизм платить взносы в СФР нужно каждый месяц до 15-го числа следующего месяца. Например, за май 2024 года оплатить нужно до 15 июня.

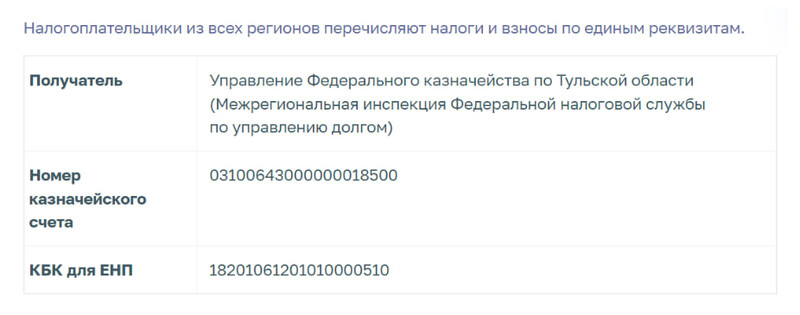

Единые реквизиты для перечисления ЕНП с сайта ФНС

Единые реквизиты для перечисления ЕНП с сайта ФНС

На «упрощёнке» в общем случае не надо платить НДС, налог на прибыль и налог на имущество (есть исключения). Кроме того, и для НДС на УСН есть исключения. Организации необходимо платить налог на добавленную стоимость:

- При ввозе товаров в РФ.

- При операциях по договорам простого товарищества и доверительного управления (подробнее об этом — статья 174.1 НК РФ).

- При аренде или покупке госимущества.

Также бывают случаи, когда организация на УСН выставляет счёт-фактуру, в котором указывает НДС. В таком случае ООО на УСН надо заплатить налог и сдать отчётность по итогам квартала, в котором был выставлен счёт-фактура.

Воспользуйтесь онлайн-сервисом «Моё дело». Он напомнит о датах платежей и подаче отчётности, поможет её сформировать и электронным способом отправить. При необходимости специалисты проконсультируют по всем вопросам налогообложения организаций. Попробуйте бесплатно.

Теперь подробнее о порядке сдачи отчётности ООО на УСН. Сразу отметим, что некоторые организации ещё дополнительно отчитываются в Росалкогольрегулирование, Росприпроднадзор и так далее. Рассматривать в статье подобные случаи не будем.

Отчётность в налоговую

Организациям на УСН необходимо раз в год сдавать декларацию УСН:

- За 2023 год — до 25 марта 2024 года.

- За 2024 год — до 25 марта 2025 года.

Если у ООО больше 100 сотрудников, сдавать отчётность можно только в электронном виде.

С 2023 года объём для сдачи налоговой отчётности ООО на УСН увеличился. Теперь нужно подавать уведомления по налогам и взносам, которые исчислены с ЕНС. А с 2024 года уведомления по НДФЛ нужно подавать дважды — по каждому сроку уплаты налога.

| Уведомления по исчисленным налогам и взносам в 2024 году | |

|---|---|

| НДФЛ удержан: | Уведомление до: |

|

|

| Страховые взносы за: | Уведомление до: |

|

|

| Аванс по УСН, имущественному, транспортному, земельному налогу за: | Уведомление до: |

|

|

По ходу деятельности организациям на УСН нужно обязательно вести КУДиР. Подавать книгу никуда не нужно, но она обязательно должна быть за каждый год.

Ещё организациям необходимо подавать расчёт страховых взносов (РСВ), 6-НДФЛ и персонифицированные сведения.

| РСВ | Первый квартал — до 25 апреля.

Полугодие — до 25 июля.

Девять месяцев — до 25 октября.

2024 год — до 27 января 2025 года. Если у организации 11 и более сотрудников, подавать отчёт нужно в электронном виде. Когда численность сотрудников до 10 человек включительно — электронно или на бумаге. |

| 6-НДФЛ | Первый квартал — до 25 апреля.

Полугодие — до 25 июля.

Девять месяцев — до 25 октября.

2024 год — до 27 января 2025 года. Если у организации 11 и более сотрудников, подавать отчёт нужно в электронном виде. Когда численность сотрудников до 10 человек включительно — электронно или на бумаге. |

| Персонифицированные сведения | Подавать нужно каждый месяц до 25-го числа (учитывается перенос из-за выходных). Разрешено не сдавать за последний месяц квартала, т.к. сведения содержатся в квартальном РСВ. Если у организации 11 и более сотрудников, подавать отчёт нужно в электронном виде. Когда численность сотрудников до 10 человек включительно — электронно или на бумаге. |

ООО на УСН не освобождается от сдачи годовой бухгалтерской отчётности. Её нужно вести в упрощённом виде с объединёнными показателями и подавать в следующие сроки:

| Отчёт | Дата подачи |

|

Сдавать бухгалтерскую отчётность нужно ежегодно до 31 марта:

|

Дополнительно прикладываются приложения, а в некоторых случаях – аудиторское заключение.

При желании организация может вести полную бухотчётность, чтобы более чётко понимать финансовое положение на предприятии.

Напомнить о сроках подачи отчётности? Сформируйте персональный календарь и автоматизируйте учёт на УСН в сервисе «Моё дело». Убедитесь сами — первые 3 дня бесплатно!

Отчётность в СФР

В Социальный фонд России (СФР) нужно подавать сведения по форме ЕФС-1. В таблице рассмотрим, какую отчётность сдают в Фонд в 2024 году организации на УСН.

| ЕФС-1 | |

|---|---|

| Подраздел 1.1 (СЗВ-ТД) | Когда работодатель принимает (увольняет) сотрудника, возобновляет (приостонавливает) трудовой договор или заключает (расторгает) договор ГПХ. Срок — не позднее следующего рабочего дня. |

| При остальных кадровых мероприятиях. Срок — не позже 25-го числа месяца, идущего за отчётным. |

|

| Подразделы 1.2 и 2 (СЗВ-СТАЖ) | Каждый год, не позже 25 января года, следующего за отчётным. |

| Подраздел 1.3 (СИоЗП) | Каждый месяц, не позднее 25-го числа месяца, следующего за отчётным. |

| Подраздел 3 (ДСВ-3) | Каждый квартал, до 25-го числа месяца, следующего за отчётным кварталом. |

| Раздел 2 (4-ФСС) | Каждый квартал, до 25-го числа месяца, следующего за отчётным кварталом. |

Заполнять и подавать форму ЕФС-1 можно отдельно по каждому разделу.

Ещё нужно раз в год подтверждать основной вид экономической деятельности. В 2024 году срок — до 15 апреля.

Отчётность ООО на УСН с работниками подавать в СФР нужно в электронном виде. Если трудоустроено менее 11 сотрудников, то предоставлять отчётность можно «на бумаге».

Отчётность в Росстат

Компаниям на УСН сдавать статистическую отчётность нужно по запросу Росстата. Ведомство на своём сайте каждый год информирует, нужно ли сдавать отчётность и какую именно сдаёт ООО на УСН.

Также раз в пять лет Росстат проводит сплошное наблюдение. В это время почти все предприниматели и организации сдают необходимую отчётность, которую индивидуально для каждого определяет ведомство. Последнее было в 2020 году, сдавали отчёты в 2021 году.

Следующее сплошное наблюдение будет в 2025 году — сдавать отчётность придётся в 2026 году.

Заполнить и отправить отчёты поможет «Моё дело». Убедитесь сами — первые три дня бесплатно.

В заключении о том, если ООО на УСН не ведёт деятельность, то какая отчётность сдается.

Сдача нулевой отчётности ООО на УСН

Если организация на УСН приостановила деятельность, то ей всё равно необходимо периодически отчитываться, сдавая «нулёвки»:

| Куда | Что сдавать |

|---|---|

| Налоговая | Нулевую декларацию УСН. Подавать в те же сроки и заполнять на том же бланке, но с нулевыми значениями доходов, расходов и размера налога.

Вместе «нулёвки» УСН можно заполнить единую упрощённую декларацию (ЕУД). Уведомления по начисленным налогам и взносам. Если есть какие-либо платежи, то подавать в обычные сроки. КУДиР. Ежегодно распечатывать и прошивать, даже когда нет деятельности. Бухотчётность. Нужно сдавать баланс и отчёт о финансовых результатах. Если последний можно сдать пустым, то в балансе всё равно необходимо указать активы и пассивы. Как минимум — уставной капитал и дебиторскую задолженность. РСВ. Заполнять и подавать в обычные сроки, так как у организации всегда есть один сотрудник — директор. Персонифицированные сведения. Подавать каждый месяц — как минимум из-за директора. 6-НДФЛ. Если с начала года были выплаты работникам, то подавать в обычные сроки. Когда выплат не было, то уведомить об этом налоговую или подавать нулевой отчёт |

| СФР | В обычные сроки нужно постоянно подавать подразделы 1.2 и 2, а также раздел 2 формы ЕФС-1 |

| Росстат | Ведомство может попросить подать статистическую отчётность даже организацию, которая не ведёт деятельность |

Прекратив деятельность, можно пропускать сроки подачи отчётности, получать штрафы и платить пени. «Моё дело» уведомит, когда её надо подавать и научит за 10 минут автоматически формировать «нулёвки». Попробуйте бесплатно.