Некоммерческие организации (НКО), хоть и работают во благо общества, но всё равно должны отчитываться перед контрольно-надзорными органами. Расскажем, какие отчёты сдаёт НКО, кто их проверяет и до какого времени нужно отчитываться, чтобы не получить штраф.

Отчётность в налоговую

Вести деятельность некоммерческие организации могут на упрощённой или основной системе налогообложения. В таблице рассмотрим, какую отчётность сдавать НКО на УСН и ОСНО.

| УСН | ОСНО |

|---|---|

| Декларация по УСН. Сдавать раз в год до 25 марта года, идущего за отчётным. За 2022 год — до 27 марта 2023 года (сдвиг из-за выходных). За 2023 год — до 25 марта 2024 года. Если деятельность в течение года отсутствовала, то НКО может подать единую упрощённую декларацию |

Декларация по налогу на прибыль. Сдавать ежемесячно или ежеквартально. Ежеквартально. Не позже 25-го числа месяца, идущим за отчётным периодом (за первый квартал, полугодие и девять месяцев). Ежемесячно. Не позже 25-го числа месяца, идущего за отчётным. За декабрь — годовая декларация. За 2022 год в обоих случаях нужно отчитаться до 27 марта 2023 года. За 2023 год — до 25 марта 2024 года. Если деятельность НКО не вела, то подавать нужно только годовую декларацию, заполненную в упрощённом виде |

| Декларация по НДС. Предоставить, только если покупателю был выставлен счёт-фактура с выделением суммы НДС. Сроки подачи — до 25 числа месяца, идущего за кварталом, где НКО выступила налоговым агентом по НДС |

Декларация по НДС. Ежеквартально до 25 числа месяца, следующего за отчётным. Подать единую налоговую декларацию можно, если нет объекта налогообложения и операций на расчётных счетах |

| Декларация по налогу на имущество. Подавать не нужно даже при наличии кадастровой недвижимости, так как с 2022 года декларировать налог по кадастру не требуется |

Декларация по налогу на имущество. Раз в год до 25 марта года, идущего за отчётным. За 2022 год — 27 марта 2023 года (сдвиг из-за выходных). За 2023 год — 25 марта 2024 года. Если у НКО нет основных средств, то подавать не нужно. Также не нужно декларировать налог по кадастру |

В некоторых случаях есть необходимость подавать и другие декларации. Всё зависит от наличия у НКО облагаемого соответствующим налогом объекта.

При наличии работников некоммерческим организациям необходимо подавать:

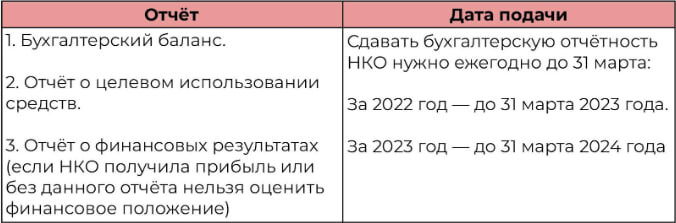

Финансовая отчётность некоммерческих организаций

Финансовая отчётность некоммерческих организаций

Дополнительно прикладываются приложения, а в некоторых случаях – аудиторское заключение.

Подавать налоговую и бухгалтерскую отчётность НКО нужно только в электронном виде через:

- Сайт ФНС.

- Оператора ЭДО.

Для онлайн-подачи документов необходимо использовать электронную подпись.

В некоторых случаях можно отправить документы в бумажном виде. Например, если среднесписочная численность не больше 10 человек, то подать на бумаге можно РСВ и 6-НДФЛ.

Также отметим, что для автономной некоммерческой организации (АНО) отчётность в налоговую такая же, как и для других НКО. Всё зависит от выбора системы налогообложения. В какие еще ведомства АНО сдаёт отчёты: также в СФР, Росстат и Минюст.

Отчётность в СФР

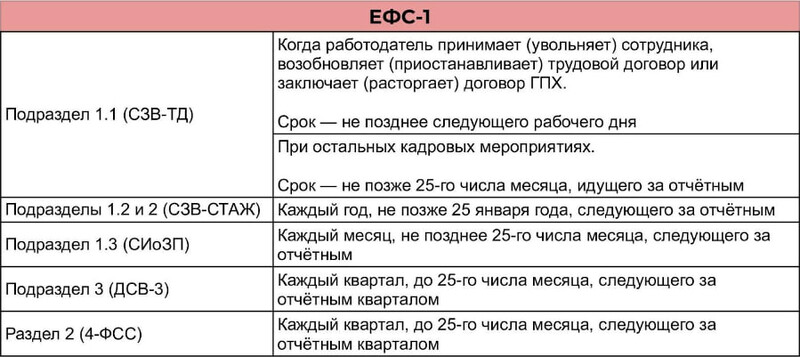

В 2023 году ПФР и ФСС объединились в Социальный фонд России (СФР). Одновременно изменился и порядок отчётности. Теперь все сведения необходимо подавать по форме ЕФС-1.

В таблице рассмотрим, какую отчётность сдают в фонд с 2023 года некоммерческие организации.

Какую отчётность сдают в фонд с 2023 года некоммерческие организации

Какую отчётность сдают в фонд с 2023 года некоммерческие организации

Заполнять и подавать форму ЕФС-1 можно отдельно по каждому разделу.

Ещё нужно раз в год до 15 апреля подтверждать основной вид экономической деятельности.

Предоставить документы в СФР нужно в электронном виде:

- Через оператора ЭДО, подключившись к СФР.

- Электронно через уполномоченного представителя.

Также подать электронно документы можно через «Моё дело». Онлайн-сервис поможет быстро и правильно сформировать документы, затем в пару кликов отправит их в СФР.

Если у НКО численность работников меньше 11 человек, то предоставлять документы можно и в бумажном виде: лично, через представителя или по почте.

Отчётность в Росстат

В Росстат необходимо предоставлять статистическую отчётность. Точный список документов ежегодно определяет ведомство и уведомляет предпринимателей и организации, кому нужно отчитаться.

Узнать полный перечень документов для подачи можно в онлайн-сервисе Росстата.

Подать документы нужно в электронном виде:

- Через личный кабинет на сайте Росстата.

- Оператора ЭДО.

- Электронную почту.

Ответы на часто задаваемые вопросы о подаче статистической отчётности можно узнать на сайте ведомства.

Отчётность в Минюст

Для каждой некоммерческой организации предусмотрен свой вид отчётности.

Если НКО соответствует условиям ниже, то ей необходимо в произвольной форме подать заявление об отсутствии иностранного финансирования и уведомление о продолжении деятельности.

- У НКО нет в составе учредителей иностранцев или лиц без гражданства.

- Не получала имущество или денежные средства от иностранных источников в отчётном году.

- Сумма полученных в отчётном году имущества и денежных средств не больше трёх миллионов рублей.

Если НКО не соответствует этим условиям, то подаёт:

- Отчёт о деятельности и составе руководящих органов по форме ОН0001

- Отчёт о расходах по форме ОН0002

Отметим, что данные отчёты и уведомление о продолжении деятельности являются взаимоисключающими.

Когда некоммерческая организация получила иностранный капитал или имущество, то подаёт отчёт об объёме полученных средств по форме ОН0003.

Сроки подачи отчётности — до 15 апреля года, идущего за отчётным.

Для некоммерческих организаций, которые выполняют функции иностранного агента, формы и сроки отчётности утверждены приказом Минюста РФ от 30.09.2021 № 184.

Отметим, что некоторые типы некоммерческих организаций обязаны отчитываться в специальном порядке. Например, религиозные и благотворительные НКО, казачьи общества. О правилах подачи подобной отчётности указано в приказе Минюста от 30.09.2021 № 185.

Перед подачей отчётности рекомендуем лично уточнить список необходимых документов в местном территориальном органе Минюста либо обратиться в справочную.

Подать документы можно в электронном виде через сайт или в бумажном, предоставив лично, по почте с описью вложения или через представителя.

Нулевая отчётность

Даже если некоммерческая организация перестала вести деятельность, ей необходимо ежегодно отчитываться.

| Куда | Отчёты |

|---|---|

| ФНС | Вместо «нулевых» деклараций можно подавать единую упрощённую декларацию (ЕУД). Подать нужно за каждый период, за который подавалась бы соответствующая декларация. Подавать 6-НДФЛ и РСВ нужно регулярно, если в течение календарного года были выплаты сотрудникам. Например, если в январе страхователь делал выплаты, то подавать отчёты нужно за первый квартал, полугодие, девять месяцев и за прошедший год. Если выплат не было, РСВ нужно всё равно подавать, 6-НДФЛ — нет, но надо уведомить об этом налоговую или просто подать нулевой отчёт. Персонифицированные сведения нужно подавать постоянно, так как у НКО как минимум есть руководитель. Бух. отчётность некоммерческим организациям нужно подавать всегда |

| СФР | Подразделы 1.2 и 2 формы ЕФС-1 нужно сдавать в СФР, так как у НКО как минимум есть руководитель. Раздел 2 формы ЕФС-1 нужно подавать постоянно, даже если не было выплат по обязательному страхованию от несчастных случаев на производстве и профзаболеваний |

| Росстат | Если НКО попадёт в выборку Росстата, то необходимо сдать пустую нулевую статистическую отчётность |

| Минюст | Подавать в прежнем порядке. При возникновении вопросов уточнить в территориальном органе или в справочной |

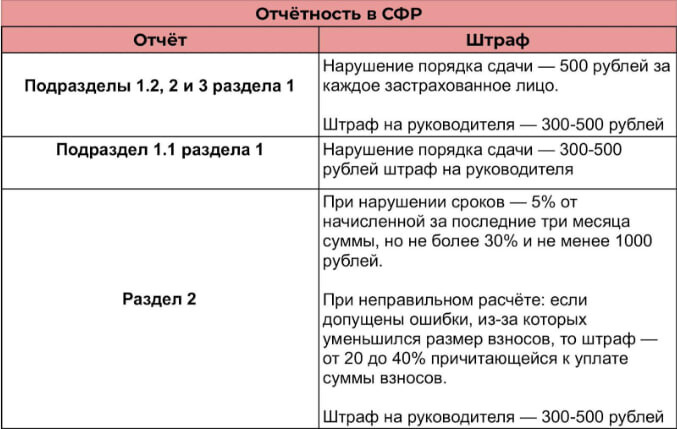

Штрафы за нарушение подачи отчётности

Штрафы (2)

Штрафы (2)

Важно учитывать форму подачи. Если НКО необходимо подать отчёт в электронном виде, но СФР получает его в бумажном, штраф — 1000 рублей.

Если игнорировать сдачу отчётности в Росстат, то НКО может получить штраф в размере от 20 000 до 70 000 рублей. Если повторно нарушить правила подачи отчётности, то штраф может увеличиться до 150 000 рублей.

Дополнительно оштрафовать могут должностных лиц. Первый раз — до 20 000 рублей, повторно — до 50 000 рублей.

При нарушении отчётности в Минюст НКО могут сначала выписать предупреждение или штраф от 3000 до 5000 рублей. Но при регулярном нарушении правил подачи некоммерческую организацию могут ликвидировать через суд.

НКО с функциями иностранного агента за нарушение правил подачи отчётности могут оштрафовать в размере от 100 000 до 300 000 рублей, а её должностных лиц — от 10 000 до 30 000 рублей.