Организации могут создавать резерв на годовую премию в налоговом учёте. Расскажем, как его рассчитать и какие есть нюансы.

Резерв на годовую премию

В налоговом учёте создание любого резерва преследует цель равномерного включения предстоящих затрат в расходы, уменьшающие облагаемую базу по налогу на прибыль.

Порядок формирования резерва на годовую премию предусмотрен статьёй 324.1 НК РФ и близок с порядком создания резерва на выплату отпускных работникам. Все отчисления в резерв необходимо учитывать в расходах на оплату труда, а датой их признания будет считаться их дата начисления в резерв.

Организациям, принявшим решение о равномерном учёте расходов на выплату премий, необходимо зафиксировать его в учётной политике и также указать:

- Предельную сумму отчислений.

- Ежемесячный процент отчислений.

Для ежемесячного процента отчислений составляется смета, где нужно отразить расчёт размера ежемесячных платежей в резерв. При этом нужно исходить из сведений о предполагаемой годовой сумме отчислений на выплату премий.

До момента подачи декларации по налогу на прибыль организации необходимо провести инвентаризацию резерва. Если расходы на премию за год:

- Превысили объём резерва — разницу учесть в расходах на оплату труда на 31 декабря отчётного года.

- Не превысили объём резерва — разницу учесть в составе внереализационных доходов отчётного года.

Отметим, что вознаграждения, списываемые с предыдущего резерва, не учитываются при расчёте начисленных в текущем году.

Как рассчитывать резерв на годовую премию

Предельная сумма отчислений складывается из предполагаемой суммы отчислений на премии за год и страховых взносов — равняется размеру резерва на годовую премию.

Предполагаемая сумма отчислений на премии рассчитывается индивидуально исходя из особенностей организации — вида отрасли, деятельности, количества работников и другого.

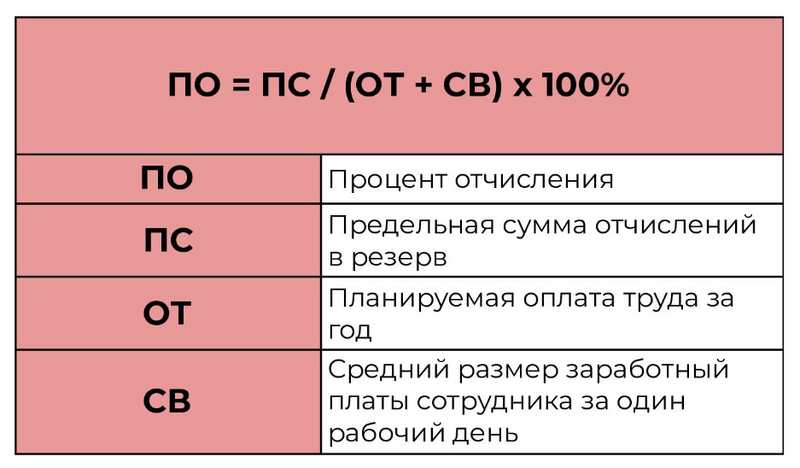

Ежемесячный процент отчисления рассчитывают по формуле:

Формула расчёта

Формула расчёта

Пример расчёта резерва на годовую премию

Организация «ГлавПример» в учётной политике на 2024 год закрепила, что создаёт резерв для расходов на годовую премию.

Был разработан годовой план по оплате труда с учётом страховых взносов (10 млн ₽ + 3,1 млн ₽) и рассчитана предполагаемая сумма отчислений на премии за год (1 млн ₽).

Единый тариф на страховые взносы — 30%. Размер взносов на травматизм — 1%.

Предельная сумма отчислений в резерв: 1 млн ₽ + (1 млн ₽ х 31%) = 1,31 млн ₽.

Ежемесячный процент отчислений в резерв: 1,31 млн ₽ / (10 млн ₽ +3,1 млн ₽) х 100% = 10%.

В учётной политике оба показателя были отражены.

Впоследствии по фактическим расходам на оплату труда составлена смета, где на основании ежемесячного процента равномерно заполнялся резерв.

Если его предельный объём, указанный в учётной политике, заполнится до конца налогового периода, то до начала следующего резерв пополнять не нужно.

| Графа | 1 | 2 | 3 | 4 |

|---|---|---|---|---|

| Месяц | Расходы на оплату труда | Страховые взносы (Графа 1 х 31%) | Сумма отчислений (Графа (1+2) х 10%) | Объём резерва |

| Январь | 900 тыс. ₽ | 279 тыс. ₽ | 117,9 тыс. ₽ | 117,9 тыс. ₽ |

| Февраль | 900 тыс. ₽ | 279 тыс. ₽ | 117,9 тыс. ₽ | 235,8 тыс. ₽ |

| Март | 900 тыс. ₽ | 279 тыс. ₽ | 117,9 тыс. ₽ | 353,7 тыс. ₽ |

| Апрель | 900 тыс. ₽ | 279 тыс. ₽ | 117,9 тыс. ₽ | 471,6 тыс. ₽ |

| Май | 900 тыс. ₽ | 279 тыс. ₽ | 117,9 тыс. ₽ | 589,5 тыс. ₽ |

| Июнь | 900 тыс. ₽ | 279 тыс. ₽ | 117,9 тыс. ₽ | 707,4 тыс. ₽ |

| Июль | 1 млн ₽ | 310 тыс. ₽ | 117,9 тыс. ₽ | 838,4 тыс. ₽ |

| Август | 1 млн ₽ | 310 тыс. ₽ | 117,9 тыс. ₽ | 969,4 тыс. ₽ |

| Сентябрь | 1 млн ₽ | 310 тыс. ₽ | 117,9 тыс. ₽ | 1 100 400 ₽ |

| Октябрь | 1 млн ₽ | 310 тыс. ₽ | 117,9 тыс. ₽ | 1 231 400 ₽ |

| Ноябрь | 1 млн ₽ | 310 тыс. ₽ | 78,6 тыс. ₽ | 1,31 млн ₽ |

| Декабрь | 1 млн ₽ | 310 тыс. ₽ | — | 1,31 млн ₽ |

| Итого: | 11,4 млн ₽ | 3,534 млн ₽ | 1,31 млн ₽ | 1,31 млн ₽ |

По итогам налогового периода оказалось, что фактический размер выплаченных премий превысил резерв и составил 1 400 000 ₽.

Впоследствии организация «ГлавПример» до момента подачи декларации по налогу на прибыль провела инвентаризацию. Так как фактический расход на выплату премий превысил объём резерва, то разницу учли в расходах на оплату труда на 31 декабря.

Разница = 1 400 000 ₽ – 1 310 000 ₽ = 90 000 ₽.

Если бы, например, фактический размер составил 1 200 000 ₽, то организации «ГлавПример» пришлось бы разницу (1 310 000 ₽ – 1 200 000 ₽ = 110 000 ₽) учесть в составе внереализационных доходов отчётного периода.