За 4 квартал 2020 года мы должны отчитаться по старой привычной форме 6-НДФЛ. Новая форма нам понадобится при сдаче отчётности за 1 квартал 2021 года. Отчитываются все юридические лица и ИП, выплачивающие заработную плату или другой вид доходов физическим лицам.

Как правило, больше всего вопросов у бухгалтеров возникает при заполнении 20 строки отчёта «Сумма начисленного дохода». Какие суммы включать, включаются ли суммы дивидендов, аренда, как показать в отчёте разные ставки налога.

Общий порядок заполнения строк 1 раздела в 6-НДФЛ

Расчёт 6-НДФЛ за 2020 год в последний раз сдаётся по форме, утверждённой приказом ФНС России от 14.10.2015 №ММВ-7-11/450@. С отчёта за 1 квартал 2021 года будет применяться новая форма.

Раздел 1 называется «Обобщённые показатели». В него попадают данные:

- по всем налогооблагаемым доходам, которые работодатель выплатил физическим лицам с начала года;

- по всем удержанным, перечисленным, возвращённым с доходов НДФЛ с начала года.

Ставки налога варьируются в зависимости от типа дохода. Например, НДФЛ по зарплате составляет 13%, по призам, разыгранным в целях рекламы — 35%. На каждую ставку налога делается свой раздел 1.

Суммы доходов учитываются в рублях и копейках, суммы налога — только в рублях. Копейки округляем до рубля, при сумме больше 50 копеек, и отбрасываем, если их меньше 50.

Покажем, из каких строк состоит раздел 1:

| строка | информация, отражаемая в строке |

|---|---|

| 010 — ставка налога, % | ставка НДФЛ, которой облагается указанный доход; |

| 020 — сумма начисленного дохода | фактически полученный с начала года доход (п.3 статьи 226 НК РФ). Дата получения зависит от вида дохода (статья 223 НК РФ); |

| 025 — в том числе сумма начисленного дохода в виде дивидендов | отдельно выделяемая из состава строки 020 сумма дохода, полученная в качестве дивидендов; |

| 030 — сумма налоговых вычетов | суммы стандартных, социальных, имущественных, профессиональных вычетов из доходов физлиц, начисленных с начала года. Сюда также включаются суммы доходов, не подлежащие налогообложению согласно статье 217 НК РФ, если у них есть код вычета (Приказ ФНС России от 10.09.2015 №ММВ-7-11/387@); |

| 040 — сумма исчисленного налога | сумма налога, полученная по формуле (доход - налоговый вычет) х ставка налога; |

| 045 — в том числе сумма исчисленного налога на доходы в виде дивидендов | отдельно выделяемая из состава строки 040 сумма налога с дивидендных доходов; |

| 050 — сумма фиксированного авансового платежа | применяется для иностранных граждан, работающих по патенту. Ставится сумма НДФЛ, которую они уплатили с начала года по патенту ( статья 13.3 Федерального закона от 15.07.2002 №115-ФЗ). На эту сумму уменьшается налог; |

| 060 — количество физических лиц, получивших доход | общее число лиц, получивших налогооблагаемый доход у работодателя с начала года; |

| 070 — сумма удержанного налога | сумма НДФЛ, которая была удержана у физлица в день фактической выплаты дохода. Суммы строк 040 и 070 могут не совпадать; |

| 080 — сумма налога, не удержанного налоговым агентом | сумма НДФЛ, которую работодатель не смог удержать с дохода. Возникает при выплате доходов в натуральной форме (если доходов в денежной форме нет и не предвидится); |

| 090 — сумма налога, возвращённая налоговым агентом | возвращённый работодателем НДФЛ. Перечисляется при выявлении излишне удержанной в течение года суммы налога. |

Правила заполнения

Правила заполнения Формы изложены в Приказе от 14.10.2015 г. № ММВ-7-11/450@

В разделе 1 «Обобщённые показатели» поля 010-050 заполняются по каждой ставке налога отдельно. В строке 20 указываются обобщённые по всем физическим лицам доходы за весь налоговый период нарастающим итогом. То есть в отчёте за 2020 год включаются суммы с января по декабрь 2020 года включительно. В 20 строке указываются начисленные доходы. Согласно ст. 223 Налогового Кодекса Российской Федерации датой получения дохода является день их получения.

Исключения составляют доходы, указанные в пп.2-5 ст. 223 НК РФ.

Например, если заработная плата начислена в декабре 2020 года, а выплачена в январе 2021 года,в отчёте за 4 квартал 2020 года этот доход попадёт в стр. 20, найдёт своё отражение в стр. 30 (если полагаются вычеты),соответственно в стр. 40 мы покажем исчисленный налог и в стр. 60 - число физических лиц, получивших доход. А вот в стр. 70 он попадёт уже в следующем отчёте - фактически выплаты не было и налог не удержали.

Налоговый агент указывает в строке 20 доход любому физическому лицу: резиденту или нерезиденту. Дивиденды, выплаченные физическому лицу, учитываются в сумме общих доходов в строке 20 и отдельно выделяются в строке 25. Аналогично налог с дивидендов входит в общую сумму НДФЛ в строке 40 и выделяется в строке 45.

Следует ли включать в строку 020 доход от аренды, начисленный, но не выплаченный физлицу в отчётном периоде? Если вы выплатили физическому лицу арендную плату за декабрь 2020 г. в январе 2021 г., сумма арендной платы должна быть указана в отчёте за 1 квартал 2021 года.

Как показать в строке 020 выплаты, не облагаемые НДФЛ

Нужно ли показывать в строке 20 доход, который не подлежит налогообложению согласно ст. 217 НК РФ? Согласно Письму ФНС России от 01.08.2016 г. № БС-4-11/13984 нет.

Например, стоимость спортивной формы для тренера спортзала или возмещение расходов на образование сотрудника для повышения профессионального уровня согласно п. 1 ст. 217 НК РФ. .

Но обязательно указываются доходы, для которых установлен необлагаемый лимит согласно п.28 ст. 217 НК РФ, и для них утверждён код вычета согласно приказу ФНС № ММВ-7-11/387@ от 10.09.2015 г.

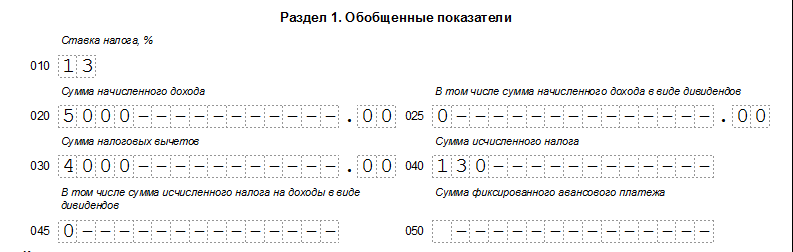

Приведём пример:

Сотруднику выплачена материальная помощь в сумме 5 000 рублей. Согласно п. 28 ст.217 НК РФ не облагается налогом сумма 4 000 руб.

В строке 20 в этом случае должна быть учтена сумма 5 000,00 руб.

В строке 30 соответственно 4 000,00 руб.

В строке 40 – сумма 130,00 руб.

В строке 140 – тоже сумма 130 руб.

В годовой форме 2-НДФЛ код дохода будет 2760, а код вычета 503.

Пример 1

Пример 1

По мнению ФНС, если вычет полностью покрывает доход, такой доход можно не показывать в отчёте. Но включение этого дохода в стр. 20 с указанием налогового вычета в стр. 30 ошибкой не будет. Письма ФНС от 21.07.2017 № БС-4-11/14329 (вопросы 1, 2) и от 19.01.2017 № БС-4-11/787

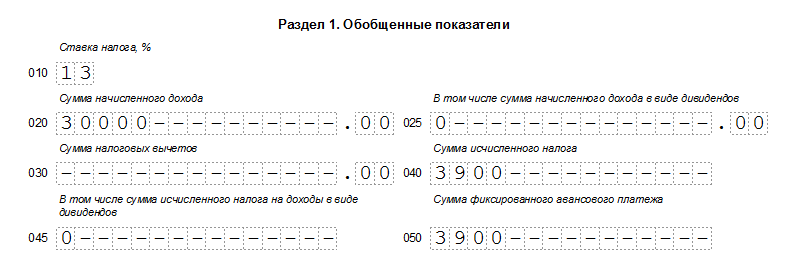

Сотрудник-иностранец работает по патенту: что попадёт в строку 020

Не менее сложный вопрос снова разберём на примере.

Предприятием начислена заработная плата сотруднику-нерезиденту за декабрь 2020 г. в размере 30 000 руб. НДФЛ в этом случае составляет 3 900 руб. Но сотрудник уже сделал авансовый платёж в сумме 4 100* руб. Значит, НДФЛ уплачивать не нужно.

* Сумма авансового платежа зависит от региона РФ.

В строке 20 мы покажем сумму 30 000 руб.

В строке 40 будет учтена сумма 3 900 руб.

Чтобы уменьшить налог к уплате, сумма 3 900 должна быть указана в строке 50 «Сумма фиксированного платежа».

Пример 2

Пример 2

Контрольные соотношения к строке 20 формы 6- НДФЛ

- Сумма начисленного дохода в строке 20 не должна быть меньше суммы налоговых вычетов в строке 30.

- Суммарные значения строки 20 годового отчёта 6-НДФЛ должны соответствовать суммам доходов в отчёте по форме 2- НДФЛ соответственно для каждой ставки налога.

- Суммарные значения строки 20 годового отчёта 6-НДФЛ должны соответствовать суммам доходов в строке 41 приложения 2 к годовой налоговой декларации по налогу на прибыль.

Краткие тезисы о заполнении строки 20 отчёта по форме 6-НДФЛ:

- Суммы заполняются нарастающим итогом

- На каждую ставку налога заполняется отдельный раздел 1.

- Показывается начисленный доход.

- Доход от дивидендов учитывается при расчёте сумм строки 20.

- Как отразить доход, который не облагается налогом.

- Как показать доход от выплаты материальной помощи сотруднику.

- Как отразить доход сотрудников-иностранцев, имеющих патент.

Напоминаем, что за 1 квартал 2021 года мы будем отчитываться по новой форме 6-НДФЛ, которая включит в себя и форму 2-НДФЛ.