Внеоборотные активы — важный ресурс предприятия. Чтобы обеспечить им корректный учёт, необходимо разобраться в нюансах: какие объекты относят к ВОА, как фиксируют их в бухбалансе и вносят в бухучёт. Об этом и поговорим в материале.

С 1 января 2026 года в учете внеоборотных активов произошли значительные изменения, связанные с введением ФСБУ 4/2023 «Бухгалтерская отчетность» (появились строки строк «Инвестиционная недвижимость» и «Долгосрочные активы к продаже»), также обновили ФСБУ 14/2022 по НМА.

Какие объекты включают в состав внеоборотных активов

Начнём с того, что внеоборотные активы — это простыми словами имущество организации, которое необходимо для производства и используется более года.

Есть два основных вида активов: внеоборотные и оборотные. Внеоборотные активы (ВОА) — это имущество предприятия, которое применяется в производстве больше года. Срок пользования оборотными активами — меньше года или в рамках одного производственного цикла.

Эти категории принципиально отличаются не только сроками пользования — внеоборотные активы менее ликвидны. Они, по сути, выступают основой производства. Их не используют для регулярной реализации.

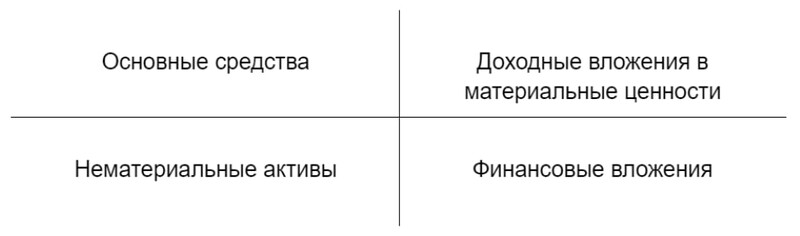

В число ВОА входят:

Что относится к внеоборотным активам

Что относится к внеоборотным активам

План счетов бухгалтерского учёта из приказа Минфина предусматривает восемь бухсчетов (с 01 по 05 и с 07 по 09) для внеоборотных активов.

Также объекты в составе внеоборотных активов разделяют по сферам использования:

- Операционные. Их предприятие пускает на производство товаров.

- Инвестиционные. Суть этой категории объектов в самом названии — они нужны для долгосрочного инвестирования.

- Непрофильные. Это некоммерческие объекты, не имеющие непосредственного отношения к основной деятельности компании.

Основные средства

С 2022 года в ФСБУ 6/2020 «Основные средства» и 26/2020 «Капитальные вложения» прописаны условия, при которых актив считается основным средством (далее — ОС). В них же указаны правила учёта их движения.

Не всё имущество входит в состав основных средств. Для этого оно должно соответствовать следующим критериям, которые применяются для бухгалтерского и налогового учёта:

- предприятие будет пользоваться объектом дольше года;

- актив куплен для работы и дальнейшего получения выгоды;

- актив приобретён не для перепродажи.

На текущий момент лимит стоимости ОС в бухучёте не установлен. Компания его самостоятельно устанавливает и фиксирует в учётной политике.

Для налогового учёта лимит установлен в размере 100 тыс. рублей. Организации могут приблизить оба вида учёта основных средств, используя в них указанный лимит.

Основные средства делятся на следующие группы:

- земля, здания и сооружения;

- производственный инвентарь;

- оборудование и транспортные средства;

- рабочий, продуктивный и племенной скот;

- многолетние насаждения;

- основные фонды, не включённые в другие группы.

Бухучёт

Включение внеоборотных активов (конкретно объектов ОС) в бухучёт производится по счёту 01 по первоначальной стоимости, которую потом можно изменять (II Оценка ФСБУ 6/2020). Переоценка производится так, чтобы переоценённая стоимость была равна справедливой стоимости объектов ОС или была к ней максимально приближена. Справедливая стоимость рассчитывается по правилам МСФО (IFRS) 13.

Первоначальная стоимость = стоимость покупки (изготовления) + стоимость доставки (монтажа, отладки).

Перед оприходованием нужно определить срок использования объекта основных средств согласно специальной классификации. На основании акта приёма-передачи на каждый объект заводится инвентарная карточка по форме ОС-6 (ОС-6а или ОС-6б), в которой отражаются все движения объекта.

Проводки при поступлении объекта основных средств:

- Д/т 08, К/т 60 (10, 70, 69) — учтены расходы по покупке или созданию ОС;

- Д/т 19, К/т 60 — учтён входящий НДС;

- Д/т 01, К/т 08 — отражена первоначальная стоимость ОС.

Любой объект ОС должен амортизироваться — переносить свою стоимость на себестоимость продукции или оказания услуг. Способы и порядок амортизации ОС определяются в учётной политике организации.

Амортизация отражается на 02 счёте проводками:

- Д/т 20 (23, 25, 26, 44), К/т 02 — включение амортизации в себестоимость;

- Д/т 02, К/т 01 — списание амортизации при выбытии ОС.

Чтобы отразить в бухучёте выбытие объектов ОС, создают отдельный субсчёт 01 счёта (например, 01.2). В зависимости от вида выбытия, проводки будут разными.

При продаже ОС:

- Д/т 62, К/т 91 — учтён доход;

- Д/т 91, К/т 68 — начислен НДС;

- Д/т 91, К/т 01.2 — списана остаточная стоимость.

При окончательном износе ОС:

- Д/т 91, К/т 01.2 — списана остаточная стоимость.

В сервисе «Моё дело» вы можете учитывать внеоборотные активы автоматически — система подскажет нужные проводки, проведёт расчёт амортизации и напомнит про сроки списания. Узнать больше

Бухгалтерский баланс

В бухбалансе ОС отражаются в строке 1150 на 31 декабря отчётного года. Стоимость амортизации отдельно в баланс не включают.

Доходные вложения в материальные ценности

Объекты, которые бизнес приобрёл для передачи в аренду или лизинг для дополнительного дохода, являются доходными вложениями в материальные ценности (далее — ДВ).

С 2022 года учёт ДВ регулируется ФСБУ 6/2020. Учитываются ДВ на счёте 03. Аналитика на нём ведётся в разрезе материальных ценностей и арендаторов.

Первоначальная стоимость формируется из стоимости создания, приобретения и (или) доставки. Начисление и списание амортизации производятся в таком же порядке, что и для объектов ОС.

Бухучёт

Поступление ДВ:

- Д/т 08, К/т 60 — учтены расходы по покупке;

- Д/т 19, К/т 60 — учтён входящий НДС;

- Д/т 03, К/т 08 — отражена первоначальная стоимость.

Амортизация объекта ДВ отражается на 02 счёте проводками:

- Д/т 20, 44, К/т 02 — начисление амортизации;

- Д/т 02, К/т 03 — списание амортизации при выбытии объекта.

Для учёта выбытия объектов ДВ создают отдельный субсчёт 03 счёта (например, 03.2).

При продаже объекта ДВ:

- Д/т 62, К/т 91 — учтён доход от продажи объекта;

- Д/т 91, К/т 68 — начислен НДС от продажи объекта;

- Д/т 91, К/т 03.2 — списана остаточная стоимость объекта.

При окончательном износе объекта ДВ:

- Д/т 91, К/т 03.2 — списана остаточная стоимость объекта.

Баланс

В первом разделе баланса есть специальная строка 1160. Туда попадает стоимость объектов ДВ на 31 декабря отчётного года за минусом начисленной амортизации.

Нематериальные активы

Учёт движения нематериальных активов (НМА) регулируется положениями ФСБУ 14/2022 «Нематериальные активы». НМА не выражены в материальной форме, но критерий по срокам использования в производстве здесь прежние — больше года или в рамках одного оперцикла, также по новому стандарту они должны приносить экономические выгоды и быть отделимы.

Во внеоборотные активы могут входить такие НМА:

- компьютерные программы;

- произведения науки и искусства;

- изобретения;

- ноу-хау (производственные секреты);

- промышленные модели;

- достижения селекции;

- товарные знаки;

- деловая репутация.

В бухгалтерском учёте НМА отведён бухсчёт 04. Учёт ведётся по первоначальной стоимости.

Компании важно установить примерный срок использования актива. Он может равняться сроку, прописанному в договоре использования НМА, или ожидаемому периоду получения дохода. Можно учитывать НМА и без определённого срока использования. Тогда амортизация на него не начисляется.

Также отметим, что ежегодно стоит исследовать потребность в переоценке срока эксплуатации НМА и уточнять возможность определения неопределяемых сроков для соответствующих нематериальных активов.

Бухучёт

В бухучёте внесение НМА отражается следующими проводками:

- Д/т 08, К/т 60 (10, 70, 69) — учтены расходы по покупке или созданию;

- Д/т 19, К/т 60 — учтён входящий НДС;

- Д/т 04, К/т 08 — отражена первоначальная стоимость.

Амортизация НМА учитывается проводкой:

- Д/т 20, 23, 25, 26, 44 …, К/т 05 — начислена амортизация.

Выбытие НМА:

- Д/т 05, К/т 04 — перенос начисленной амортизации;

- Д/т 91, К/т 04 — списание остаточной стоимости.

Баланс

НМА в форме №1 учитываются в строке 1110 на 31 декабря отчётного года. Стоимость амортизации отдельно в документ не включают.

Также существует НМА, которые регулируются отдельным ПБУ 24/2011. К примеру, в строке 1130 отражаются издержки, понесённые компанией на поиск месторождения полезных ископаемых.

Забудьте о проводках и ПБУ — передайте бухгалтерию специалистам «Моего дела». Мы учтём все нематериальные активы, рассчитаем амортизацию и подготовим отчётность без ошибок. Попробовать бесплатно

Финансовые вложения

Финвложения в составе ВОА — это долгосрочные инвестиции в объекты, которые через время принесут бизнесу доходы. Не все активы относятся к финвложениям, необходимо соответствие определённым требованиям:

- предприятие официально вправе получать денежные средства и владеть финвложениями;

- ожидается выгода от ФВ в форме процентов, дивидендов или прироста стоимости;

- все риски, связанные с ФВ, переходят к инвестору (изменение цены, неплатёжеспособность, отсутствие ликвидности и т.д).

Операции с финвложениями оформляют в соответствии с нормами ПБУ 19/02.

Что такое внеоборотные активы в форме финвложений:

- ценные бумаги;

- долговые обязательства в виде ценных бумаг;

- депозиты в банках и в других кредитных учреждениях;

- инвестиции в УК других организаций;

- и другие активы, отвечающие условиям, указанным в п.3 ПБУ 19/02.

Организация сама определяет порядок ведения аналитики ФВ и устанавливает единицы их учёта (например, ценные бумаги могут отражаться в штуках или в рублях по номинальной стоимости). Для отражения операций по ФВ используется активный счёт 58.

Бухучёт

Покажем основные проводки по учёту финансовых вложений:

- Д/т 58, К/т 60 (76) — начислена задолженность;

- Д/т 60 (76), К/т 51 (52,50) — оплачены активы;

- Д/т 91, К/т 58 — реализовали;

- Д/т 58, К/т 76 — начислена задолженность по вкладу в УК другой организации;

- Д/т 76, К/т 51 (50,52) — внесли в УК другой организации денежные средства;

- Д/т 76, К/т 01 — внесли основные средства в УК другой организации.

Организация должна создать резерв под обесценение ФВ, если фиксируется стабильное уменьшение суммы ФВ (п.37 ПБУ 19/02). Создание, корректировка, списание резерва производится с применением счёта 59. Он всегда корреспондирует со счётом 91:

- Д/т 91, К/т 59 — создание резерва;

- Д/т 59, К/т 91 — списание резерва (или выбытие ФВ).

Так как финансовые вложения могут отличаться сроками, 59 счёт можно разбить на два субсчёта: 59.1 — резерв под долгосрочные ФВ, 59.2 — резерв под краткосрочные ФВ.

Баланс

| Долгосрочные финансовые вложения | Краткосрочные финансовые вложения |

|---|---|

| Строка — 1170 | Строка — 1240 |

| Суммы складываются из дебетовых сальдо по трём счетам: 58, 55 и 73 (в части ФВ, превышающих 12 месяцев) за минусом кредитового сальдо по 59 счёту. | Суммы складываются из дебетовых сальдо по трём счетам: 58, 55 и 73 (в части ФВ до 12 месяцев) за минусом кредитового сальдо по 59 счёту. |

Внеоборотные средства имеют длительный срок использования, и это усложняет их учёт: необходимо правильно начислять амортизацию и регулярно переоценивать их стоимость. Для корректного отражения движения внеоборотных активов учитывать их нужно пообъектно.

Инвентаризация

Инвентаризация внеоборотных активов (ОС, НМА, НИОКР, вложения) — это обязательная ежегодная проверка их фактического наличия и состояния, обычно проводимая перед составлением годовой отчетности (часто с 1 октября по 31 декабря). Процесс включает создание комиссии, сверку инвентарных номеров и документов (патентов, актов), оформление описей (ИНВ-22, ОС-6) и списание выявленных расхождений.

А с 1 апреля 2025 года ФСБУ 28/2023 по инвентаризации стал обязательным для всех. Согласно ему во время процедуры можно использовать фото/видеофиксацию, проводить инвентаризацию дистанционными методами, не применять обязательные унифицированные формы документов, а также разрешили проводить инвентаризацию в любые удобные сроки.

Краткие итоги

- Внеоборотные активы — это производственные ресурсы бизнеса. Предприятие не применяет их для регулярной реализации и использует дольше года.

- Не каждое имущество соответствует критериям внеоборотных активов. В качестве ВОА можно учитывать объекты, используемые сроком дольше года, приобретённые для собственного пользования и получения финансовой выгоды.

- В качестве внеоборотных активов учитывают объекты ОС (землю, строительные объекты, животный скот, транспорт, оборудование), доходные вложения, НМА, финансовые вложения.

- Порядок учёта зависит от вида внеоборотного актива. Каждой категории отведён свой бухсчёт. Например, объекты ОС проводят по счёту 01, операции с доходными вложениями фиксируют на счету 03.

- Отдельным внеоборотным активам для корректного отражения в учёте периодически требуется переоценка стоимости и срокам эксплуатации.