Бизнес-планирование невозможно без качественной аналитики. Финансовые результаты помогают увидеть, как развивается предприятие, и понять, какие показатели необходимо корректировать.

Один из ключевых факторов анализа — коэффициент текущей ликвидности. Расскажем, как его рассчитать и анализировать, что показывает коэффициент текущей ликвидности и как улучшить этот показатель.

Что показывает коэффициент текущей ликвидности

Под ликвидностью понимают общее финансовое состояние и стабильность предприятия. Ликвидный бизнес платежеспособен, справляется с нынешними обязательствами и имеет определенный запас средств, который направляет на развитие дела. Иногда этот термин используют в отношении баланса. Здесь показатель ликвидности определяет, насколько быстро активы превращаются в деньги и перекрывают кредиторскую задолженность.

Коэффициентов ликвидности несколько. Конкретно коэффициент текущей ликвидности показывает, как идут финансовые дела бизнеса в настоящее время и на ближайшую перспективу.

Для чего рассчитывают коэффициент текущей ликвидности по балансу

Владельцу бизнеса полезно знать коэффициент текущей ликвидности, чтобы понимать, как текущая финансовая политика отражается на деле и какие результаты приносит. Но коэффициентом интересуются и внешние лица. Показатель ликвидности также рассчитывают:

- контрагенты;

- потенциальные инвесторы;

- финансовые учреждения;

- поставщики;

- налоговая инспекция.

Все, кому интересна платежеспособность предприятия, будут рассчитывать его финансовые показатели, в том числе и коэффициент текущей ликвидности. Цель у каждого своя.

Например, банки по ликвидности определят, сможет ли бизнес рассчитываться по обязательствам. Контрагент и поставщик увидят, в состоянии ли компания выполнить свою часть сделки. Инвесторы решат, насколько оправданы вложения и не находится ли бизнес на грани разорения.

По коэффициенту за разные периоды можно увидеть динамику финансового развития компании и увидеть:

- сильные и слабые стороны фирмы, ее реальные возможности;

- насколько стабильно предприятие в своей отрасли;

- есть ли у бизнеса риски и признаки надвигающегося банкротства.

Коэффициент текущей ликвидности: формула по балансу

Коэффициент текущей ликвидности определяют с помощью формулы. Считают по балансу — то есть, все данные для расчетов берут из финансовой отчетности.

Общих данных бывает недостаточно для поиска коэффициента — в те же оборотные активы может входить много разных позиций, и не все нужно учитывать в разрезе ликвидности. Например, не предъявленный НДС, будущие затраты, просроченные задолженности в формуле не нужны.

Чтобы брать в расчет только значимые для коэффициента сведения, требуется построчная расшифровка баланса — по данным об активах, запасах, кредиторской задолженности.

Не все сведения, необходимые для расчета ликвидности, сразу отражаются в балансе. Для некоторых нужно запрашивать документы со склада или аналитического учета. А для расшифровки запасов и обязательств иногда требуется инвентаризация.

Показатель ликвидности выражает отношение оборотных активов к краткосрочным обязательствам фирмы. Поэтому коэффициент текущей ликвидности ищут по соответствующей формуле:

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

Показатели формулы выражаются в денежном эквиваленте, поэтому специальной единицы измерения для коэффициента нет.

Подход к расчетам основан на предположении, что бизнес закрывает основные актуальные потребности из текущих активов. Если они покрывают все нынешние обязательства, компания финансово стабильна и справляется с нагрузкой.

Так, в расчет включают конкретные строки баланса:

| В оборотные активы входят: (строки) | Расшифровка |

|---|---|

| 1240 | Финансовые вложения бизнеса |

| 1250 | Денежные средства и их эквиваленты |

| 1230 | Дебиторская задолженность |

| 1260 | Прочие оборотные активы |

| 1210 | Запасы |

| 1220 | НДС на приобретенные ТМЦ |

| В краткосрочные обязательства: (строки) | Расшифровка |

| 1520 | Кредиторская задолженность |

| 1550 | Прочие обязательства |

| 1510 | Заемные деньги |

| 1540 | Оценочные обязательства |

Это общая формула, которую можно корректировать в зависимости от цели анализа. Некоторые бухгалтеры не учитывают в расчете коэффициента НДС.

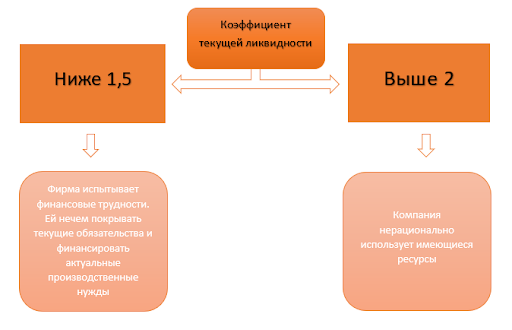

Нормативное значение коэффициента текущей ликвидности

У многих показателей есть рекомендуемые нормы. У ликвидности также есть средние нормативы: приемлемым считается результат, приближенный к 1,5-2. Отклонения от норматива обычно свидетельствует о следующем:

- меньший размер коэффициента говорит о том, что у компании больше финансовых обязательств, чем она может потянуть — фирма неустойчива и неплатежеспособна;

- если размер коэффициента больше нормы — у фирмы есть деньги, и она успешно справляется с текущими обязательствами.

Важно учитывать, что в исключительных случаях отклонения от нормативов показывают другие результаты.

Например, если показатель коэффициента сильно выше 1,5-2, это не всегда следствие финансового успеха. Так случается при неэффективном использовании прибыли и росте нераспределенного капитала. Средства стоит направлять на развитие компании, чтобы через время не потерять прибыль из-за инфляции.

В то же время, коэффициенты ниже стандарта иногда нормальны для конкретной сферы. Например, так бывает, когда фирма быстро продает товары и не запасается ими в большом количестве. Высокая оборачиваемость — обычное явление для продуктовых магазинов и других предприятий, реализующих быстропортящиеся товары.

Стандартные нормативы коэффициента текущей ликвидности

Стандартные нормативы коэффициента текущей ликвидности

Коэффициент текущей ликвидности в отношении других показателей

Коэффициент текущей ликвидности — не единственный показатель, который используют для анализа. Его полезно рассматривать вместе с другими коэффициентами:

- абсолютной ликвидности: К (ал);

- быстрой ликвидности К (бл).

Первый показывает, сколько краткосрочных обязательств может закрыть фирма с помощью активов с высокой ликвидностью за ближайшее время. Или проще — насколько скоро компания сможет рассчитаться с долгами.

Для расчетов применяется формула:

(Денежные средства + Финансовые вложения) / Краткосрочные обязательства = коэффициент абсолютной ликвидности

Если посмотреть по строкам баланса, формула примет такой вид:

1240 + 1250 / 1520 + 1550 + 1510 + 1540 = К(ал)

При расчете второго коэффициента принимают во внимание дебиторскую задолженность. Он помогает определить, в состоянии ли бизнес покрыть обязательства с учетом высоколиквидных и быстрореализуемых активов, если дебиторы вовремя погасят задолженность.

Здесь формула такая:

Дебиторская задолженность+Финансовые вложения+Денежные средстваКраткосрочные обязательства=Коэффициент быстрой ликвидности

Со строками формула будет выглядеть так:

(1240 + 1250 + 1230 + 1260) / (1520 + 1550 + 1510 + 1540) = К(бл)

Для этих коэффициентов тоже предусмотрены стандарты. Нормой считается:

- для абсолютной ликвидности — 0,2-0,5;

- для быстрой ликвидности — 0,7-1.

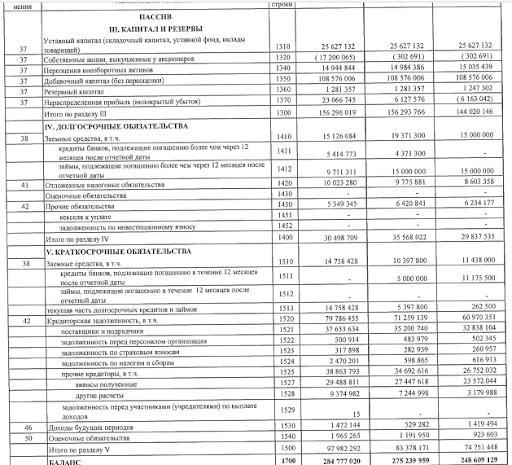

Пример расчета коэффициентов ликвидности

Возьмем для примера отчет публичного АО «Московская объединенная энергетическая компания».

Данные взяты из открытой бухгалтерской отчетности АО «МОЭК» (3)

Данные взяты из открытой бухгалтерской отчетности АО «МОЭК» (3)

Выделим нужные нам сведения и рассчитаем коэффициенты:

| Строка | 2019 | 2020 | 2021 |

|---|---|---|---|

| Денежные средства | 189 844 | 60 995 | 45 545 |

| Финансовые вложения (за искл. ден. эквивалентов) | 11 365 085 | 17 701 458 | 6 384 436 |

| Дебиторская задолженность (сроком менее года) | 38 238 784 | 35 984 562 | 48 197 753 |

| Запасы | 1 932 779 | 1 963 540 | 927 016 |

| НДС | 35 142 | 69 090 | 104 962 |

| Прочие ОА | 741 442 | 679 784 | 815 821 |

| Итого ОА | 59 261 282 | 65 513 210 | 65 545 103 |

| Заемные ср-ва (на срок менее года) | — | 5 000 000 | 11 175 500 |

| Кредиторская задолженность | 60 970 351 | 71 259 139 | 79 786 455 |

| Оценочные об-ва | 923 603 | 1 191 950 | 1 965 265 |

| Итого текущие об-ва | 74 751 448 | 83 378 171 | 97 982 292 |

| Коэффициенты | |||

| Коэффициент текущей ликвидности | 0,8 | 0,3 | 0,6 |

| Коэффициент абсолютной ликвидности | 0,9 | 0,2 | 0,06 |

| Коэффициент быстрой ликвидности | 0,8 | 0,7 | 0,6 |

Анализ и прогнозирование коэффициента текущей ликвидности

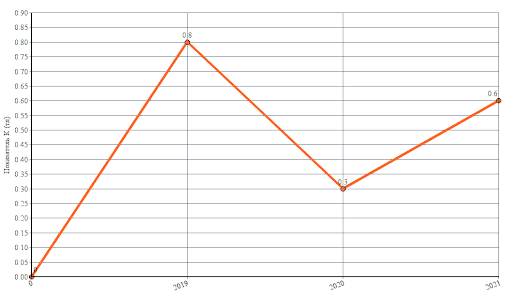

Анализировать показатели коэффициента текущей ликвидности — как и остальных параметров — лучше в динамике. Так можно предположить, как коэффициенты будут меняться в дальнейшем.

На нашем примере мы видима колебания текущей ликвидности. После 2019 года компания платежеспособность фирмы значительно упала, к 2021 — немного улучшилась, но размер коэффициента не дотягивает даже до изначального параметра.

Динамика коэффициента текущей ликвидности АО «МОЭК» за периоды 2019-2022 гг.

Динамика коэффициента текущей ликвидности АО «МОЭК» за периоды 2019-2022 гг.

Более того, на протяжении трех лет все коэффициенты ликвидности не дотягивали до нормы. Финансовую политику предприятия нужно менять. Обратить внимание на факторы, которые так повлияли на коэффициент текущей ликвидности и другие результаты. Очевидно, к таким коэффициентам могли привести:

- рост дебиторской задолженности;

- значительное уменьшение денежных средств;

- большое снижение запасов;

- высокий уровень долгов, с которыми нужно рассчитаться в ближайший год;

- рост кредиторки.

Иногда результаты полезно сравнивать с коэффициентами конкурентов и средним значениями по отрасли. Сфера деятельности нашей компании — производство пара и горячей воды (тепловой энергии). Посмотрим, как обстояли дела с коэффициентами в 2021 году на рынке:

| Коэффициент текущей ликвидности | Коэффициент абсолютной ликвидности | Коэффициент быстрой ликвидности | |

|---|---|---|---|

| По стране | 1,4 | 0,1 | 1 |

| Конкурент ПАО «Квадра — Генерирующая компания» | 0,5 | 0,08 | 0,4 |

| Конкурент «Тепло-Сбыт-Сервис» | 1,9 | 0,001 | 1,8 |

Хотя и конкуренты не во всем дотягивают до нормы, наша компания показывает значительно худшие результаты.

Для полного финансового анализа одного коэффициента текущей ликвидности недостаточно даже в купе с остальными коэффициентами. Нужно смотреть на общее состояние фирмы, рассчитать другие экономические показатели, сравнить результаты за несколько периодов. Для подробного и достоверного анализа лучше обратиться к специалистам или опытному бухгалтеру со знанием отрасли.

Как увеличить коэффициент текущей ликвидности

Низкий коэффициент текущей ликвидности означает, что бизнесу нечем покрывать производственные потребности и рассчитываться по обязательствам. С низким показателем текущей ликвидности нужно работать, иначе предприятие обанкротится.

Так как в самом расчете коэффициента текущей ликвидности в качестве одной из переменных выступают активы, кажется, что их увеличение также приведет к росту коэффициента. Но рост активов не всегда означает платежеспособность и устойчивость — а показатель текущей ликвидности характеризует именно их. Важно содержание активов.

Возьмем для примера продуктовые запасы. Из отчета мы узнаем их объем, но важны другие факторы:

- долго ли они хранятся на складе;

- как скоро они испортятся;

- все ли позиции обладают высоким спросом, или некоторые позиции подолгу лежат на полках и т.д.

Также можно подойти к анализу материалов, сырья и прочих товаров. Вопросы вызывают и денежные вложения. Например, ценные бумаги не всегда быстро продаются. А как насчет сопутствующих издержек, комиссии, разницы в валютных курсах?

Роста активов недостаточно для повышения коэффициента текущей ликвидности. Нужно работать с другими показателями: следить за задолженностями, инвентаризировать дебиторку и кредиторку, списывать неактуальные результаты.

Повысить коэффициент текущей ликвидности можно такими методами:

- Уменьшение кредиторской задолженности. Нужно проверить структуру долгов. Возможно, по каким-то обязательствам истек срок годности, и их можно списать. А какие-то долги — реструктурировать.

- Увеличение оборотных активов без снижения их оборачиваемости. Мы уже определили, что это не панацея для повышения коэффициента текущей ликвидности. Но как один из способов вкупе с оптимизацией задолженностей — может сработать.

- Регулярная инвентаризация обязательств и внимательный учет.

Факторы, способствующие росту коэффициента текущей ликвидности

Факторы, способствующие росту коэффициента текущей ликвидности