От того, какую систему налогообложения выберет предприниматель, во многом зависит, сколько налогов он будет платить. Рассказываем, как на старте бизнеса определиться с режимом налогообложения и не прогадать.

Выбор между общим и специальными режимами

В России действует общий режим налогообложения (ОСНО) и несколько специальных со льготными условиями и ставками. Большинство ИП стараются по возможности не оставаться на общей системе и выбрать одну из специальных.

Дело в том, что ОСНО — это самая дорогая и сложная система, и в большинстве случаев предпринимателю она не нужна. На ОСНО нужно платить НДФЛ по ставке 13% и НДС по ставке 20%. Кроме того, ИП на ОСНО придётся вести довольно сложный учёт по этим налогам.

Применять ОСНО имеет смысл, только если вы:

- Работаете с крупными покупателями, которые тоже применяют общий режим. Им выгоднее работать с плательщиками НДС, а значит нужно тоже быть на общем режиме, чтобы не потерять клиентов.

- Реализуете на экспорт. В этом случае можно воспользоваться льготной нулевой ставкой по НДС и возместить входной налог.

- В силу ограничений вам не подходит ни один из спецрежимов.

В остальных случаях лучше рассмотреть спецрежимы, где за некоторыми исключениями не нужно платить НДС и НДФЛ — их заменяет один специальный налог. Также на спецрежимах не нужно платить налог на имущество, которое используется в предпринимательской деятельности. За исключением случаев, когда имущество оценивается по кадастровой стоимости — тогда налог платить нужно.

Упрощённая система налогообложения (УСН)

Для кого подходит

Упрощёнка разрешена для большинства видов деятельности, кроме небольшого списка, который приведён в п. 3 ст. 346.12 НК РФ. Но почти все перечисленные в этом списке направления работы и так закрыты для ИП, например, финансовые услуги или игорный бизнес.

Поэтому практически любой ИП может использовать УСН, кроме тех, кто производит подакцизные товары и занимается добычей полезных ископаемых. На УСН можно открывать магазины и небольшие производства, оказывать разные услуги и т.д.

Какие ограничения есть

ИП может применять УСН, только если укладывается в лимиты, указанные в статьях 346.12 и 346.13 НК РФ:

- Выручка не больше 200 млн рублей в год. Если на УСН планирует перейти ИП, который уже работает на другом режиме, выручка за 9 месяцев предыдущего года должна быть не более 112,5 млн руб.

- Среднесписочная численность сотрудников — не более 130 человек.

- Остаточная стоимость основных средств — не больше 150 млн руб. Формально это относится только к юридическим лицам, однако Минфин настаивает на том, что соблюдать ограничение обязаны и предприниматели (письмо от 02.11.2018 № 03-11-11/78908).

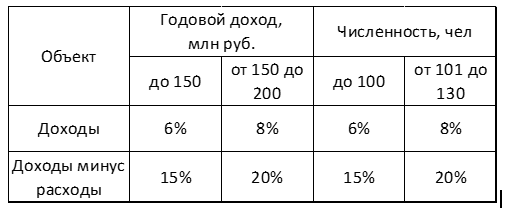

Как считать налог

На УСН есть два варианта на выбор: налог считают либо со всех доходов, либо с разницы между доходами и расходами. В первом случае стандартная ставка — 6 %, во втором — 15 %. Но при достижении определенного лимита доходов и количество сотрудников ставка вырастет:

На УСН «Доходы» вы сможете ещё вычитать из налога страховые взносы, которые заплатили за себя и за работников. ИП с работниками может таким образом уменьшить налог не более, чем на 50 %, без работников — вплоть до 100 %.

Если вы на УСН «Доходы минус расходы» и по итогам года окажется, что налог составил меньше, чем 1% от выручки, придётся вместо рассчитанного налога заплатить 1% от выручки. Это называется минимальный налог. Так бывает, когда ИП работает с убытком или если доходы ненамного превышают расходы.

Патентная система налогообложения (ПСН)

Для кого подходит

На патенте можно торговать в небольших магазинах, открывать небольшие кафе, оказывать различные услуги населению и т.п.

Всего в Налоговом кодексе есть 80 видов деятельности, которые можно перевести на патент, но всё зависит от местных властей. Они могут как расширить этот список, так и урезать. Поэтому, если вы планируете перейти на патент, нужно сначала проверить, есть ли ваш вид деятельности в законе о ПСН того региона, где собираетесь работать.

Но есть направления деятельности, для которых в принципе нельзя применять ПСН ни в одном регионе:

- Работа по договорам простого товарищества или доверительного управления.

- Производство подакцизных товаров.

- Добыча и реализация полезных ископаемых.

- Оптовая торговля и торговля по договорам поставки. Т.е. на патенте нельзя продавать товары другим юридическим лицам или ИП для использования в бизнесе.

- Кредитные и финансовые услуги, операции с ценными бумагами.

Патент можно взять на срок от 1 до 12 месяцев в пределах одного календарного года, поэтому эта система подойдёт, если вы хотите протестировать новую нишу или у вас сезонный бизнес, при котором доходы есть только в определённое время года.

Какие ограничения есть

Даже если ваш вид деятельности есть в региональном списке для ПСН, нужно соответствовать ограничениям из статей 346.45 и 346.43 НК РФ:

- Годовая выручка не должна превышать 60 млн руб.

- Среднесписочная численность сотрудников должна быть не более 15 человек.

- Нельзя продавать отдельные виды товаров, подлежащие обязательной маркировке:

- Площадь торговой точки или объекта общественного питания должна быть не более 150 кв. м.

- Количество транспортных средств при оказании транспортных услуг должно быть не более 20.

обувь;

лекарства;

меховую одежду и другие изделия из натурального меха.

По двум последним ограничениям региональные власти имеют право снизить лимиты, поэтому внимательно изучайте местное законодательство о ПСН.

Как считать налог

Особенность ПСН в том, что покупая патент на какой-либо вид деятельности, вы этим самым оплачиваете налог и больше ничего с доходов платить не должны независимо от того, сколько заработаете.

Плату за патент определяют от потенциально возможного годового дохода, который не зависит от фактических результатов работы. Его определяют региональные власти. Он может зависеть от численности сотрудников, торговой площади, количества транспортных средств и т.п.

Стандартная ставка для ПСН — 6% от потенциально возможного дохода (ст. 346.50 НК РФ).

Прикинуть стоимость патента для своего региона можно с помощью специального сервиса на сайте ФНС. Там уже учтены ставки, суммы потенциального дохода и другие необходимые при расчёте данные для каждого региона.

Сервис подходит только для предварительных расчётов. Прежде чем принять решение о переходе на патент, нужно изучить последнюю версию своего регионального закона о ПСН, а окончательную сумму рассчитает ФНС когда подадите заявление на приобретение патента.

Из стоимости патента можно вычитать страховые взносы за себя и за работников как и при УСН «Доходы». Если работники есть, то оплату за патент можно уменьшить не более, чем наполовину. Если ИП работает один, можно уменьшить стоимость патента вплоть до нуля (п. 1.2 ст. 346.51 НК РФ).

Единый сельхозналог (ЕСХН)

Для кого подходит

ЕСХН предназначен только для бизнесменов, которые занимаются сельским хозяйством: производят и перерабатывают сельхозпродукцию, а также оказывают сопутствующие услуги сельхозпроизводителям.

Например, ЕСХН может применять предприниматель, который выращивает картофель или производит молоко и молочную продукцию на своей ферме. Если другой ИП по договору с владельцем поля (фермы) будет заниматься уборкой урожая или будет пасти стадо, то он тоже сможет применять ЕСХН.

Также ЕСХН могут использовать бизнесмены, которые работают в сфере рыбного хозяйства. Это может быть, например, рыболовецкая артель, которая использует для промысла, как свои, так и арендованные суда.

Во всех случаях доля дохода сельхозпроизводителей от указанных видов деятельности в общей сумме выручки должна быть не менее 70% (ст. 346.2 НК РФ).

Как считать налог

Налог считают с разницы между доходами и расходами. Стандартная налоговая ставка — 6% (ст. 346.8 НК РФ).

Какие ограничения есть

ИП, которые занимаются рыбным хозяйством, могут перейти на ЕСХН, если численность сотрудников не превышает 300 человек (пп. 2 п. 2.1 ст. 346.2 НК РФ).

Налог на профессиональный доход (НПД)

Для кого подходит

НПД подходит бизнесменам-одиночкам, которые что-то производят сами или оказывают услуги. Плательщиков НПД обычно называют самозанятыми.

Предприниматель на НПД может заниматься любыми видами деятельности, за исключением тех, что перечислены в п. 2 ст. 4 и п. 2 ст. 6 закона № 422-ФЗ. В список запрещённых для НПД направлений работы входят:

- Торговля чужими товарами.

- Реализация подакцизных товаров.

- Продажа недвижимости и транспортных средств.

- Добыча и продажа полезных ископаемых.

- Работа в интересах других лиц по договору поручения, комиссии или агентскому договору. Исключение — можно оказывать услуги по доставке, используя кассовый аппарат, принадлежащий владельцу доставляемых товаров.

- Продажа долей в уставном капитале, ценных бумаг, финансовых инструментов.

- Работа в рамках договора простого товарищества или договора доверительного управления.

- Деятельность арбитражного управляющего, медиатора, оценщика, нотариуса, адвоката.

Чаще всего самозанятые оказывают различные виды услуг. Это может быть фотография, написание компьютерных программ, копирайтинг, парикмахерские услуги, пошив одежды, ремонт помещений и т.п.

Как считать налог

Налоговая база при НПД — это доходы предпринимателя, которые он зафиксировал в приложении «Мой налог».

Ставка НПД зависит от того, кто платит предпринимателю (ст. 10 закона от 27.11.2018 № 422-ФЗ):

- Доход от физических лиц — 4%.

- Доход от юридических лиц или других ИП — 6%.

Первое время ИП будет платить меньше, потому что всем самозанятым при регистрации дают бонус в 10 000 рублей. Пока этот бонус не израсходуется, ставка по доходам от физлиц будет 3%, от юрлиц — 4 %.

Какие ограничения есть

Кроме видов деятельности есть ещё несколько ограничений, указанных в ст. 4 закона № 422-ФЗ:

- Годовая выручка не должна превышать 2,4 млн руб.

- Нельзя нанимать работников по трудовым договорам.

Кроме того, нельзя, как самозанятый, получать доход, от своего работодателя и ещё в течение двух лет после увольнения (пп. 8 п. 2 ст. 6 закона № 422-ФЗ).

Основные преимущества НПД перед другими налоговыми режимами: самозанятые не должны сдавать отчётность, платить страховые взносы и применять онлайн-кассу. Всю информацию о выручке и расчетах с налоговиками можно легко увидеть в мобильном приложении «Мой налог»

Как выбрать самый выгодный налоговый режим

Определите, какие режимы подходят для вашего вида деятельности с учётом ограничений для каждого режима

Например, для бытовых услуг можно в общем случае использовать упрощёнку, ПСН и НПД. Нельзя будет применять только ЕСХН.

А если планируете заняться розничной торговлей чужими товарами, то перейти на НПД уже не сможете.

Если же речь идет о торговле обувью, то закрыта возможность использовать патент, потому что обувь подлежит обязательной маркировке, т.е. останется только ОСНО или упрощёнка.

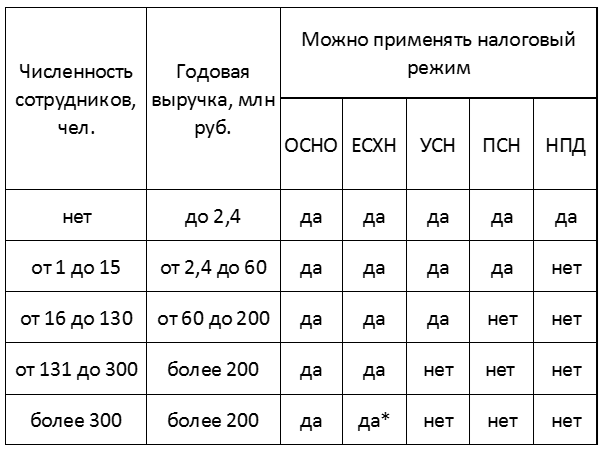

НПД из-за очень низкого лимита по выручке и запрета на найм сотрудников подходит даже не для микро-, а скорее для «нанобизнеса».

Ограничения по масштабам бизнеса для удобства свели в одну таблицу:

*Кроме бизнеса в области рыбного хозяйства

*Кроме бизнеса в области рыбного хозяйства

Не забывайте про ограничения по стоимости основных средств для упрощёнки и по площадям и количеству транспортных средств для ПСН, о которых мы писали выше.

Посчитайте налоговую нагрузку для каждого из подходящих режимов

При расчётах учтите, что в статье мы привели стандартные налоговые ставки, но в вашем регионе могут действовать пониженные для всех или некоторых видов деятельности.

Самая выгодная ставка налога на ЕСХН, но использовать ЕСХН можно только в одной отрасли — сельском хозяйстве.

В большинстве случаев предпринимателю, который не планирует применять ОСНО, нужно будет сделать выбор между одним из вариантов упрощёнки или патентом.

УСН «Доходы минус расходы» будет выгодным, если подтверждённые расходы ИП составляют существенную долю от доходов.

Пример

Выручка ИП Смирнова составляет 50 млн рублей в год, затраты — 30 млн руб., т.е. 60% от выручки. При варианте УСН «Доходы минус расходы» налог будет равен:

(50 - 30) х 15% = 3 млн руб.

При УСН «Доходы» налог составит:

50 х 6% = 3 млн руб.

Получается, что если расходы ИП составляют 60% от доходов, налоговая нагрузка при обоих вариантах упрощенки будет одинаковой.

Если доля расходов в выручке будет расти и превысит 60%, то выгоднее для ИП будет вариант «Доходы минус расходы», а при снижении уровня расходов — вариант «Доходы».

Но мы не учли влияние страховых взносов. На УСН «Доходы» ИП без работников может уменьшать налог на взносы без ограничений, а если работники есть, то в пределах 50% от начисленной суммы.

Поэтому до определённого момента доля расходов в выручке, при которой выгодно использовать вариант «Доходы минус расходы», чаще всего будет больше 60%.

Предположим, что у ИП из предыдущего примера страховые взносы за себя и работников равны 2 млн руб. На УСН «Доходы» он может уменьшить на них налог, но только до 50 %. При налоге в 3 млн руб. вычесть можно 1,5 млн руб.

Таким образом, вариант с объектом «Доходы» при затратах в 60% от выручки получится намного выгоднее, чем с объектом «Доходы минус расходы». Чтобы нагрузка при обоих вариантах была одинаковой, затраты ИП Смирнова должны составить 80% от выручки.

Для ИП с работниками при стандартных налоговых ставках по УСН (6% и 15%):

- Если доля расходов составляет менее 60% от выручки, то будет выгоднее УСН «Доходы».

- Если расходы составляют более 80% от выручки, то нужно выбирать УСН «Доходы минус расходы».

- При расходах в пределах 60 - 80% от выручки выбор зависит от суммы вычета по страховым взносам. Решать в каждом случае нужно отдельно, с учетом конкретных параметров бизнеса.

Для ИП без работников нельзя точно назвать процент расходов в доходах, после которого станет выгоднее объект «Доходы минус расходы». Можно только сказать, что при стандартных ставках налога эта доля будет выше 60%.

Дело в том, что предприниматели без сотрудников могут уменьшить налог при УСН «Доходы» за счет страховых взносов вплоть до нуля. Поэтому здесь также нужно рассматривать каждую конкретную ситуацию.

Если выбор стоит между УСН и ПСН, нужно прикинуть, сколько примерно у вас будет доходов и расходов, посчитать налог для каждого варианта УСН и сравнить со стоимостью патента. При этом учесть, что и на ПСН, на УСН «Доходы» можно уменьшать налог на страховые взносы.

Пример

ИП Васильева открыла парикмахерскую и работает на патенте. Потенциально возможный доход для парикмахерских услуг на ПСН в её регионе — 300 тыс. руб. в год. Фактически доход парикмахерской составляет в среднем 400 тыс. руб. в год, но Васильева платит налог только с 300 тыс руб:

Стоимость патента = 300 х 6 % = 18 тыс. руб.

На УСН «Доходы» нужно было бы заплатить 400 х 6 % = 24 тыс. руб.

Но если региональные власти поднимут потенциальный доход, например, до 500 тыс. руб., то владелице парикмахерской будет выгоднее перевести свой бизнес на УСН «Доходы».

Что ещё может повлиять на выбор режима

Необходимость применять кассу

Расходы на приобретение и обслуживание кассы для представителей малого бизнеса весьма чувствительны. К тому же за нарушения в этой области предусмотрены штрафные санкции.

На некоторых режимах можно не покупать кассу:

- Предприниматели на НПД могут вообще не использовать кассу (п. 2.2 ст. 2 закона от 22.05.2003 № 54-ФЗ).

- ИП на патенте могут работать без кассы, если их виды деятельности входят в льготный перечень, приведённый в п. 2.1 ст. 2 закона № 54-ФЗ. Это, например, ремонт одежды и обуви, химчистка, фотоуслуги и т.п.

Налоговые каникулы

В некоторых регионах предприниматели-новички могут не платить налог при УСН или ПСН в первые два года работы (п. 4 ст. 346.20 НК РФ и п. 3 ст. 346.50 НК РФ).

Воспользоваться каникулами могут ИП, которые работают в производственной, социальной, научной или гостиничной сферах, а также оказывают бытовые услуги населению.

Вводить налоговые каникулы могут местные власти, поэтому перед тем, как выбрать систему налогообложения, посмотрите, действует ли в вашем регионе закон о налоговых каникулах, для каких видов деятельности и на каких условиях.

Совмещение налоговых режимов

ИП могут применять два режима одновременно.

Совмещать НПД с другими налоговыми режимами нельзя (пп. 7 п. 2 ст. 4 закона № 422-ФЗ). ИП может совмещать только ПСН с одной из трёх оставшихся систем налогообложения: ОСНО, ЕСХН или УСН.

Например, можно купить патент на розничную торговлю, а поставки юрлицам делать на УСН. Это будет выгоднее, чем всю деятельность вести на УСН.

Подробно о совмещении УСН и ПСН читайте здесь.

При совмещении нужно учитывать ограничения, предусмотренные для обоих режимов, и вести раздельный учёт доходов и расходов.