Закон разрешает предпринимателям совмещать упрощённую и патентную систему налогообложения. Но есть нюансы, которые нужно учитывать, работая одновременно по двум режимам. Рассмотрим, кто может совмещать УСН и ПСН и как при этом вести раздельный учёт.

Когда выгодно совмещать УСН и ПСН

Патент часто выгоднее, чем УСН, т.к. на ПСН налог считают не от фактического, а от потенциального дохода, который устанавливают местные власти. С тех пор, как на ПСН разрешили по аналогии с УСН 6% вычитать страховые взносы, режим стал еще выгоднее. К тому же на патенте не надо сдавать декларацию, а для некоторых видов деятельности не нужна онлайн-касса.

Но бывает, что патентная система доступна не для всех видов деятельности, которые ведет предприниматель, и их ведут на УСН. В некоторых случаях, даже если патент доступен, УСН оказывается выгоднее, потому что фактический доход ниже потенциального, на основе которого считают стоимость патента.

Бывает, что ИП ведет деятельность в нескольких регионах, и в одном ввели ПСН для его вида деятельности, а в другом — нет. Тогда ИП может в одном регионе работать по патенту, а в другом на УСН.

На ПСН нельзя продавать в розницу товары, которые подлежат обязательной маркировке: лекарства, обувь и меховую одежду. Если ИП торгует этими и другими видами товаров, он может продавать маркированные товары на УСН, а остальные — по патенту.

Два режима — это всегда сложнее, чем один, потому что надо учитывать нюансы обеих систем и вести раздельный учёт, чтобы правильно посчитать налоги.

Передайте учёт на УСН и ПСН профессионалам. Опытные бухгалтеры правильно посчитают налоги, подготовят отчётность и избавят от лишней головной боли. Оставить заявку

Какие ограничения учитывать

Чтобы совмещать УСН и патентную систему, нужно одновременно учитывать ограничения для обоих режимов.

Выручка

Годовая выручка для УСН, начиная с 2021 года, может быть до 200 млн руб. Для патента это ограничение составляет 60 млн руб. в год.

Если ИП совмещает УСН и ПСН, то вся его выручка, включая выручку от упрощёнки, должна быть не более 60 млн руб.(п. 6 ст. 346.45 НК РФ). Если превысить этот лимит, ИП потеряет право на использование патента и останется только на УСН.

Важно: ИП, который совмещает упрощёнку и патент, не может зарабатывать больше 60 млн руб. в год по всем видам деятельности

Численность сотрудников

Численность для упрощёнки, начиная с 2021 года, может быть до 130 человек. Для патента допускается не более 15 сотрудников.

По мнению Минфина, при совмещении УСН и ПСН можно вести раздельный учет работников, занятых в каждом из видов (письмо от 20.09.2018 № 03-11-12/67188).

Но на практике почти всегда будут работники, которые относятся к обоим видам деятельности, например — бухгалтер или секретарь. В нормативных актах нет разъяснений, как учитывать численность в таких случаях.

Чтобы не рисковать, лучше не выходить за пределы численности в 130 сотрудников. При этом на ПСН должны быть задействованы не более 15 из них.

Заключать договора ГПХ с другими ИП, а также привлекать организации в качестве субподрядчиков в рамках ПСН нельзя (письмо Минфина от 21.04.2021 № 03-11-11/30270).

Самозанятых, которые оформлены по договорам ГПХ, по мнению Минфина, не нужно включать в расчёт численности (письмо от 05.11.2020 № 03-11-11/96015).

Однако специалисты ФНС в рамках вебинара, проведенного 21.12.2020 года высказали противоположную позицию. По мнению налоговиков, при расчете среднесписочной численности необходимо учитывать всех специалистов, с которыми заключены договоры ГПХ.

Чтобы снизить налоговые риски, предпринимателю на ПСН лучше по возможности не заключать договоры ГПХ с ИП или самозанятыми. Во-первых, проверяющие могут заподозрить такого налогоплательщика в попытке искусственно занизить численность. Кроме того налоговики могут решить, что здесь имеет место маскировка трудовых отношений, а следовательно — доначислить НДФЛ и страховые взносы.

Если же ИП всё-таки решит сотрудничать с самозанятыми, то лучше заранее направить налоговикам письменный запрос и далее действовать, исходя из полученных разъяснений.

Остаточная стоимость основных средств

Остаточная стоимость основных средств при упрощёнке должна быть не более 150 млн руб. Для ПСН такого ограничения нет. Поэтому ИП должен отдельно учитывать основные средства, которые он применяет для УСН и следить за соблюдением этого лимита. При этом стоимость ОС, применяемых для деятельности на патенте, значения не имеет (письмо Минфина от 06.03.2019 № 03-11-11/14646).

Другие ограничения

На ПСН также есть специфические ограничения, которые не распространяются на упрощёнку:

- Площадь торговой точки или заведения общепита — до 150 кв.м.

- Количество собственных или арендованных автомобилей — до 20 единиц.

Если магазин, кафе или транспортное подразделение не вписывается в указанные лимиты, то ИП не сможет перевести этот вид деятельности на патент. При этом нужно учитывать, что приведённые цифры — максимальные, и власти каждого региона могут снизить их по своему желанию.

Например, у предпринимателя есть два магазина, один из которых имеет площадь 100 кв м, а другой — 200 кв м. В этом случае ИП может перевести на патент только магазин площадью 100 кв м, а по магазину площадью 200 кв м нужно будет применять упрощёнку. Но здесь важно ещё учитывать, где расположены торговые точки — в одном городе или районе, либо в разных. Подробнее об одновременном использовании УСН и ПСН для одного вида деятельности расскажем в следующем разделе.

А если у ИП есть в собственности или в аренде больше 20 автомобилей, то он в принципе не сможет применять ПСН для перевозок. Ограничение в 20 единиц транспорта относится ко всему бизнесу ИП, а не к отдельным подразделениям (пп. 6 п. 6 ст. 346.43 НК РФ).

Совмещение УСН и ПСН для одного вида деятельности

Бывает, что ИП ведёт один и тот же бизнес на нескольких объектах. Это могут быть магазины, кафе, мастерские и т.п., которые расположены как в одном городе или районе, так и в разных.

Можно ли применять упрощёнку и патент для одного вида деятельности в одном регионе — вопрос неоднозначный. НК РФ не даёт на него ответа, а разъяснения контролирующих органов иногда противоречат друг другу.

Так, в письме Минфина РФ от 22.07.2019 № 03-11-11/54487 сказано, что нельзя одновременно применять УСН и ПСН для одного вида деятельности в пределах одного города или муниципального района.

В то же время ФНС РФ в своем письме от 20.09.2017 № СД-4-3/18795@ разрешает совмещать ПСН и УСН при сдаче в аренду нежилых помещений, в т.ч. и находящихся в одном регионе.

Также по мнению Минфина в отдельных случаях можно совмещать УСН и патент при розничной торговле.Так, если ИП одновременно торгует товарами, которые подлежат и не подлежат обязательной маркировке, он может совмещать УСН и патент не только в одном городе и районе, а даже в одном магазине (письмо Минфина от 08.12.2020 № 03-11-11/107051).

Как видим, в целом Минфин против совмещения режимов по одному виду деятельности и в одном регионе, но в отдельно взятых ситуациях и видах деятельности это возможно.

Оптимальный и безопасный вариант — описать свою ситуацию и направить запрос в Минфин.

Выше мы рассматривали пример с ИП, у которого есть два магазина площадью 100 и 200 кв. м. Если эти торговые точки находятся в разных городах или районах, то предприниматель без проблем может использовать для магазина площадью 200 кв. м упрощёнку, а по второму магазину — перейти на ПСН.

Но если объекты расположены в одном городе или районе, то такое совмещение режимов будет связано с высоким риском. В этом случае лучше всего направить налоговикам запрос и принимать решение только после получения ответа.

Автоматическое распределение доходов на УСН и ПСН, подсказки по отчётности, напоминания о сроках подачи — в интернет-бухгалтерии «Моё дело». Попробовать бесплатно

Раздельный учёт доходов и расходов

Чтобы правильно посчитать налоги, нужно по возможности разделить доходы и расходы по каждому режиму. Для этого надо обособить разные направления деятельности в учёте.

Например, вы покупаете канцтовары, хозяйственные принадлежности, или другие подобные материалы, которые используете для всех направлений работы. Лучше покупать такие вещи по отдельным накладным для деятельности по каждому режиму.

Но разделить расходы напрямую можно далеко не всегда. Например, это относится к зарплате работников, которые заняты общим обеспечением деятельности: бухучёт, юридическая поддержка и т.п. В подобных случаях расходы делят пропорционально выручке, полученной на УСН и патенте (п. 8 ст. 346.18 НК РФ).

Для расчёта пропорции нужно брать выручку «по оплате», отраженную в Книгах учёта для УСН и ПСН (письмо Минфина от 12.02.2021 № 03-11-11/9791).

Налоговый период при упрощёнке — это всегда год, а для ПСН это срок действия патента — от месяца до года. Поэтому возникает вопрос: за какое время считать пропорцию?

Минфин рассмотрел ситуацию с совмещением УСН и ЕНВД и рекомендует в таком случае рассчитывать пропорцию ежемесячно нарастающим итогом с начала года (письмо от 29.03.2013 № 03-11-11/121). Это разъяснение можно применить и к совмещению УСН и ПСН. Ситуация в обоих случаях похожа: бизнесмен использует два налоговых режима, по одному из которых налоговый период равен году, а по другому — менее года, но больше месяца.

Методику распределения расходов между налоговыми режимами нужно отразить в налоговой учётной политике.

Пример формулировки:

Расходы, которые непосредственно связаны с видами деятельности, облагаемыми УСН или ПСН, следует в полном объеме отнести на соответствующие режимы налогообложения. Расходы, которые относятся ко всем видам деятельности, нужно распределить между налоговыми режимами пропорционально выручке, полученной в рамках УСН и ПСН.

Пропорцию нужно рассчитывать следующим образом:

- Для обоих налоговых режимов (УСН и ПСН) следует использовать выручку, определенную кассовым методом и отраженную в Книгах учёта

- Рассчитывать пропорцию и распределять расходы нужно ежемесячно нарастающим итогом с начала года.

Раздельный учёт доходов

В большинстве случаев доходы можно разделить между направлениями бизнеса напрямую. Почти всегда понятно, к какому виду деятельности относится полученная сумма.

Но бывает, что выручка относится ко всему бизнесу. Например, продажа основных средств.

Минфин рассмотрел подобный случай — продажу автомобиля при совмещении УСН и ЕНВД (письма от 29.01.2016 № 03-11-09/4088 и от 19.02.2021 № 03-11-11/11913). В такой ситуации всю выручку от продажи следует учитывать для расчёта УСН, потому что продажа основных средств не относится к видам деятельности на ЕНВД.

Это разъяснение можно применить и для совмещения УСН и ПСН. Если ИП, который совмещает эти режимы, продаст автомобиль или другое основное средство, то здесь возможны два варианта:

- Если ИП использовал основное средство для предпринимательской деятельности, то всю сумму дохода от его продажи нужно облагать налогом при УСН.

- Если ИП использовал проданный объект в личных целях, то доход от его продажи нужно облагать НДФЛ.

Но при любом варианте распределять доход от продажи основного средства между УСН и ПСН не нужно.

В некоторых ситуациях можно распределить доход между упрощёнкой и ПСН.

Например, ИП занимается оптовой торговлей на УСН и розничной — на патенте. Предприниматель продаёт одни и те же товары, как оптом, так и в розницу. Поставщик указанных товаров при достижении определённых объемов закупок начисляет предпринимателю премию.

Минфин в письме от 12.05.2012 № 03-11-11/156 рассмотрел аналогичную ситуацию для совмещения УСН и ЕНВД. Чиновники пришли к выводу, что в этом случае бизнесмен имеет право распределить доход в виде премии от поставщика между налоговыми режимами. Это разъяснение можно по аналогии распространить и на совмещение УСН и ПСН.

Как именно следует распределять доход в этом случае — Минфин не разъяснил. Здесь можно по аналогии применить методику распределения расходов, которая приведена в п. 8 ст. 346.18 НК РФ.

Т.е. ИП должен распределить доход в виде премии от поставщика пропорционально всем остальным доходам, полученным от УСН и ПСН, без учёта самой премии.

Два режима налогообложения — одна команда бухгалтеров. Мы возьмём на себя учёт: правильно распределим доходы, оформим отчётность и проследим за сроками. Вы занимаетесь бизнесом — мы разбираемся в нюансах Узнать больше

Раздельный учёт расходов

Если ИП совмещает ПСН и УСН «Доходы», нужно распределять только страховые взносы и больничные для вычета из налога.

Если ИП применяет УСН «Доходы минус расходы», нужно распределять между режимами все расходы.

Расходы нужно стараться делить напрямую, там, где это возможно. Если невозможно — используют пропорцию. Чаще всего пропорциональное распределение применяют для:

- Расходов на приобретение основных средств, которые используются для деятельности на обоих режимах.

- Зарплаты и страховых взносов по сотрудникам, работа которых относится к обоим режимам.

- Страховых взносов ИП за себя.

Пример 1

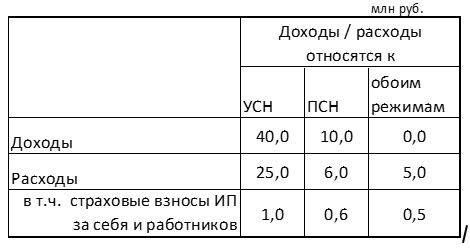

ИП Петров занимается оптовой торговлей на УСН «Доходы минус расходы» и розничной торговлей на патенте. Налоговая ставка по УСН — 15%, по ПСН — 6%, потенциально возможный доход для ПСН — 7 млн руб. в год. За 2021 год ИП Петров показал следующие результаты:

Результаты

Результаты

Доля доходов от деятельности на упрощёнке равна:

40 / (10 + 40) = 80%

Соответственно, доля доходов от деятельности на ПСН — 20%.

Значит, 80% от общих расходов, которые относятся к обоим режимам, ИП учтёт на УСН: 5 х 80% = 4 млн руб. Итого расходов на УСН 29 млн руб.

Сумма налога на УСН:

(40 - 29) х 15% = 1,65 млн руб.

Расчётная стоимость патента, исходя из потенциально возможного дохода:

7 х 6% = 0,42 млн руб.

Но ИП ещё может вычесть из стоимости патента уплаченные страховые взносы, которые относятся к ПСН:

0,6 + 0,5 х 20% = 0,7 млн руб.

Эту сумму можно вычесть из стоимости патента с учетом того, что ИП с работниками могут уменьшить налог максимум на 50%.

Нюансы при распределении взносов ИП за себя

Рассмотрим ситуации для ИП с работниками и без.

У ИП нет работников

В этом случае ИП может вычесть из налога всю сумму уплаченных страховых взносов, как для УСН «Доходы», так и для ПСН. Распределять взносы нужно на общих основаниях, т.е. пропорционально доходам, полученным в рамках налоговых режимов.

Для УСН «Доходы минус расходы» рассчитанная доля страховых взносов уменьшит налоговую базу.

У ИП есть работники, которые заняты в деятельности на обоих налоговых режимах

Принцип распределения взносов пропорционально доходам в данном случае не изменится. Разница будет в том, что стоимость патента и налога при УСН «Доходы» можно будет уменьшить за счет взносов ИП за себя и работников не более, чем на 50%.

При УСН «Доходы минус расходы» доля страховых взносов, которая относится к упрощёнке, уменьшит налоговую базу без ограничений.

Предприниматель занят на одном налоговом режиме, а все работники — в другом

Минфин рассмотрел ситуацию, когда ИП занимается деятельностью, облагаемой в рамках ПСН, а все работники трудятся на УСН с объектом «Доходы». В этом случае, по мнению чиновников, предприниматель может без ограничений вычесть страховые взносы, уплаченные за себя, из стоимости патента вплоть до 100% (письмо от 25.02.2021 № 03-11-11/13087). При этом взносы, уплаченные за работников, могут уменьшить упрощённый налог в пределах 50%.

Пример

ИП Смирнов занимается ремонтом автомобилей на патенте, и грузоперевозками на УСН «Доходы». Все работники заняты в грузоперевозках. Ставка по обоим налоговым режимам — 6%. Потенциально возможный годовой доход для ремонта автомобилей — 1 200 тыс. руб. Фактический годовой доход от грузоперевозок за 2021 год — 9 500 тыс. руб. Страховые взносы Смирнова за себя — 45 тыс. руб., за работников — 350 тыс. руб.

Начисленные налоги за 2021 год:

ПСН = 1 200 х 6% = 72 тыс. руб.

УСН = 9 500 х 6% = 570 тыс. руб.

Взносы за себя ИП может полностью вычесть из стоимости патента и в итоге он заплатит в бюджет

72 - 45 = 27 тыс. руб.

Взносы за работников превышают 50% от рассчитанного налога при УСН, поэтому Смирнов в итоге заплатит половину начисленной суммы:

570 х 50% = 285 тыс. руб.

Особенности распределения страховых взносов в случае, когда ИП и работники заняты в разных видах деятельности, нужно отразить в учётной политике.

Пример формулировки:

ИП Смирнов задействован только в деятельности, облагаемой в рамках ПСН, а работники — только в деятельности, облагаемой в рамках УСН «Доходы».

Поэтому ИП Смирнов без ограничений вычитает страховые взносы, уплаченные за себя из стоимости патента. Страховые взносы, уплаченные за работников, уменьшают налог при УСН в пределах 50% от начисленной суммы налога.

Минфин ничего не сказал об обратной ситуации, когда сам ИП занят в рамках УСН «Доходы», а работники — на патенте. Но в аналогичной ситуации при совмещении УСН и ЕНВД Минфин посчитал, что можно полностью вычесть взносы за себя из налога при УСН «Доходы», а вменённый налог можно уменьшить на взносы за работников в пределах 50% (письмо от 25.05.2016 № 03-11-11/29929). Если у вас такая же ситуация с патентом, рекомендуем направить отдельный запрос в Минфин и действовать в соответствии с ответом.

Что важно знать о совмещении УСН и ПСН

- Совмещать УСН и ПСН может быть выгодно, если ИП занимается разными видами деятельности или использует несколько объектов в рамках одного направления. Необходимо рассчитать налоговую нагрузку для каждого направления бизнеса или объекта и выбрать для него оптимальный режим налогообложения.

- Чтобы ИП мог совмещать упрощёнку и патентную систему, параметры его бизнеса должны соответствовать ограничениям, установленным для обоих режимов.

- При совмещении УСН и ПСН важно правильно распределить доходы и расходы между налоговыми режимами, а методику распределения прописать в учётной политике.

- Далеко не все особенности совмещения УСН и ПСН отражены в НК РФ. Во многих случаях остаётся ориентироваться на существующие разъяснения Минфина и ФНС, или направлять свои запросы и действовать в соответствии с ответами.