Патентная система налогообложения сейчас на пике популярности, клиенты и подписчики задают массу вопросов по ней. Рассказываем, как самостоятельно рассчитать стоимость патента, чтобы понять, выгодно ли именно вам переходить на патент. Спойлер: калькулятор на сайте ФНС не успевает актуализироваться вслед за изменениями регионального законодательства, поэтому его нужно перепроверять.

Порядок действий при расчёте стоимости патента

Применение патентной системы налогообложения (ПСН) предусматривает, что предприниматель перечисляет в бюджет стоимость патента, которая не зависит от реально полученного дохода.

Стоимость патента зависит:

- От территории внутри региона, на которой работает ИП. Скорее всего, в городе доход будет выше, чем в посёлке. Такой дифференциации может и не быть, это зависит от решения местных властей.

- От срока, на который приобретается патент. Патент можно купить на срок от 1 до 12 месяцев.

- От величины потенциально возможного дохода, которую устанавливают отдельно для каждого вида деятельности.

В свою очередь, потенциально возможный доход определяется, исходя из физических показателей.Это могут быть:

- площадь торгового зала, зала обслуживания клиентов или помещения, которое сдаётся в аренду;

- количество транспортных средств;

- количество наёмных работников и т.д.

Стоимость патента — это потенциально возможный доход, умноженный на ставку налога 6%. Прежде, чем принять решение о переходе на ПСН, важно учесть все названные факторы и сделать расчёты.

Многие сайты (в том числе официальный сайт ФНС) предлагают воспользоваться онлайн-калькуляторами для определения стоимости патента. Это облегчает расчёты, но, во-первых, калькуляторы не всегда актуальны, а во-вторых, предпринимателю полезно знать, из чего складывается стоимость патента.

Алгоритм действий для самостоятельного расчёта стоимости патента

- Определяем, на территории какого региона осуществляется деятельность.

- Находим местные законы о патенте.

- Проверяем, есть ли нужный вид деятельности в этом законе.

- Рассчитываем стоимость патента, учитывая индивидуальные условия.

Расчёт стоимости патента

Предположим, что ИП Смирнова живёт в Санкт-Петербурге и сдаёт недвижимость в аренду. У неё две небольшие квартиры-студии (25 кв.м. и 20 кв.м.) во Всеволожском районе Ленинградской области и нежилое помещение площадью 80 кв.м. — в Санкт-Петербурге. Студии она сдаёт за 22 000 и 20 000 руб. в месяц соответственно. Нежилое помещение — за 95 000 руб./мес.

Узнаем, где и сколько патентов нужно купить ИП Смирновой, и во сколько они обойдутся.

Шаг 1. Определяемся с территорией осуществления деятельности

Для покупки патента неважно, в каком регионе предприниматель стоит на учёте по месту регистрации. Ключевую роль играет фактор территории, где он ведёт бизнес — оказывает услуги, выполняет работы, торгует и т.д. Если ИП зарегистрирован в Республике Хакасии, фактически живет в Санкт-Петербурге, а магазин открыл в Московской области, купить патент для розничной торговли ему нужно в Московской области. Если ИП откроет второй магазин в Санкт-Петербурге, тогда нужно будет приобрести второй патент в этом городе. ИП Смирнова ведёт деятельность в двух регионах — Санкт-Петербурге (нежилая недвижимость) и Ленинградской области (квартиры-студии). Для УСН этот факт значения не имеет — налог по упрощенке Смирнова оплачивает в свою налоговую инспекцию независимо от того, где работает. А вот для работы на ПСН ей придётся покупать два патента: в Санкт-Петербурге и в Ленинградской области.

Результат шага 1: ИП Смирновой нужно будет приобретать два патента — в Санкт-Петербурге и Ленинградской области.

Шаг 2. Определяемся с законодательной базой

Теперь нужно найти законы о патенте, которые действуют в интересующих нас регионах. Воспользуемся для этого бесплатными информационными ресурсами. Например, официальным сайтом ФНС и/или Официальным интернет–порталом правовой информации.

Чтобы найти закон на сайте налоговой службы, откроем раздел «Патентная система налогообложения» и в левом верхнем углу выберем нужный регион.

деятельность по сдаче в аренду в Санкт-Петербурге на ПСН

деятельность по сдаче в аренду в Санкт-Петербурге на ПСН

Результат шага 3: мы убедились, что виды деятельности ИП Смирновой можно перевести на ПСН.

Шаг 4. Рассчитаем стоимость патента

Теперь определим, сколько стоит патент для каждого из случаев. Предположим, что Смирнова хочет взять патент на 11 месяцев, т.е. с 1 февраля по 31 декабря 2021 года.

Напомним исходные данные по ИП Смирновой:

- две квартиры-студии (25 кв.м. и 20 кв.м.) во Всеволожском районе Ленинградской области;

- нежилое помещение площадью 80 кв.м. — в Санкт-Петербурге.

В Ленинградской области на стоимость патента влияют несколько факторов:

- в каком именно районе области осуществляется деятельность — у нас это Всеволожский район;

- каков метраж сдаваемых в аренду объектов — 25 и 20 кв. м.

Патент нужно приобрести один. В нём будут указаны адреса обеих студий. Расчет стоимости на одиннадцать оставшихся месяцев года:

- коэффициент дифференциации по территории для Всеволожского района равен 1;

- размер потенциально возможного годового дохода установлен на 1 кв. м. в сумме 3 000 руб.

Потенциально возможный доход на год равен (25 кв. м. + 20 кв. м.) Х 3000 руб. / кв. м. Х 1 = 135 000 руб.

На 11 месяцев: 135 000 руб. / 365 дней Х 334 дня = 123 534 руб.

Стоимость патента на 11 месяцев равна 123 534 руб. Х 6% = 7 412 руб.

Для сравнения: при применении УСН налог ИП Смирновой с учётом дохода за 11 месяцев составит: (22 000 руб. + 20 000 руб. ) х 11 мес. х 6% = 27 720 руб. То есть патент в этом случае выгоднее.

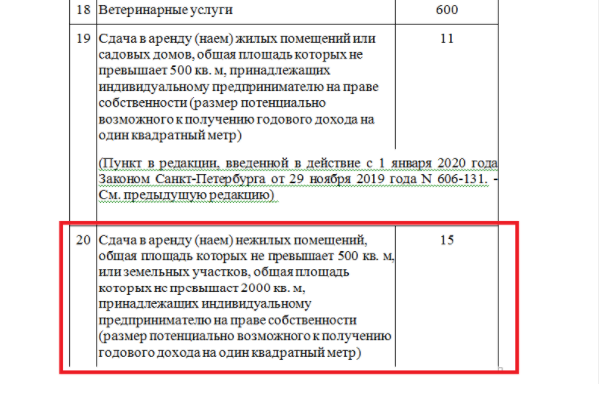

В Санкт-Петербурге размер потенциально возможного годового дохода установлен в сумме 15 000 руб. на 1 кв. м. Потенциально возможный доход ИП Смирновой рассчитывается по формуле:

80 кв. м. Х 15 000 руб. / кв. м. = 1 200 000 руб.

На 11 месяцев: 1 200 000 руб. / 365 дней Х 334 дня = 1 098 082 руб.

Стоимость патента: 1 098 082 руб. Х 6% = 65 885 руб.

Смирнова планировала сдавать нежилое помещение за 95 000 руб. в месяц. Фактический доход за 11 мес. в этом случае составит 1 045 000 руб. Налог по УСН при таком доходе составил бы 62 700 руб. В этом случае УСН будет выгоднее, чем патент. В такой ситуации ИП Смирновой есть смысл купить патент в Ленинградской области, но оставить УСН для Санкт-Петербурга.

Рассмотрим еще два примера расчёта.

Пример 1. ИП Селивёрстов перевозит пассажиров по городским маршрутам Нижнего Новгорода и планирует выполнять по заказам междугородние доставки. Всю деятельность ведёт в Нижнем, здесь же у него в аренде небольшой офис и территория под стоянку транспорта. Заключён договор на ТО с одним из автосервисов города. Поскольку патент нужно приобретать по месту осуществления деятельности, предпринимателю нужен один патент, но не во Владимирской области, где он прописан, а в Нижегородской , т.е. по месту осуществления деятельности.

Для пассажирских перевозок в Нижнем Новгороде в расчёте потенциально возможного дохода учитывается число посадочных мест (до 7 включительно и более 7). У Селивёрстова в каждом транспортном средстве восемь пассажирских мест. В этом случае возможный годовой доход определяется в сумме 500 000 руб. на одно транспортное средство.

У Селивёрстова шесть микроавтобусов. Значит, его потенциальный годовой доход будет равен: 500 000 Х 6 = 3 000 000 руб., а за 11 месяцев: 3 000 000 / 365 дней Х 334 дня = 2 745 205 руб. Стоимость патента на 11 месяцев: 2 745 205 Х 6% = 164 712 руб.

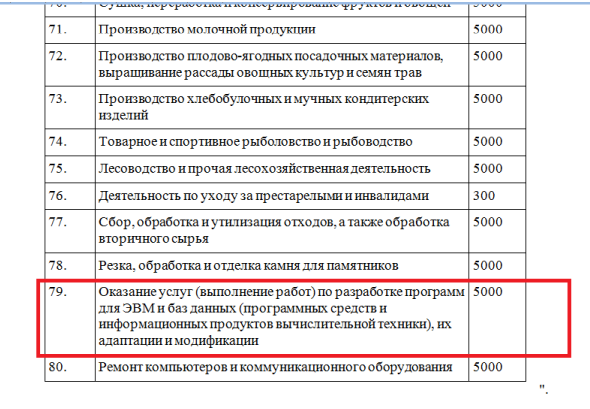

Пример 2. ИП Яковлев зарегистрирован в ИФНС Оренбурга, фактически живёт в Москве. Он оказывает услуги в сфере IT-технологий в сети Интернет. Среди его заказчиков клиенты не только из России, но и из-за границы. ИП Яковлеву нужно приобрести патент в Москве. Покупать его в Оренбурге неправильно, даже если во всех договорах предприниматель будет указывать местом их заключения Оренбург.

В Москве оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации предусмотрено пунктом 79 статьи 1 Закона о патенте.

Закон Ярославской области от 27.11.2020 № 90-з

Закон Ярославской области от 27.11.2020 № 90-з