Если у вас есть сотрудники или подрядчики-физлица на ГПХ, не забудьте подготовить 6-НДФЛ по итогам года. Рассказываем, кто и когда должен сдать отчёт, как заполнить форму и что будет, если этого не сделать.

Что нужно запомнить?

- 6-НДФЛ — это отчёт, в котором указывают удержанный НДФЛ в пользу государства. Его заполняют налоговые агенты, которые рассчитываются с физлицами за разные услуги, товары или аренду.

- По итогам года отчёт сдают организации и предприниматели, которые рассчитывались с физлицами по трудовым, гражданско-правовым и прочим соглашениям. Срок сдачи по итогам 2024 года — 25 февраля 2025.

- Актуальный бланк расчёта 6-НДФЛ утверждён приказом ФНС России № ЕД-7-11/649@ от 19.09.2023.

- По итогам года нужно заполнить всю форму 6-НДФЛ: титульный лист, разделы 1 и 2, приложение (бывшая справка 2-НДФЛ) на каждого сотрудника или подрядчика-физлицо.

- За нарушение сроков сдачи 6-НДФЛ штрафуют по п. 1.2 ст. 126 НК РФ: на 1000 руб. за каждый полный и неполный месяц просрочки.

- За ошибки в поданном расчете 6-НДФЛ накажут на 500 руб. по п.1 ст.126.1 НК РФ. Сдача расчета на бумаге в размер требованиям о предоставлении расчета в электронном виде наказывается штрафом в 200 руб. (ст.119.1 НК РФ).

Что такое 6-НДФЛ?

6-НДФЛ — это отчёт, в котором указывают удержанный НДФЛ в пользу государства. Его заполняют налоговые агенты, которые рассчитываются с физлицами за разные услуги, товары или аренду.

Кто должен сдавать за 4 квартал 2024 года?

Отчитаться должны организации и предприниматели, которые рассчитывались с физлицами по трудовым и гражданско-правовым договорам. Или, например, брали в аренду какое-то имущество у частника.

Если в 4 квартале не было выплат физлицам, но рассчитывались в предыдущие кварталы, всё равно надо подготовить отчёт, потому что он заполняется накопленным итогом.

Когда и куда сдавать?

Когда? Отчёт сдают по итогам каждого квартала — до 25 числа месяца, следующего за истёкшим кварталом. Но в конце года сделано послабление, чтобы дать время на адаптацию после новогодних праздников. Поэтому за 4 квартал отчитываются до 25 февраля.

Если день сдачи выпадает на выходной или праздник, срок переносится на ближайший рабочий день. По итогам 2024 года нет переносов, поэтому сдайте отчёт до 25.02.2025.

Куда? Отчитывайтесь по месту учёта. Организации — в ИФНС, за которой закреплены по юридическому адресу; ИП — по месту прописки.

Если у организации есть филиалы или обособленные подразделения, нужно подготовить отдельный отчёт для каждой налоговой по месту их учёта.

Если работаете как индивидуальный предприниматель и применяете ПСН, сдайте отчёт по месту фактической деятельности, для которой оформлен патент.

Как? Если среднесписочная численность сотрудников 10 и менее человек, сдайте отчёт в бумажном или электронном виде по своему усмотрению. В противном случае разрешён только электронный формат.

Форма расчёта 6-НДФЛ

Актуальный бланк расчёта 6-НДФЛ утверждён приказом ФНС России № ЕД-7-11/649@ от 19.09.2023.

Как заполнить 6-НДФЛ?

Форма включает в себя титульный лист, два раздела и приложение — бывшую справку 2-НДФЛ. В квартальных отчётах приложение не заполняют, это делают только по итогам года. Поэтому при сдаче 6-НДФЛ за 4 квартал нужно заполнить приложение на каждого сотрудника и подрядчика-физлицо, с которыми работали по ГПХ-соглашению.

Ранее мы уже рассматривали, как правильно заполнить 6-НДФЛ. Далее приведём общую информацию, порядок заполнения приложения и покажем образец, на который можно ориентироваться при подготовке своего отчёта.

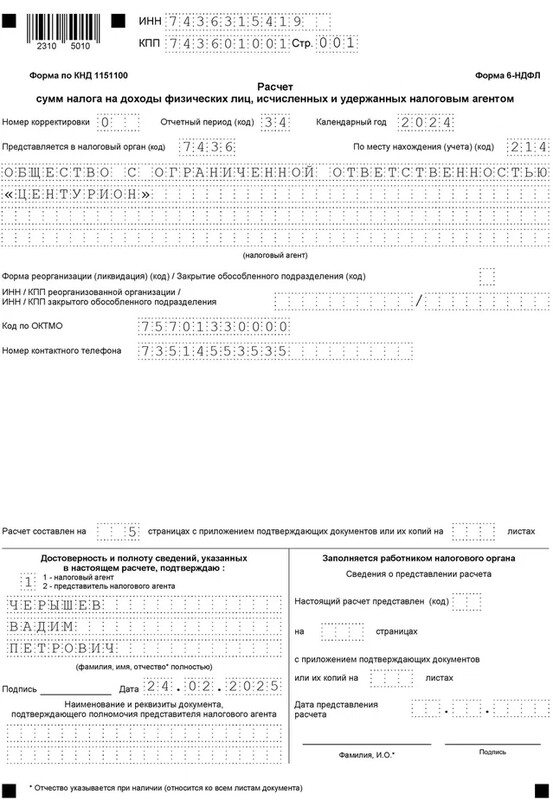

Титульный лист

Титульный лист в 6-НДФЛ составлен аналогично другим популярным отчётам. Например, как в расчёте по страховым взносам (РСВ) или декларации по УСН.

Что указывают:

- ИНН и КПП налогового агента;

- номер корректировки;

- код отчётного периода;

- календарный год, за который подаётся отчёт;

- код налогового органа;

- код места нахождения учёта;

- название организации или ФИО индивидуального предпринимателя;

- контактный телефон;

- количество листов, на которых составлен отчёт, и приложений к нему;

- лицо, которое отвечает за подготовку отчёта и достоверность сведений.

Если заполняете несколько отчётов для филиалов и обособленных подразделений, указывайте индивидуальный КПП каждого.

Раздел 1

В первом разделе приводят информацию о сумме налога, который удержан и подлежит уплате с начала года. Поэтому строка 020 заполняется накопленным итогом с первого квартала.

В строках 021-026 указывают суммы удержанного налога за шесть сроков перечисления в течение квартала, за который подают отчёт. В четвёртом квартале это:

- 021 — с 1 по 22 октября;

- 022 — с 23 по 31 октября;

- 023 — с 1 по 22 ноября;

- 024 — с 23 по 30 ноября;

- 025 — с 1 по 22 декабря

- 026 — с 23 по 31 декабря.

Строка 030 аналогично заполняется нарастающим итогом с первого квартала. Ниже в строках 031-036 дают расшифровку по шести срокам перечисления в течение квартала.

В строке 010 указывают код бюджетной классификации, который зависит от вида выплаченного дохода и применяемой ставки. В 2024 году было четыре варианта:

- 182 1 01 02010 01 1000 110 — для налога с доходов, кроме дивидендов, менее 5 млн рублей.

- 182 1 01 02080 01 1000 110 — для налога с доходов, превышающих 5 млн рублей.

- 182 1 01 02130 01 1000 110 — для налога с дивидендов по ставке 13% с дохода до 5 млн рублей.

- 182 1 01 02140 01 1000 110 — для налога с дивидендов по ставке 15% с дохода свыше 5 млн рублей.

Если в течение года или квартала выплачивали несколько видов доходов с разными ставками, для каждого КБК заполните отдельный первый раздел.

Раздел 2

Второй раздел заполняется нарастающим итогом с начала года и дополняется информацией об удержанных и возвращённых суммах за последний квартал.

В строке 100 указывают применяемую ставку, а в строке 105 — КБК, соответствующий виду дохода и ставке.

Как заполнять раздел 2:

- 110 — количество физлиц, которым выплачивали доход в течение года;

- 111 — в том числе физлица, относящиеся к высококвалифицированным специалистам;

- 120 — доход, выплаченный физлицам в течение года;

- 121 — в том числе физлицам, относящимся к высококвалифицированным специалистам;

- 130 — сумма вычетов и расходов, уменьшающих налоговую базу;

- 131 — налоговая база: разница между строками 120 и 130.

- 140 — исчисленная сумма НДФЛ;

- 141 — в том числе по отношению к физлицам, относящимся к высококвалифицированным специалистам;

- 150 — сумма фиксированных авансовых платежей, которые зачтены в счёт НДФЛ с доходов иностранцев, работающих по патентам;

- 155 — сумма налога на прибыль с дивидендов в пользу организации — налогового агента, который засчитывают в счёт НДФЛ;

- 156 — сумма налога с дивидендов от источников за пределами России, уплаченного в иностранном государстве, с которым заключён договор об избежании двойного налогообложения;

- 160 — сумма налога, удержанная с начала года;

- 161-166 — в том числе по шести срокам удержания за последний квартал;

- 170 — сумма налога, которую не удалось удержать. Например, если подарили физлицу подарок, но в его пользу не было финансовых выплат.

- 180 — сумма налога, излишне удержанная с начала года;

- 190 — сумма налога, которую с начала года вернули физлицам;

- 191-196 — в том числе суммы возвратов по шести срокам перечисления за последний квартал.

Если в течение года или квартала выплачивали несколько видов доходов с разными ставками, для каждого КБК заполните отдельный второй раздел.

Приложение

Приложение — это справка с расчётом по каждому сотруднику и подрядчику-физлицу, с которыми в течение года работали по гражданско-правовому договору. Для каждого сотрудника указывается номер справки и корректировки, если подаются уточняющие сведения.

В первом разделе приводится информация о налоговом агенте — код ОКТМО, телефон, ИНН, КПП, наименование,

Во втором разделе указывают персональную информацию физлица — ФИО, дату рождения, реквизиты документа, удостоверяющего личность.

В третьем разделе отражают ставку налога. Приводят данные о суммах дохода с кодировкой вида дохода и указанием месяца. Также если предоставлялись вычеты, указывают их коды и сумму.

В четвертом разделе приводят информацию о стандартных, социальных и имущественных вычетах. Последний раздел предназначен для отражения сумм, с которых не получилось удержать НДФЛ.

В пятом разделе указывают общие суммы дохода и налога.

В шестом разделе указывают информацию о неудержанном налоге.

Если выплачивали физлицу разные виды доходов, то вторую страницу приложения нужно заполнить отдельно для каждого КБК.То есть на каждую ставку - отдельный лист справки.

О новых ставках по НДФЛ с 2025 года читайте в нашей статье.

ст.119.1 НК РФ

ст.119.1 НК РФ