С выплаченных сотрудникам вознаграждений работодатели исчисляют и перечисляют в бюджет страховые взносы. Об этом они отчитываются перед налоговой службой, сдавая единый расчёт по страховым взносам.

В этой статье вы посмотрите образец заполнения РСВ за 4 квартал и узнаете, в какие сроки предоставлять документ, что грозит за нарушение правил, как правильно заполнить РСВ.

Отчёт РСВ: что это такое и кто его сдаёт

Расчёт по страховым взносам (РСВ) — это отчёт об исчисленных и уплаченных страховых взносах на обязательное пенсионное, медицинское и социальное страхование.

Документ сдают организации, обособленные подразделения и индивидуальные предприниматели, которые в отчётном периоде выплачивали вознаграждения по трудовым и гражданско-правовым договорам. Пользователи «Налога на профессиональный доход» и физические лица отчитываются, если выплачивали вознаграждения по гражданско-правовым договорам.

Компании сдают отчёт в налоговую инспекцию, за которой закреплены по юридическому адресу. Индивидуальные предприниматели, самозанятые и физические лица — по прописке.

Обособленные подразделения юридических лиц об исчисленных и уплаченных страховых взносах отчитываются по месту регистрации, если работают с отдельным расчётным счётом. В противном случае документ сдают по месту нахождения головной организации.

За 4 квартал отчитываются по форме, утверждённой Приказом Федеральной налоговой службы от 18 сентября 2019 года № ММВ-7-11/470@ в редакции от 15 октября 2020 года.

С 2022 года вступает в силу новый бланк, который налоговая служба утвердила Приказом от 6 октября 2021 года № ЕД-7-11/875@.

Чтобы правильно заполнить документ и не забыть про сроки сдачи РСВ за 4 квартал 2021 года, воспользуйтесь сервисом «Моё дело». Он автоматизирует заполнение расчёта по страховым взносам, проверяет достоверность данных и помогает с электронной отправкой сведений в ФНС.

Изменения в 2021 году

В конце 2020 года Федеральная налоговая служба обновила бланк единого расчёта по страховым взносам из-за изменений в Налоговом кодексе. Общие изменения направлены на оптимизацию документа, удаление ненужных разделов и приложений. Теперь заполнении РСВ занимает меньше времени.

На титульный лист добавили графу со среднесписочной численностью работников. Ранее эти данные передавали отдельным документом, который упразднили с начала 2021 года.

Для организаций из сферы высоких технологий и разработки электроники добавили приложение 5.1. С этого года для них действуют пониженные ставки страховых взносов.

Сроки сдачи РСВ за 2021 год

Расчёт по страховым взносам — ежеквартальный отчёт. Его сдают до 30 числа месяца, следующего за отчётным периодом. Если срок выпадает на выходной или праздник, он сдвигается на ближайший рабочий день.

Сроки сдачи отчётности РСВ за 2021 год:

| Период | Срок | Комментарий |

|---|---|---|

| За 4 квартал (2020 год) | 01.02.2021 | 30.01.2021 – выходной, поэтому срок сдвинулся на ближайший рабочий день |

| За 1 квартал | 30.04.2021 | – |

| За 2 квартал (полугодие) | 30.07.2021 | |

| За 3 квартал (9 месяцев) | 08.11.2021 | С 30.10.2021 по 07.11.2021 действовали нерабочие дни |

| За 4 квартал (2021 год) | 31.01.2022 | 30.01.2022 – выходной, поэтому срок сдвинулся на ближайший рабочий день |

Отчёт предоставляют в ФНС лично, через представителя с доверенностью, Почтой России или по телекоммуникационным каналам связи. Если трудоустроено 10 и более человек, документ разрешено сдавать только в электронном виде. В остальных случаях ИП и ООО выбирают формат сдачи по собственному усмотрению.

Советуем отправлять документ с запасом в несколько дней, чтобы застраховаться от сбоев и избежать штрафов.

Нулевой РСВ

Нулевой отчёт сдают организации и предприниматели, которые с начала года приостановили деятельность, уволили или отправили в неоплачиваемый отпуск сотрудников. «Нулёвку» за первый квартал дополняют уведомление в свободной форме о приостановке деятельности. Тогда в следующие кварталы ФНС не будет ждать документ и не применит санкции за несдачу.

Если в течение года работодатель выплачивал вознаграждения по трудовому или гражданско-правовому соглашению, нулевого отчёта быть не может. РСВ заполняют накопленным итогом с начала года. Если в 4 квартале не было выплат, это указывают в документе и вносят сведения об исчисленных взносах с начала года.

Нулёвка состоит из:

- титульного листа;

- раздела 1 без приложений;

- раздела 3.

В строке 001 первого раздела ставят «2», чтобы проинформировать проверяющий орган об отсутствии выплат в отчётном периоде.

Нулевой РСВ сдают в стандартные сроки, описанные выше. За непредоставление документа выпишут штраф, даже если ранее в ИФНС направляли уведомление о приостановке деятельности.

Ответственность по РСВ

Если нарушить срок сдачи РСВ за год, последует налоговая и административная ответственность.

За каждый полный или неполный месяц просрочки штрафуют на 5% от суммы исчисленных страховых взносов. При этом величина санкции не может быть меньше 1 000 рублей и больше 30% от взносов.

Если срок нарушен на 20 и более дней, Федеральная налоговая служба может заблокировать расчётные счета организации или индивидуального предпринимателя (подпункт 1 пункта 3). Ограничения по операциям снимают в течение рабочего дня после сдачи единого расчёта по страховым взносам.

Пример. ООО «Ресурс-М» за 4 квартал 2021 года исчислил страховые взносы на 89 000 рублей. Фирма сдала отчёт с опозданием — 16.02.2022. За неполный месяц просрочки компанию оштрафовали на 5% от исчисленных взносов: 89 000 х 5% = 4 450 рублей.

Дополнительная ответственность предусмотрена для должностных лиц, которые отвечают за подготовку РСВ. Их штрафуют на 300-500 рублей. Эта санкция не распространяется на предпринимателей во избежание двойной ответственности.

Чтобы не забыть про срок сдачи отчёта РСВ за год и избежать штрафов, воспользуйтесь сервисом «Моё дело». В систему встроен налоговый календарь, который напоминает про важные даты.

Как заполнить РСВ за 2021 год

Расчёт по страховым взносам состоит из 22 листов, но все заполнять необязательно. Некоторые отведены для частных случаев. При отсутствии данных их пропускают. Но есть минимум, который подают все работодатели:

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 приложения 1 к разделу 1;

- приложение 2 к разделу 1;

- раздел 3.

Памятка по заполнению остальных частей документа:

| Раздел | Кто заполняет |

|---|---|

| Раздел 1 | |

| Подраздел 1.3 приложения 1 | Плательщики взносов по дополнительным тарифам |

| Приложение 1.1 | Работодатели лётчиков или работников угольной промышленности |

| Приложение 3 | Плательщики пособий. С 2021 года их напрямую выплачивает Фонд социального страхования, поэтому третье приложение никто не заполняет |

| Приложение 4 | Плательщики пособий пострадавшим на Чернобыльской АЭС за счёт федерального бюджета. С 2021 года их напрямую выплачивает Фонд социального страхования, поэтому четвертое приложение никто не заполняет |

| Приложение 5 | IT-компании, которые исчисляют страховые взносы по льготным тарифам |

| Приложение 6 | Некоммерческие организации на упрощённой системе налогообложения |

| Приложение 7 | Производители анимационной продукции |

| Приложение 8 | Плательщики доходов иностранцам, которые временно пребывают в России |

| Приложение 9 | Плательщики доходов студенческим отрядам и отдельным студентам |

| Раздел 2 | |

| Приложение 1 | Главы крестьянско-фермерских хозяйств |

При формировании документа соблюдают ряд правил:

- при заполнении от руки разрешено использовать синюю, чёрную или фиолетовую пасту;

- при заполнении на компьютере допускается шрифт Courier New с 16-18 кеглем, все буквы должны быть заглавными;

- при ручном заполнении, если отсутствуют данные, в числовых строках ставят ноль, а в текстовых — прочерки;

- числа указывают в рублях и копейках;

- запрещены исправления корректорами;

- нумерация листов сквозная, не допускается нарушение последовательности.

С 2021 года организации и индивидуальные предприниматели не заполняют приложения 3, 4 к разделу 1 и строку 070 приложения 2 к разделу 1, так как теперь компенсации и пособия выплачивает Фонд социального страхования. Федеральная налоговая служба подтвердила это в Письме от 29 января 2021 года № БС-4-11/1020@.

Для удобства РСВ заполняют не в установленной последовательности. Сначала вносят данные на титульный лист, далее — в раздел 3, приложения и раздел 1. Далее рассмотрим заполнение отчёта на примере:

ООО «Ресурс-М» входит в реестр малого и среднего предпринимательства. В фирме один работник — директор. Ежемесячная зарплата — 40 000 рублей, предельная база не достигнута.

Титульный лист

В шапке документа указываем ИНН и КПП страхователя в соответствии с ЕГРЮЛ (для ИП — в соответствии с ЕГРИП).

Для исходного отчёта «Номер корректировки» — «0--». При подаче первой уточнёнки — «1--», второй — «2--» и так далее.

«Код расчётного периода» смотрим в приложении 3 порядка заполнения расчёта по страховым взносам. Годовой отчёт (за 4 квартал) — «34».

«Код налогового органа» должен соответствовать ИФНС, к которой работодатель привязан по юридическому адресу или прописке. Реквизиты налоговой инспекции смотрим на официальном сайте ведомства.

«По месту нахождения (код)» зависит от расположения страхователя. Обычно отчёт сдают по месту расположения, поэтому юридические лица указывают «214», а ИП — «120».

Далее указываем наименование страхователя, среднесписочную численность работников в отчётном периоде и ОКВЭД основного вида деятельности. Следующие строки заполняют фирмы, находящиеся в стадии реорганизации.

В нижнем блоке заполним левую часть — фамилию, имя, отчество должностного лица или представителя. Дата должна соответствовать дню сдачи документа. Правую часть заполняют сотрудники налоговой службы.

Образец заполнения титульного листа:

Образец заполнения титульного листа

Образец заполнения титульного листа

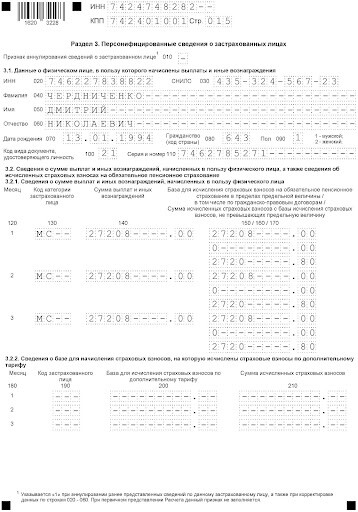

Раздел 3

Третий раздел заполняют по каждому работнику, который в отчётном периоде получал выплаты по трудовому или гражданско-правовому договору.

«Ресурс-М» — малое предприятие, поэтому для работника заполним два третьих раздела. С 2021 года для малого и среднего бизнеса действуют пониженные тарифы страховых взносов, но только с превышения минимального размера оплаты труда (МРОТ) — 12 792 рубля.

В первом экземпляре отразим доходы и взносы в пределах МРОТ, во втором — выплаты и взносы для льготных тарифов.

- В графе 010 ставим прочерк, так как сдаём исходный отчёт.

- В подразделе 3.1 укажем данные застрахованного лица: ИНН, СНИЛС, фамилию, имя, отчество и другие.

- Код для графы 080 посмотрим в Общероссийском классификаторе стран мира (РФ — 643),

- Для графы 100 — в приложении 6 порядка заполнения отчёта (паспорт — 21).

- Шапку продублируем для второго экземпляра для взносов по пониженным ставкам.

В подразделе 3.2.1 отразим выплаты физическому лицу за последние три месяца:

- графа 130 — код категории застрахованного лица в соответствии с порядком заполнения. В первом экземпляре — «НР», во втором — «МС».

- графа 140 — общая сумма выплат;

- графа 150 — сумма, облагаемая взносами на обязательное пенсионное страхование;

- графа 160 — выплаты по гражданско-правовому соглашению;

- графа 170 — исчисленная сумма взносов на ОПС.

Подраздел 3.2.2 заполняют, если по результатам специальной оценки труда рабочее место сотрудника признали опасным или вредным, а взносы на ОПС исчисляли по дополнительному тарифу. Мы поставим прочерки, так как «Ресурс-М» не проводил СОУТ.

Образец заполнения третьего раздела по стандартному тарифу:

Образец заполнения третьего раздела по льготному тарифу

Образец заполнения третьего раздела по льготному тарифу

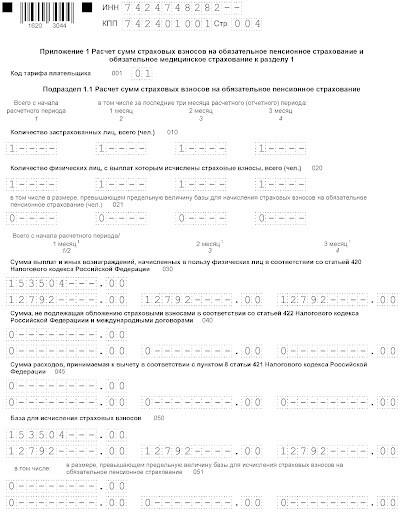

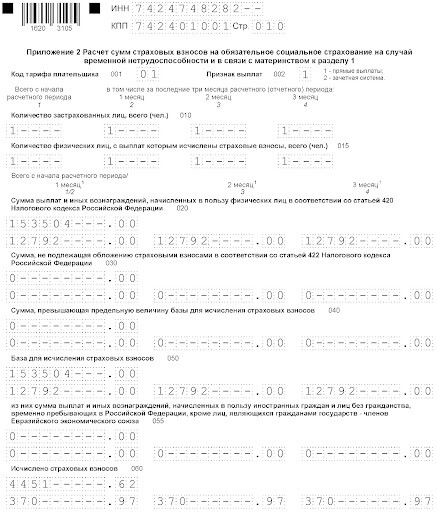

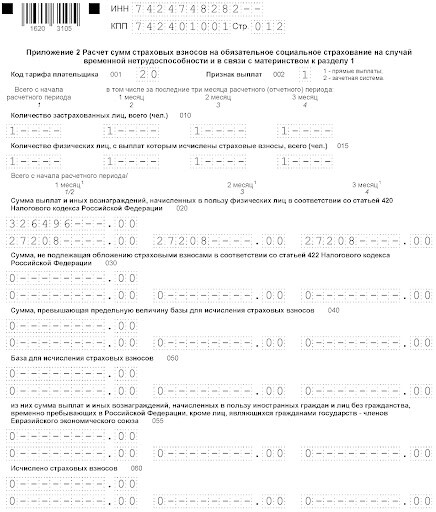

Приложение 1 к разделу 1

Приложение 1 включает в себя два подраздела — 1.1 и 1.2. В них отражают исчисленные взносы на пенсионное и медицинское страхование. Как и третий раздел, приложение заполним в двух экземплярах.

- «01» — для взносов по стандартным ставкам;

- «20» — для взносов по льготному тарифу для субъектов малого и среднего предпринимательства.

В блоке «030» отразим сумму выплат: всего с начала налогового периода и за последние 3 месяца. Аналогично заполняют блоки «040» и «045». Так как сведений нет, ставим ноль и прочерки.

В блоке «050» покажем базу для исчисления взносов. Это разница между блоками «030», «040» и «045». В блоке «051» указывают, какая часть базы превышает предельную базу.

В блоке «060» укажем сумму исчисленных взносов на ОПС. Блоки «061» и «062» детализируют сведения: исчисленные взносы в рамках предельной базы и с превышения.

В первом экземпляре отразим суммы в пределах минимального размера оплаты труда, во втором — свыше МРОТ, которые облагаются по льготным ставкам.

Подраздел 1.2 заполним аналогично, но для взносов на обязательное медицинское страхование.

Образец заполнения подраздела 1.1 по стандартной ставке:

Образец заполнения подраздела 1.1 по стандартной ставке

Образец заполнения подраздела 1.1 по стандартной ставке

Образец заполнения подраздела 1.1 по льготному тарифу

Образец заполнения подраздела 1.1 по льготному тарифу

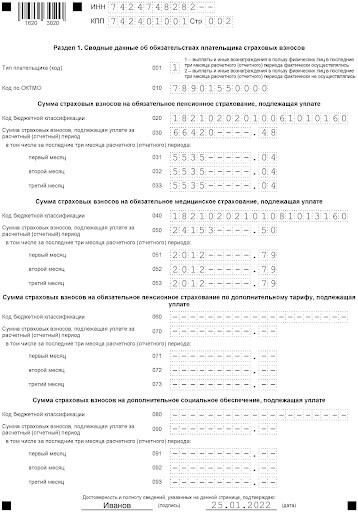

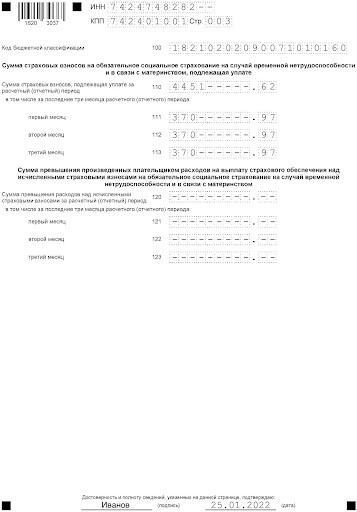

Образец заполнения приложения 2 по стандартной ставке

Образец заполнения приложения 2 по стандартной ставке

Образец заполнения приложения 2 по льготному тарифу

Образец заполнения приложения 2 по льготному тарифу

Образец заполнения первого раздела

Образец заполнения первого раздела

Образец заполнения первого раздела (2)

Образец заполнения первого раздела (2)

Чтобы быстро и без ошибок заполнить РСВ, воспользуйтесь сервисом «Моё дело». Система автоматизирует формирование документа, проверяет достоверность указанных сведений и напоминает о сроках предоставления отчёта в налоговую инспекцию.

Контрольные соотношения для проверки

Чтобы минимизировать вероятность ошибок, пользуются контрольными соотношениями. Они представляют собой сравнение строк расчёта по страховым взносам с другими отчётами, например, 6-НДФЛ.

Об актуальном перечне контрольных соотношений Федеральная налоговая служба рассказала в письме от 19 февраля 2021 года № БС-4-11/2124@.

Формат предоставления расчёта по страховым взносам

Если у работодателя трудоустроено 10 и более человек, он может сдавать единый расчёт по страховым взносам только в электронном виде. Остальные организации и предприниматели выбирают формат предоставления РСВ по собственному усмотрению.

За нарушение способа сдачи отчёта работодателей штрафуют на 200 рублей. Дополнительно могут взыскать 300-500 рублей с должностного лица, которое отвечает за подготовку документа.