Субъекты на УСН подают декларацию по спецрежиму в конкретные сроки. При их несоблюдении они получают штраф от налоговиков.

Форма декларации по УСН за 2024 год

Чтобы сформировать отчёт по УСН за 2024 год, возьмите бланк из Приказа ФНС России от 02.10.2024 N ЕД-7-3/813@.

Он одинаковый для всех плательщиков на «упрощёнке» — как для юрлиц, так и для ИП. К тому же, он предназначен для обоих объектов налогообложения — «доходы» и «доходы минус расходы».

Обратите внимание, что бланк утверждён в октябре 2024, в декларацию за 2024 год внесли некоторые изменения, связанные с поправками в НК РФ:

- упрощенцы ДНР, ЛНР, Запорожской и Херсонских областей получили право на вычет 28 тыс. руб. для компенсации затрат по приобретению, настройке и обслуживанию ККТ и фискального накопителя. В декларацию внесён раздел 4, в котором декларируются такие расходы. Также появились соответствующие строки в разделах 1.1 и 1.2;

- внесены поправки в связи с тем, что ИП на УСН «доходы минус расход» по-новому уменьшают налог на сумму фиксированных страховых взносов;

- на титульном листе появилась кодировка объекта налогообложения: «1» — доходы, «2» — доходы минус расходы;

- другие изменения носят технический характер.

Для правильного отражения данных в расчёте ориентируйтесь на Приложение № 2 к Приказ ФНС России от 02.10.2024 N ЕД-7-3/813@.

Сервис «Моё дело» поможет быстро и без ошибок заполнить декларацию по УСН — с учётом всех изменений 2024 года. А ещё он сам напомнит о сроках и поможет отправить отчёт онлайн. Узнать больше

В нём указано, как нужно заполнять отчёт, к примеру, обозначены такие общие моменты:

- значения показателей ставьте в целых рублях. Округление производится по математическим правилам — до 50 коп. отбрасывается, а больше 50 коп. округляется до полного рубля;

- на листах отчёта проставляйте сквозную нумерацию, начало — с титульного листа. Для него используется «001» и далее по порядку — «002», «003» и т.д.;

- заполняйте расчёт чёрными, синими или фиолетовыми чернилами;

- не исправляйте ошибки, а также не используйте корректирующие средства;

- не печатайте отчёт на двух сторонах одного листа и не скрепляйте сами листы;

- в каждой графе указывайте только один показатель;

- каждое поле заполняйте слева направо, начинайте с первого знакоместа;

- при отсутствии значения показателя проставляйте прочерк во всех знакоместах графы.

Чтобы не ошибиться при внесении информации в декларацию по УСН за 2024 год, воспользуйтесь возможностями справочно-правовой системы «Моё дело». С её помощью вы защитите бизнес от штрафов за неверно заполненную отчётность. Кроме того, вы сможете сразу удалённо подать расчёт в ИФНС и значительно упростить работу.

Какие листы включены в декларацию по УСН

Расчёт по УСН включает:

- Титульный лист

- 1.1 — Размер налога или аванса («доходы»);

- 1.2 — Размер налога или аванса («доходы минус расходы»);

- 2.1.1 — Расчёт налога («доходы»);

- 2.1.2 — Расчёт торгового сбора, который уменьшает налог («доходы»);

- 2.2 — Расчёт налога («доходы минус расходы»);

- 3 — Отчёт о целевом использовании имущества, работ, услуг;

- Расчёт суммы расходов на приобретение ККТ.

Разделы 3 и 4 предоставляются только при наличии такой информации. Если налогоплательщик не получал целевое финансирование, а также не заявляет вычет по ККТ, разделы 3 и 4 предоставлять не нужно.

Плательщики УСН формируют конкретные листы, ориентируясь на то, какой применяется объект налогообложения:

| Объект налогообложения | Разделы |

|---|---|

| «Доходы» | Титульный лист 1.1 2.1.1 2.1.2 (юрлицо или ИП — плательщик торгового сбора) 3 (субъект на УСН получил целевые средства по п. 1, 2 ст. 251 НК РФ) 4 (субъект на УСН ЛНД, ДНР, Запорожской и Херсонской областей, потратившие средства на покупку и обслуживание ККТ по п.3.2 ст.346.21 НК РФ) |

| «Доходы минус расходы» | Титульный лист 1.2 2.2 3 (субъект на УСН получил целевые средства по п. 1, 2 ст. 251 НК РФ) 4 (субъект на УСН ЛНД, ДНР, Запорожской и Херсонской областей, потратившие средства на покупку и обслуживание ККТ по п.3.2 ст.346.21 НК РФ) |

Разделы отчёта по УСН, заполняемые в зависимости от объекта налогообложения

Сервис «Моё дело» даст пошаговые подсказки, поможет выбрать нужные разделы и правильно отразить данные для объектов налогообложения «доходы» и «доходы минус расходы». Попробовать бесплатно

Образец декларации по УСН за 2024 год

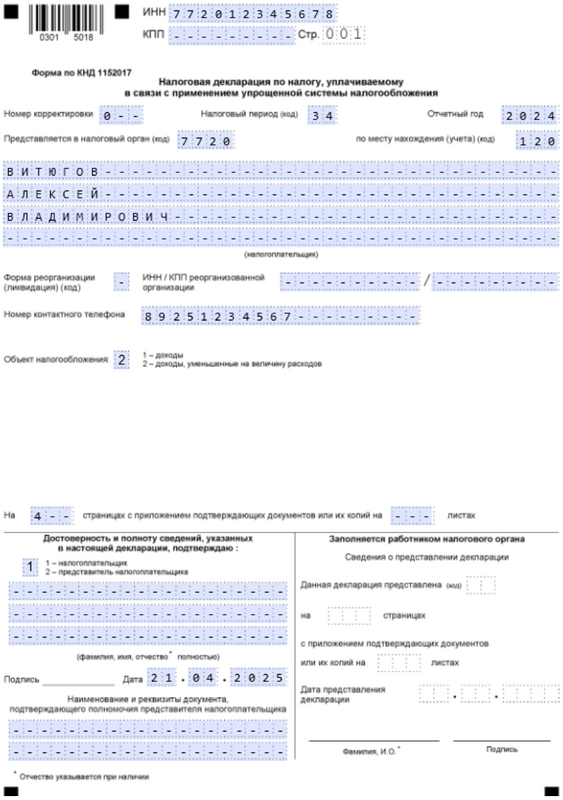

Данные вносятся в титульник одинаково для всех плательщиков УСН независимо от объекта налогообложения.

Укажите следующую информацию:

- ИНН (10 знаков) и КПП юрлица или ИНН (12 знаков) индивидуального предпринимателя;

- Номер корректировки — «0 - -», если расчёт за отчётный год подаётся впервые. При отправке корректировочного расчёта ставится «1 - -» и т.д.;

- Налоговый период (код) — декларация годовая, поэтому «34»;

- Отчётный год — 2024;

- Представляется в налоговый орган (код) — проставляется код ИФНС, который берут на сайте ФНС;

- По месту нахождения (учёта) (код) — выбирается код из Приложения № 2 к Порядку из Приказа N ЕД-7-3/813@. Для российской компании код «210», а для ИП — «120»;

- Объект налогообложения — проставляется «1», если объект «Доходы» и «2», если объект «Доходы минус расходы»;

- Налогоплательщик — указывается полное наименование юридического лица (как в учредительной документации) или ФИО индивидуального предпринимателя (без сокращений);

- Форма реорганизации, ликвидация (код) — код берётся из Приложения № 3 к Порядку из Приказа № ЕД-7-3/813@. Например, при ликвидации указывается «0», а при присоединении «5»;

- ИНН/КПП реорганизованной компании — указываются, если проведена реорганизация;

- Номер телефона — тот, по которому налоговики могут связаться с руководителем или лицом, ответственным за заполнение расчёта;

- На … страницах с приложением документов на … листах;

- Достоверность и полноту сведений подтверждаю — «1», если подписывает директор или иное уполномоченное лицо, «2», если подписывает доверенное лицо.

Пример титульника для юрлица:

Образец титульника декларации по УСН с объектом «Доходы минус расходы для ИП»

Образец титульника декларации по УСН с объектом «Доходы минус расходы для ИП»

Далее формируются разделы — в зависимости от объекта налогообложения.

Отчёт по УСН за 2024 год при объекте «доходы»

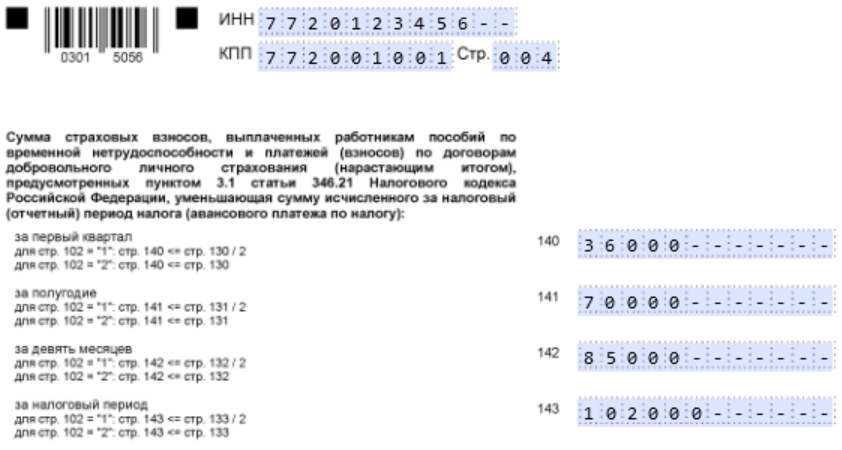

Сначала нужно заполнить раздел 2.1.1 — определить налог по УСН. Информация отражается в следующих графах:

- 101 — «1», если ставка 6%, «2», если ставка 8%;

- 102 — «1», если плательщик на УСН осуществляет выплаты физлицам, «2», если ИП не осуществляет выплаты физлицам;

- 110-113 — размер доходов по кварталам и в целом за год (заполняются нарастающим итогом);

- 120-123 — ставки налога. Стандартно она равна 6% или 8%;

- 124 — обоснование применения ставки, установленной субъектом РФ (заполняется, если применяется ставка, установленная субъектом РФ);

- 130-133 — размеры рассчитанного аванса по кварталам и налога в целом за год (заполняются нарастающим итогом);

- 140-143 — величина страховых взносов и выплаченных пособий, уменьшающих налог, по кварталам и в целом за год (заполняются нарастающим итогом).

Если в поле 102 ставится код «2», то ИП снижает налог на всю величину уплаченных/ подлежащих уплате за себя страховых взносов. Величина по графе 143 не должна быть больше фиксированной величины взносов и 1%-процентных взносов (с учётом ограничения по их размеру) и не может быть больше графы 133. Если в поле 102 ставится код «1», то величины по графам 140-143 должны быть не больше, чем 50% величин по графам 130-133 за аналогичные периоды.

Допустим, по ООО «Проспект» на УСН 6% есть такие вводные данные:

| Период | Доходы | Страховые взносы | Налог (Доходы × 6%) | 50% от суммы налога | Платёж/ Авансовый платёж (Налог - Страховые взносы), но не более чем на 50%) - Предыдущие авансы |

|---|---|---|---|---|---|

| Январь-март | 1 530 000 | 36 000 | 91 800 | 45 900 | 55 800 |

| Январь-июнь | 2 650 000 | 70 000 | 159 000 | 79 500 | 33 200 |

| Январь-сентябрь | 3 490 000 | 85 000 | 209 400 | 104 700 | 35 400 |

| Январь-декабрь 2024 года | 5 260 000 | 102 000 | 315 600 | 157 800 | 89 200 |

Раздел 2.1.1 выглядит так:

Образец раздела 2.1.1 (окончание)

Образец раздела 2.1.1 (окончание)

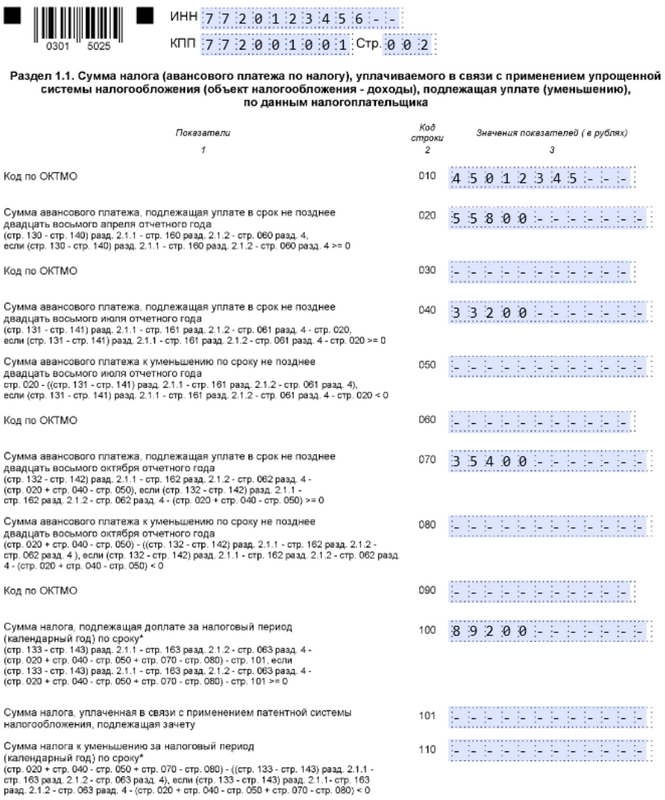

После этого нужно сформировать раздел 1.1 — по размеру налога, необходимого к уплате:

- 010 — код по ОКТМО;

- 020 — аванс за 1 квартал (графа 130 — графа 140 раздела 2.1.1);

- 040 — аванс за полугодие (графа 131 — графа 141 раздела 2.1.1 — графа 020). Если отрицательный результат — указать без знака «минус» в поле 050.

Аналогично заполняются следующие графы — 070, 080, 100, 110.

Графы 030, 060, 090 (код по ОКТМО) заполняются, если компания изменила место нахождения, а ИП — место проживания.

Раздел 1.1 выглядит так:

Образец раздела 1.1

Образец раздела 1.1

Не думайте над тем, какие поля заполнять, а какие нет. Сервис «Моё дело» подскажет, где нужно вводить информацию — в зависимости от вашего региона и типа деятельности.Попробовать бесплатно

Отчёт по УСН за 2024 год при объекте «доходы минус расходы»

Сначала нужно сформировать раздел 2.2 — определить налог по УСН. Информация отражается в следующих графах:

- 201 — «1», если ставка 15%, «2», если ставка 20%;

- 210-213 — величина доходов по кварталам и в целом за год (заполняются нарастающим итогом);

- 220-223 — величина расходов по кварталам и в целом за год (заполняются нарастающим итогом);

- 230 — сумма убытка, полученного в предшествующих налоговых периодах;

- 240-243 — размер налоговой базы (доходы минус расходы) по кварталам и в целом за год (заполняются нарастающим итогом);

- 250-253 — суммы полученного убытка за отчётные периоды текущего года по кварталам и в целом за год (заполняются нарастающим итогом). Убыток показывается без минуса;

- 260-263 — ставки налога. Стандартно она равна 15% или 20%;

- 264 — обоснование применения налоговой ставки, установленной законом субъекта РФ (заполняется, если применяется ставка закона субъекта РФ);

- 270-273 — размеры аванса по кварталам и налога в целом за год (заполняются нарастающим итогом);

- 280 — величина рассчитанного минимального налога за год (1% от величины доходов). Для его расчёта графа 213 умножается на 1%.

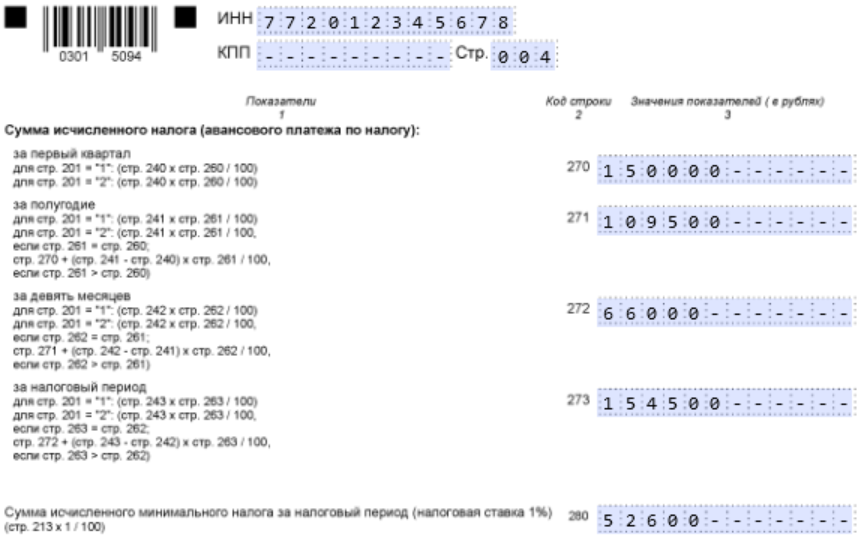

Допустим, ИП Витюгов А.В. на УСН 15% есть следующие вводные данные:

| Период | Доходы | Расходы | Налоговая база (Доходы - Расходы) | Платёж / Авансовый платёж (Налоговая база × 15% - Предыдущие авансы) |

|---|---|---|---|---|

| Январь-март | 1 530 000 | 530 000 | 1 000 000 | 150 000 |

| Январь-июнь | 2 650 000 | 920 000 | 1 730 000 | 109 500 |

| Январь-сентябрь | 3 490 000 | 1 320 000 | 2 170 000 | 66 000 |

| Январь-декабрь 2024 года | 5 260 000 | 2 060 000 | 3 200 000 | 154 500 |

Раздел 2.2 выглядит таким образом:

Образец раздела 2.2 (окончание)

Образец раздела 2.2 (окончание)

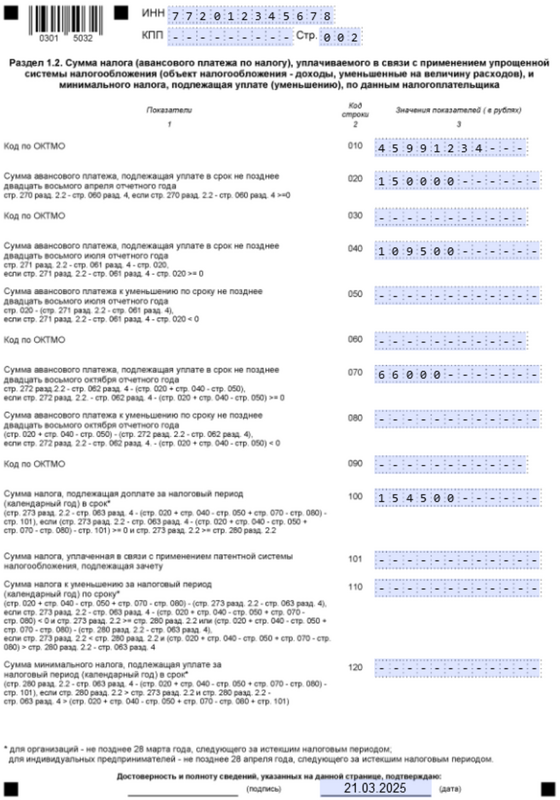

Затем нужно сформировать раздел 1.2 — по размеру налога, необходимого к уплате:

- 010 — код по ОКТМО;

- 020 — аванс за 1 квартал (графа 270 раздела 2.2);

- 040 — аванс за полугодие (графа 271 раздела 2.1.1 — графа 020). Если отрицательный результат — указать без знака «минус» в поле 050.

Аналогично заполняются следующие графы — 070, 080, 100, 110.

Графы 030, 060, 090 (код по ОКТМО) заполняются, если компания изменила место нахождения, а ИП — место жительства.

Последнее поле 120 — ставится минимальный размер налога для уплаты в бюджет. Информация заполняется, если показатель поля 280 раздела 2.2 больше показателя поля 273 раздела 2.2 (или значение поля 213 раздела 2.2, умноженное на 1%, больше значения поля 273 раздела 2.2).

Раздел 1.2 выглядит таким образом:

Образец раздела 1.2

Образец раздела 1.2

Сроки и порядок сдачи декларации по УСН за 2024 год

По ст. 346.23 НК РФ плательщики УСН подают расчёт за 2024 год в сроки:

- 25.03.2025 года — для юрлиц;

- 25.04.2025 года — для ИП.

Расчёт представляют до 25-го числа месяца, идущего за месяцем, в котором плательщик по своему решению закончил осуществлять деятельность на УСН. Расчёт представляют до 25-го числа месяца, идущего за кварталом, в котором плательщик лишился права применять УСН и был автоматически переведён на общий режим.

Расчёт сдаётся по прошествии налогового периода — года. Он направляется в ИФНС по месту жительства ИП или месту нахождения юрлица.

Расчёт можно отправить электронно через оператора ЭДО (если численность работников более 100 чел. — то обязательно) , в бумажном виде по почте или при личном посещении налоговой инспекции.

Важно! Если субъект в 2024 году не вёл деятельность по УСН, он сдаёт нулевой отчёт. В нём указывается информация на титульнике, а на остальных листах ставятся прочерки.

Ответственность за несдачу расчёта по УСН

При непредставлении вовремя отчёта по УСН налоговики применяют штраф по п.1 ст. 119 НК РФ — 5% от величины налога по отчёту за каждый месяц просрочки. Минимум 1 000 руб., а максимум — 30% от размера налога по расчёту.

Ошибки в отчётности могут стоить дорого — штрафы, проверки, блокировка счёта. Поручите подготовку документов профессионалам — мы всё сделаем без ошибок и в нужные сроки. Оставить заявку

Руководителю или главному бухгалтеру могут вынести предупреждение или административный штраф в размере 300-500 руб. по ст.15.5 КоАП).

По п. 3 ст. 76 НК РФ предусмотрено право налоговиков заблокировать расчётный счёт налогоплательщика, если срок опоздания сдачи расчёта будет больше 20 рабочих дней.