Из-за санкций и ставки на технологический суверенитет российские власти охотно поддерживают бизнес в сфере информационных технологий. Рассказываем, какие налоговые льготы для IT компаний доступны в 2024 году — и как их получить.

Какие компании российские законы относят к сфере IT

ИТ-компания — это бизнес в сфере информационных технологий. Льготы для такого бизнеса выдают по разным критериям — для каждой льготы разработаны отдельные стандарты.

Главный критерий — продукты и услуги компании. Чтобы она считалась «ай ти», нужно делать что-то из списка по приказу Минцифры России от 11.05.2023 № 449 «Об утверждении перечня видов деятельности в области информационных технологий». Например, создавать программы для компьютеров, производить электронику, обслуживать «железо» или обучать нейросети. Если проще — иметь льготный ОКВЭД из приложения 1 к положению, утверждённому постановлением Правительства РФ от 30.09.2022 № 1729.

В списке видов деятельности много нюансов. Есть однозначные примеры. Если вы пишете код для клиентов, делаете игры или выпускаете чипы для сим-карт, то ваш бизнес точно «ай ти». А если перепродаёте смартфоны чужого производства — то уже нет. А есть и тонкости. Скажем, платёжным сервисам льготы не положены. А вот если вы «разрабатываете айти-продукты» и делаете не сервис, а «специальную платформу» — то положены.

На какую поддержку может рассчитывать ИТ-компания

В 2024 году IT-бизнес чаще всего получает от государства:

- льготы по налогу на прибыль, НДС, региональным налогам;

- пониженный тариф страховых взносов;

- кредитование под 3‒5%;

- освобождение от проверок;

- бронь от призыва на срочную службу и по мобилизации для сотрудников.

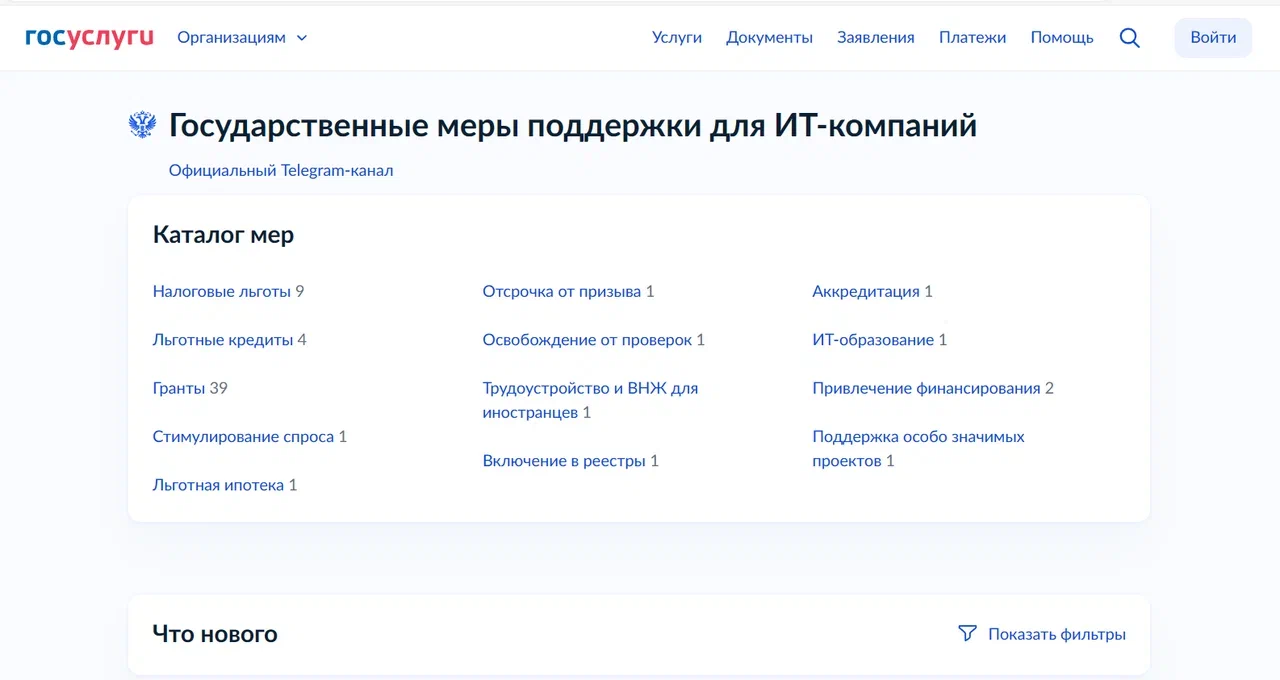

Есть и другие льготы, но это частные случаи, которые мы не сможем разобрать в общей статье. Но вы можете изучить все льготы на государственных ресурсах:

ст. 149 НК РФ

ст. 149 НК РФ

ст. 149 НК РФ.

Есть исключения. Программы для поиска покупателей, продажи товаров и рекламы в интернете по-прежнему обложены НДС.

Страховые взносы

IT-бизнес может применять единый пониженный тариф страховых взносов:

- 7,6 % — в пределах единой предельной величины базы (ЕПВБ);

- 0 % — свыше ЕПВБ.

Что за ЕПВБ. Это сумма вознаграждений, выплаченная работодателем в пользу конкретного физического лица в течение года. Она считается нарастающим итогом. Пока она не достигнет установленного Правительством лимита, действует один тариф страховых взносов; на суммы превышения лимита — другой. В 2024 году ЕПВБ — 2 225 000 рублей (постановление Правительства РФ от 10.11.2023 № 1883).

Пониженные тарифы страховых взносов работают только для аккредитованных компаний, которые получают не менее 70% доходов от профильных видов деятельности. Здесь критерий такой же, как и по налогу на прибыль.

Есть исключения. Льготой не воспользуются компании с госучастием больше 50%. Точно также не вправе применять пониженный тариф ИТ-организации, созданные в результате реорганизации, кроме формы преобразования, после 1 июля 2022 года.

Справка. Есть пять форм реорганизации юрлица: слияние, присоединение, выделение, разделение и преобразование. В первых четырёх изменяется количество компаний — например, вместо 1 появляются 2 или наоборот. Преобразование — это изменение организационно-правовой формы юрлица: с ООО на АО и др. Компания остаётся та же самая, но меняется её «вывеска».

Выделять ИТ-направление в отдельную фирму не стоит — льготы новой компании не дадут.

Основание: ст. 427 НК РФ, письмо Минфина РФ от 23.11.2020 № 03-03-06/1/101948.

Регионы могут снизить ставки УСН, земельный налог и налог на имущество для ИТ-бизнеса. В сервисе ФНС России можно посмотреть, есть ли в вашем регионе такие льготы. Ставки УСН уточняйте в своей налоговой инспекции (письмо ФНС России от 25.03.2019 № СД-4-3/5263@).

Как получить государственную аккредитацию

Правила аккредитации прописаны в постановлении Правительства РФ от 30.09.2022 № 1729. Приведём основные правила.

Чтобы пройти аккредитацию, компания должна соответствовать критериям в постановлении № 1729:

- её основной бизнес указан в приказе Минцифры РФ № 449 или в приложении 1 к Положению об аккредитации, утв. постановлением Правительства РФ от 30.09.2022 № 1729, — это значит, что в выписке из ЕГРЮЛ есть соответствующие коды ОКВЭД;

- средняя зарплата сотрудников — не ниже средней по стране или региону деятельности ИТ-компании;

- доходы от IT-деятельности выше 30%;

- у компании есть официальный сайт, где на русском языке приведена информация о продуктах или услугах компании в сфере ИТ.

«Зарплатный» критерий не применяется к компании, если:

- её программы включены в реестр отечественного ПО,

- компания продавала их в год подачи заявления на аккредитацию или в предшествующий ему год,

- общий доход фирмы за этот период был больше 1 млн рублей.

Аккредитацию без подтверждения критерия «30% ИТ-доходов» могут получить стартапы, которые:

- созданы менее чем за три года до подачи заявления на аккредитацию;

- их доход с момента образования менее 1 млн рублей;

- компания зарегистрирована как стартап в региональном реестре стартапов, если такой ведётся в субъекте РФ. Если в субъекте РФ такого списка нет, то соискателю достаточно соответствовать первым двум критериям.

Важно. Перед тем, как подать заявление на госаккредитацию, оформите согласие на раскрытие налоговой тайны в ФНС России. О том, как это сделать, читайте в инструкции. Минцифры при рассмотрении заявки на аккредитацию будет запрашивать от ФНС данные, составляющие налоговую тайну.

Подать документы на госаккредитацию можно только через Госуслуги, поэтому компании нужен свой личный кабинет на портале. Минцифры проверит и рассмотрит заявку за 15 рабочих дней. Если всё хорошо, то фирму автоматически внесут в Реестр аккредитованных ИТ-компаний.

Компания получит отказ в аккредитации в случаях, указанных в п. 17 Положения, утв. постановлением Правительства РФ от 30.09.2022 № 1729. Например, она не соответствует критериям ИТ-компаний; не оформила согласие на раскрытие налоговой тайны; имеет долги по налогам больше 3 000 рублей, или у её директора есть неснятая судимость.

Какие доходы считаются доходами от IT-деятельности

Приведём примеры видов деятельности, выручка от которых будет засчитана в 70% профильных доходов ИТ-бизнеса:

- продажа собственных программ или баз данных;

- услуги по разработке, модификации или адаптации ПО;

- установка, тестирование и сопровождение собственных программ и баз данных;

- разработка собственных программно-аппаратных комплексов, включённых в реестр отечественного ПО (далее — ПАК);

- продажа своих ПАК;

- платный доступ к фильмам и музыке, в том числе по подписке;

- онлайн-реклама;

- доработка и сопровождение интернет-сайтов, в том числе не собственной разработки;

- обучение на собственной образовательной платформе и др.

Учитывайте, что в большинстве случаев для налоговых льгот недостаточно торговать программами собственной разработки, например, для онлайн-рекламы. Нужно, чтобы это ПО было зарегистрировано в https://reestr.digital.gov.ru/reestr/.

Полный список видов ИТ-деятельности смотрите в п. 1.15 ст. 284 НК РФ, ст. 427 НК РФ. Разъяснения по профильным ИТ-доходам приведены в письмах Минфина РФ от 22.12.2022 № 03-03-05/12746, от 20.02.2021 № 03-15-06/12206, ФНС России от 01.03.2022 № БС-4-11/2441@.

Какие доходы не учитываются в налоговых льготах для ИТ компаний

Что точно не относится к профильным доходам и не будет учитываться в 70 % доходов:

- гранты и субсидии;

- услуги по доступу к статистическим и аналитическим отчётам, кредитным историям — письмо Минфина РФ от 21.10.2020 № 03-15-06/91378;

- курсовые разницы;

- услуги по установке и сопровождению чужих программ — письмо Минфина РФ от 25.01.2022 № 03-15-07/4849;

- компенсации за нарушение авторских прав — письмо Минфина РФ от 29.10.2021 № 03-03-06/1/87677.

Все эти поступления не относятся к доходам от «цифровой» деятельности.

Какие особые условия действуют для резидентов «научных долин»

Налоговые льготы доступны также не аккредитованным ИТ-компаниям, если они участвуют в проекте «Сколково» или инновационных научно-технологических центрах (ИНТЦ) — «научных долинах». Это, например, «Долина Менделеева», «Татищев», «Сириус», «Русский».

Им доступны:

- освобождение от налога на прибыль и НДС (ст. 145.1 НК РФ, ст. 246.1 НК РФ);

- пониженный тариф страховых взносов 15 % от части ежемесячной зарплаты, превышающей МРОТ (п. 2.4, п. 9 ст. 427 НК РФ);

- снижение региональной налоговой нагрузки по имущественным налогам.

Льготы действуют в течение 10 лет с момента получения статуса участника проекта. Компания применяет их с 1-го числа следующего месяца.

Справка. О получении статуса участника «научной долины» смотрите в Федеральном законе от 28.09.2010 № 244-ФЗ «Об инновационном центре "Сколково"» и Федеральном законе от 29.07.2017 № 216-ФЗ «Об инновационных научно-технологических центрах…».

От каких проверок освобождены ИТ-компании

До 31 декабря 2024 года аккредитованные компании освобождены от проверок в рамках государственного и муниципального контроля, проводимых в соответствии с Федеральным законом от 31.07.2020 № 248-ФЗ и Федеральным законом от 26.12.2008 № 294-ФЗ. Это большинство видов надзора, например, контроль в сферах:

- трудового законодательства;

- пожарной безопасности;

- ГО и ЧС и т.д.

Но есть два исключения.

Роскомнадзор проведёт внеплановую проверку ИТ-компании, если в интернете всплывёт база с персональными данными её работников или клиентов. Цель — разобраться в причинах утечки информации и предотвратить дальнейшие нарушения.

Второй случай — внеплановые антимонопольные проверки владельцев цифровых платформ, в том числе агрегаторов такси и маркетплейсов. Цель такого контроля — предотвратить злоупотребления доминирующим положением на рынке.

Основание: постановление Правительства РФ от 24.03.2022 № 448.

Также ИТ-бизнес освобождён от выездных налоговых проверок до 3 марта 2025 года (письмо ФНС России от 24.03.2022 № СД-4-2/3586@). Однако налоговая вправе провести такое мероприятие по решению руководителя ФНС России или его заместителя.

Что в итоге — коротко про все налоговые льготы для IT компаний

- Не всякий бизнес, связанный с компьютерной техникой, программами или цифровыми услугами — IT. Если вы разработчик или производитель электроники, то это ИТ-деятельность. Если же вы занимаетесь перепродажей чужой интеллектуальной собственности, то это не ИТ.

- IT-бизнес имеет право на нулевые или пониженные ставки по налогу на прибыль, НДС, страховым взносам. Многие регионы устанавливают льготы по УСН, имущественным налогам.

- Воспользоваться налоговыми преференциями могут только аккредитованные ИТ-компании с долей «цифровых» доходов не ниже 70%.