Всем работодателям нужно сдать расчёт по итогам 1 квартала 2022 г. до 4 мая 2022 г. включительно.

Подготовили для вас свежую информацию о сдаче расчёта по страховым взносам за 1 квартал 2022 года: до какого числа отчитаться, что изменилось в новой форме РСВ, нужно ли оформлять «нулевой» отчёт и какие штрафы будут за нарушение установленных сроков.

Когда сдавать расчёт по страховым взносам за 1 квартал 2022

Срок сдачи РСВ не зависит от того, в каком виде подают отчёт — в бумажном или в электронном. Всем работодателям нужно сдать расчёт по итогам 1 квартала 2022 г. до 4 мая 2022 г. включительно. Срок перенесен, поскольку 30 апреля, когда нужно сдать отчет по закону, выпадает на выходной день и переносится на первый следующий за ним рабочий день.

В электронном виде его нужно отправить, если за январь – март численность физлиц, на выплаты которых начислены страховые взносы, более 10 человек. Способ отправки — через операторов ЭДО, специализированные бухгалтерские программы, личный кабинет или сервис на сайте ФНС.

Если численность за 1 квартал 2022 г. составила 10 и менее человек, можно выбирать, в каком виде отчитаться: на бумаге или через интернет. Бумажный отчёт можно отнести в инспекцию лично, передать через представителя с доверенностью, отправить почтой ценным письмом с описью вложения или сдать через МФЦ.

Новый бланк РСВ

Форму расчёта по страховым взносам изменили приказом ФНС № ЕД-7-11/875@ от 06 октября 2021 г. Обновлённым бланком начали пользоваться с отчётности за 2022 год.

Что поменялось в форме РСВ:

- На титульном листе убрали графу для указания кода вида деятельности по классификатору ОКВЭД2.

- В разделе 1 убрали строки 120-123, в которых указывались суммы превышения расходов над исчисленными страховыми взносами.

- В приложении 2 к разделу 1 убрали строки 002, 070, 090, а по строке 080 изменили номер на 070.

- Убрали приложения 3 и 4.

- Изменили нумерацию приложений к разделу 1.

- В приложениях 5 и 7 добавили новые коды, связанные с пониженными страховыми взносами для общепита.

Если сдаёте РСВ на бумаге, не распечатывайте пустые листы отчёта. Обязательно нужно заполнить только титульный лист, разделы 1 и 3. Их подают, даже когда по факту деятельность в январе–марте 2022 г. не велась. Все остальные листы сдают, если есть нужные для заполнения показатели.

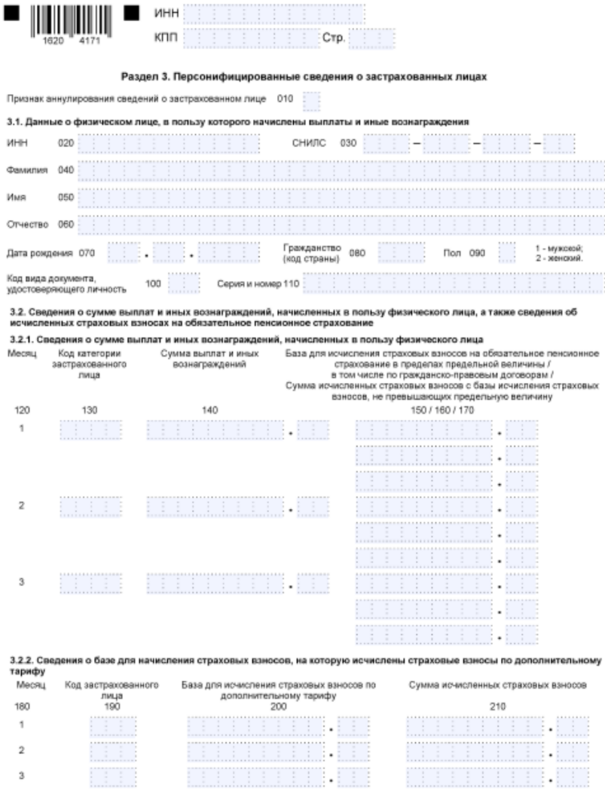

Раздел 3

Раздел 3

Обязательно ли подавать нулевой расчёт

Все организации по умолчанию стоят на учёте в Пенсионном фонде как страхователи. Они должны сдавать РСВ в любом случае, даже когда в отчётном периоде не было ни работников, ни начисленных выплат. Если показателей для заполнения нет, формируют «нулевой» расчёт по страховым взносам.

У индивидуальных предпринимателей возможны два варианта:

- ИП работает один и уплачивает только взносы только за себя. «Нулевые» РСВ ему сдавать не нужно.

- Предприниматель нанимает физлицо без статуса ИП или самозанятости и становится его страхователем. С отчётного периода, в котором подписан первый трудовой или гражданско-правовой договор, ИП обязан сдавать РСВ даже при отсутствии начислений.

Подать «нулевой» отчёт за 1 квартал 2022 г. нужно в тот же срок — не позднее 04.05.2022.

Штраф за нарушения сроков подачи расчёта по страховым взносам за 1 квартал 2022

Если опоздать со сдачей РСВ, налоговая оштрафует за просрочку (ст. 119 НК РФ). Сумма штрафа зависит от того, вовремя ли перечислены в бюджет взносы из просроченного отчёта.

- Если страховые взносы за 1 квартал 2022 г. уплачены полностью и в срок, штраф будет минимальным — 1000 руб. За опоздание с «нулевым» РСВ оштрафуют в том же размере.

- Если есть недоимка, ИФНС начислит 5 % от неуплаченной суммы страховых взносов, указанных в просроченном отчёте. Штраф посчитают за каждый месяц (даже неполный), начиная со дня, установленного для сдачи РСВ. Например, если сдать отчёт за 1 квартал не не 4, а 11 мая 2022., штраф взыщут как за полный месяц. Максимальный размер штрафа — не более 30 % от неуплаченных страховых взносов из просроченного РСВ. Минимальный — 1000 руб.

Если не сдать РСВ через 20 рабочих дней после установленного срока, то кроме взыскания штрафа, налоговая инспекция может заблокировать банковские счета страхователя.

Должностное лицо организации могут привлечь и к административной ответственности. Ему вынесут предупреждение или взыщут ещё один штраф — от 300 до 500 руб. На ИП такие санкции не распространяются.