Контролирующие органы строго контролируют предоставление отчётов. И за нарушение сроков их сдачи грозят штрафы. Причём, не только предприятию, но и его должностным лицам — директору или главному бухгалтеру. Пройдёмся по основным видам санкций в зависимости от типа отчётности.

Основания для санкций

Перечень контролирующих органов в РФ довольно внушительный — ФНС, СФР, Росстат, Госалкогольинспекция, Госсанэпиднадзор, Росприроднадзор, и т.д. К счастью, не все из них требуют сдачи регулярных отчётов. Но и те что есть, включают в себя десятки наименований. Представители бизнеса должны вовремя и в полном объёме подавать сведения в форме:

- деклараций;

- расчётов;

- сведений;

- балансов;

- отчётов;

- статистических форм.

Порядок оформления и сроки их подачи регулируются отдельными законами. Например, по налоговой отчётности — это НК РФ.

Специалисты контролирующих органов проверяют:

- правильность заполнения отчётности;

- своевременность её сдачи.

Санкции прописаны в тех же законодательных актах. Штрафы и предупреждения предписаны ООО и ИП, и, кроме того, — должностным лицам организации-нарушителя в соответствии со статьями КоАП.

ИП не могут наказать дважды, поэтому в отношении их административные штрафы не действуют.

Штрафы за несвоевременное предоставление отчётности в налоговую и просрочку со сдачей всегда разные. Действуют смягчающие обстоятельства, которые влияют на степень наказания (пункт 1 статьи 112 НК РФ):

- если отчёт оформлен по принуждению;

- опоздание со сдачей вызвано тяжёлыми личными обстоятельствами;

- у должностного лица выявилось тяжёлое материальное положение.

Эти обстоятельства могут быть выявлены как самим контролирующим органом, так и судом.

Рассмотрим поподробнее, что грозит отчитывающимся налогоплательщикам при опоздании со сдачей отчётности.

Налоговые декларации

Получателем деклараций выступает налоговая инспекция, в которой зарегистрирован налогоплательщик. Декларации могут подаваться одновременно с уплатой налогов, до или после их перечисления. Какие декларации нужно сдавать в ИФНС:

- НДС — ежеквартально;

- водный налог — ежеквартально;

- налог на прибыль — ежеквартально или ежемесячно;

- акцизы — ежемесячно;

- РСВ — ежеквартально;

- УСН — ежегодно;

- ЕСХН — ежегодно;

- налог на имущество — ежеквартально;

- налог на игорный бизнес — ежемесячно;

- торговый сбор — ежеквартально.

Штраф за не вовремя сданную декларацию регулируется статьёй 119 НК РФ. Административные штрафы на должностных лиц назначаются согласно статье 15.5 КоАП РФ.

| Санкция | Сумма | Примечания |

|---|---|---|

| Штраф для организаций (ИП) | От 5 до 30 процентов от объёма неуплаченного налога, но не менее одной тысячи рублей. | 1000 руб. при любом опоздании со сдачей. От 5 до 30% только если выявлена недоплата налога в бюджет. |

| Административный штраф за несвоевременную сдачу декларации на должностных лиц | От 300 до 500 руб. | - |

Кроме того, все плательщики несут дополнительные санкции при нарушении сроков сдачи отчётности в налоговую инспекцию — как деклараций, так и расчётов:

| Санкция | Сумма / наказание | Примечания |

|---|---|---|

| Пени | 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки | для ИП |

| Пени | 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки вплоть до 30 дня, и 1/150 ставки начиная с 31 дня | для организаций |

| Арест расчётных счетов | по истечении 20 дней просрочки | для ИП и организаций. Не применяется при опозданиях со сдачей налоговых расчётов |

Налоговые расчёты

К данному виду отчётности относятся:

- ежеквартальные или ежемесячные (авансовые) расчёты по налогу на прибыль;

- расчёты о доходах, выплаченных иностранной организации;

- справки о начисленных доходах и налогах (приложение к 6-НДФЛ).

Порядок представления и отправки регулируется статьёй 126 НК РФ. Санкции для должностных лиц — статьёй 15.6 КоАП РФ.

| Штраф за несвоевременное предоставление отчётности в налоговую для организаций и ИП | 200 рублей за каждый неотправленный документ |

| Штраф для должностных лиц организации | От 300 до 500 рублей |

Нельзя выставить штраф за не вовремя отправленный налоговый расчёт.

6-НДФЛ

Отдельно выделим расчёт 6-НДФЛ, так как ИФНС особенно тщательно контролирует перечисления подоходного налога. Санкции за несоблюдение сроков подачи отчётов по этому налогу более жёсткие.

| Штраф для юр.лиц и ИП-работодателей | 1000 рублей за каждый полный или неполный месяц просрочки (пункт 1.2 статьи 126 НК РФ). |

| Штраф для должностных лиц организации | От 300 до 500 руб. (статья 15.6 КоАП РФ). |

| Дополнительные санкции за нарушение сроков сдачи отчётности в налоговую | Блокировка расчётного счёта после 20 дней опоздания со сдачей; пени за каждый день просрочки. |

Раздел 2 отчёта ЕФС-1 по взносам «на травматизм»

Это бывшая форма 4-ФСС. Получателем отчётности выступает Социальный фонд России. И санкции за просрочку предусмотрены пунктом 1 статьи 26.30 Закона от 24.07.1998 №125-ФЗ.

| Штраф для организаций и ИП | От 5 до 30% от суммы невнесённого платежа, но не менее тысячи, штраф начисляется за каждый допущенный месяц просрочки |

| Штраф должностным лицам организации | От 300 до 500 руб. (статья 15.33, часть 2 КоАП РФ). |

Также за просрочку будет насчитываться пени на общих основаниях.

Отчётность по сотрудникам (разделы отчёта ЕФС-1 и перссведения)

Отчётность по подразделу 1.1 о трудовой деятельности (бывшая форма СЗВ-ТД), подразделу 1.2 о стаже (бывшая форма СЗВ-СТАЖ), подразделу 3 о добровольных взносах подаётся в СФР. Персонифицированные сведения о физлицах (бывшая форма СЗВ-М) подаётся в ИФНС. Санкции по нарушениям со сдачей сведений в СФР привязаны к количеству застрахованных лиц, по которым отчётность подаётся (статья 17 Федерального закона от 01.04.1996 №27-ФЗ).

| Штраф для юридических лиц и ИП | 500 рублей за каждое лицо, информация о котором подана неверно или с опозданием. |

| Административный штраф за несвоевременную сдачу отчётности на должностных лиц | От 300 до 500 руб. (статья 15.33.2 КоАП РФ). |

Санкции по нарушениям со сдачей персонифицированных сведений в ИФНС установлены в НК РФ:

| Штраф для юридических лиц и ИП | 200 рублей за каждый несданный документ (п. 1 ст. 126 НК РФ) |

| Штраф за несообщение сведений в ИФНС | 5 000 рублей (п. 1 ст. 129.1 НК РФ) |

| Административный штраф за непредставление сведений или представление искажённых, частичных сведений для должностных лиц | От 300 до 500 руб. (статья 15.6 КоАП РФ) |

Отдельные штрафы предусмотрены за непредставление персонифицированных сведений и подраздела 1.2 о стаже (бывшая форма СЗВ-СТАЖ) в установленные сроки конкретным работникам при:

- подаче заявления;

- увольнении;

- выходе на пенсию.

В этих случаях с организации-работодателя взыщут от 30 до 50 тысяч рублей, с ИП и должностных лиц организации от 1 до 5 тысяч рублей. (часть 1 статьи 5.27 КоАП РФ).

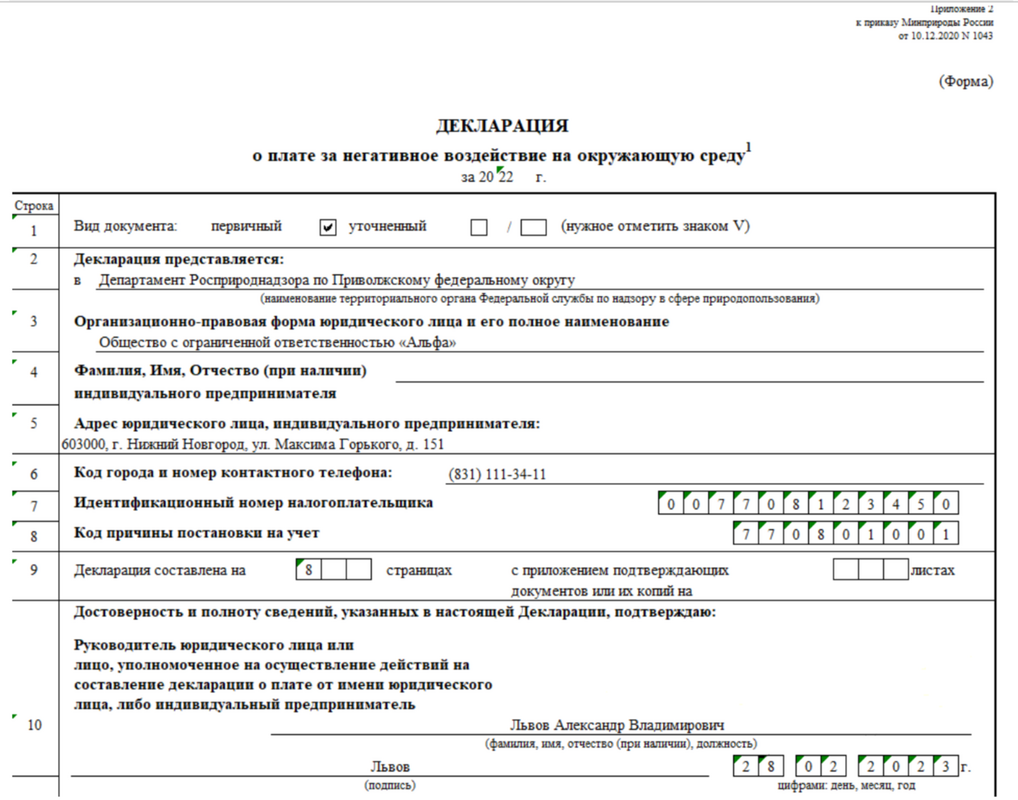

Декларация по плате за негативное воздействие на окружающую среду

Получатель декларации — Росприроднадзор. Сдавать нужно ежеквартально. Согласно статье 8.5 КоАП РФ за просрочку положены следующие санкции:

| Штрафы для организаций | От 20 до 80 тысяч руб. |

| Штрафы для ИП | От 500 до 1 тысячи руб. |

| Штрафы для должностных лиц организаций | От 3 до 6 тысяч руб. |

| Иные возможные санкции | Отзыв лицензии на пользование природными ресурсами |

Титульный лист декларации

Титульный лист декларации

Бухгалтерская (финансовая) отчётность

Обязаны сдавать только организации по итогам календарного года. С 2021 года предусмотрена строго электронная форма подачи. Наказание предусмотрено пунктом 1 статьи 126 НК РФ:

| Штраф для организаций | 200 руб. за каждый несданный (или сданный с опозданием) документ |

| Штрафы для должностных лиц | От 300 до 500 руб. (статья 15.6 КоАП РФ). |

Для юридических лиц, подающих отчётность в ГИР БО, штраф за опоздание составит от 3 до 5 тысяч руб. согласно статье 19.7 КоАП РФ.

Заблокировать расчётный счёт за несданную вовремя бухгалтерскую отчётность нельзя.

Единая упрощённая декларация или нулевая отчётность

Организации и ИП, которые в отчётный период не вели хозяйственную деятельность, обязаны сдавать нулевые декларации или расчёты. Это касается расчётов по налогу на прибыль, деклараций по НДС, раздела 2 отчёта ЕФС-1, РСВ, 6-НДФЛ. Также они должны продолжать подавать персонифицированные сведения о физлицах и разделы ЕФС-1 по персонифицированному учёту.

Другой вариант — сдать единую упрощённую декларацию (ЕУД), тогда нулёвки по некоторым налогам сдавать не нужно.

Чтобы сформировать ЕУД, нужно чтобы в отчётном периоде не было:

- объектов и баз налогообложения;

- движений по деньгам на расчётном счёте и в кассе.

ЕУД могут применять налогоплательщики на спецрежимах (УСН и ЕСХН). ЕУД заменяет собой декларации по налогу на прибыль, НДС, УСН и ЕСХН.

Что грозит за не сданные или сданные с опозданием нулевые декларации:

- Штраф для юр. лиц и ИП — 1000 руб. за каждый документ.

- Штраф для должностных лиц — от 300 до 500 руб.

За отправленную с опозданием ЕУД штрафа не будет, так как это право, а не обязанность налогоплательщика.

Как оспорить штраф за несвоевременную сдачу отчёта в налоговую

Если организация или ИП не согласны с решением контролирующих органов о наложении штрафа, есть два пути его оспорить:

- подать заявление о пересмотре решения в сам контролирующий орган и приложить пояснения;

- подать в суд иск о признании требований незаконными.

Контролирующий орган обязан рассмотреть заявление в установленный законом срок и внести корректировки, либо оставить решение без изменений.