Отчётность за 4 квартал необходимо подать до 1 марта года, следующего за отчётным.

С января 2021 года вступили в силу изменения в области бухгалтерской отчётности. Среди них — обновлённый бланк для формы 6-НДФЛ. Однако отчёт за 2020 год необходимо оформлять по старому образцу. Чтобы избежать путаницы в нюансах заполнения и не упустить сроки, нужно вовремя разобраться в актуальных требованиях.

Когда сдавать декларацию 6-НДФЛ за 4 квартал 2020 года

Отчёт 6-НДФЛ содержит информацию об общей сумме дохода сотрудников и налоге, удержанном с выплат. Его сдают по результатом каждого квартала: 1 квартал, полугодие, 9 месяцев и весь год. Говоря о 4 квартале, мы подразумеваем отчётность по результатам прошедшего года.

Форму заполняют нарастающим итогом, то есть, в каждом последующем отчёте должны быть отражены данные из предыдущего.

Форму нужно подать в ИФНС в сроки, указанные в пункте 2 статьи 230 Налогового Кодекса. Это касается ИП и организаций — всех налоговых агентов, которые нанимают официальных сотрудников. Отчётность за 4 квартал необходимо подать до 1 марта года, следующего за отчётным. То есть, 6-НДФЛ за 2020 год в налоговой будут ожидать до 1 марта 2021 года.

Компании или предприниматели, у которых числится до 9 официальных работников, могут выбрать как бумажную, так и электронную форму для передачи отчёта.

Работодатели, у которых 10 и больше работников, могут подавать документ только в электронной форме.

Образец заполнения

Форму 6-НДФЛ за 2020 год необходимо заполнить в соответствии с требованиями, указанными в Приказе ФНС N ММВ-7-11/18@ от 17.01.2018. Отчёт состоит из титульного листа и двух разделов. Рассмотрим особенности заполнения каждой составляющей подробно.

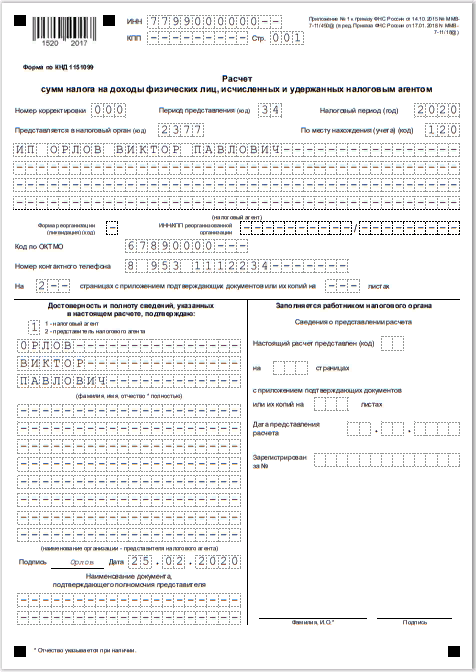

Титульный лист необходимо оформлять по следующим правилам:

- Укажите ИНН и КПП организации, которая подаёт форму. Если отчёт подаёт филиал организации, он должен указать свой КПП. ИП, адвокаты и нотариусы здесь вписывают только свой ИНН.

- В поле «Период представления» нужно указать код «34» — то есть, за 12 месяцев. Налоговым периодом будет 2020 год.

- Поле «Номер корректировки» отражает то, какую версию отчётности вы подаёте. Если отправляете форму в первый раз, проставьте код «000». Для отчёта с уточнениями предусмотрен код «001», для повторных уточнений — код «002».

- Затем нужно указать код отделения налоговой по месту учёта. Две цифры в начале строки — это код региона. Две последние — код отделения.

- В поле «по месту нахождения» укажите:

- для ИП — 120;

- для ООО — 1214;

- для обособленных подразделений — 220.

- В полях для информации о налоговом агенте укажите организационно-правовую форму и сокращённое наименование вашей организации, если оно есть. Индивидуальные предприниматели указывают полностью фамилию, имя и отчество.

- В поле «код ОКТМО» укажите код муниципального органа от региона, в котором вы регистрировали бизнес.

Все поля в документе нужно заполнять положительными значениями или прочерками.

Пример заполнения титульного листа 6-НДФЛ

Пример заполнения титульного листа 6-НДФЛ

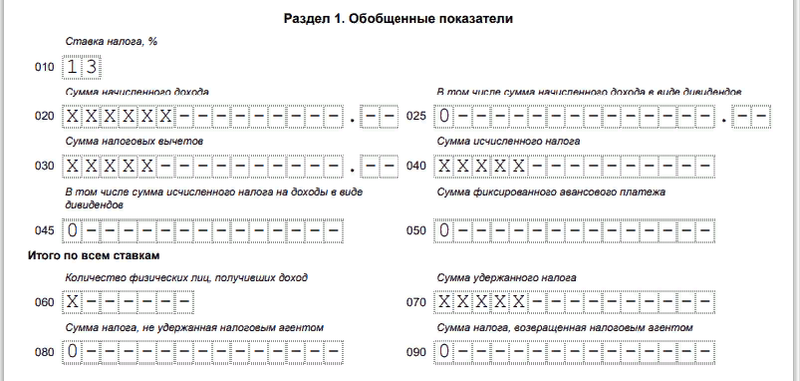

Раздел №1 отражает обобщённую информацию обо всех выплатах, начисленных сотрудникам, о налоговых ставках и вычетах, размере подлежащего к удержанию налога. Данные здесь нужно указывать с учётом нарастающего итога по каждому кварталу в течение всего отчётного года.

Разберёмся конкретно с каждым полем:

- 010. Здесь отражаем актуальную налоговую ставку. Чаще всего — 13%. Если ставок, по которым работала организация, было несколько, то и экземпляров данного раздела должно быть столько же — по одному на каждую ставку. Рассчитать нарастающий итог нужно по каждой отдельно.

- 020. В этом поле указываем все доходы сотрудников, которые облагаются налогам. Ориентироваться нужно на дату получения. То есть, необлагаемые выплаты или начисления ниже установленного лимита здесь не указываем.

- 025. Отражаем сумму всех выплаченных дивидендов.

- 030. В данной строке указываем все вычеты за отчётный год, которые полагались сотрудникам (социальные, имущественные, инвестиционные, профессиональные). Если работникам были начислены доходы, которые не должны подлежать налогообложению в соответствии с правилами статьи 217 Налогового Кодекса, здесь же указываем их сумму.

- 040. Здесь указываем сумму исчислённого налога. Высчитываем по следующей формуде: (сумма из поля 020 - сумма из поля 030) * ставку в поле 010.

- 045. Записываем сумму налога с дивидендов с нарастающим итогом.

- 050. Это поле предназначено для фиксированных авансов иностранным сотрудникам. Размер общих выплат не может превышать исчислённый налог. Если таких сотрудников (или выплат) не было, пишем 0.

- 060. В данном поле нужно указать фактическое количество всех работников, которые получали выплаты в этом году. Важно заметить — речь идёт не о ставках и количестве выплат, а именно о сотрудниках. То есть, если работник получал зарплату по двум ставкам, он все равно будет одним получателем.

- 070. Здесь указываем всю сумму удержанного за отчётный год налога. Сумма в этом поле может не совпадать со значением, которое вы указали в строке 040, потому что иногда не совпадают даты начисления суммы и удержания налога.

- 080. В данном поле отражаем размер НДФЛ, который не получилось удержать за год.

- 090. В строке отражаем сумму НДФЛ, которая была возвращена в 2020 году в соответствии со Статьёй 231 Налогового Кодекса.

В результате, заполненный Раздел №1 должен выглядеть так (пример без конкретных значений):

Пример заполнения 1 Раздела 6-НДФЛ

Пример заполнения 1 Раздела 6-НДФЛ

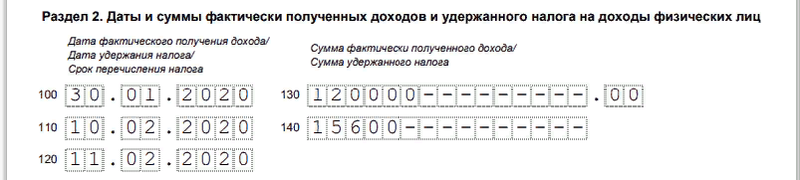

Раздел №2 отражает детали операций, связанных с начислениями денежных выплат работникам и налогами. Конкретнее:

- 100. В этой строке отражаем точные даты, когда деньги фактически были получены сотрудниками. Если за один день работник получил несколько выплат, для отчёта их суммируют. Даты зависят от характера выплат. Чтобы отразить получение сотрудниками больничных, отпускных выплат, материальной помощи — ориентируемся на день, когда сотруднику были выданы/перечислены средства. Если речь идёт о зарплате, можно указать последний день месяца, за который она была начислена, даже если фактически сотрудник получил деньги позже.

- 110. Указываем день, месяц и год для удержания налогов по всем выплатам.

- 120. Здесь в том же формате указываем дату, в которую налог был перечислен в ФНС. ПОмним, что НДФЛ должен быть уплачен на следующий день после перечисления выплат. Если это выходной, дату переносят на следующий рабочий день.

- 130. Здесь отражаем информацию о доходах, которые отражены в поле 100, до удержания налога.

- 140. Здесь указываем размер НДФЛ, который должен быть удержан по каждой строчке из поля 110.

Сумма, которую работодатель перечислил в ИФНС, должна совпадать с данными в последней строке.

Также нужно помнить о вычетах. Если налоговая база была уменьшена, это нужно учесть в указании суммы налога.

Пример заполнения 2 Раздела 6-НДФЛ

Пример заполнения 2 Раздела 6-НДФЛ

Нужно ли подавать нулёвой 6-НДФЛ за 4 квартал 2020

Нулевой отчёт возможен, если в течение всего года не было выплат ни одному сотруднику. Его можно подать в общем порядке, поставив прочерки там, где нужно указывать суммы, но делать это по закону не обязательно (как указано в Письме ФНС РФ от 04.05.2016 № БС-4-11/7928@).

Однако важно помнить про нарастающий итог по каждому кварталу. То есть, если во втором квартале была хотя бы одна выплата, отчёт за третий — и четвёртый соответственно — квартал не может оказаться нулевым.

Ответственность и штрафы

Чтобы избежать санкций от налоговой, отчётность необходимо заполнять правильно и подавать её вовремя. За разные нарушения предусмотрена своя ответственность.

За ошибки в 6-НДФЛ

За ошибки в отчёте полагается штраф в размере 500 рублей. Также могут наказать дополнительно ответственных сотрудников штрафом от 300 до 500 рублей.

Если вы заметите ошибки в своём отчете до того, как налоговая вышлет уведомление, и в кратчайшие сроки подадите корректирующую форму, штрафа можно избежать.

Однако такой расклад возможен, если сам отчёт подан вовремя. За нарушение сроков предусмотрены иные санкции.

За несдачу 6-НДФЛ за 4 квартал

Наказание регламентируется Статьёй 126 Налогового Кодекса. За каждый месяц просрочки начислят штраф в размере 1000 рублей. Причём достаточно одного дня с начала нового долгового месяца. То есть, если время просрочки составляет три месяца и пять дней, штраф посчитают за четыре месяца.

Чтобы избавить себя от налогового стресса и финансовых санкций, нужно разобраться в тонкостях заполнения отчётности и подавать её в полном соответствии со сроками. Чтобы облегчить работу с бухгалтерией, обратитесь к возможностям сервиса «Моё дело». Он содержит все актуальные бланки и формы отчётов и заполняет их автоматически, исключая опечатки и ошибки. А умный налоговый календарь заранее предупредит вас о сроках для подачи документов, чтобы вы отправляли их вовремя.