Пенсионный фонд, фонд соцстраха объединяются в единый Социальный фонд России. И поэтому произойдут изменения в составе отчётности: некоторые бланки будут отменены, другие — обновлены. Появятся новые отчёты, например “Персонифицированные сведения о физических лицах”, который заменит собой СЗВ-М. Он тоже ежемесячный, но информации содержит больше. Давайте разберёмся, что это за форма, кто и как её должен заполнять.

Основная информация о новом отчёте

В соответствии с приказом ФНС России от 29.09.2022 №Е-Д-7-11/878@ утверждена форма нового отчёта по КНД 1151162 “Персонифицированные сведения о физических лицах”. Этот документ идёт в связке с другим важным отчётом — “Расчёт по страховым взносам” (РСВ), там также предусмотрены изменения.

По сути, персонифицированные данные — это раздел 3 РСВ, подаваемый ежемесячно. Единственное, там не будет данных о базе для исчисления страховых взносов.

Подготовка ежемесячных отчётов по персонифицированным сведениям не освобождает от необходимости заполнения раздела 3 в ежеквартально подаваемом РСВ.

Кто должен сдавать персонифицированные сведения о физических лицах

Все работодатели, которые в отчётном месяце заключили договора с физлицами или производили им выплаты доходов. Говоря о работодателях, мы имеем в виду:

- юридические лица с филиалами и представительствами, включая иностранные компании;

- ИП и главы КФХ;

- специалисты частной практикой (нотариусы, адвокаты, детективы, и т.д.);

- частные лица, не имеющие статуса ИП.

Под доходами подразумеваются вознаграждения физического лица, полученные в рамках:

- трудового договора;

- договора оказания услуг (ГПХ);

- авторского договора;

- договора отчуждения права на результаты интеллектуальной деятельности, и т.д.

Факт заключения договора с физлицом является основанием для подачи Сведений, даже если выплат по договору в этом месяце не было (строка 070 отчёта оставляется пустой).

ИП, работающий самостоятельно, без привлечения чужого труда, Сведения не подаёт.

Сроки сдачи персонифицированных сведений о физических лицах

Периодичность подачи персонифицированных сведений — каждый месяц. Срок отправки — не позднее 25 числа следующего за отчётным месяца. Если 25 число приходится на выходной или праздничный выходной день, срок сдачи переносится на следующий за ним рабочий день.

Первый отчёт нужно сдать по итогам января 2023 года — до 27 февраля 2023 года (так как 25 февраля это суббота).

Куда представлять новый отчёт

Получателем Сведений выступает инспекция ФНС по месту регистрации организации или по месту жительства индивидуального предпринимателя (физического лица без статуса ИП).

Обособленные подразделения и филиалы организаций сдают отчёт по месту своей регистрации, когда платежи физическим лицам производят самостоятельно. В иных случаях они отправляют Сведения по месту регистрации головной компании.

Можно сдавать отчёт на бумажном носителе, если число застрахованных лиц не превышает 10. Если их больше — отправка разрешается только электронным способом.

Порядок заполнения новой формы персонифицированных сведений о физлицах

Бланк Сведений состоит из двух листов — титульного и основного (в котором содержатся все необходимые сведения). Заполнение листов вполне стандартное — вверху каждой страницы организациям нужно указать ИНН и КПП. ИП вставляют только ИНН. Номер страницы пишется в формате 001 и далее по порядку.

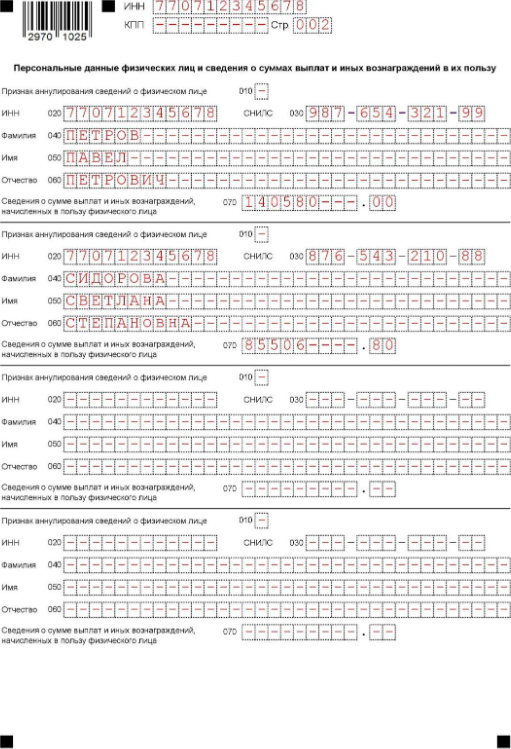

Образец формы персонифицированных сведений о физических лицах представлен ниже.

Титульный лист

При первой подаче сведений ставится код “0--”, при корректировках “1--”, “2--” и.т д. Код периода за который предоставляется отчёт: 01 — за январь, 02 — за февраль, и так далее по порядку. Если идёт реорганизация, ликвидация ООО или снятие с учёта ИП, коды будут другими. Их можно посмотреть в приложения №3 Порядка заполнения персонифицированных сведений о физических лицах (приложение №4 к приказу ФНС России №Е-Д-7-11/878@).

Далее пишется отчётный год (2023) и четырёхзначный код налоговой инспекции, куда подаётся отчёт. Код места нахождения (учёта) нужно взять из приложения № 4 ”Порядка заполнения…”. Например, 120 — по месту жительства ИП.

Далее вписывается наименование организации или ФИО физического лица.

ОГРНИП заполняют только индивидуальные предприниматели или главы КФХ.

Следующие два поля нужно заполнить только при реорганизации, ликвидации юрлица, снятия с учёта ИП в отчётном месяце. Данные взять из приложения № 2 ”Порядка заполнения…”.

Потом ставится номер телефона заявителя и количество страниц отчёта, и, отдельно, — подтверждающих документов.

В разделе по достоверности сведений нужно поставить код 1, если данные подаёт сам плательщик, и 2 — при подаче уполномоченным представителем. Потом указываются ФИО, дата заполняется, и ставится подпись ответственного лица.

Требования к заполнению остаются те же самые:

- в электронной форме пишутся заглавные буквы и цифры шрифтом Courier New размером 18. В пустых ячейках ставить прочерки. Цифровые значения нужно начинать писать с крайней левой клетки;

- в бумажной форме заполнение производить ручкой синего, чёрного или фиолетового цвета заглавными буквами, без помарок и исправлений.

Лист с персональными данными о физических лицах

Лист с персональными данными о физических лицах

Порядок исправления ошибок в персонифицированных сведениях

При обнаружении некорректных данных, разрешается подавать исправления вплоть до сдачи квартальной формы РСВ, то есть до 25 числа месяца, следующего за 1 кварталом, полугодием, 9 месяцам или годом.

Менять данные нужно только по тем лицам, сведения по которым оказались неправильными. Ошибки могут следующими:

- сведения о застрахованном не должны были подаваться вообще. Нужно сформировать титульный лист с номером корректировки 1-- (если это первая корректировка), затем лист с персональными данными на это лицо. В нём указать код 1 в строке 010 и прочерки в строке 070;

- в персональных сведениях о застрахованном лице были неправильно указаны ФИО, ИНН или СНИЛС. Также делается корректировочный отчёт с двумя листами:

- в одном листе ставится код 1 в строке 010, пишутся персональные данные и сумма с предыдущего отчёта;

- составляется новый лист, с уже правильными персональными данными и суммой (при этом строка 010 будет с прочерком);

- указана неверная сумма выплат. Делается новый лист с прочерком в строке 010 и корректной суммой выплаты в строке 070.

Часто задаваемые вопросы

Прямых указаний на это в приказе ФНС нет, но исходя из сложившейся практики сдачи СЗВ-М, скорее всего заполнять персонифицированные сведения на директора-учредителя ООО придётся. При этом нужно будет ставить прочерк в строке 070.

Да, вы правы. Например, зарплата за март 2023 года начислена 31 марта, а будет перечислена только 3 апреля. В отчёт за март она попадёт в полном объёме, а в отчёте за апрель она фигурировать не будет.