Помимо ОСНО для кафе доступны все варианты упрощёнки и приобретение патента.

Что нужно учесть при выборе системы налогообложения

Общая система налогообложения предполагает полную налоговую нагрузку: нужно платить НДС (20%) и НДФЛ (13%). ОСНО предполагает ведение бухгалтерского учёта и сдачу всех видов отчётности. А так как операций у кафе достаточно много, то объём учёта даже при небольших оборотах может быть существенным.

В упрощенной системе налогообложения есть 2 варианта:

- УСН «Доходы» со ставкой налога 6%.

- УСН «Доходы минус расходы» – 15%.

В регионах могут быть более низкие ставки - это может оказаться существенным для выбора налогового режима. Оба варианта предполагают ведение Книги учёта доходов и расходов и ежегодный отчёт.

Обратите внимание, что на УСН 15% для целей учёта все расходы нужно будет подтверждать документально. Для работы кафе нужно учесть, что готовую продукцию можно легально закупить только если она сертифицирована, в некоторых случаях продукция должна пройти ветеринарный контроль. Также внимательно следует отнестись к товарному учёту и выбору способа определения закупок, чтобы правильно указать, в какой период возникли расходы. Т.е. этот способ проще ОСНО, но сложнее УСН «Доходы».

Для УСН существуют ограничения как по оборотам (200 млн. руб.), так и по количеству работников (130 человек). Перейти на УСН с ОСНО можно или при регистрации ИП, или подав заявление в налоговую до конца календарного года.

Патентная система налогообложения – размер налога не меняется в зависимости от ваших реальных доходов, но зависит от вида деятельности и региона. Чтобы работать на патенте нужно не менее, чем за 10 дней до начала применения ПСН подать соответствующее заявление. Налог платится на потенциальный доход по ставке 6%, отчётности нет. Оплата производится до окончания срока действия патента одним или двумя платежами. С 2021 года можно уменьшать налог на сумму страховых взносов (Если у ИП есть работники - не более, чем на 50%, если нет – то полностью).

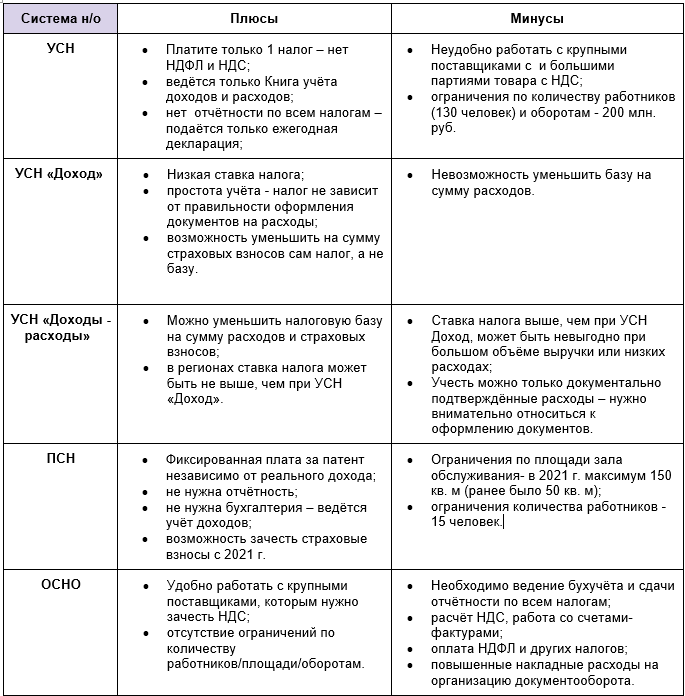

Плюсы и минусы разных режимов налогообложения

Плюсы и минусы разных режимов налогообложения

Плюсы и минусы разных режимов налогообложения

Виды деятельности и ОКВЭД

Неправильный выбор ОКВЭД может стать причиной лишних вопросов со стороны налоговой. И от него может зависеть возможность выбора налогового режима (например, патент можно получить не на все ОКВЭД) или получения лицензий. Для предприятий общепита, которые продают готовую еду – код 56.29. ИП не имеет права продавать крепкий алкоголь, поэтому коды для работы бара не нужны.

Основной ОКВЭД для кафе 56.10 – туда же входит код 56.10.2, который непосредственно касается деятельности кафе и кафетериев (допустимо указать 4 знака).

Факторы, влияющие на расходы кафе в 2022 году

Важно учесть все возможные траты, чтобы правильно посчитать, можно ли уменьшить налоговое бремя за счёт расходов. В этом году обратите внимание на:

- новые требования к ККТ: с 01.02.21 обязательно указывать в чеке наименование и количество товара, а также размер скидки и НДС;

- введение обязательной маркировки, в.т.ч. на молочную продукцию. Кассовое оборудование и ПО должны обеспечить возможность обработки кодов Data Matrix, работу в системе «Честный знак». С 01.06.2021 г. это косается такжесыра и мороженого.

Таким образом, в 2022 году придётся понести расходы на ККТ, ЭЦП, соответствующее ПО для работы в системах учёта и маркировки (при необходимости также в ЕАИС и «Меркурий»).

УСН

Для небольшого кафе рассмотрим варианты УСН, где налог составляет 6% от дохода, или же 15% от разницы между доходами и расходами.

Пример

В качестве примера возьмём небольшое кафе на 3 столика в ТЦ по пути к метро в спальном районе. Учтём при расчётах страховых взносов, что у нас МСП (см. пп. 17) п. 1, п. 2.1 ст. 427 НК РФ.

За год вы потратили:

- на оплату аренды и коммунальных услуг – 750 000 рублей;

- на новое кассовое оборудование и аренду системы автоматизации – 70 000 рублей;

- на закупку товаров, посуды и расходников – 1 500 000 рублей;

- ведение бухгалтерии – 120 000 рублей;

- на рекламу – 500 000 рублей.

- с прошлого года не продано товара на 60 000 руб.

Всего расходы составили 3 000 000 руб.

Фонд оплаты труда (2 бариста и уборщица, до вычета НДФЛ) ежемесячно – 100 000 рублей, в год – 1 200 000 руб. Выручка за год составила 6 500 000 руб.

Ежемесячные отчисления на работников составят:

1. На сумму (13 890 * 3) = 41 670 руб. не более МРОТ от зп каждого работника/мес. взносы начисляются по общим ставкам:

41 670 * (22% ОПС + 5,1% ОМС + 2,9% ВНиМ) = 12 501 руб.

2. Для оставшейся суммы применяются пониженные ставки:

(100 000 - 41 670) * (10 % ОПС + 5% ОМС + 0% ВНИМ) = 8 749,50 руб.

3. Страхование от несчастных случаев:

100 000 * 0, 2% = 200 руб.

Итого взносы на работников в год:

(12 501 + 8 749,50 + 200) * 12 = 257 406 руб.

При применении УСН доходы минус расходы:

Отчисления ИП на себя составят:

34 445 + (6 500 000 - 3 000 000 - 1 200 000 - 300 000) * 1% + 8766 (медицинское страхование) = 63 211 руб.

Всего отчислений за себя и за работников в год:

63 211 + 257 406 = 320 617 руб.

Налог:

(6 500 000 - (3 000 000 + 1 200 000 + 320 617)) * 15% = 296 907,45 руб.

При применении УСН «Доходы»:

Налог:

6 500 000*6% = 390 000 руб.

Отчисления ИП на себя составят:

34 445 + (6 500 000 - 300 000) * 1% + 8 766 (медицинское страхование) = 105 211 руб.

Общий размер страховых взносов:

257 406 + 105 211 = 362 617 руб.

Налог при уменьшении на размер страховых взносов (не более, чем на 50%) — 195 000 руб.

ПСН

При ПСН вы платите фиксированный размер налога (6%) на потенциально ожидаемый доход. Стоимость патента для кафе в спальном районе Москвы – 180 000 руб. (3 млн. ожидаемого дохода), а вот для ЦАО – 360 000 руб.

Начисленную сумму налога можно уменьшить на страховые отчисления (а также выплаты по больничным за те дни, которые оплачивает работодатель). Если работников нет, то уменьшать можно полностью, если есть – не более, чем на 50% (п. 1.2. ст. 346,51 НК РФ).

Пример

Выручка- 6 500 000 руб.

ФОТ - 1 200 000 руб. (3 работника)

Стоимость патента - 180 000 руб.

Размер взносов ИП за себя:

Размер взносов за работников - 257 406 руб.

Размер взносов за себя и за работников:

257 406 + 70 211 = 327 617 руб.

Налог с учётом уменьшения суммы патента на страховые взносы (не более, чем на 50%) — 90 000 руб.

ОСНО

Общая система налогообложения предполагает уплату в.т.ч. налога на доходы физлиц (ставка 13%), а также НДС (20%).

Пример

Предположим, что цена для покупателей не изменилась и выручка все так же составляет 6 500 000 руб. Расходы за год составили 4 380 000 руб:

- в целом на оплату аренды, коммуналки, ПО, оборудования, рекламу, бухгалтерию и пр. – 1680 000 руб./год;

- на закупку товаров, посуды и расходников – 1 500 000 рублей;

- ФОТ на 3 работников – 100 000 руб./мес. и 1 200 000 руб./год.

Кофе, воду, молоко, сахар и , а также одноразовую посуду и салфетки закупали у крупных оптовиков. Остальные товары (выпечка, закуски) покупали у небольших предпринимателей, работающих без НДС.

Отчисления ИП на себя составят:

34 445 + (6 500 000 - 4 380 000 - 300 000) * 1% + 8 766 (медицинское страхование) = 61 411 руб.

Всего отчислений за себя и за работников в год:

61 411 + 257 406 = 318 817 руб.

НДФЛ

При расчёте уменьшаем его на размер расходов, зп и взносы:

(6 500 000 - 4 380 000 - 318 817) * 13% = 234 154 руб.

НДС

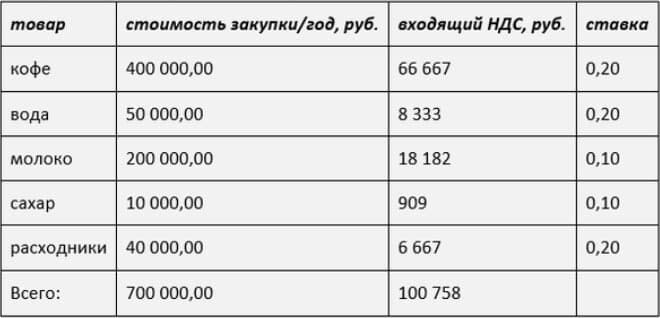

Входящий НДС закупаемых товаров:

НДС

НДС

НДС (20%):

С учётом общего размера вычета (на сумму входящего НДС) за год:

1083 333 руб. - 100 758 руб. = 982 575 руб.

Общий размер налоговой нагрузки по НДФЛ и НДС:

234 154 + 982 575 = 1 216 729 руб.

Какую систему налогообложения выбрать для кафе

Если вы ожидаете, что ваша выручка составит больше потенциального дохода по патенту или примерно столько же, но вам не нужен посадочный зал более 150 кв. м, и вы не будете брать больше 15 человек в штат, то имеет смысл выбрать ПСН, как наиболее простой и выгодный вариант.

Если (на старте, при ребрендинге и пр.) расходы будут явно более 60-70% от выручки, то выгоднее будет УСН «Доходы минус расходы». Так, в примере, который мы рассмотрели, при дополнительных 600 000 в год на ремонт, закупку нового оборудования и рекламу и при ФОТ 150 000 руб. (а не 100 000 руб.) в месяц, налог составит уже 105 567,45 руб. Если доп расходы ниже 60%, но штат и площадь нужны больше, чем это допускает патент, оптимальным будет режим УСН «доход».

Кроме того, не забывайте, что как стоимость патента, так и ставки УСН различаются в разных регионах, что может повлиять на принятие решения.

Режим ОСНО подойдет для сети ресторанов, где работает много персонала, большие обороты, крупные поставщики, есть возможность обеспечить полноценное бухгалтерское сопровождение.

Часто задаваемые вопросы

Может. Каких-либо ограничений по выбору системы налогообложения специально для ИП нет. Но учтите, что если вы планируете продавать в ресторане крепкие алкогольные напитки, то потребуется лицензия, а получить её может только юридическое лицо.

Если с начала года доходы не превысили 60 млн. руб., то можно остаться на патенте. Если доход больше этой суммы, то нужно подавать заявление об утрате права на ПСН.