Декларацию по НДС сдают все налогоплательщики на ОСНО независимо от статуса — организация или ИП. В статье разберем, когда ИП становится плательщиком НДС, дадим пошаговый алгоритм заполнения отчета и приведем образец для скачивания.

Когда ИП обязан заплатить НДС

Государство обязывает заполнять и сдавать отчетность по НДС, если:

- предприниматель выбрал общую систему налогообложения и платит налог на добавленную стоимость. Об этом говорится в п.1 ст.168 НК РФ;

- бизнесмен стал налоговым агентом. Налоговый агент по НДС — ИП или организация, который приобретает товары(работы, услуги) у иностранных компаний, работающих на территории РФ и не зарегистрированных в ФНС. Или арендует государственное или муниципальное имущество у госорганов, а также продает конфискованное имущество и ценности, которые перешли к государству;

- ИП занимается ввозом товаров из-за границы (включая страны ЕАЭС).

- ИП на спецрежиме, который выставил счет-фактуру с выделенным НДС. Те, кто находится на спецрежиме — УСН и ПСН, освобождены от уплаты налога и выставления счетов-фактур (при наличии дохода менее 20 млн рублей за прошлый год). Но если спецрежимник все-таки выписал счет-фактуру и выделил в ней НДС, по итогам квартала он должен заплатить эту сумму в бюджет, а также заполнить и сдать декларацию.

- С 2025 года ИП признаются плательщиками НДС, если их доход превысил 20 млн рублей. В таком случае ИП обязан исчислять и платить НДС с 1-го числа месяца, следующего за месяцем превышения лимита.

Предприниматель может получить освобождение от НДС на 12 месяцев по статье 145 НК РФ, если его выручка за последние три календарных месяца не превысила 2 млн рублей. Для этого ему нужно предоставить подтверждающие документы: выписку из КУДиР, и книги продаж.

Как и когда ИП сдавать декларацию

Индивидуальный предприниматель сдает декларацию по налогу на добавленную стоимость до 25 числа следующего квартала (п. 1 ст. 174, ст. 163 НК). Если дата сдачи попала на выходной или праздничный день, она переносится на первый рабочий день.

Для перечисления налога ИП на ОСНО делит полученную сумму на три части и перечисляет равными долями каждый месяц до 25-го числа. Например, налог за 2 квартал 2019 года следует заплатить так: до 25 июля — ⅓, до 25 августа — следующую часть и остаток 25 сентября. ИП перечисляет налог в инспекцию по месту жительства.

Спецрежимники, которые выставили счет-фактуру с НДС, налог не делят и платят всю сумму сразу до 25 числа месяца, следующего после отчетного квартала.

Налоговики принимают декларацию по НДС только в электронном формате. Исключение составляют налоговые агенты, которые не платят налог, но сдают декларацию. Если ИП на ОСНО предоставит отчет на бумаге, инспектор может признать его несданным и начислить штраф минимум 1 000 рублей.

Основные правила заполнения декларации

Порядок заполнения и форма декларации утверждены Приказом ФНС России от 28.12.2018 № СА-7-3/853@. Отчет состоит из титульного листа и 12 разделов. Однако, ИП на ОСНО не нужно заполнять все листы. Обязательно следует заполнить первый лист и Раздел 1. Их заполняют все плательщики на ОСНО, даже те, кто сдает нулевой отчет.

Рассмотрим подробнее как заполнить общие листы — титульный лист и Раздел 1.

Титульный лист. ИП вписывает ИНН вверху страницы и он автоматически переносится на другие листы. Поскольку у ИП отсутствует КПП, в этой графе ставьте прочерк.

В поле «Номер корректировки» впишите цифру 0, если это первичная декларация. При сдаче уточненных отчетов укажите следующий порядковый номер: 1, 2, 3 и так далее.

Поле «Налоговый период» означает код отчетного квартала. Цифру 21 поставьте в декларации за I квартал, код 22 — в декларации за II квартал, код 23 — в декларации за III квартал, код 24 — в декларации за IV квартал. В нашем примере указываем код 23.

«Отчетный год» — ставим текущий год, например, 2025.

«Налоговый орган». Укажите четырехзначный код ИФНС, куда сдаете отчеты. Примером может быть Межрайонная ИФНС России № 4 по Республике Татарстан, с кодом 1684.

«Код по месту нахождения» — 116. Это значит, что отчет предоставляется по месту учета ИП.

Кроме того, в титульный лист предприниматель на ОСНО вписывает код вида деятельности и номер телефона для связи. В нижнем поле вносит свои ФИО, ставит подпись и дату. Если декларацию сдает представитель ИП, указывают данные представителя и его подпись.

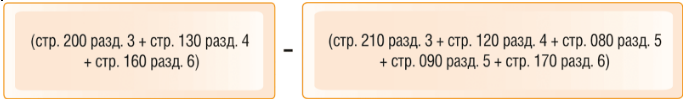

Формула расчета НДС к уплате

Формула расчета НДС к уплате

Данные в остальные разделы деклараций вносятся по необходимости.

Когда заполняют другие разделы

| Номер раздела | Условия оформления |

|---|---|

| 2 | Налоговые агенты. Они вносят данные в раздел либо по каждому клиенту, у которого они удержали НДС как налоговый агент, либо по операциям. Например, при продаже конфискованного имущества, материальных объектов, реализуемых по решению суда, ценности, которые перешли к государству и прочее; |

| 3 | Налогоплательщики на ОСНО. Они отражают операции, которые облагаются НДС по обычным ставкам и соответствующие вычеты. |

| 4, 5, 6 | Те, кто занимается экспортным и иным операциям со ставкой НДС 0%. |

| 7 | Если у ИП на ОСНО прошли операции, по которым не нужно начислять НДС. |

| 8, 9, 10 | ИП оказывает посреднические услуги и выставляет или получает счета-фактуры. |

| 11, 12 | Заполняют неплательщики НДС или налогоплательщики, освобожденные от уплаты. Они берут данные из дополнительных листов книги покупок и продаж, информация по полученным счетам-фактурам на отгрузку и аванс без НДС. |

Образец заполнения декларации по НДС для ИП на ОСНО

Рассмотрим пошагово пример заполнения декларации по НДС.

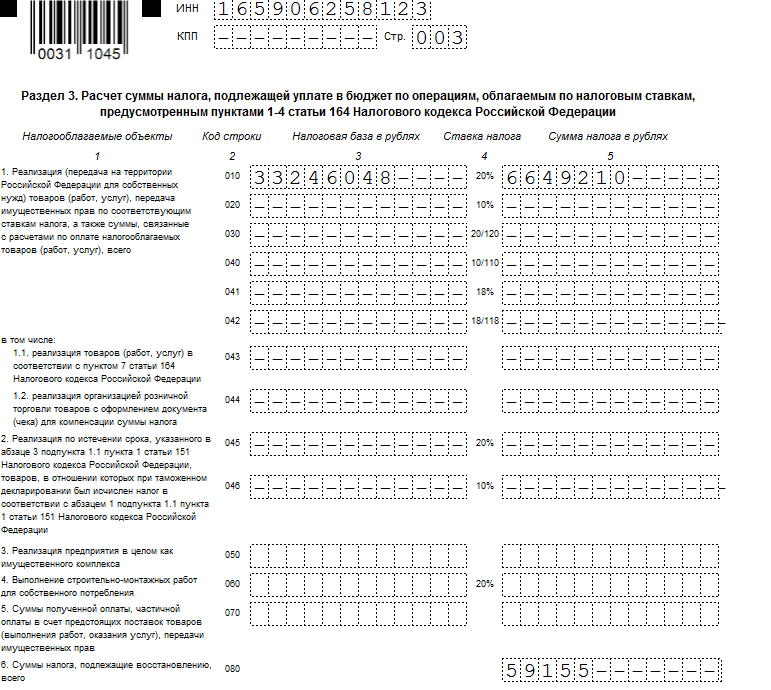

ИП Смирнов В.В., ИНН 166105288213, применяет ОСНО и занимается розничной продажей скобяных изделий. За 3 квартал 2025 года его выручка без налога на добавленную стоимость составила 33 246 048 рублей. НДС с реализации — 6 649 210 рублей.

НДС восстановленный — 59 155 рублей.

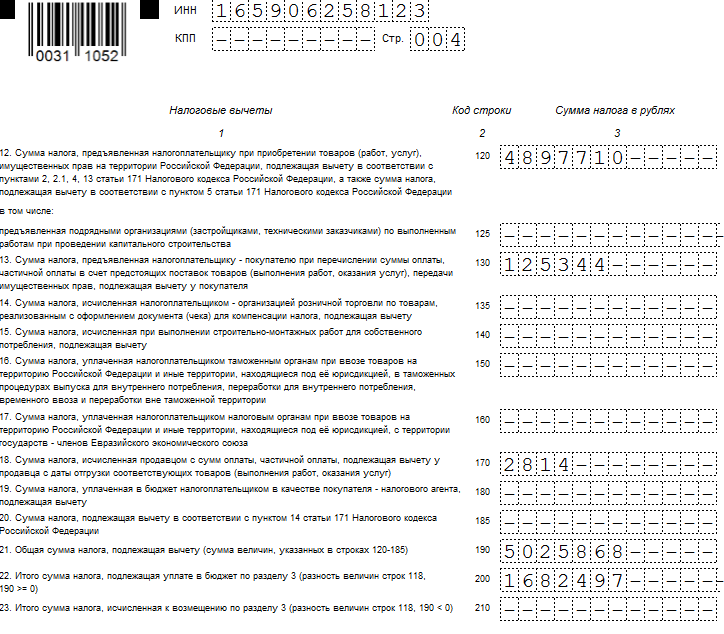

Налог к вычету равен 4 899 710 рублей.

Прежде чем перейти к заполнению декларации, давайте определимся откуда берутся данные.

НДС начисленный суммируется в книге покупок. НДС к вычету — в книге продаж.

Формула расчета налога на добавленную стоимость:

Раздел 3. Расчет суммы налога. Сюда внесите все операции, которые облагаются НДС, и соответствующие вычеты.

В строке 010 графа 3 укажите налоговую базу за 3 квартал 2025 года без НДС, а в графе 5 — начисленный налог.

В строке 080 отразите общую сумму налога, который подлежит восстановлению в отчетном квартале. В нашем примере — 59 155 руб.;

Во всех полях, где нет значений, ставим прочерк.

Раздел 3 декларации по НДС

Раздел 3 декларации по НДС

В строку 118 внесите общую сумму налога, начисленную и восстановленную по этому разделу. Это сумма строк 040 и 080.

Налоговые вычеты декларации по НДС

Налоговые вычеты декларации по НДС

Что будет, если вовремя не сдавать отчет по НДС

Если ИП сдаст декларацию позднее 25-го числа, его ждут штрафы. При нулевой отчетности штраф составит 1 000 рублей. Если в декларации есть начисленный налог, то ИП начислят штраф — 5% от сумма налога за каждый месяц просрочки. Размер штрафа не может быть больше 30% от заявленной суммы, и меньше 1 000 рублей (ст. 119 НК РФ).

При задержке сдачи отчета по налогу на добавленную стоимость на 10 и более дней, у ИП могут заблокировать расчетный счет. Чтобы избежать лишнего внимания от налоговиков, правильно заполнить и сдать декларацию в срок, передайте бухгалтерию и налоговую отчетность на аутсорсинг в «Моё дело». Сравните, насколько это выгоднее, чем держать штатных сотрудников.