Найм персонала ведёт к значительному увеличению числа отчётов в контролирующие органы — в ФНС, СФР, Росстат. К тому же, в текущем году большинство форм отчётности по оплате труда претерпели изменения. Расскажем про порядок предоставления данных по сотрудникам с учётом нововведений.

Какие отчёты нужно сдавать за работников

Работодатели обязаны отчитываться в государственные органы контроля по 4 разным типам сведений:

- фискальные отчёты — в инспекцию ФНС по месту регистрации;

- персональные данные — в отделение СФР;

- статистические показатели — в местный филиал Росстата;

- иная информация — в другие учреждения по запросу.

Сдача отчётов по зарплате касается трёх первых направлений. В 2023 году сильно изменился порядок их предоставления. Особенно в СФР — после объединения Пенсионного фонда и Фонда соцстрахования сроки и оформление стали другими.

Вся налоговая и персонифицированная отчётность сдаётся в единые сроки — до 25 число месяца, следующего за отчётным периодом:

- ежемесячные формы — до 25 числа следующего за отчётным месяца;

- ежеквартальные — до 25 апреля, июля, октября, января;

- годовые — до 25 января (6-НДФЛ до 25 февраля).

Сроки сдачи в Росстат остались прежними.

Куда и какие отчёты сдают работодатели по заработной плате? Разберёмся с этим вопросом более подробно.

Отчётность в ИФНС

К имеющимся налоговым отчётам по зарплате — 6-НДФЛ и РСВ добавилась ещё одна — “Персонифицированные сведения о физлицах”. Этот отчёт пришёл на смену отменённой СЗВ-М. И если раньше его сдавали в ПФР, то теперь получателем выступает ИФНС.

Расчёт 6-НДФЛ

Объёмный отчёт, включающий в себя все начисленные и выплаченные доходы по сотрудникам и исполнителям по договорам ГПХ, исходя из которых рассчитывается подоходный налог. В нём также содержатся данные о налоговых вычетах и числе лиц, получивших доход.

Сдаётся накопительным итогом за 1 квартал, первое полугодие, 9 месяцев и год. Действующий бланк расчёта 6-НДФЛ утверждён Приказом ФНС России от 15.10.2020 №ЕД-7-11/753@. Отчёт за 2022 год должен сдаваться на этом бланке. С 1 апреля 2023 года начнёт действовать обновлённый вариант.

Документ состоит из титульного листа (ТЛ), двух разделов и приложения. В первом разделе указывается сумма НДФЛ к удержанию и перечислению за 3 последних месяца, во втором — суммарный расчёт налога по всем показателям накопительно, с начала года.

Приложение №1 (Справка о доходах и начисленных налогах) формируется на каждого сотрудника и исполнителя по договорам ГПХ за год. Сдаётся вместе с годовым отчётом. По сути — это бывшая справка 2-НДФЛ, которую отменили в 2021 году.

Сроки сдачи расчёта 6-НДФЛ:

- за 1 квартал — до 25 апреля;

- за полугодие — до 25 июля;

- за 9 месяцев — до 25 октября;

- за год — до 25 февраля следующего года.

Разрешено сдавать расчёт 6-НДФЛ в бумажном виде, если сведения подаются на 10 и менее человек. Когда их больше, документ примут только электронно.

При отсутствии зарплат в течение всего отчётного периода 6-НДФЛ не подаётся. Но если выплаты сначала были, а потом прекращались, декларацию нужно продолжать сдавать. Например, в 1 квартале перечисляли заработную плату, а во 2 квартале уже нет. 6-НДФЛ за 1 квартал был представлен вовремя. За полугодие его также нужно сдать, поставив в раздел 1 нули. Второй раздел скопировать из предыдущего отчёта.

За отсутствие декларации или за опоздание с его сдачей положен штраф в размере 1000 рублей за каждый полный или неполный месяц просрочки. При достижении 20 дня задержки ИФНС может заблокировать расчётные счета налогоплательщика.

Расчёт по страховым взносам (РСВ)

Страховые взносы (СВ) относятся к компетенции СФР, но администратором платежей выступает ИФНС. Поэтому отчёты по начисленным суммам и перечислениям отправляются туда.

Новый бланк отчётности утверждён приказом ФНС России от 29.09.2022 №ЕД-7-11/878@ и начнёт действовать с 1 апреля 2023 года. Формируется накопительным итогом за 1 квартал, полугодие, 9 месяцев, год.

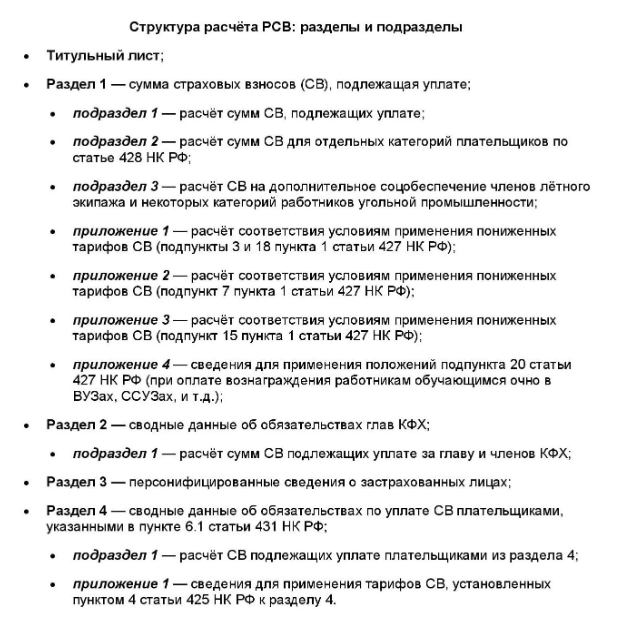

Сам расчёт довольно сложный, и состоит из множества разделов, подразделов, приложений.

Структура расчёта РСВ-6

Структура расчёта РСВ-6

Большая часть разделов и подразделов предусмотрены для особых категорий плательщиков. Основная масса налогоплательщиков (ИП и ООО) заполняют и сдают ТЛ, раздел 1 с подразделом 1 и раздел 3.

Сроки сдачи зарплатной отчётности (РСВ) те же, что и у 6-НДФЛ — до 25 апреля, 25 июля, 25 октября. И только годовой расчёт нужно сдать уже до 25 января следующего года.

Способы отправки — бумажный (когда число сотрудников до 10 включительно) и электронный.

Штраф за просрочку — 5% от неуплаченной суммы СВ за каждый месяц просрочки, но не более 30% и не менее 1 тыс.руб.

Если работники доходы не получают, подаётся нулевой РСВ — с заполненным ТЛ, пустыми разделами 1 и 3.

Персонифицированные сведения о застрахованных лицах

Отчёт сдаётся с периодичностью один раз в месяц. Бланк документа утверждён тем же приказом ФНС №ЕД-7-11/878@, и он начал действовать с 1 января 2023 года. Отчёты за январь уже сданы работодателями.

Это тот же СЗВ-М (вместо которого он и был разработан), но с дополнительной строкой о доходах. Там также указываются ИНН, СНИЛС, ФИО лица, и сумма полученного за месяц дохода — одной цифрой.

Срок сдачи — до 25 числа следующего за отчётным месяца. Можно формировать его в бумажном виде, если число застрахованных не превышает 10 человек. Когда их больше — только электронно.

Просрочка с отправкой отчёта или допущенные в нём ошибки наказываются штрафом в 500 рубл. за каждого человека, сведения о котором поданы с опозданием или с ошибкой. В то же время действуют и послабления:

- если ошибка найдена и скорректирована до получения уведомления от СФР, штрафа не будет;

- штраф не грозит, если ошибка исправлена в течение 5 рабочих дней после получения уведомления;

- налогоплательщик имеет право на скидку в 50% от суммы санкции, если он оплатит его в течение 20 дней после получения требования.

Персонифицированные сведения о физлицах должны подаваться организациями даже при отсутствии работников, в нём будет указываться только директор. ИП без работников этот отчёт не формируют. Также они освобождены от сдачи 6-НДФЛ и РСВ.

Отчётность в СФР

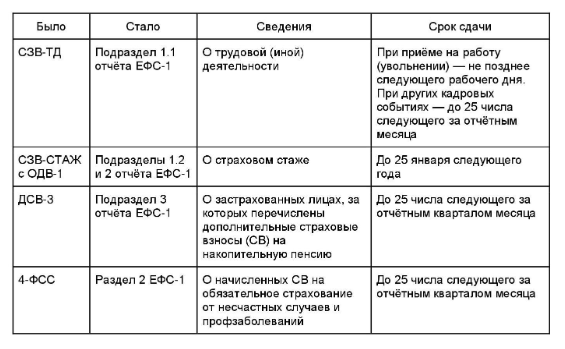

Единый Социальный фонд России принимает отчётность по трудовой деятельности, страховому стажу и взносах на травматизм. Раньше это были разные отчёты, теперь их объединили в единую форму ЕФС-1 (расшифровывается как “Единая форма сведений - 1”). В таблицу мы собрали отчётность которая была раньше, и какой она будет с 1 января 2023 года:

Отчётность по зарплате: сроки сдачи — таблица

Отчётность по зарплате: сроки сдачи — таблица

Бланк отчёта ЕФС-1 утверждён Постановлением правления ПФР от 31.10.2022 №245п.

Каждый подраздел подаётся по отдельности, включать остальные разделы в отчёт не нужно. Получатель — местное отделение СФР. Допускается отправлять бумажный отчёт при количестве застрахованных лиц до 10. Во всех других случаях примут только электронный вариант отчётности.

Штрафы за несдачу, ошибки и просрочку будут разными, в зависимости от подаваемых сведений:

- о стаже и трудовой деятельности — 500 рублей за каждого человека, указанного в отчёте;

- о СВ от НС и ПЗ — 5% от неуплаченных взносов, максимум 30%, минимум 1000 руб.

Если не соблюдена форма подачи отчёта ЕФС-1 (представлен бумажный вариант при обязательном электронном), будет штраф в размере 1000 руб.

Также административный штраф грозит должностным лицам организации-налогоплательщика (руководителю или главному бухгалтеру). Сумма штрафа от 300 до 500 руб. Это санкция относится ко всем видам отчётности — персонифицированной, фискальной, статистической. По отношению к ИП такая ответственность не предусмотрена.

Отчётность в Росстат

Какие отчёты сдают по зарплате в Росстат? Среди множества статистических форм их всего два:

- П-4;

- П-4 (НЗ).

Форма П-4 носит название “Сведения о численности и заработной плате работников” и сдаётся:

- каждый месяц — всеми организациями всех форм собственности, если средняя численность их работников превышает 15 человек. Сроки сдачи отчётности по зарплате — до 15 числа следующего за отчётным месяца;

- каждый квартал — всеми организациями всех форм собственности, если средняя численность их работников составляет 15 человек и менее. Сроки сдачи отчётности по ЗП — до 15 числа месяца, следующего за отчётным кварталом.

В приказе Росстата от 29.07.2022 №532 содержатся указания по порядку заполнения этой статистической формы.

Форму П-4 (НЗ) — “Сведения о неполной занятости и движении работников” должны сдавать все юрлица, кроме субъектов малого предпринимательства с количеством работающих менее 15 человек. Периодичность сдачи — каждый квартал. Срок — до 15 числа месяца, следующего за отчётным кварталом.

Если последний день сдачи отчётов по заработной плате приходится на выходной или праздник, он переносится на следующий за ним рабочий день. Посмотреть полный перечень отчётности, которую необходимо сдать конкретной организации, можно в специальном сервисе на сайте Росстата. Для этого нужно вбить свой ИНН или ОГРН.

ИП освобождены от сдачи статотчётности, кроме одной формы 1-ИП. Она должна подаваться один раз в 5 лет. В последний раз всеобщая сдача этого отчёта прошла в 2021 году за 2020 год.

Тем не менее, Росстат может включить ИП в список респондентов этого отчёта, которые он выборочно формирует каждый год. В этом случае придёт уведомление от контролирующего органа.

Вся статистическая отчётность должна подаваться строго в электронном виде. Штраф за непредоставление отчёта или просрочку грозит серьёзный — до 70 000 рублей при первом нарушении, и до 150 000 рублей при повторном.