С нынешнего года ИП подают отчёты в новом порядке. Расскажем, какую отчётность и в какие сроки необходимо подавать предпринимателям.

Изменения в порядке сдачи отчётности

Главное нововведение года — все компании и ИП переходят на Единый налоговый платёж. Погашать текущие обязательства бизнес будет с единого счёта, который в январе завели всем плательщикам по умолчанию.

Задача предпринимателей и организаций — внести на счёт сумму, необходимую для уплаты всех платежей в текущем месяце, до 28 числа. Именно в этот день средства будут списывать и последовательно распределять на налоги, взносы, сборы и другие обязательства.

В связи с этим вводится новая форма — уведомление о сумме рассчитанных налогов и взносов. С его помощью бизнес предупреждает налоговиков о сумме, которую нужно направить в пользу того или иного обязательства. Уведомление сдают не для всех налогов. Например, для уплаты НДС он не требуется.

Срок для подачи большинства отчётов тоже стал единым — 25 число.

Какую отчётность надо сдавать ИП

Всю отчётность ИП можно поделить на несколько категорий:

- налоговые;

- «зарплатные»;

- статистические.

Отчётность по налогам сдают все предприниматели, вне зависимости от числа людей в штате и режима налогообложения (за исключением патента и НПД). Другую — в зависимости от условий. Например, «зарплатные» отчёты сдают предприниматели с наёмными сотрудниками. Им нужно отчитаться о доходах, выплаченных физлицам. Статистические отчёты подаются по требованию Федеральной службы статистики.

Порядок отчётности ИП на основных режимах налогообложения

ИП на общем режиме

Общая система налогообложения — самая сложная для большинства предпринимателей, особенно на старте. По сравнению с другими режимами здесь больше отчётности и обязательств. В то же время, у бизнеса на ОСНО гораздо меньше ограничений по направлениям деятельности, а доход и число работников могут быть любыми.

Какие налоги платят предприниматели на общем режиме:

- НДС — по ставкам 0, 10 или 20 процентов;

- НДФЛ — если есть работники. ИП также платят налог на доходы физлиц со своей деятельности, даже если работников нет (этот налог заменяет налог на прибыль, которые платят ООО на ОСНО);

- на имущество — по ставке до 2,2 процентов в зависимости от региона: местные власти вправе регулировать тариф;

- транспортный, водный, земельный — когда являются пользователями соответствующих объектов. Например, если в распоряжении бизнеса нет автомобилей, транспортный налог он не платит.

По всем налогам, кроме транспортного, имущественного и земельного, сдаются декларации. Сроки следующие:

| Декларация | Отчётный период | Дедлайн для сдачи |

|---|---|---|

| НДС | Первый квартал Полугодие 9 месяцев Год |

25 апреля 25 июля 25 октября 25 января года, следующего за отчётным |

| 3-НДФЛ | Год | 30 апреля года, идущего за отчётным |

| Водный налог | Каждый квартал | 25 число месяца, идущего за кварталом |

В отношении каждого отчёта действует то же правило, что и раньше — перенос дедлайна на следующий рабочий день, если в каком-то месяце он попал на выходной.

Предприниматели на УСН

Упрощённый режим ИП выбирают часто. Вместо большинства стандартных налогов они уплачивают только один — УСН.

То же самое с отчётностью: упрощенцы раз в год подают декларацию УСН. ИФНС необходимо получить документ до 25 апреля года, идущего за отчётным. Так, отчёт за прошлый год ИП должны подать до 25 апреля 2023-го.

Если предприниматель весь год не вел деятельность и не получал доходов, отчитаться все равно придётся. В этом случае он сдаёт нулевую декларацию в тот же срок.

Ставка по налогу зависит от объекта налогообложения. На УСН можно выбрать два — «Доходы» или «Доходы - Расходы». Тариф может быть стандартным или повышенным.

Для стандартных тарифов число сотрудников предпринимателя не должно превышать 100 человек, а сумма дохода за год — 188,55 миллионов. Тогда ставка составит:

- для объекта «Доходы» — 6%;

- для объекта «Доходы минус Расходы» — 15%.

Если число работников в штате варьируется в пределах от 100 до 130 человек или доход за год находится в рамках между 188,55 и 251,4 миллиона, тариф повышается:

- для «Доходов» — 8%;

- для доходов за вычетом расходов — 20%.

Если работников больше, чем 130 или годовой доход вырос за пределы 251,4 миллиона, применять упрощённый режим запрещается.

Если бизнес платит налог с доходов, он вправе уменьшить базу на уплаченные страховые взносы. На УСН «Доходы минус Расходы» они и так войдут в состав расходов, которые вычтут.

Кроме того, во втором случае действует лимит в 1% от всех заработанных доходов. Это минимальный налог, который ИП обязательно должен уплатить, если не достигнет этого предела по фактическим результатам. То есть:

- если налог за год получается меньше, чем сумма в 1% от всех полученных доходов — предприниматель платит этот 1%;

- если сумма УСН получается больше одного процента от доходов, он платит его по ставке 15% или 20%.

ИП на ЕСХН

Для предпринимателей, занятых сельскохозяйственной деятельностью, действует режим ЕСХН. На этом режиме предприниматели не платят налоги на имущество и НДФЛ, а уплачивают единый ЕСХН-налог.

Режим доступен, если ИП:

- занимается производством и реализацией сельскохозяйственных товаров. Если он покупает и перепродает продукцию, произведённую и переработанную другим лицом, применять режим не сможет;

- зарабатывает непосредственно на сельхоздеятельности минимум 70% от всего годового дохода;

- нанимает не больше 300 человек (ограничение для рыбных хозяйств).

Декларацию по ЕСХН предпринимателям необходимо сдавать раз в год, не позже 25 марта года, идущего за отчётным.

При наличии работников подаётся остальная отчётность:

- 6-НДФЛ — по результатам каждого квартала, не позже 25 числа следующего месяца;

- РСВ — также ежеквартально, до 25 числа следующего месяца;

- ЕФС-1 — в большинстве случаев нужно сдать до 25 числа месяца, следующего за тем, в котором произошли кадровые события. При трудоустройстве работника, увольнении, заключении или расторжении договора ГПХ — не позже следующего рабочего дня. Для отчёта по взносам на травматизм — ежеквартально. Чтобы отчитаться по трудовому стажу — ежегодно;

- отчет о персонифицированных сведениях — ежемесячно, до 25 числа месяца, идущего за отчётным.

ЕФС-1 и отчёт о персонифицированных сведениях — новые формы, действующие с нынешнего года. Позже мы к ним вернёмся.

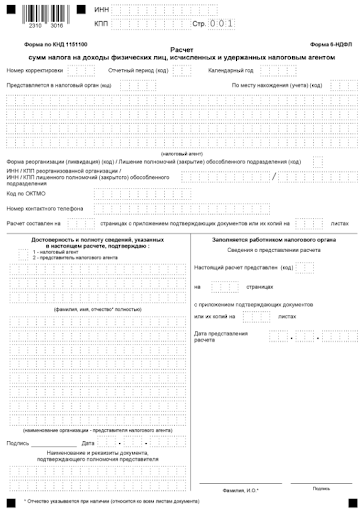

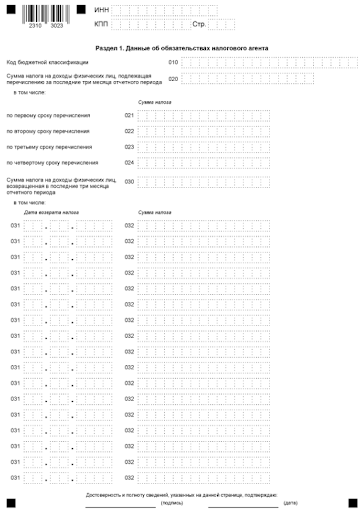

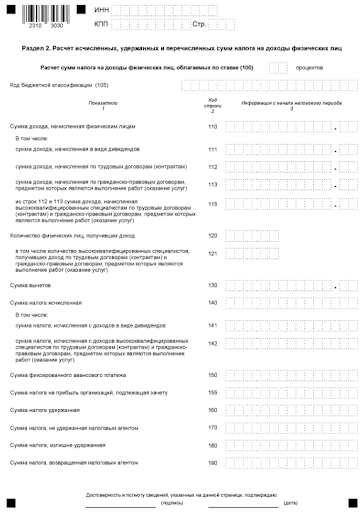

Имейте в виду, что формы многих отчётов изменились и вступают в силу с первого квартала нынешнего года. Корректировки внесли и в 6-НДФЛ.

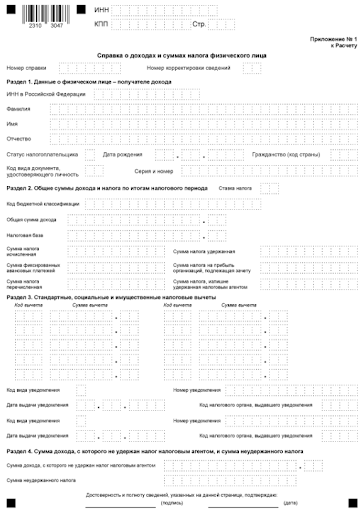

Страница 001 формы 6-НДФЛ

Страница 001 формы 6-НДФЛ

Первый раздел формы 6-НДФЛ

Первый раздел формы 6-НДФЛ

Второй раздел формы 6-НДФЛ

Второй раздел формы 6-НДФЛ

Приложение формы 6-НДФЛ

Приложение формы 6-НДФЛ

Предприниматели на патентной системе

На патентном режиме предприниматели не уплачивают стандартные налоги. Их целиком компенсирует стоимость патента.

Рассчитывается он по ставке 6% от планируемого годового дохода для каждого вида деятельности. Суммы в отдельных регионах устанавливают местные власти.

Так что подавать налоговые декларации не требуется. Отчётность ИП предоставляют только за сотрудников: 6-НДФЛ, РСВ, ЕФС-1, персонифицированные сведения.

Применять ПСН могут не все. Режим доступен предпринимателям, которые:

- нанимают не больше 15 человек;

- зарабатывают не больше 60 миллионов рублей в год;

- ведут деятельность, предусмотренную статьёй 346.43 Налогового кодекса.

Сроки у патентов разные: от 1 до 12 месяцев в пределах одного календарного года. Подать на него документы в налоговую инспекцию необходимо за 10 дней до начала работы.

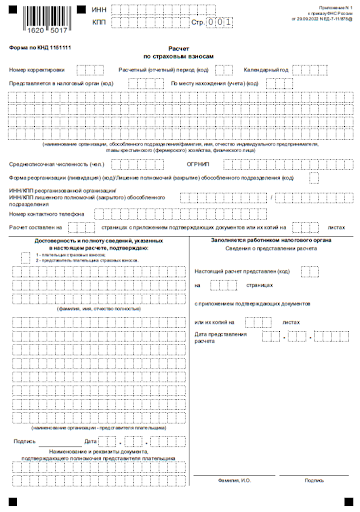

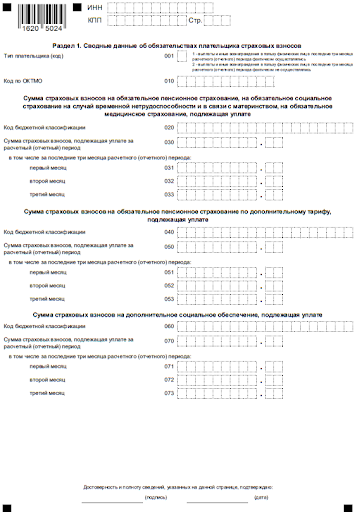

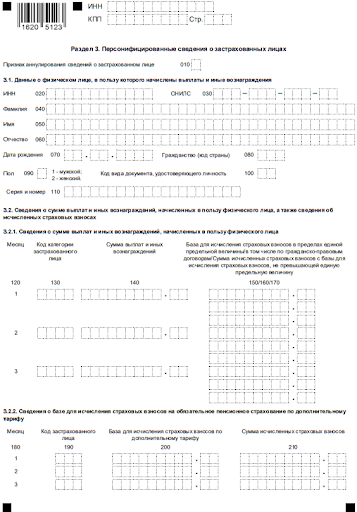

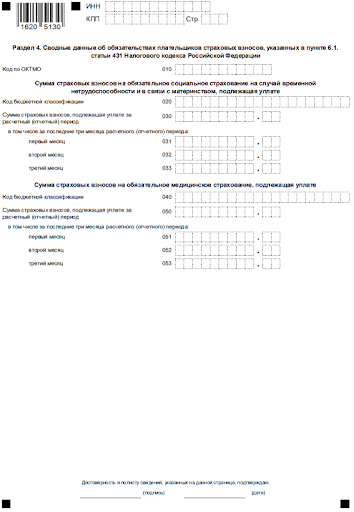

Расчёт страховых взносов с 2023 года нужно заполнять по новой форме. Основные разделы отчёта выглядят так:

Титульный лист новой РСВ

Титульный лист новой РСВ

Раздел 1 РСВ

Раздел 1 РСВ

Раздел 2 РСВ

Раздел 2 РСВ

Раздел 3 РСВ

Раздел 3 РСВ

Раздел 4 РСВ

Раздел 4 РСВ

Подробнее об изменениях в разделах и приложениях документа мы рассказали в отдельном материале.

Книга учёта доходов и расходов

Все предприниматели, вне зависимости от выбранной системы налогообложения, должны вести КУДиР. В ней фиксируются все операции, по ней оформляют финансовую отчётность и рассчитывают базу для налога.

Исключение составляют только самозанятые предприниматели — плательщики НПД в принципе никакой отчётности не подают и учёт не ведут.

КУДиР особенно необходима тем, кому важно корректно учитывать доходы, потому что от их суммы будет зависеть размер налога. Например, упрощенцам.

В инспекцию книгу не сдают, но сотрудники вправе потребовать её во время проверок. Оформлять КУДиР нужно по нормам, описанным в Приказе Министерства финансов №135н. Отчёт составляют на каждый календарный год.

Какие отчёты нужно сдавать ИП с работниками

Ещё одно глобальное изменение нынешнего года — объединение ПФР и Соцфонда в Единый фонд РФ. Это не могло не отразиться на отчётности: некоторых форм больше не будет, а им на замену придут новые.

Например, раньше ИП с сотрудниками отчитывались по разным документам. Теперь вместо СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС и ДТВ-3 подаётся форма ЕФС-1. Документ объединяет разделы с ключевыми сведениями из предыдущих.

Адреса большинства фондов будут совпадать с местоположением прежних отделений ПФР. Отчёт ЕФС-1 предприниматели должны подавать туда.

А вместо СЗВ-М ввели отчёт о персонифицированных сведениях. Его предпринимателям необходимо сдавать в инспекцию по месту жительства.

Нововведения коснулись и НДФЛ. Во-первых, признавать доход физлиц надо по новым правилам — к нему теперь относят любые средства, выплаченные сотруднику. В том числе, авансы. Во-вторых, изменился расчётный период — теперь он длится с 23 числа прошлого месяца по 22-е текущего.

За 5 дней до уплаты НДФЛ необходимо сдавать уведомление о рассчитанной сумме.

Итак, отчётность ИП с работниками подают в рамках следующих дедлайнов:

| Вид отчёта | Куда сдавать | Отчётный период | Крайний срок |

|---|---|---|---|

| 6-НДФЛ | Налоговая инспекция | Квартал | 25 число месяца, следующего за кварталом |

| Расчёт страховых взносов | Налоговая инспекция | Квартал | 25 число месяца, идущего за кварталом |

| Персонифицированные сведения | Инспекция налоговой | Месяц | 25 число месяца, идущего за отчётным |

| ЕФС-1 | Социальный фонд РФ | Стандартно, месяц, квартал или год, в зависимости от типа сведений | 25 число месяца, идущего за отчётным периодом Сведения о трудоустройстве и увольнении работников нужно передать не позднее следующего рабочего дня |

Нулевая отчётность ИП

Даже если предприниматель не ведёт деятельность и ничего не зарабатывает в течение налогового периода, он должен сдавать некоторые отчёты с нулевыми значениями.

Документы зависят от налогового режима:

- на общей системе ИП обязательно подают нулевую декларацию НДС. Её сдают в ИФНС ежеквартально, до 25 числа месяца, идущего за отчётным периодом. На ОСНО также нужно отчитываться по 3-НДФЛ даже при нулевых оборотах. Её сдают раз в год, не позднее 30 апреля, следующего за отчётным;

- на упрощённом режиме ИП подают декларацию УСН — не позднее 25 апреля, идущего за отчётным годом;

- ИП, уплачивающие единый сельскохозяйственный налог, подают декларацию ЕСХН с нулевыми значениями. Инспекции необходимо получить документ до 25 марта года, идущего за отчётным.

Если у предпринимателя работают сотрудники, потребуется сдавать нулевой РСВ и нулевой ЕФС-1 по взносам на травматизм (ежеквартально) и трудовому стажу (ежегодно). 6-НДФЛ с нулевыми значениями не сдаётся, но лучше заранее написать в инспекцию письмо с пояснением, почему они не получат расчёт. Иначе ИФНС примет это за нарушение сроков и выпишет штраф, который придётся оспаривать в суде.

Другая отчётность ИП

Часть налогов предприниматели платят дополнительно к основным, отталкиваясь от нюансов деятельности. Отчётность по ним подаётся в отдельные сроки.

| Налог | Отчётность | Примечание |

|---|---|---|

| Земельный | Декларация | Не подаётся с 2015 года. Инспекторы налоговой сами рассчитывают сумму и отправляют плательщику уведомление |

| Водный | Декларация | Отчёт подают по результатам каждого квартала в единый срок — до 25 числа следующего месяца |

| Подакцизный | Декларация | Сдаётся по результатам каждого месяца до 25 числа следующего. Исключение действует для операций, совершённых с прямогонным бензином и денатурированным спиртом — декларацию по ним нужно подать до 25 числа третьего месяца, идущего после отчётного |

| Извещение об уплате аванса по акцизу (4 листа в бумажном виде и один экземпляр — в электронном) и копии платёжек | До 28 числа текущего месяца | |

| На добычу полезных ископаемых | Декларация | Подаётся по результатам каждого месяца, не позднее 25 числа следующего |

| Сборы за пользование объектами животного мира | Разрешения на добычу объектов животного мира | Разрешения подаются в инспекцию. Передать документы нужно в 10-дневный срок после того, как предприниматель их получит |

| Сборы за пользование водными объектами | Сведения о полученных разрешениях и суммах сборов | Аналогично пользованию объектами животного мира, передать документы нужно за 10 дней после получения |

| Сведения о числе объектов, подлежащих изъятию из среды обитания | На изъятие объектов из среды их обитания требуется разрешение. Подать сведения об их количестве нужно до 20 числа месяца, следующего за тем, в котором заканчивается срок действия разрешения | |

| Платежи за пользование недрами | Расчёт регулярных платежей за пользование недрами | Подаётся ежеквартально, до последней даты месяца, идущего за отчётным кварталом |