Дебиторская задолженность представляет собой разрыв между сделкой, подразумевающей куплю-продажу и оплатой товара или услуг. Чтобы финансовое состояние компании оставалось стабильным, важно контролировать границы такого актива как «дебиторка».

Одним из инструментов регулирования такой задолженности является анализ. Этот метод позволяет оценить, насколько устойчиво положение предприятия, установить негативные факторы и слабые места. А уже после того, как картина будет ясна, можно приступать к устранению недостатков, мешающих наращивать прибыль.

В статье расскажаем, как провести учёт и анализ дебиторской задолженности, что она из себя представляет и какие её виды бывают. Также разберём на примере порядок и методику анализа.

Что такое дебиторская задолженность

Она представляет собой разрыв между предоставлением услуг / продажи товара и моментом поступления средств на расчётный счёт предприятия. Иными словами, это задолженность юридических или физических лиц предприятию за реализованные услуги, товары или работы.

Бухгалтеры учитывают дебиторский долг в отчёте в качестве прибыли, несмотря на то, что данный актив ещё не поступил на расчётный счёт компании. Поэтому контроль такого фактора необходим, поскольку он напрямую сказывается на состоянии активов предприятия.

Структура дебиторской задолженности

Структура дебиторской задолженности (ДЗ) разнообразна. Она подразделяется по видам и реализации.

Если говорить о видах финансовой дебиторской задолженности, то её разделяют на:

- текущую и долгосрочную;

- связанную и несвязанную с реализацией производимого продукта или услуги;

- и по другим признакам.

Что касается определения ДЗ исходя из реализации, то есть:

- связанная с реализацией (денежный долг, задолженность в виде векселей или возникшая на условиях коммерческого кредита);

- не связанная с реализацией.

Исходя из этого можно определить основные пункты, которые влияют на образование ДЗ:

- долг по авансам поставщикам, входящий в счёт предстоящих поставок;

- долг компаний-покупателей по расчётам за товары или услуги;

- переплата налогов;

- расчёты по входному НДС;

- долг по расчётам с юридическими или физическими лицами, которые должны компенсировать ущерб.

Это основные варианты дебиторской задолженности, однако список довольно обширный, и каждая компания должна самостоятельно определять для себя возможные пункты ДЗ, которые в дальнейшем помогут с анализом.

Порядок и методика анализа дебиторской задолженности организации

Анализ дебиторской и кредиторской задолженности организации требует проработанного плана. Финансисты часто создают отдельный стратегический план для оценки финансовой стабильности предприятия. Такой подход универсальный, а итоговый результат покажет текущее состояние долгов компании и контрагентов, а также их влияние на финансовое положение в целом.

Для достижения наиболее качественных результатов в вопросе анализа состояния дебиторской задолженности следует придерживаться определённого порядка действий. Первоначально следует обозначить элементы анализа:

1. Изучить размер долгов дебиторов, основные пункты и динамику. Полученные расчёты удобнее оформить в виде таблицы, чтобы наглядно определить изменения.

Таблица 1

Таблица 1

2. Изучить кредиторскую задолженность. Сюда должны входить данные о размере долга, изменениях динамики, структуре. Эти сведения помогут отследить изменения в сумме и доле краткосрочного долга перед кредиторами, которые покажут картину возможных финансовых рисков — если доля и сумма увеличиваются, растут и риски.

3. Провести анализ дебиторской и кредиторской задолженности. Этот пункт позволит оценить сбалансированность показателей, поскольку часто они зависят друг от друга.

Передайте учёт и контроль дебиторской задолженности специалистам. Эксперты «Моего дела» помогут наладить управление долгами и защитят ваш бизнес от потерь. Оставить заявку

Для анализа ДЗ и КЗ лучше всего составить таблицу с данными о балансе, пассивным и активным сальдо на конец и начало года:

| Дебиторская задолженность (итого) | |

|---|---|

| Начало периода | |

| Конец периода | |

| Изменение | |

| Кредиторская задолженность (итого) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

| Дебиторская задолженность (пассивное сальдо) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

| Кредиторская задолженность (активное сальдо) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

| Дебиторская задолженность (баланс) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

| Кредиторская задолженность (баланс = активное/пассивное сальдо + итого) | |

| Начало периода | |

| Конец периода | |

| Изменение | |

После того, как значения будут занесены в таблицу, станут очевидны размеры долгов кредиторов и дебиторов. Идеальным будет вариант, при котором оба показателя окажутся равны. Если показатель активного сальдо будет выше, такая ситуация считается опасной, так как она свидетельствует, что для обслуживания дебиторов предприятие привлекает допфинансирование, потому что источника в виде собственного долга недостаточно.

4. После определения показателей ДЗ и КЗ можно приступить к анализу средних сроков погашения долгов. Для этого следует привести установленные сроки погашения и сравнить их с данными, рассчитанными в компании, с общеотраслевыми показателями.

Опять же идеальной картиной на этом этапе анализа будет ситуация, когда сроки погашения ДЗ и КЗ будут равны.

Если же проявился рост срока оплаты долгов дебиторами, это значит, что компания использует достаточно либерную кредитную политику, которая по факту должна сказаться на росте объёма реализации. Однако такая политика может привести к ухудшению ситуации в вопросе безнадежных долгов.

Рост показателей долгов по кредитов будет звоночком к ухудшению платежеспособности компании. Но в некоторых случаях такие данные будут говорить об обратном — финансово-хозяйственная деятельность компании достаточно эффективна, поскольку у нее продолжительное время сохраняются в обороте средства на погашение долгов.

5. Последним пунктом будет оценка влияния вышеприведенных показателей на финансовое положение предприятия. Здесь важно определить следующие показатели:

- устойчивость;

- деловую активность компании;

- ликвидность;

- платежеспособность.

Анализ дебиторской задолженности предприятия на примере

Основные показатели, которые определяет анализ:

- динамика;

- состав задолженности;

- сроки.

В случае с дебиторской задолженностью следует обратить особое внимание на факторы, выявляющие:

- недостатчи;

- неоправданные затраты;

- несвоевременное погашение счетов заказчиками.

Теперь рассмотрим на примере проведение анализа дебиторской задолженности предприятия ООО «Компания» за 2025 год.

Анализ дебиторской задолженности — без Excel и ручного учёта. Сервис «Моё дело» автоматически покажет просрочки, отсортирует задолженность по срокам и выделит риски. Попробовать бесплатно

Анализ структуры и динамики дебиторской задолженности

Для начала покажем структурный анализ динамики дебиторской задолженности за отчётный период:

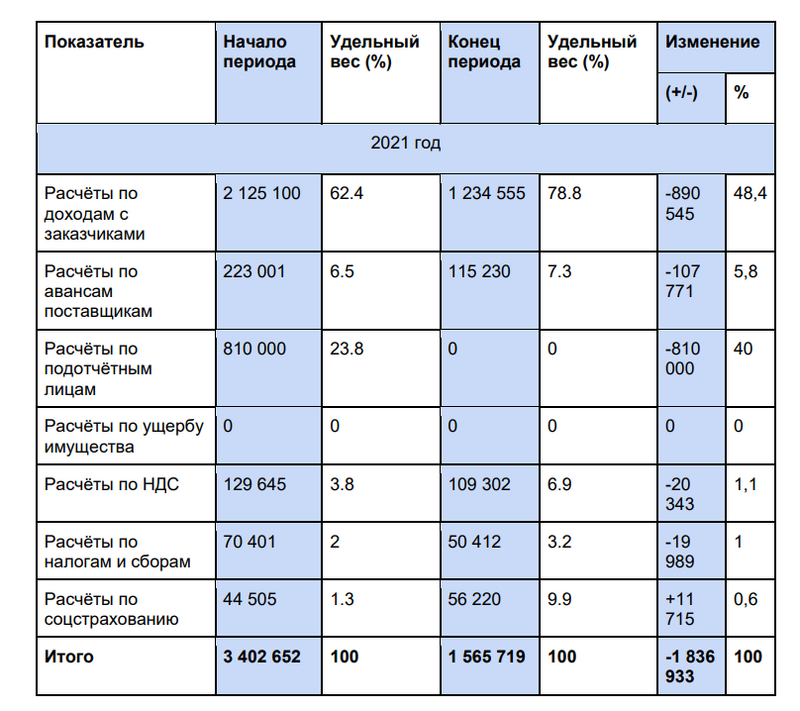

Таблица 2

Таблица 2

Результаты: Исходя из данных, задолженность ООО «Компания» на конец отчётного периода снизилась на 1 836 933 рублей по сравнению с началом года.

Наибольший удельный вес дебиторской задолженности составляет пункт о расчётах с заказчиками — более 60% на начало периода и более 78% — на конец. Увеличилась и доля по авансовым расчётам — почти на 1%.

А вот расчёт по НДС сократил дебиторскую задолженность на конец года на 19 989 рублей, несмотря на то, что доля по данному показателю увеличилась на конец периода на 1,2%. Расчёты по соцстрахованию увеличились под конец года на 11 715 рублей. По данным на конец года, показатели имели положительную динамику.

Анализ дебиторской задолженности — причины образования

Когда мы определили общую картину дебиторской задолженности, следует выяснить откуда она образовалась, какие суммы и в какие сроки возникли. Для этого следует провести анализ состава дебиторской задолженности.

1. Анализ ДЗ с поставщиками за 2025 год.

Дебиторская задолженность образуется в момент между оплатой поставщику и отгрузкой товара или оказанием услуги. Срок этого периода может варьироваться от нескольких дней до нескольких месяцев — все зависит от того, какие условия прописаны в договоре.

Связь между выданными авансами с дебиторами и расчёты с поставщиками следующая:

- если поставщик получил аванс за предстоящую работу, то в балансе компании образуется дебиторская задолженность поставщика перед предприятием, она погасится после того, как товар будет доставлен.

- если поставщик сначала поставил товар, то возникает кредиторская задолженность, которая сохраняется до оплаты.

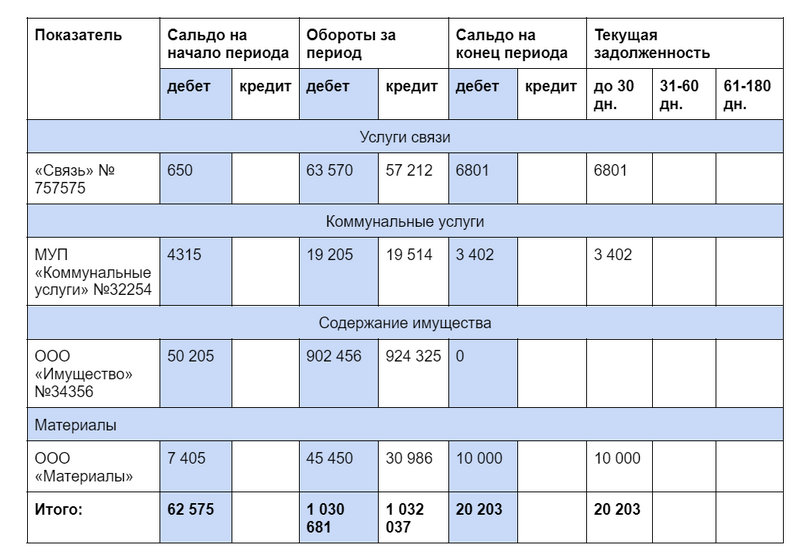

Суммы и сроки задолженности приведём в виде таблицы:

Таблица 3

Таблица 3

Данные таблицы показывают, что на конец 2025 года дебиторская задолженность составила 20 203 рублей. По срокам вся сумма должна быть погашена до 30 дней. Это объясняется тем, что услуги связи и коммунальные услуги оказываются после внесения предоплаты. А поставка сырья осуществляется в течение 30 дней после внесения предоплаты.

2. Анализ ДЗ с заказчиками

Данные первой таблицы показывают, что наибольший удельный вес составляет долг, связанный с продажей товаров и услуг компании.

Такая задолженность обычно возникает в период между оказанием услуг и оплаты заказчиком проделанной работы. Подтверждающим документом в этом случае будет накладная или акт выполненных работ. Сроки оплаты также прописываются в договоре.

Для проведения анализа движения дебиторской задолженности, сформируем таблицу, которая покажет состояние ДЗ:

| Заказчик | Номер счёта | Состав счёта | Реализация | Дата | Сумма оплаты | Дата | ДЗ | Долг по сроку |

|---|---|---|---|---|---|---|---|---|

| ООО «Мебель» | №301 от 16.01.2025 | 180 302 | 180 302 | 03.03.2025 | 90 151 | 10.03.2025 | 90 151 | 2 месяца |

| ООО «Дом» | №302 от 12.02.2025 | 60 206 | 60 206 | 20.03.2025 | 30 103 | 20.03.2025 | 30 103 | два месяца |

| ООО «Магазин мебели» | №506 от 4.07.2025 | 45 450 | 45 450 | 12.08.2025 | 45 450 | 12.08.2025 | нет | |

| ИП Иванов | №537 от 13.08.2025 | 56 233 | 56 233 | 10.09.2025 | 56 233 | 1 месяц | ||

| ИП Петров | №601 от 23.09.2025 | 47 502 | 47 502 | 30.10.2025 | 23 751 | 30.10.2025 | 23 751 | 10 дней |

| Итого: | 389 693 | 389 693 | 189 455 | 200 238 |

Следите за задолженностями в режиме реального времени. Сервис «Моё дело» поможет контролировать оплату счетов и вовремя реагировать на просрочки. Узнать, что ещё умеет сервис

Исходя из данных, представленных в таблице, видно, что дебиторская задолженность на конец периода составила 200 238 рублей. Долг образовался у ООО «Мебель» на сумму 90 151 рубль. Поставка продукции была выполнена 3 марта на полную сумму, а на счёт поступили лишь половина средств. Сумма дебиторской задолженности составила 90 151 рублей.

Аналогичная ситуация, наблюдалась во время сделки с ИП Петров и ООО «Дом», правда срок задолженности первой составил до одного месяца, а у второго — до двух месяцев. ИП Иванов оплатил работы на 56 233 только через месяц после их выполнения.

Данная таблица составляется на основании договора между заказчиком и исполнителем. Оценка сроков задолженности даёт основания компании взыскать «дебиторку».

Отметим, что просроченная задолженность возникает при невыполнении контрагентами обязательств, прописанных в договоре.

Работа с дебиторской задолженностью

С контрагентами нужно начинать работать с первого дня просрочки. Проведение анализа дебиторской задолженности позволит не только оценить финансовое положение предприятия, но и структурировать долги и дать им оценку.

Чтобы увеличить вероятность возврата долга, следует классифицировать задолженность по срокам:

- срок погашения не наступил;

- просрочка до 30 дней;

- от 31 до 60 дней;

- от 61 до 90 дней;

- более 90 дней.

Затем следует оценить срок нормальной просрочки — он зависит от деятельности предприятия.

Стандартная оценка нормальной просрочки — до 30 дней. Если срок по договору истёк, контрагентам следует направить письмо с напоминанием о погашении задолженности. При необходимости следует взять с заказчика гарантию об оплате.

В случае неуплаты долга нужно приостановить запланированные поставки или работы с заказчиком и собрать доказательства неуплаты долга:

- акт сверки;

- письменное признание дебиторской задолженности от покупателя.

Эти документы будут подтверждением задолженности в суде.