Учетная политика (УП) — один из основных документов бизнеса. В ней описывают систему, которой фирма придерживается в учете. Ее необходимо оформить и на упрощенке — УП закрепляет метод признания и оценки доходов и расходов и фиксирует ряд нюансов учета на УСН.

Признание доходов и расходов при УСН 15%

Упрощенный режим позволяет выбрать один из двух объектов налогообложения:

- доходы — по стандартной ставке 6%;

- доходы, уменьшенные на расходы — по базовой ставке 15%.

Ставки могут различаться в зависимости от региона и уровня доходов — если бизнес зарабатывает от 150 до 200 миллионов рублей в год или численность сотрудников от 100 до 130 человек, показатели повышаются до 8% и 20% соответственно.

Для грамотного учета в каждом случае важно понимать, что признается в качестве доходов. В целом, это те же доходы, что и на основном режиме:

- реализационные — от продажи продукции и услуг (подробнее о доходах от реализации — в статье 249 НК РФ);

- внереализационные — выгода от изменения курса при покупке или продаже валют, признание стороннего долга (полный перечень — в статье 250 НК РФ).

Но некоторые доходы на упрощенной системе не признаются. Например:

- все, что перечислено в статье 251 НК РФ;

- доходы компаний, облагаемые по ставкам, предусмотренным пунктами 1.6, 3, 4 статьи 284 НК РФ;

- доходы ИП, с которых предприниматели платят НДФЛ по ставкам, указанным в пунктах 2, 4, 5 статьи 224 НК РФ;

- заработок бизнеса от направлений деятельности на патенте.

Кроме того, упрощенцы не могут признать в качестве доходов возвращенные авансы. Такую позицию Минфин изложил в своем письме №03-11-04/2/195.

При УСН 15% доходы уменьшают на расходы, для которых также есть специальные критерии. Они должны быть финансово обоснованы и иметь прямое отношение к деятельности компании. Подробный перечень указан в статье 346.16 НК РФ. Авансы, налог УСН и другие издержки, которые не указаны в статье, не признаются и не учитываются.

Структура учётной политики на УСН «доходы минус расходы»

Компании на упрощенном режиме оформляют учетную политику в двух частях — отдельно для налогового и бухгалтерского учетов.

Предприниматели на УСН в большинстве своем не ведут бухучет, поэтому эту часть в УП могут опустить. Если они решают заниматься им добровольно, оформлять документ нужно также в двух частях.

Политику можно оформить одним документом с двумя разделами или разными. К основной части можно приложить дополнительные документы:

- план счетов;

- формы первичной документации — по образцу или составленные самостоятельно;

- бухгалтерские регистры;

- график документооборота и прочие.

УП регламентирует порядок учета каждого хозяйственного процесса. Это упорядочивает работу, упрощает задачу главному бухгалтеру и помогает разрешить возможные споры с налоговой. Чем подробнее политика раскрывает нормы, на которые бизнес опирается в учете, тем меньше вопросов возникает у инспекции.

Сроки разработки и утверждения УП

Разработкой политики занимается сотрудник, который несет ответственность за учет — главбух, аутсорсер или сам руководитель, если он сам занимается налогами и бухгалтерией. Документ утверждают директор фирмы или предприниматель соответствующим приказом.

Закончить оформление нужно в отведенные законом сроки:

- часть о налогообложении — до конца первого календарного года;

- часть о бухгалтерском учете — в течение трех месяцев после государственной регистрации бизнеса.

У политики нет конкретного срока действия — обновлять ее каждый год не нужно. Но документ можно корректировать по необходимости. Например, если появятся новые стандарты или изменится работа фирмы.

Порядок составления учётной политики при упрощенке

Содержание документа зависит от особенностей бизнеса и законных норм. Например, общие правила по организации УП есть в ПБУ 1/2008. Кроме того, она должна соответствовать нормам Налогового кодекса, Закона №402-ФЗ, ФСБУ 6/2020 и другим действующим стандартам бухучета.

В целом, составление УП на упрощенке проходит так же, как на любом другом режиме. Но за счет упрощенной бухгалтерии она может быть меньше, чем у компаний на ОСНО, и состоять из 6-8 листов вместо 48.

Для целей бухгалтерского учёта

В разделе о бухучете важно указать, какой сотрудник будет отвечать за ведение учета. Если его ведут с помощью учетной системы, это также нужно указать.

В содержании важно раскрыть все нюансы учета хозяйственных операций. Нужно описать принципы работы по всем направлениям, например:

- основные средства: в каком порядке их признают в учете, как формируется первоначальная стоимость, каким способом начисляется амортизация, в каком порядке ОС списывают с учета;

- запасы: в каком порядке их оценивать, признавать и учитывать;

- расходы на приобретение продукции: куда бизнес их относит — к затратам на реализацию или фактической себестоимости;

- бухгалтерская отчетность: с какими формами работает бизнес, как их заполняют и утверждают, как исправляют ошибки;

- корректировка учетной политики: как бизнес вносит изменения в документ, при каких условиях;

- резерв по сомнительным задолженностям;

- доходы и расходы;

- займы и обязательства и другие детали.

К разделу о бухучете прикладывают дополнительные документы и акты: о порядке проведения инвентаризаций, планы счетов, образцы форм отчетности.

Малый бизнес вправе сильно упростить бухучет. Например, отказаться от двойной записи, некоторых ПБУ, регистров. Если он ведет упрощенный учет, это также отражают в политике, с указанием всех нюансов, которые бизнес для себя упростил.

Для целей налогового учёта

Плательщики УСН 15% указывают в учетной политике объект налогообложения — доходы минус расходы. Ставку при этом указывать необязательно.

Как и в разделе о целях бухучета, здесь нужно уточнить, какой сотрудник несет ответственность за налоговый учет — главных бухгалтер, руководитель или другой ответственный работник.

В этой части описывают все, что имеет значение для налогообложения:

- как бизнес ведет Книгу учета доходов и расходов — в бумажном или электронном формате;

- как он оценивает покупные товары, приобретенные для реализации — методом ФИФО, за единицу товара или услуги, по средней стоимости;

- что компания относит к материальным издержкам;

- как учитывает убытки прошлых периодов при расчете налога, относит ли разницу между минимальным и единым налогом к издержкам.

Если бизнес работает по частичной оплате, в политике нужно отметить, как при этом происходит учет ОС. Налоговый кодекс этот порядок не регламентирует, поэтому компания вправе придерживаться собственного. К примеру, учет можно проводить равномерно в течение какого-то периода, чаще всего, года.

Все остальные детали, не предусмотренные законом, также важно подробно описать.

Единственно возможные нормы учета можно отдельно не указывать. Например, упрощенцы могут признавать доходы и расходы только кассовым методом. Указывать это отдельно в документе не обязательно.

Ответственность за нарушение или отсутствие учётной политики

Учетная политика не входит в список отчетности, которую бизнес обязательно подает для проверки. Поэтому компании и предприниматели не подают ее в налоговую в обычном порядке.

Но инспекторы могут запросить документ для проверки или выяснения обстоятельств, если у них возникнут вопросы по каким-то операциям. Так они проверяют, следует ли бизнес УП при учете доходов, расходов, объектов НО.

Если у бизнеса не окажется оформленной учетной политики или он не успеет предоставить ее на проверку за 10 рабочих дней после запроса от ИФНС — его оштрафуют на 200 рублей по статье 126 НК РФ. Руководители компаний могут получить дополнительный штраф от 300 до 500 рублей по статье 15.6 КоАП РФ.

Если бизнес не прописал детали учета, актуальные для своей деятельности, или составил документ с нарушениями действующих законов и регламентов, это также чревато штрафами:

- за нарушение учета доходов, расходов и объектов НО — 10 тысяч рублей по статье 120 НК РФ;

- за несоблюдение требований бухгалтерского учета — от 5 до 10 тысяч рублей по статье 15.11 КоАП РФ для руководителей компаний.

Если бизнес нарушал политику или следовал документу с ошибками в нескольких налоговых периодах, наказание увеличат.

К субъектам МСБ контролирующие органы относятся лояльнее. Если они нарушили нормы работы с УП впервые, и это не привело к материальному ущербу, им вынесут предупреждение без штрафа.

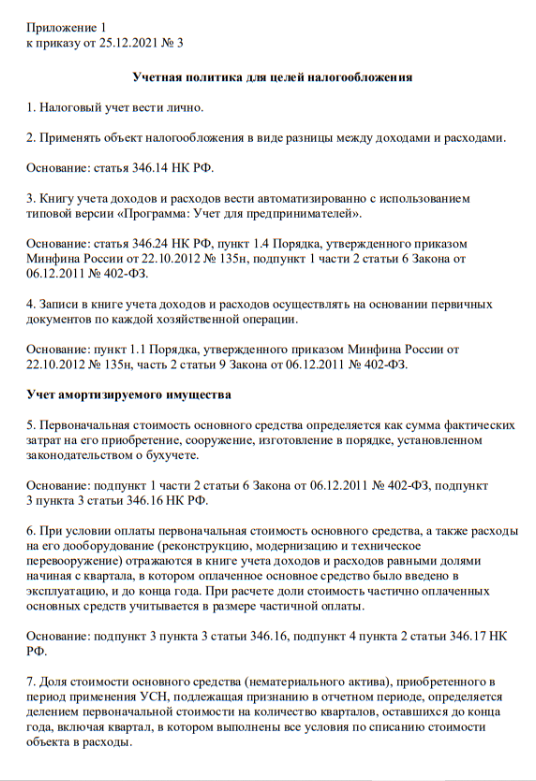

Образец учётной политики на УСН «доходы минус расходы»

Обязательной формы для учетной политики нет, составлять документ можно на свое усмотрение. Например, предпринимателю на УСН 15% подойдет такой образец:

Образец учётной политики на УСН 15%

Образец учётной политики на УСН 15%