Любой предприниматель и владелец бизнеса должен вести финансовый учёт. И не надо путать его с бухгалтерским — это разные виды учёта. Анализируя текущие доходы и расходы, контролируя денежные потоки, собственник всегда будет в курсе о положении фирмы, и сможет вовремя реагировать на различные изменения. В этой статье мы расскажем, как этого добиться, и какие инструменты финансового учёта нужно применять.

Необходимость финансового учёта

Управленческий учёт (это другое название финучёта), применяется в целях подготовки данных для анализа текущего состояния компании и принятия управленческих решений. Включает в себя перечень отчётов, которые содержат информацию о:

- продажах товаров (реализации продукции);

- затратах и расходах на производство и реализацию (себестоимости продукции);

- состоянии расчётов по обязательствам (дебиторская и кредиторская задолженность);

- фактических и предстоящих поступлениях и платежах.

На основании этих отчётов собственник или руководитель видит финансовое положение компании, и принимает решение о внесении изменений в её хозяйственной деятельности. Например, снизить издержки производства, увеличить выпуск более рентабельной продукции, заняться поиском дополнительных источников финансирования.

Учёт финансов для малого бизнеса может вести бухгалтер-финансист, экономист, или сам руководитель. Базой для управленческих отчётов обычно служат данные бухгалтерского учёта.

Законодательно утверждённых бланков финансовой отчётности нет, каждая организация может применять самостоятельно разработанные формы. Отчёты применяют для внутреннего пользования, информация в них считается конфиденциальной.

Банк при проведении анализа платёжеспособности потенциального заёмщика может запросить заполненную отчётную форму по ФУ.

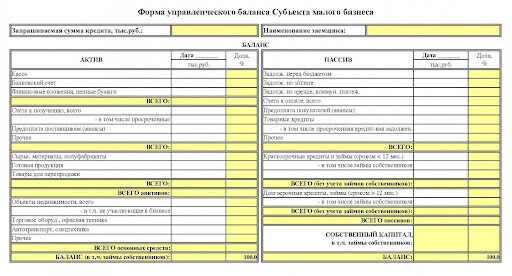

Форма управленческого баланса от банка — для заполнения

Форма управленческого баланса от банка — для заполнения

Хотите точно знать свою чистую прибыль и контролировать финансы? Управленческий учёт от «Моего дела» поможет следить за деньгами в режиме реального времени и принимать правильные решения для роста бизнеса. Попробовать бесплатно

Финансовый учёт малого бизнеса: основные документы

Ограничений в количестве отчётов нет — всё зависит от запросов руководства. Но практика применения ФУ показывает, что в основном используют три документа:

- отчёт или бюджет доходов и расходов (БДР);

- отчёт или бюджет движения денежных средств (БДДС);

- управленческий баланс (УБ).

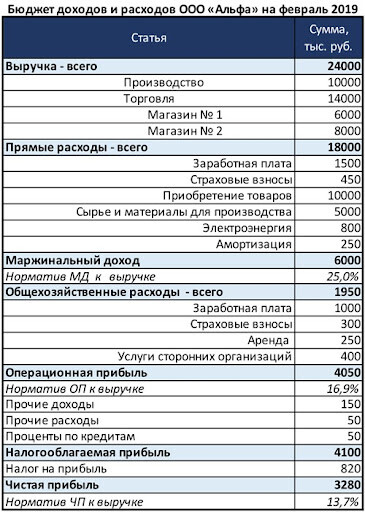

Бюджет доходов и расходов

Показывает выручку и затраты компании за определённый период (месяц, квартал, год). Расчёт показателей ведётся по начислению, за минусом НДС и акцизов. БДР можно вести в разрезе отдельных видов деятельности или структурных подразделений. Отчёт наглядно показывает статьи расходов и доходов и их изменения с течением времени.

БДР разрабатывают на перспективу — на месяц, квартал или год, и по окончании периода сравнивают с фактическими данными. Проводится факторный анализ изменения затрат: влияние каждой статьи расходов на структуру и сумму фактической себестоимости.

Именно на основании БДР руководитель принимает решение об изменениях в ценообразовании или в структуре затрат.

Пример заполненного бюджета доходов и расходов на месяц

Пример заполненного бюджета доходов и расходов на месяц

Методика построения БДР совпадает с Формой 2 бухгалтерской отчётности (Отчёт о финансовых результатах).

С помощью БДР выводится планируемая и фактическая чистая прибыль, которую можно отправить на дивиденды или вложить в развитие компании:

Чистая прибыль = Выручка — Себестоимость — Управленческие и коммерческие расходы + Прочие доходы — Прочие расходы — Налог на прибыль.

Сумма выручки в БДР не совпадает с наличием денежных средств на расчётном счёте и в кассе, так как базы расчётов разные. Чтобы узнать, сколько у компании есть (или будет) денег, применяют БДДС.

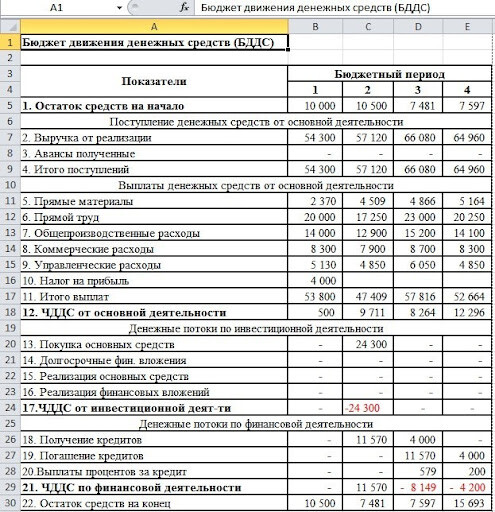

Бюджет движения денежных средств

Реализация и приход денег — это разные показатели. Например, покупателю отгружена продукция с отсрочкой платежа. Реализация прошла в момент подписания накладной покупателем, а деньги от него поступили на счёт через 10 дней.

БДДС, как инструмент финансового учёта бизнеса, показывает планируемые и фактические суммы поступлений и выплат по обязательствам. Его делают на месяц, квартал, год. В рамках БДДС дополнительно составляют платёжный календарь — график поступлений и оплат с разбивкой по дням на ближайшую неделю или декаду. С его помощью можно отслеживать кассовые разрывы — дефицит денег из-за несбалансированного графика их притока и оттока.

15 числа каждого месяца — срок уплаты страховых взносов с доходов работников. Просрочить их нельзя. И если на эту дату на счёте денег не предвидится, возникнет кассовый разрыв.

Кассовый разрыв убирают управленческими решениями — договариваются с поставщиком о переносе срока уплаты за товары или с банком — об открытии новой кредитной линии.

Денежные средства в БДДС считаются по формуле:

Сальдо (деньги) на начало периода + Поступления денег за период — Перечисления денег за период = Сальдо на конец периода.

Если сальдо на конец периода меньше нуля — это кассовый разрыв.

По БДДС можно узнать, когда на счетах будет достаточное количество денег, чтобы выплатить дивиденды участникам ООО.

Бюджет движения денежных средств заполняется с учётом НДС и акцизов (при наличии).

Бюджет состоит из трёх частей, сальдо каждой из которых выводится отдельно:

- операционные потоки (приток и отток денег по основной деятельности);

- инвестиционные потоки (движение денег, связанных с капитальными вложениями — закупка оборудования, строительство новых объектов);

- финансовые потоки (деньги по получению или возврату кредитов и займов).

Отрицательное сальдо по итогам операционных и инвестиционных потоков покрывается за счёт притока денег по финансовому блоку (например, запланированный займ от учредителя).

Образец бюджета движения денежных средств

Образец бюджета движения денежных средств

Управленческий баланс

Это аналог бухгалтерского баланса, составленный с учётом пожеланий руководства. Он показывает состояние активов и пассивов компании на определённую дату. Составляется, как правило, на последний день отчётного периода — месяца, квартала года.

Активы — это всё, что можно превратить в деньги: основные средства (здания, станки, оборудование), оборотные средства (запасы сырья и материалов, готовая продукция на складе, деньги на счетах и в кассе, дебиторская задолженность, финансовые вложения в акции и облигации, и т.д.).

Пассивы — это все обязательства компании: уставный капитал, накопленные, но не распределённые прибыли и убытки, добавочный капитал (как результаты переоценки), начисленные, но не уплаченные налоги, полученные займы и кредиты, кредиторская задолженность.

Активы всегда должны быть равны Пассивам — это суть баланса. Если есть перекос, значит учёт ведётся неверно.

После анализа баланса, руководитель сможет увидеть источники дополнительных средств для развития компании или уплаты дивидендов.

Например, возникла необходимость в покупке нового станка. По балансу видно, что запасы готовой продукции на складе слишком большие. К тому же показатели дебиторской задолженности неоправданно высокие. Принимается решение:

- снизить отпускные цены на продукцию на 15%, чтобы быстрее реализовать остатки;

- активизировать работу по возврату дебиторской задолженности.

Рост валюты баланса (стоимости активов или пассивов) говорит о развитии компании, а его снижение — об уменьшении рыночной стоимости (капитализации) фирмы.

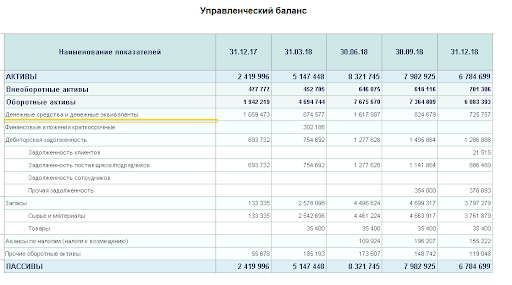

Образец заполненного управленческого баланса

Образец заполненного управленческого баланса

В первую очередь проводят горизонтальный и вертикальный анализ баланса. Горизонтальный анализ — это расчёт динамики статей по периодам, вертикальный — по соотношению долей статей в общей валюте баланса.

По результатам вертикального анализа управленческого баланса ООО «Луч» за 6 месяцев 2021 года выяснилось, что за полугодие доля оборотных активов в валюте баланса выросла с 60% до 65%, а доля краткосрочных пассивов снизилась с 30% до 20%. Это указывает на:

- повышение ликвидности активов;

- увеличение финансовой устойчивости предприятия — за счёт переоформления краткосрочных займов в долгосрочные.

Есть и другие виды анализа УБ — трендовые, сравнительные или коэффициентные.

Подключите к работе финансового директора с опытом в вашей сфере. Наша команда внедрит систему учёта, разберётся с движением денег, выявит убытки и предложит эффективную стратегию развития. Заказать услугу

Способы ведения финансового учёта

Вести финансовый учёт для бизнеса можно по-разному: заполнять таблицы в Excel или пользоваться автоматизированными системами контроля и анализа. Микро—, малым предприятиям и ИП не обязательно устанавливать сложные учётные программы, особенно на этапах становления бизнеса. Вполне можно обойтись экселевскими или Гугл-таблицами.

В интернете имеется множество табличных шаблонов бюджетов, настроенных для разных сфер ведения бизнеса — торговли, производства, оказания услуг и т.д. Можно бесплатно скачать подходящий вариант и настроить его под себя. Нужно будет разобраться с формулами и построением таблиц, еженедельно вносить данные и отслеживать изменения. Есть минус такого инструмента для финансового учёта бизнеса — формулы могут сбиться и тогда данные потеряются.

Специальные программы по автоматизации учёта — идут как надстройки к бухгалтерскому ПО (например 1С, Парус, Галактика). За их внедрение, настройку и обслуживание придётся платить. В то же время это оперативность и правильность анализируемых данных. Бюджеты можно настроить под свои запросы и получать визуальные отчёты (графики, диаграммы, схемы).

Есть промежуточный вариант — применение встроенных инструментов финансового учёта в облачных сервисах бухгалтерии. Большинство малых компаний выбирают такие сервисы из-за низкой стоимости обслуживания по сравнению с содержанием штатного бухгалтера и большими функциональными возможностями.

Сервис для управления финансами Моё дело Финансы позволяет пользователю составлять 5 видов управленческих отчётов и визуализировать все показатели в отдельном модуле. При этом не надо забивать бухгалтерские показатели — сервис интегрируется с любой программой бухучёта, системой «банк-клиент» и загружает данные самостоятельно. Можно бесплатно опробовать сервис в течение 14 дней.