Попытки предпринимателей сэкономить или заработать с помощью «обналички» всегда ведут к проблемам, а блокировка счёта — не самая страшная из них. В статье расскажем, чем грозит обналичивание для ИП и какие операции разрешены законом.

Отмывание денег через ИП. Как преступники используют бизнес для легализации своих доходов

«Отмыванием денег» через ИП называют использование предприятий малого и среднего бизнеса для легализации незаконных доходов. «Обналичка» — один из способов это сделать.

Незаконное обналичивание средств — это получение наличных с целью уклонения от уплаты налогов. Через обнал ООО и индивидуальные предприниматели списывают реальную прибыль в расходы — и уходят от налогов. Эту наличку потом дополнительно используют, чтобы платить сотрудникам «серую» зарплату — и вновь уходят от налогов.

Как происходит отмыв денег через ИП

Задача предпринимателя в преступной схеме — обналичить средства и отдать заказчикам.

Чаще всего используются следующие схемы обнала:

- Оказание фиктивных услуг. Например, фирма-однодневка переводит средства ИП за консультации или услуги, оказанные только на бумаге).

- Фиктивные инвестиции. Средства поступают на счёт ИП в виде инвестиций, которые после этого возвращаются «инвестору» в виде наличных.

Почему «обналичка» — плохая идея? Ответственность ИП за обналичивание денежных средств

За обналичку денежных средств для ИП предусмотрена уголовная ответственность. Максимальная санкция предусмотрена уголовным кодексом — это лишение свободы на срок до десяти лет.

Штраф за незаконное обналичивание ИП получит, если его действия сочтут незаконным способом оптимизации налоговой нагрузки. Например, снятие наличных для выплаты серой зарплаты. ИП придётся внести неуплаченные налоги, а сверх этого штраф — 20–40% от суммы неуплаты.

Основание: ст. 122 НК РФ Неуплата или неполная уплата сумм налога

Уголовная ответственность ИП за обналичивание зависит от статьи УК РФ. Предпринимателя, как исполнителя, могут оштрафовать на 120 тыс. руб.

Основание: ч. 1 ст. 174 УК РФ Легализация (отмывание) денежных средств.

Если ИП незаконно обналичил средства в крупном размере (больше 1,5 млн руб.), его ждет:

- штраф в 200 тыс. руб. или в сумме дохода за два года;

- принудительные работы сроком до 2 лет;

- до двух лет тюрьмы со штрафом в размере до 50 тыс. руб. или в размере дохода за период до 3 месяцев.

Основание: п. 2 ст. 174 УК РФ Легализация (отмывание) денежных средств.

| Вид нарушения | Размер санкций | Основание |

|---|---|---|

| Снижение суммы налогов в крупном и особо крупном размере: 2,7 млн руб. и 13,5 млн руб. за три года подряд соответственно | В крупном размере:

|

Ст. 198 УК. РФ Уклонение физического лица от уплаты налогов |

| Операции, которые придают «грязным» деньгам вид законных | Штраф до 1 млн рублей или до 7 лет тюрьмы | ст. 174 УК РФ Легализация (отмывание) денежных средств |

| Участие предпринимателя в преступной организации – например, если ИП создавалось для регулярного обналичивания средств и дачи взяток | До 10 лет тюрьмы | ст. 210 УК РФ Организация преступного сообщества или участие в нём |

| Изготовление поддельных распоряжений о переводе | До 6 лет тюрьмы со штрафом от 100 до 300 тысяч рублей. | ст. 187 УК РФ Неправомерный оборот средств |

| Уклонение от уплаты страховых взносов на травматизм в крупном и особо крупном размере: 1.8 млн руб. и 9 млн руб. за три года подряд соответственно | В крупном размере:

|

ст. 199.3 УК РФ Уклонение от уплаты страховых взносов на обязательное социальное страхование |

Кто и почему может заподозрить предпринимателя в обнале

Банк заблокирует операцию. Для этого у него есть служба финмониторинга: огромный отдел отслеживает разные операции, выявляет подозрительные признаки и запрашивает документы.

Под «каток» иногда попадают даже те, кто ничего не обналичивал. Система финмониторинга проверяет всех, и её работа выстроена так, чтобы ловить каждую подозрительную операцию.

Невиновных разблокируют после проверки документов — а реального обнальщика заблокируют окончательно.

Всё это — обязанность банка. Если он не будет этим заниматься, Центробанк отзовёт лицензию, без которой банк не может работать.

У всего этого есть юридическое основание — 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путём».

Если у служб финмониторинга возникнут вопросы по операциям со счетами ИП, его начнут проверять:

- Налоговая служба.

- Подразделение полиции по борьбе с экономическими преступлениями и следственный комитет.

- Роструд.

Что вызывает вопросы у контролирующих органов:

- короткий период работы (часто является признаком схемы обналички);

- частые зачисления на РС и последующие списания крупных сумм, часто — в тот же день;

- сделки и операции с недобросовестными контрагентами и фирмами-«однодневками»;

- суммы, не соответствующие объёмам бизнеса.

Банки при проверках следуют рекомендациям ЦБ — а это огромный перечень признаков, указывающих на сомнительные операции.

Что учесть в работе, чтобы минимизировать подозрения ФНС

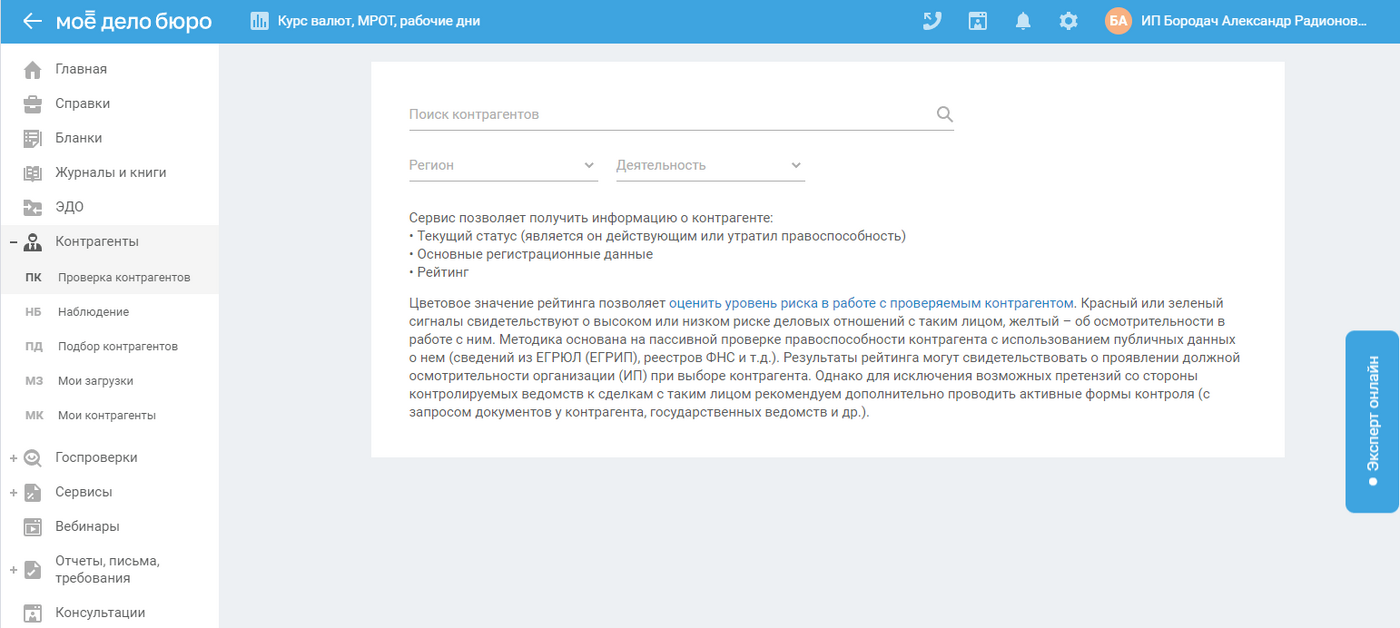

1. Анализируйте контрагентов. До начала работы с контрагентом проверьте его репутацию на сайте налоговой или с помощью сервиса проверки контрагентов «Моё дело Бюро».

Сервис проверки контрагентов «Моё дело Бюро»

Сервис проверки контрагентов «Моё дело Бюро»

2. Корректно оформляйте и сохраняйте первичные документы по сделке. Убедитесь, что копии документов есть у вашего партнёра. Отражённые в документах факты должны соответствовать действительности: адрес магазина, склада, телефон и т.д.

3. Сохраняйте чеки на оборудование и инструменты. Если вы занимаетесь ремонтом, у вас должны быть инструменты и чеки о покупке. Если оборудование брали в аренду — договор аренды.

4. Работайте только по указанным кодам ОКВЭД. Налоговая следит за тем, какие услуги оказывает ИП. Если маркетолог в статусе ИП начнёт оказывать юридические услуги — станет понятно, что здесь что-то нечисто.

Обнальщики это знают, и очень стараются выглядеть как обычный бизнес. Из-за этого даже разовое выполнение «не своей» работы — повод «присмотреться» к бизнесу. Поэтому лучше заранее указать все ОКВЭДы, по которым вы работаете, и выполнять работы только по ним.

5. Изучите признаки подозрительных операций — и не совершайте их

Самыми подозрительными считают:

- Оплату налогов не с расчётных счетов компании.

- Вывод денег в наличку в день их поступления.

- «Куцое» назначение платежа.

6. Обязательно указывайте подробности в платёжках. Обозначьте дату, номер договора, наличие или отсутствие НДС, а также название услуги и товара.

| Правильно | Неправильно |

|---|---|

| Авансовый платёж за 3D-визуализацию квартиры по договору № 1/2024 от 01.01.2024. НДС не облагается. | Аванс |

7. Сохраняйте платёжные поручения на оплату хозяйственных платежей: коммунальных услуг, аренды, хозтоваров и т.д. Это докажет, что бизнес реальный.

Снимаем наличку легально: как снять деньги со счёта правильно и обезопасить себя

Есть два варианта снять наличные денежные средства с расчётного счёта ИП на законных основаниях:

- с помощью платёжного поручения через кассу банка с пометкой «на личные нужды»;

- переводом на личную карту. В платёжном поручении укажите назначение перевода — «доход от предпринимательской деятельности».

Но снимать наличку необязательно. Многие банки предлагают бизнес-карты, привязанные к расчётному счёту — они максимально удобны для ИП на УСН «Доходы» и для ИП на патенте. В других случаях считать налоги при активном использовании бизнес-карты сложно — и с них лучше оплачивать только то, что нужно компании.

Если вы ИП, не используйте «зарплатный проект». Обычно их применяют, потому что с ними комиссия ниже — и это можно использовать, если у вас ООО. Но ИП не может выплачивать себе зарплату — и за это ему начислят НДФЛ и страховые взносы.

Памятка. Что ждёт ИП за обналичивание

- Незаконные действия по обналичке грозят лишением свободы на срок до десяти лет. Вывод денег через ИП может выглядеть привлекательно, но главное последствие обналичивания — уголовное преследование и тюрьма.

- Незаконные переводы не затеряются и повлекут за собой санкции, поскольку банковская система финмониторинга проверяет всех.

- Отдавайте предпочтение безналичным расчётам — так у контролирующих органов возникнет меньше вопросов.