Использование финансовой модели даёт возможность оценить влияние внешних факторов на чистую прибыль компании. В то же время финансовая модель бизнеса показывает причины отклонений и параметры требующие улучшений. Владелец бизнеса получает реальную картину деятельности, и может принять правильные стратегические решения.

Что такое финансовая модель

Это данные, оформленные в табличной форме, в которой представлены показатели, связанные друг с другом. ФМ дополняется пояснительной запиской, содержащей более детальную информацию по конкретным показателям. В финансово-экономической модели фирмы собираются сведения, по которым становится ясно, в каком объёме и по каким источникам предприятие получает доход в настоящее время, и как будет получать его в будущем. В нижней части таблицы сводятся текущие расходы по деятельности и выводится итоговый показатель доходности бизнеса — чистая прибыль.

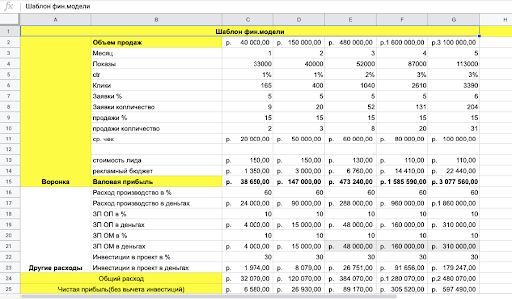

Шаблон финансовой модели

Шаблон финансовой модели

Суть ФМ заключается в том, чтобы показать:

- реальный оборот компании;

- величину заработанной прибыли;

- его потенциальные возможности.

Кроме этого, она дает более детализированную информацию, показывает источники увеличения или сокращения доходности по каждому виду деятельности. В финансовой модели предприятия детально рассчитывается воронка продаж (ВП).

Благодаря ей становится понятно, какие параметры особенно влияют на сумму выручки. Это может быть число покупок в магазине, средняя стоимость покупки (средний чек) или количество посетителей сделавших заказ на сайте.

Модели финансового планирования универсальны для любых сфер деятельности. Финансовые модели фирмы часто путают с бизнес-планом, хотя это разные понятия: бизнес-план – это масштабный документ с подробными данными из разных сфер деятельности:

- общая информация о проекте;

- план продвижения;

- планируемые меры для запуска производства;

- источники привлечения финансов;

- анализ рынка и конкурентов;

- расчёт рисков.

Бизнес-план применяют для привлечения инвестиций, а ФМ — для внутреннего пользования. Из бизнес-плана видно, как поведёт себя компания в будущем, а финансовая модель — что уже сделано, и как это влияет на итоги деятельности.

Зачем финансовая модель производства нужна бизнесу

Цель деятельности любой компании — получение прибыли. В предпринимательстве это один из ключевых критериев успешности. Многие руководители и владельцы компаний не умеют считать и анализировать так чтобы хотя бы примерно представлять, какой доход они получат в текущем квартале, году или на будущий год. Они считают что прогнозы — дело неблагодарное.

При грамотно составленной финансовой модели компании реально спланировать будущее любого бизнеса. На основании такого документа собственник компании увидит:

- сколько предприятие заработает денег за отчётный период;

- величину ожидаемого дохода и товарооборота;

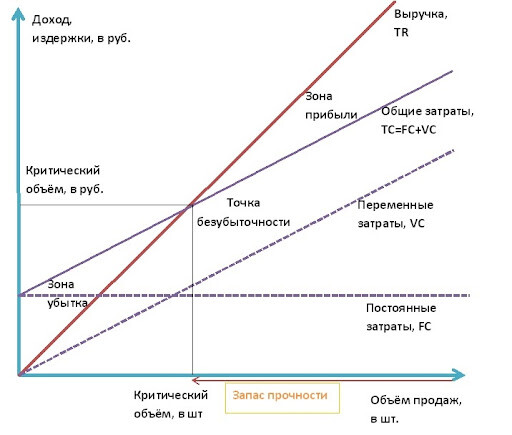

- точку безубыточности организации.

Финансовая модель производства полезна, как минимум, в двух случаях:

- при оценке перспективы развития компании на ближайший период. Такой анализ необходим, если у собственника есть свободные финансы, а также концепция бизнеса, однако не наработано достаточного опыта в данной отрасли. По показателям ФМ легче выбрать направление деятельности, скорректировать тарифы, выполнить изменения, так чтобы бизнес стал ещё более доходным;

- при планировании прибыли, определении существенных факторов повышения доходности и поиске проблемных мест в действующих направлениях деятельности. Из ФМ видно, где компания недополучает доходы, а где несёт излишние расходы. Иногда выгоднее закрыть целое направление, чем продолжать нести убытки.

Кто разрабатывает финансовую модель

Владелец

При небольших размерах бизнеса разработкой финансовой модели предприятия обычно занимается владелец или главный бухгалтер. Пока организация молодая, процессов немного, информацию по выручке и расходам распределить легко. Таблицу ФМ можно составить вручную, на основании данных из бухгалтерской программы.

Финансовый директор

С расширением компании — при ежемесячной выручке более 10 миллионов рублей, числом сотрудников 100 и больше человек стоит задуматься о найме специалиста по финансам. Часто это финансовый директор. Одна из его функций — составление управленческой отчётности, в том числе составление финансовой модели.

Структура финансовой модели

Типовая финансовая модель предприятия состоит из 4 блоков:

- выручка и воронка продаж;

- переменные и постоянные затраты;

- амортизация, налоги, проценты;

- оборотный капитал и движение денежных средств.

Как правило, её составляют на календарный год – с января по декабрь. Можно брать период побольше — когда есть ясность, как выбранная деятельность будет развиваться в перспективе и как поведёт себя рынок.

Документ готовится в табличной форме в программе Excel или в Google-документах. Желательно разбираться в построении формул. Это необходимо для выстраивания зависимости между конкретными показателями. Есть готовые шаблоны и программы финансовых моделей. Они значительно облегчают процесс подготовки ФМ.

Выручка и воронка продаж

Выручка — это доход, полученный от реализации продукции, товаров или услуг. Считается за вычетом НДС. Воронка продаж — это путь покупателя от предложения до покупки. Он разбивается на следующие этапы:

- знакомство;

- выявление потребности;

- презентация товара (услуги);

- отработка возражений;

- продажа.

На каждый канал распространения делается своя ВП. Каждый этап оценивается по эффективности. В пояснительной записке есть заключение, сделанное на основании показателей. Например, анализ показал, что интернет-магазин текстильного предприятия посещают 10 тысяч человек в месяц, а покупки совершают только 200 человек. Конверсия всего 2%, а должна быть 10%. При среднем чеке покупки 2 тысячи рублей недополученная выручка составляет 1,6 млн.рублей (800 х 2 тыс.руб.). Это означает, что товары плохо воспринимаются покупателем — необходимо пересмотреть описание товаров, структуру и дизайн сайта.

| Выручка, руб. | Всего за год | Январь | Февраль | Март |

|---|---|---|---|---|

| Магазин | 45 000 000 | 2 800 000 | 3 750 000 | 4 320 000 |

| число покупателей, чел. | 25 000 | 2 000 | 2 500 | 2 700 |

| средний чек, руб. | 1 800 | 1 400 | 1 500 | 1 600 |

| Сайт | 11 250 000 | 288 000 | 400 000 | 525 000 |

| заходы на сайт, раз | 150 000 | 9 000 | 10 000 | 11 000 |

| заказы, шт. | 4 500 | 160 | 200 | 250 |

| конверсия, % | 3 | 1,8 | 2 | 2,3 |

| средний чек, руб. | 2 500 | 1 800 | 2 000 | 2 100 |

| Итого выручка, руб. | 56 250 000 | 3 088 000 | 4 150 000 | 4 845 000 |

Переменные и постоянные затраты

К переменным относятся расходы, непосредственно зависящие от объема выручки. Когда товарооборота нет — переменных затрат тоже нет. К ним относятся:

- стоимость закупленного товара;

- расходы на транспортировку;

- упаковка;

- заработная плата производственного персонала;

- бонусы менеджеров отдела продаж.

Перечень переменных расходов для каждого вида деятельности свой. Например, при производстве текстильных изделий это:

- расходы на ткани и аксессуары;

- расходы на упаковку товара;

- расходы на обслуживание и ремонт станков;

- заработная плата швеям.

Маржинальный доход = выручка - переменные затраты.

Переменные затраты нужны для расчета маржинального дохода — они показывают, сколько компания заработала после отгрузки товара или оказания услуги. Это показатель эффективности коммерческой деятельности, или по-другому, точка безубыточности.

Переменные и постоянные затраты

Переменные и постоянные затраты

Чем больше проданного товара — тем больше переменные затраты, и наоборот.

То что предприятие расходует вне зависимости от объёма и номенклатуры выпускаемой продукции или проданных товаров, называется постоянными затратами. Они, в свою очередь, делятся на прямые и косвенные. Прямые постоянные затраты непосредственно связаны с основной деятельностью компании. Например, в швейном производстве это могут быть:

- аренда помещения и оборудования цеха;

- аренда склада;

- заработная плата работников склада.

К постоянным косвенным относятся затраты, которые нельзя отнести к основной деятельности. В нашем примере к ним относятся:

- зарплата руководителя, бухгалтерии и офисных работников;

- аренда офиса и коммунальные расходы;

- расходы на рекламу;

- содержание и обслуживание оргтехники и программного обеспечения;

- банковские услуги и т.д.

Постоянные затраты на единицу продукции (товара) уменьшаются с каждой дополнительно проданной единицы.

| статья | всего за год | январь | февраль | март |

|---|---|---|---|---|

| Переменные затраты, руб., в том числе: | 32 200 000 | 2 280 000 | 2 330 000 | 2 540 000 |

| ткани | 20 700 000 | 1 390 000 | 1 440 000 | 1 560 000 |

| обслуживание станков | 920 000 | 70 000 | 72 000 | 76 000 |

| зарплата швей | 5 160 000 | 380 000 | 410 000 | 450 000 |

| Постоянные затраты, руб., в том числе: | 7 680 000 | 640 000 | 640 000 | 640 000 |

| аренда цеха и склада | 1 800 000 | 150 000 | 150 000 | 150 000 |

| зарплата сотрудников | 2 880 000 | 240 000 | 240 000 | 240 000 |

| коммунальные расходы | 360 000 | 30 000 | 30 000 | 30 000 |

| Итого затрат (себестоимость) | 39 880 000 | 2 920 000 | 2 970 000 | 3 080 000 |

Показатели прибыльности

После того, как расписаны все расходы по статьям и месяцам, считается EBITDA. (операционная прибыль). Она показывает способность бизнеса генерировать доход. Если её значение отрицательное, это означает, что такой вид деятельности не выгоден и собственнику нет смысла дальше им заниматься. Если он не хочет бросать своё дело, потребуются серьёзные структурные изменения.

Переменные затраты + Постоянные затраты = Себестоимость

Выручка - Себестоимость = Операционная прибыль (EBITDA)

Валовая прибыль — это показатель эффективности компании в целом, или его конкретного подразделения. Можно считать валовую прибыль по отдельному направлению бизнеса. Однако её нельзя считать чистым доходом предприятия, поскольку не учтены затраты, связанные с обслуживанием кредитов, уплатой налогов, привлечением покупателей.

EBITDA - Амортизация = Валовая прибыль

Валовая прибыль - Налоги, проценты по кредитам и займам, штрафы = Чистая прибыль.

Чистую прибыль уже можно распределять между владельцами компании — в соответствии с долями в уставном капитале.

Зная чистую прибыль можно рассчитать рентабельность бизнеса — (Чистая прибыль / Выручка) х 100%

| статья | всего за год | январь | февраль | март |

|---|---|---|---|---|

| Выручка, руб. | 56 250 000 | 3 088 000 | 4 150 000 | 4 845 000 |

| Себестоимость, руб. | 39 880 000 | 2 920 000 | 2 970 000 | 3 080 000 |

| Операционная прибыль (EBITDA), руб. | 16 370 000 | 168 000 | 1 180 000 | 1 765 000 |

| Амортизация, руб. | 1 800 000 | 150 000 | 150 000 | 150 000 |

| Валовая прибыль, руб. | 14 570 000 | 18 000 | 1 030 000 | 1 615 000 |

| Налоги, проценты, штрафы, руб. | 5 300 000 | 160 000 | 330 000 | 480 000 |

| Чистая прибыль, руб. | 9 470 000 | -142 000 | 700 000 | 1 135 000 |

| Рентабельность бизнеса, % | 16,8 | - | 16,9 | 23,4 |

Движение денежных средств

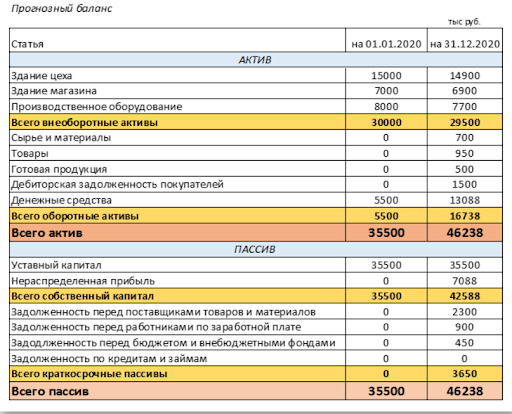

После того как определили основные доходы и расходы, рассчитали прогнозную прибыль, необходимо составить план движения денежных средств (ПДДС). Выручка не равна денежным поступлениям, а чистая прибыль это не остаток денег на счетах.

При составлении ПДДС нужно учитывать оборотные средства — остатки денег на счетах, материалы и сырьё на складе, дебиторскую и кредиторскую задолженность. ПДДС ведут помесячно. с учётом НДС и акцизов. В отличие от плана доходов и расходов, туда должны попадать инвестиционные расходы, поступления и выплаты кредитов и займов.

ПДДС показывает, в каком периоде возможны кассовые разрывы (недостаток денег на счетах), и нужно позаботиться о привлечении дополнительного финансирования.

Прогнозный баланс

Прогнозный баланс

Методики построения финансовой модели

Существует три основных варианта составления построения финансовых моделей:

- сверху-вниз. Сначала принимается общая стратегия развития компании, потом на её основании формируют оперативные планы структурных подразделений;

- снизу-вверх. На основании оперативных планов подразделений свёрстывают общий план развития компании;

- встречная. Идёт одновременное формирование моделей — как стратегической так и оперативных, на местах.

| Методика построения ФМ | Преимущества | Недостатки |

|---|---|---|

| сверху-вниз | унификация и консолидация всех целей; оперативность составления ФМ; быстрое согласование целей. |

слабая мотивация руководителей на местах; не учитываются особенности структурных подразделений. |

| снизу-вверх | хорошая мотивация исполнителей на местах. | долгий процесс согласования ФМ; возможность манипулирования плановыми показателями на местах. |

| встречная | стимулирование руководителей всех уровней; формирование оптимальных показателей планирования. |

возможен долгий процесс согласования показателей. |

Вариант встречной методики формирования ФМ кажется более предпочтительным, так как учитывает интересы всех сторон процесса.

Рекомендации по разработке финансовой модели

Финансовая модель разрабатывается не только для внутренних пользователей, но также и для внешних. К примеру, часто она требуется для привлечения инвесторов или получения кредита в банке. В этой связи важно сделать такую финансовую модель, которая была бы интуитивно понятна и удобна всем заинтересованным пользователям.

Предложения по разработке хорошей, понятной финансовой модели могут быть следующими:

- Разработать чёткую структуру, в которой указать входящую информацию, расчёты и выводы. К примеру, в таблице для них можно использовать разные листы, комментарии и разноцветные пометки.

- В каждом блоке создавать отдельные разделы и подразделы, касающиеся вводных данных или расчётов.

- Для каждой формулы использовать свою строку, т.е. для расчёта разных показателей использовать несколько строк. В этом случае при расчёте одного показателя можно растягивать формулы на несколько периодов.

- Подписывать все строки и столбцы, чтобы каждый пользователь мог легко понимать, что именно в них указывается.

- Подробно расписывать информацию в расчётах, чтобы пользователи легко могли понять, каким образом был получен тот или иной показатель.

- Указывать единицы измерения каждого показателя.

- Использовать форматирование ячеек, чтобы текст в них был идентичный по написанию. Для лучшего восприятия информации рекомендуется указывать трёх- или четырёхзначные значения цифровых показателей, а для этого также требуется применять форматирование ячеек или округление.

- Визуально разделять блоки между собой с помощью заголовков, а также «подсвечивать» важные данные отдельными цветами.

- Не применять слишком сложные формулы — упрощённые формулы в моделях легче рассчитывать и пояснять другим людям.

При расчёте финансовой модели проекта часто допускают такие ошибки:

- Нет соответствия между финансовой моделью и стратегией, которая указывается в концепции или описании. Финансовая модель должна соответствовать целям и планам разрабатываемого проекта и деятельности компании.

- Слишком оптимистичные или пессимистичные прогнозы по доходности.

- Потребность в финансовом обеспечении, указанная в финансовой модели, не заверяется расчётами.

- Вводные в произведённых расчётах не имеют логического обоснования или же ссылок на компетентные источники — каждую цифру нужно обосновывать.

- Прогнозы по доходам не соответствуют реалиям и ситуации на рынке. Например, прогнозная выручка может быть существенно завышена.

- Не учтены все операционные расходы. К примеру, часто не учитывают премии сотрудникам, которые планируется выплатить в будущем при достижении работниками определённых показателей трудовой деятельности.

- Операционные расходы не соответствуют размеру планируемой выручки. Часто с ростом выручки увеличивается объём не только прямых, но и косвенных расходов. Также для роста выручки требуется больше вкладывать денег в маркетинг, организацию и поддержание новых бизнес-процессов, расширение офиса.

- Нет расчётов основных финансовых показателей — валовой или чистой прибыли, EBITDA, маржинальности. Пользователей, в т.ч. инвесторов интересуют в первую очередь именно эти показатели.

- Нет расчётов по налогам или потребности в оборотном капитале.

Чтобы финансовая модель была корректной, необходимо после составления проверить её на отсутствие указанных выше ошибок.

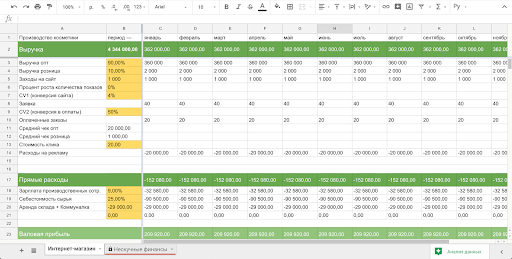

Шаблоны и программы расчёта финансовой модели

В зависимости от масштабов бизнеса и требуемых показателей планирования, программы автоматизации предлагаемые разработчиками могут сильно различаться. Для мелкого бизнеса с оборотами до 1-2 миллионов рублей в год, достаточно установить бесплатный шаблон ФМ на базе Excel от «Нескучных финансов», либо составить таблицу самостоятельно.

Шаблоны и программы расчёта финансовой модели

Шаблоны и программы расчёта финансовой модели

Более крупные пользователи могут применить различные вариации автоматизации планирования на базе следующих программ и сервисов:

- 1С:ERP — модуль Бюджетирование;

- Инталев. Управление финансами;

- BusinessBuilder PlanDesigner

- Контур Корпорация. Бюджет;

- КИС: Бюджетирование;

- Hyperion Pillar;

- OracleFinancialAnalyzer;

- Prophix и другие.

Шаблоны и программы расчёта финансовой модели (2)

Шаблоны и программы расчёта финансовой модели (2)

Их установка и обслуживание требуют больших финансовых вложений и они эффективны для больших предприятий и холдингов.

Не надо забывать, что финансовая модель компании — это всего лишь инструмент для принятия управленческих решений и объём данных в нём не гарантия эффективного управления. Пусть показателей будет меньше, но они будут ключевыми для владельца.