Аванс по заработной плате, как правило, выплачивают до окончания месяца, и НДФЛ с него удерживают по правилам с 2023 года. Соответственно, в форму 6-НДФЛ отдельную информацию о нём вносить нужно (раньше не надо было). Как действовать в этом случае, а также при выплатах фиксированных авансовых платежей и авансов по договорам ГПХ, расскажем в представленном материале.

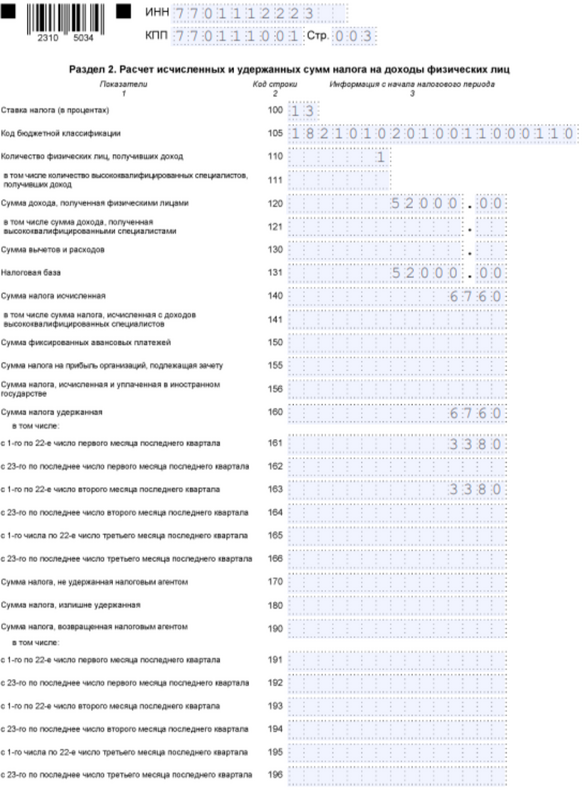

Данные вносим в раздел 1 и раздел 2 формы 6-НДФЛ, другие доходы за период не учитываем. Сумму НДФЛ разбиваем на две части по двум срокам перечисления:

6-НДФЛ. Раздел 2

6-НДФЛ. Раздел 2

Фиксированные авансовые платежи

Если в штате работодателя числятся иностранные работники, ведущие деятельность на основании патента, он обязан исчислять и уплачивать НДФЛ по ним в соответствии со статьёй 227.1 НК РФ. В период действия патента иностранный работник уплачивает фиксированные авансы в размере 1200 рублей в месяц с учётом коэффициента-дефлятора и региональных коэффициентов. Он должен делать это самостоятельно.

Работодатель должен уменьшить сумму исчисленного НДФЛ на размер уплаченного иностранным рабочим суммы патента, и отразить это в форме 6-НДФЛ. Для этого работодатель отправляет в свою инспекцию ФНС заявление на подтверждение права на уменьшение сумм НДФЛ по форме, указанной в приложении к Письму ФНС РФ от 13.11.2015 № ММВ-7-11/512@. ИФНС в течение 10 дней высылает уведомление о подтверждении такого права (Приказ ФНС России от 17.03.2015 №ММВ-7-11/109@).

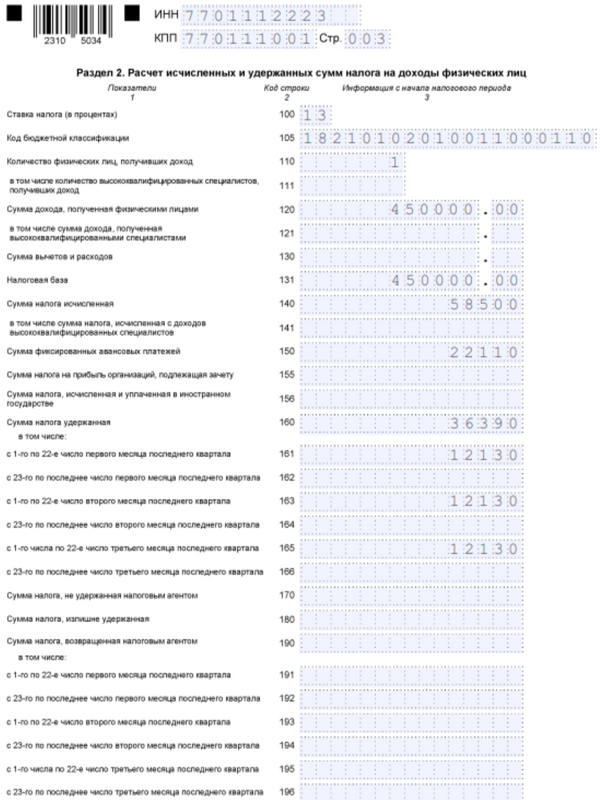

Пример: ООО «Гамма», г.Владимир, наняло иностранного работника сроком на 3 месяца, с 1 января 2024 года по 31 марта 2024 года для оказания услуг по наладке оборудования. Патент работника действует в течение этого же срока. В соответствии с Законом Владимирской области от 29.11.2023 №173-ОЗ, региональный коэффициент на 2024 год составляет 2,559. Коэффициент-дефлятор на 2024 год установлен Минэкономразвития РФ равным 2,400 (Приказ от 23.10.2023 № 730).

Фиксированный аванс на месяц: 1200 х 2,400 х 2,559 = 7370 рублей. За 3 месяца — 22110 рублей. Вознаграждение иностранного работника — 150000 рублей в месяц. 20 марта 2024 года ему выплатили последнее вознаграждение за работу, 28 марта перечислили последнюю сумму НДФЛ. В январе и феврале также перечисляли 20-го числа. То есть получается, что в 6-НДФЛ налог будет отражаться по трём срокам перечисления.

| Период | Вознаграждение, рублей | НДФЛ, рублей (13%) | Фиксированный авансовый платёж, рублей | НДФЛ к уплате, рублей |

|---|---|---|---|---|

| январь | 150000 | 19500 | 7370 | 12130 |

| февраль | 150000 | 19500 | 7370 | 12130 |

| март | 150000 | 19500 | 7370 | 12130 |

| ИТОГО | 450000 | 58500 | 22110 | 36390 |

6-НДФЛ. Раздел 2

6-НДФЛ. Раздел 2

Сумма фиксированного авансового платежа в строке 150 не должна быть больше суммы НДФЛ с вознаграждения работника (строка 140). Поэтому сумма аванса может быть или меньше или равна сумме исчисленного налога.

НДФЛ при выплате аванса по договору ГПХ

Особенности отражения НДФЛ по гражданско-правовым договорам следующие:

- все выплаты по договору ГПХ, в том числе и авансы, должны отражаться в форме 6-НДФЛ. (письмо Минфина России от 26.05.2014 №03-04-06/24982);

- днём получения физическим лицом-исполнителем договора ГПХ вознаграждения считается дата перечисления денежных средств на банковскую карту или выдачи денег из кассы (включая аванс);

- дата перечисления НДФЛ не позже 28-го числа текущего месяца за период с 1-го по 22-ое число текущего месяца или не позже 5-го числа текущего месяца за период с 23-го по последнее число прошлого месяца.

Во всём остальном, порядок отражения информации в форме 6-НДФЛ тот же самый, что и при заполнении на своих работников.