С 2024 года действует новая форма 6-НДФЛ в соответствии с Приказом ФНС от 19.09.2023 г. № ЕД-7-11/649@ (в редакции Приказа ФНС от 09.01.2024 г. № ЕД-7-11/1@). Чтобы правильно заполнить декларацию и успешно сдать отчётность, нужно учесть новый порядок и правила отражения дивидендов в документе.

Как отразить дивиденды в 6-НДФЛ

Организации перечисляют НДФЛ в ФНС в качестве налоговых агентов (статья 226 Налогового Кодекса). Дивиденды признаны доходами участников, которые облагаются налогом. Согласно п.3 статьи 210 Налогового кодекса, к доходам от долевого участия в организации в виде дивидендов налоговые вычеты не применяются. То есть, вся сумма дохода должна облагаться НДФЛ по действующей ставке.

Выплаченные дивиденды и удержанный с них налог необходимо отражать в декларации 6-НДФЛ. Сразу отметим, что, согласно статье 223 Налогового Кодекса, необходимо указать данные о тех суммах, которые были фактически выплачены членам организаций. Лично на руки или на их счёт — неважно.

Теперь подробнее о порядке заполнения новой формы 6-НДФЛ.

В первую очередь, теперь в 1 разделе не отражают налоговую ставку. Кроме того, в каждом разделе теперь необходимо указывать «Код бюджетной классификации» (КБК). Он нужен для того, чтобы разделить доходы от налогов:

- исчисленные в рамках лимита на доходы в размере 5 миллионов рублей;

- сверх этого лимита.

Код указывают в каждом из разделов.

При этом с 2023 года для налога с дивидендов ввели отдельные КБК — они отличаются от КБК налога с зарплаты.

| Доход | КБК для 13 % | КБК для 15 % |

|---|---|---|

| Зарплата | 182 1 01 02010 01 1000 110 | 182 1 01 02080 01 1000 110 |

| Дивиденды | 182 1 01 02130 01 1000 110 | 182 1 01 02140 01 1000 110 |

Если доход участника превысит 5 миллионов рублей, то каждый раздел отчёта нужно заполнить отдельно по каждой ставке — с показателями налогов в рамках лимита и сверх него. Каждая часть налога уплачивается отдельно, и должна отражаться в документе соответственно.

Раздел 1

Первый Раздел документа необходимо заполнять по результатам расчёта с начала налогового периода, в том числе по конкретным срокам перечисления. В нём больше не нужно отражать никакие даты — только суммы НДФЛ согласно срокам его перечисления с каждой конкретной выплаты. Какие поля нас здесь интересуют:

- 010 — КБК;

- 020 — общая сумма НДФЛ к уплате с начала налогового периода;

- 021-026 — в том числе суммы НДФЛ по срокам перечисления за последние три месяца отчётного периода.

Важно! Срок перечисления — с 1 по 22-ое число текущего месяца и с 23-го по последнее число текущего месяца (имеются особенности в декабре — с 23 по 31 декабря).

Пример:

В организации два участника. Они получили доход в виде дивидендов 13.01.2024 — по 300 000 рублей каждый. Налог будет рассчитываться по ставке 13%, так как доходы каждого из участников не превышают 5 миллионов. На каждую выплату НДФЛ составит:

300 000 *13% = 39 000 рублей.

Сумма налога попадает в первый срок перечисления, поскольку доход выплачен в период с 1 по 22 января.

Так, укажем:

- 010 — 182 1 01 02130 01 1000 110;

- 020 — 78 000;

- 021 — 78 000.

Раздел 2

Второй раздел заполняют в обобщённом порядке нарастающим итогом с начала года. Здесь нужно отразить общую сумму налога, исчислённого и перечисленного с дивидендов. Порядок заполнения здесь следующий:

- 100 — указание налоговой ставки;

- 105 — КБК;

- 110 — количество физических лиц, которые получили выплаты;

- 120 — общая сумма доходов, которые были начислены физическим лицам;

- 131 — налоговая база;

- 140 — общая сумма НДФЛ со всех доходов физлиц;

- 160 — сумма налога, удержанная в отчётном периоде;

- 161-166 — в том числе по конкретному сроку перечисления.

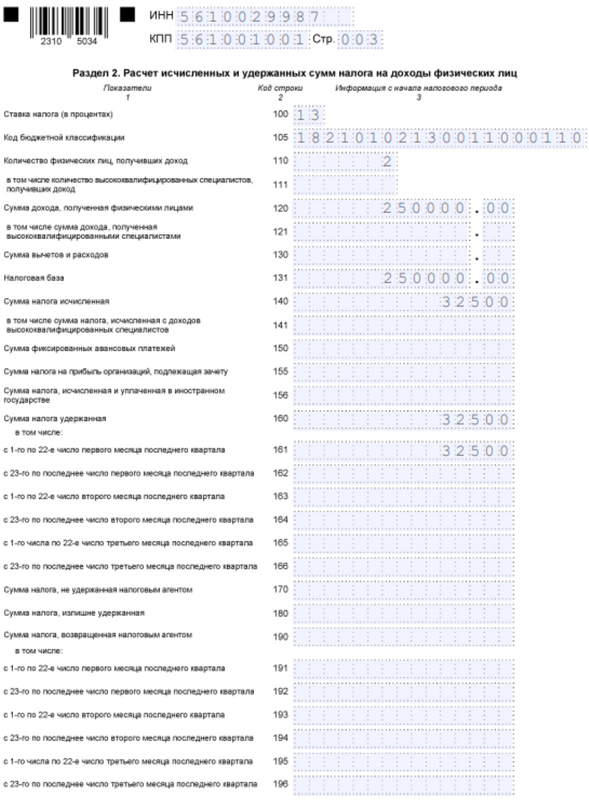

Образец заполнения 6-НДФЛ при выплате дивидендов

Пример:

В ООО «Ложка мёда» два участника с долями 60% и 40%. Допустим, прибыль участников в первом квартале 2024 года составит 250 000 рублей. Дивиденды распределили 20 апреля:

- 150 000 для первого участника;

- 100 000 для второго.

Сумма налога по ставке 13% для каждого участника составит соответственно 19 500 рублей и 13 000 рублей — 32 500 в сумме. Их перечислят в ФНС не позже 29 апреля (перенос из-за выходного), поскольку доход попадает в срок перечисления с 1 по 22 апреля. Соответственно, дивиденды и НДФЛ с них будут отражены в 6-НДФЛ за полугодие. Посмотрим, как необходимо отразить эти дивиденды в декларации 6-НДФЛ.

Пример заполнения 2 Раздела

Пример заполнения 2 Раздела

Особенности отражения дивидендных сумм в расчете 6-НДФЛ

Есть ещё один нюанс, который часто приводил к путанице и некорректному отражению дивидендов в декларации до 2024 года. Он касался ситуаций, когда доходы участникам выплатили в одном отчётном периоде, а налог за них нужно заплатить уже в другом. Как отражали показатели правильно в таком случае:

- Сумму выплаченных дивидендов и размер НДФЛ указывали в разделе 2 декларации за тот период, в котором произошли выплаты.

- Не отражали эти операции в 1 Разделе отчёта за данный период вообще.

- Отражали налог к перечислению в 1 Разделе декларации за следующий отчётный период, для которого операция актуальна.

Пример:

Участник АО «Северный ветер» получил дивиденды в размере 75 000 рублей 31 марта 2023 года. Налог за них перечисляли до 28 апреля, в следующем квартале, поскольку выплата дохода подпадала по сроку перечисления — с 23 марта по 22 апреля. По ставке 13% он составлял 9 750.

Во 2 Разделе декларации за 1-й квартал дивиденды отражали так (нумерация строк, действовавшая в 2023 году):

- строка «110» — 75 000;

- строка «111» — 75 000;

- строка «140» — 9 750;

- строка «141» — 9 750;

- строка «160» — 9 750.

В 1 Разделе за 1-й квартал по этим суммам ничего не указывали. Их отражали в отчёте за 2-й квартал следующим образом:

- строка «020» — 9 750;

- строка «021» — 9 750.

В 2024 году такой ситуации быть не может, поскольку для указания информации выделено шесть сроков перечисления. И последний из них (шестой) как раз включает период с 23 по последнее число последнего месяца квартала. То есть теперь нет переноса с одного квартала на другой.

Закон предусматривает ответственность за ошибки в отчёте по форме 6-НДФЛ. Согласно статье 126.1 Налогового Кодекса, за ошибочный отчёт полагается штраф в размере 500 рублей. Кроме того, руководителя могут дополнительно оштрафовать на 300-500 рублей по статье 15.6 Административного Кодекса. Оштрафовать могут за любые неточности, так как основания для признания тех или иных недочетов в Налоговом Кодексе конкретно не сформулированы.

Чтобы грамотно заполнять бухгалтерскую отчётность, воспользуйтесь сервисом «Моё дело». Он содержит все необходимые бланки документов, оформленные в соответствии с последними изменениями. Процесс заполнения отчётов полностью автоматизирован, что исключает ошибки и опечатки.