В 2024 году применение УСН носит уведомительный характер. Индивидуальные предприниматели или организации после подачи уведомления о переходе на УСН не получают взамен от налоговой какие-либо документы, поэтому точно не знают, перевели их на упрощёнку или нет. Расскажем, как подтвердить систему налогообложения УСН для ИП и ООО.

Как подтвердить, что ИП или ООО на УСН

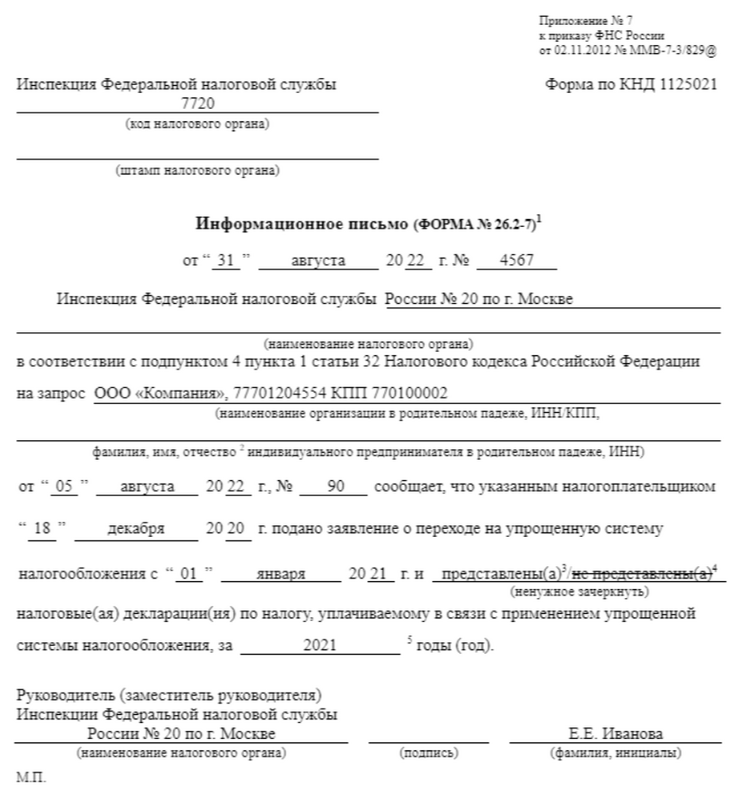

Официально подтвердить применении УСН можно «Информационным письмом» из ИФНС по форме № 26.2-7, которая утверждена приложением № 7 к Приказу ФНС России от 02.11.2012 № ММВ-7-3/829@.

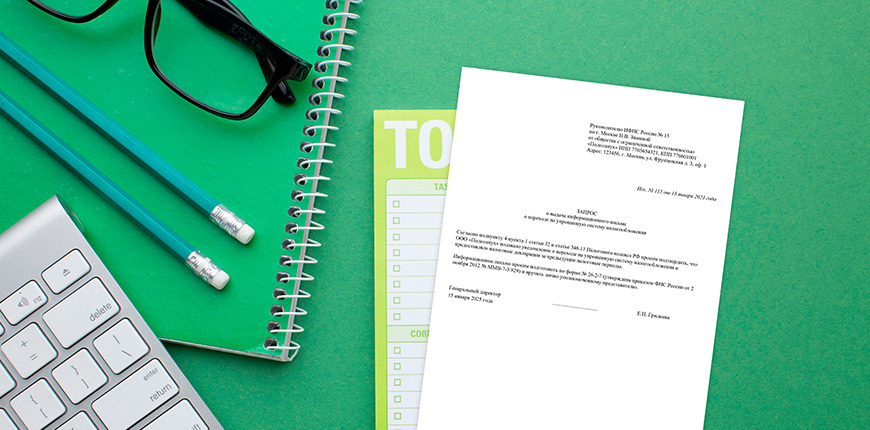

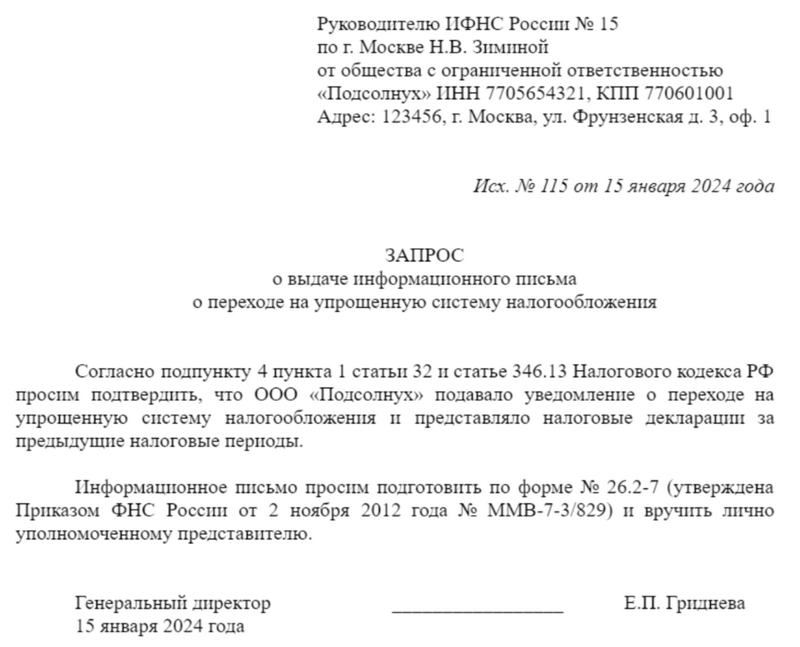

В Приказе нет информации, как получить уведомление об упрощённой системе налогообложения, поэтому заявление составляется в свободное форме, где ИП или ООО указывает данные (полное наименование, адрес, ИНН и КПП) и просьбу подтвердить, что налогоплательщик применяет упрощённую систему налогообложения и предоставлял отчётность за предыдущие налоговые периоды.

Отправлять запрос нужно в ИФНС по месту регистрации. В инспекцию можно явиться лично или отправить заявление по почте. В течение 30 дней налоговая подготовит и выдаст (вышлет) требуемое «Информационное письмо».

Сэкономьте время на работе с документами и расчётами. Передайте эти заботы специалистам «Моего дела». Мы посчитаем и оплатим налоги, взносы в соответствии с законодательством. Оставить заявку

Образец письма о применении упрощённой системы налогообложения

Пример, как выглядит уведомление об упрощённой системе налогообложения.

Здесь указывается информация о дате подачи заявления о переходе на УСН и о факте сдачи отчётности.

Отметим, что если налоговая инспекция подтвердила подачу уведомления о переходе на УСН и одновременно указала, что годовые декларации не были представлены, то на этот момент стоит обратить внимание. Дело в том, что если нарушены сроки сдачи отчётности, то в будущем это может стать причиной блокировки расчётных счетов.

Если налогоплательщик не подавал годовую декларацию, то необходимо это сделать в ближайшее время. В случае, если отчётность сдавалась, но не была принята, то нужно обратиться в ИФНС с просьбой разъяснить ситуацию.

Налоги всегда под контролем с сервисом «Моё дело». Система сама рассчитает суммы с учётом актуальных ставок и вашей системы налогообложения, а автозаполнение документов поможет избежать ошибок. Получить бесплатный доступ

В каких случаях требуется подтверждение

На практике «Информационное письмо» о применении УСН предприниматели заказывают для себя или контрагентов.

Благодаря полученному письму из ИФНС можно убедиться, что ИП или ООО ведёт деятельность на УСН, а значит в будущем точно не возникнет разногласий с налоговой о выбранной системе налогообложения.

Также некоторые деловые партнеры при заключении контрактов могут попросить документ, который подтверждает УСН для ИП и ООО, чтобы убедиться в отсутствии платежей по НДС.

Часто задаваемые вопросы

В ИФНС можно снова отправить запрос о получении «Информационного письма». В течение следующих 30 дней налоговая инспекция выдаст (отправит) его со штампом «дубликат».

Вся процедура добровольная и не обязывает налогоплательщика делать подобный запрос в ИФНС.

Официально подтвердить применение УСН в документальном виде можно только «Информационным письмом» от налоговой инспекции по форме № 26.2-7.